「給料日前になるとお金がない…」

「きちんとお金の管理して計画的に使わないと…」

とても大事なことだとわかりつつも、どうしてもできない・続かないのが「お金の管理」です。

いざしっかり管理しよう!と思っても、数字が合わずモヤモヤしたり、家計簿をつけるのを忘れてしまったり、と続けるのが難しいですよね。

当記事で紹介するクレジットカードやアプリを使ったお金の管理方法なら、数字をあわせる作業もレシートからの転記も不要です!

すべて自動で記録がつけられていきます。

お金の管理ができるようになると、無駄に出費が減って有意義にお金が使えるようになるので、ぜひ参考にしてくださいね。

※お金の管理とクレジットカードの管理は同じ方法でできます。どちらの管理方法が気になる方もそのまま記事を読み進めてください。

広告:マネーフォワード

広告:マネーフォワード

お金とカード管理をするなら「銀行口座の残高」と「カードの明細」は把握しよう!

カンタン・正確性も高いお金の管理方法は、ズバリ「大きなお金の流れを追うこと」です。

レシート集めなど細かい作業は挫折しやすいです。

最初から細かいことは無視して、大きな流れをつかむよう心がけましょう。

お金の大きな流れを把握するには、銀行口座残高・クレジットカード明細の確認がぴったりです。

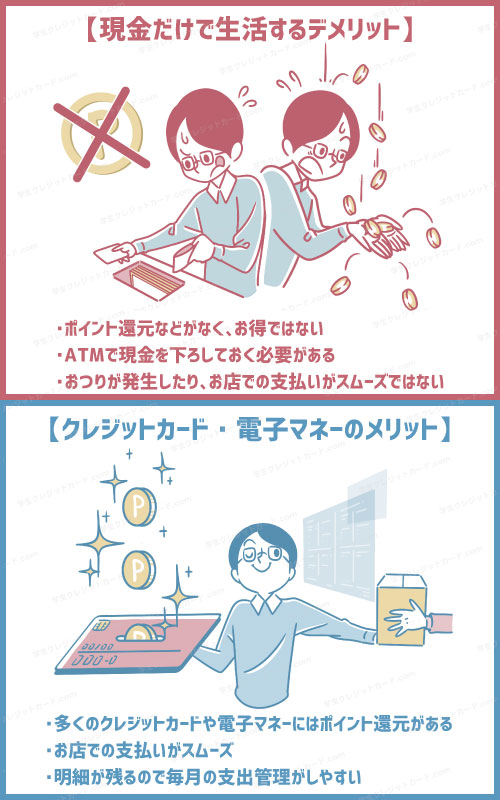

現金よりもクレジットカード払いの方がお金の管理に向いている

「現金派だからカードを全然使わないんだよね」という方も中にはいらっしゃるかもしれません。

お金の管理を簡単にしたいなら、利用明細が残るクレジットカードを支払いに使うのがオススメです!

【クレジットカード払いにするメリット】

- 明細で1ヶ月のお金の流れを把握できる

- 引き落としは月1回(お金の管理をしやすい)

- 利用額に応じてポイントがもらえる

広告:マネーフォワード

広告:マネーフォワード

クレジットカードの管理は明細を見れば簡単にできる

ところで「クレジットカードの活用は怖い…」漠然と思う方もいるでしょう。

目の前で現金を払わないので、ついつい買い物しすぎてしまうこともあるのも事実。

買いすぎやトラブルを防止するために、当サイトでは「クレジットカードの明細を頻繁に確認すること」を強くオススメしています。

次の章からは、「もしクレジットカードの明細を見ていないとどんなリスクがあるか」について解説してきます。

①引き落としに遅延してクレヒスに悪影響が出る

一番のリスクは使った分の支払いを遅延させてしまったときです。

クレジットカードの利用はクレヒス(信用情報)に記録されています。

支払遅延を起こすと記録が残ってしまい、遅延が数ヶ月ほど続くと、いわゆるブラックリストに入ってしまいます。

※1日2日程度遅れたくらいではブラックリストに載るなどのことはありませんが、61日以上滞納しているとブラックになる可能性が出てきます。

■参考:クレジットカード延滞・支払い遅延は絶対NG!審査に影響・61日以上で信用ブラックに…?

②万が一不正利用された場合に気付くのが遅れる、保険が適用されない

クレジットカードには保証があるため、万が一不正利用されたとしても自己負担はゼロというのが一般的です。

ただし、不正利用に対しての保証には条件があり、それが60日ルールです。

不正利用されて60日以上経つと、保証の適用外になってしまい、自己負担しなければいけません。

クレジットカードの明細を毎月チェックしておけば、遅くとも1ヶ月後には不正利用を発見できるはずです!

③単純にお金の管理ができず収支マイナスが続く

クレジットカードは目の前に現金がなくても買い物できるため、ついつい買い物しすぎてしまうこともありえます。

自分の収入以上の出費を続けてしまうと、最悪のケースでは借金生活がスタートしてしまう可能性すらあります。

筆者は次の章で説明する手法を取り入れて、上手にコントロールしながらクレジットカードを利用しています!

クレジットカードの利用は怖くありません。利用明細をきちんと確認するなど自分でルールを決めながら上手く活用してください。

引き落としに使う銀行口座は1つにしよう

クレジットカードを複数枚もつ場合でも、引き落としの口座は1つに限定しましょう。

複数の口座からお金を引き落としていると、管理の手間が増え、引き落としに失敗する可能性が上がります。

引き落とし口座は1つにまとめたうえで、その口座を給料振込口座にしておけばなお安心です。

給料が入る→カード代が引き落とされるの流れができ、通帳を見るだけでお金の流れがわかります。

お金が足りない!という状況を減らせるきっかけになりそうですよね。

お金の管理は【カンタンにすること・見えるようにしておくこと】がコツ

ここまで銀行口座とクレジットカードを活用すれば、簡単かつ正確性も高いお金の管理ができるとお伝えしました。

ここから、さらに正確性をアップさせつつ、より楽になる方法を紹介します。

それは「家計簿アプリの導入」です。

マネーフォワードなどのアプリが有名ですね。

クレジットカードや銀行口座をアプリと紐づけるだけで、カードを利用するたびに、銀行に入出金があるたびに、勝手に記録+通知してくれる優れもの!

筆者も利用していますが、とても便利なので手放すことのできないアイテムです。

マネーフォワードは、レシートを撮影するだけで自動的に支出情報を記録できます。

読み込んだデータから自動的にグラフを作成や支出分類が可能です。

とにかく手作業が少ないので、楽してクレジットカード管理をしたい方にオススメですよ。

▼実際に支出の80%は自動で記録されています

【マネーフォワード MEのメリット】

- 自動でグラフ化

- 支出を自動で分類

- レシートで読み取り可能

- 手入力の項目が少ない

- 一目で節約ポイントがわかる

今マネーフォワードってアプリで

各銀行、カード等の収支見れて家計簿とか作れるアプリで色々やってんだけどめっちゃ便利

てか出費が意外と多くて焦ってる

平均で15万くらい使っちゃってるから、10万くらいに落としたいところ— もららり (@morarari) June 5, 2023

マネーフォワードってアプリめちゃ便利じゃん😌知らなかったから毎月どのくらい資産が増えたか手で計算してました

— カズナリ@ストックフォト (@kazunari8739) June 3, 2023

広告:マネーフォワード

広告:マネーフォワード

家計簿アプリを導入してお金のデータ管理をする

家計簿アプリを使うと、お金の管理が劇的に楽になります!

ちなみに筆者は前述の通りマネーフォワードというアプリを利用しており、持っているカードや銀行口座をすべて紐づけています。

この体制を作るまでがすこしだけ面倒ですが、一度ちゃんと流れができれば、あとは楽&便利!

カードを利用するたびに、銀行に入出金があるたびに、勝手に記録+通知してくれて、支出なども一目で把握できます!

さらには、クレジットカードの引き落とし額まで連動しているので、口座にお金が足りないと通知してくれるので、遅延や延滞の心配は激減します。

マネーフォワードは1,610万人の利用実績からわかる通り、多くの人が信頼して使っているアプリです。

管理されている情報もきちんと守られますよ。

この手のアプリは、信用第一ですので特にセキュリティには気を遣っているものと思われます。

■家計簿アプリについて:クレジットカード管理アプリ・おすすめのお金管理(家計簿)アプリもご紹介!

広告:マネーフォワード

広告:マネーフォワード

お金の管理の挫折・大きな失敗を防ぐコツ

ところで、お金の管理で失敗する事例も把握して欲しいと思っています。

高い買い物、契約はしっかりメモを取る→支払いが滞るリスク

仮に高い買い物をした場合には、「いつ、何のためにお金を払ったのか」をきちんとメモしておきましょう。

もしも買ったことをついつい忘れてしまうと「カードの支払い額が決まったときにお金が足りない!」なんて状況にもつながります。

遅延が数ヶ月ほど続くと、いわゆるブラックリストに入ってしまいます。

カードで大きな買い物をしたときは、翌月の引き落としで失敗することがないように対策しましょう!

高い買い物をしたときには書類もしっかりとっておく

たとえば、5万円以上の契約をしたときには、重要そうな書類をとにかく保管しておきましょう!

カードを利用するからだけではなく、大人になるにつれて重要な書類などは増えてきます。

なので、今の段階からきちんと管理する癖をつけておくのがおすすめ。

筆者は蛇腹のファイルを活用することで、重要書類をいつでも取り出して見返せるようにしています!

ちなみに使っているのは以下です。値段は1,000円ほどと購入しやすい金額なので、是非取り入れてみてください^^

※一人暮らしの賃貸契約書・スマートフォンの契約書など全部ここに入れて管理しています。とにかくポケットが多いので収納力が抜群です。

管理に100%の精度を求めない。続けられることが重要

クレジットカードと家計簿アプリを使ったとしても、100%管理することは難しいです。

どうしても現金払いじゃないといけない場面があり、記録を忘れてしまうこともあるからです。

なので、細かくやりすぎないことをオススメします!

人間なので、100%はどうしても難しいです(苦笑)

100%の精度を求めるために疲れてしまっては意味がありません。

細かいことよりも、大きなリスク・失敗を防ぎつつ、自分でもできる流れを組んで続けられる習慣が大事です!

まずは80%の精度から始めてみよう、そのくらい気軽にやってみましょう^^

まとめ

お金の管理を楽にする方法の第一歩は現金払いからカード払いにすることです。

さらに家計簿アプリを使うと鬼に金棒!

面倒なお金の管理から解放され、一目で自分のお金の状況がチェックできる状態になりますよ!

ぜひ「クレジットカード払い+家計簿アプリを導入しない理由ってあるかな?」と考えてみてください。

以上、お金の管理方法の紹介でした!

▼おすすめのクレジットカードを知りたい場合には、以下の記事も参考にしてください!

学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com