この記事は、クレジットカード業界・キャッシュレス関連企業に興味がある就活生(学生)さん向けに作った記事です!

なるべくわかりやすく・内容が濃い業界研究記事を届けたい!という想いで作りました。

業界の直近動向、筆者が考える今後の業界について頑張ってまとめてみましたので、ぜひ参考にしていただければ幸いです。

他のWebサイト・書籍ではあまり語られていないヒントがあるかも!

最新のクレジットカード業界を統計から読み解く!

公的機関が行った調査や発表から、最新のカード業界を考えていきます。

主に「一般社団法人日本クレジット協会」や「経済産業省」のデータを使用しています。

※記事中に登場する図表は、タップで拡大表示できます。

クレジットカード発行枚数は増加傾向にあり

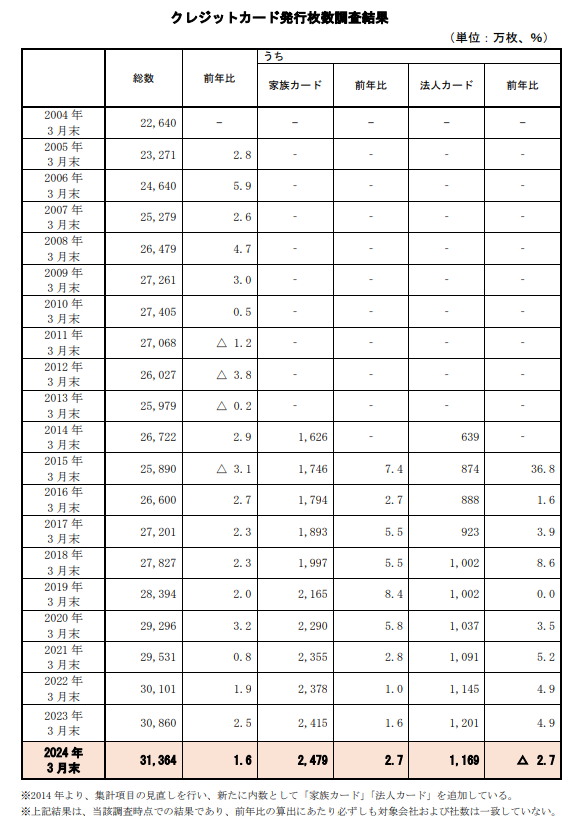

まずは日本国内のクレジットカードの発行枚数から見ていきましょう。

下のクレジットカード発行枚数調査結果をご覧ください。

クレジットカード発行枚数調査結果によると、2017年以降「増加傾向」にあります。

2020年のみ減少しているのは、恐らく外出が難しく、店頭でのクレジットカード契約数が減ったことが原因として考えられます。

基本的には、引き続きキャッシュレス決済を推進しており、今後も発行数は増加で推移するでしょう。

22歳までの学生層は特に大きく成長中!

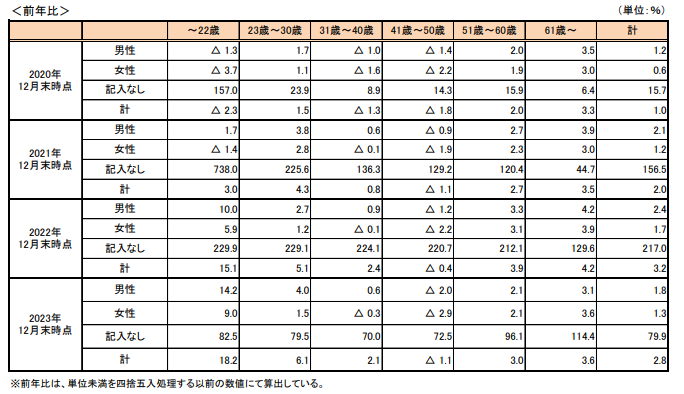

上記は、世代ごとのクレジットカード発行枚数が前年比と比べて何%増えた(減った)のかを表している表です。

年齢別で見たときにとくに伸びが顕著なのが「~22歳」の層です。

クレジットカードは18歳以上(多くのカードは高校生不可で大学生)から持てます。

そのため、新規顧客を囲い込みたいカード会社は、学生向けに特別なクレジットカード(=学生専用カード)を用意しています!

こういった魅力的な学生専用カードやキャッシュレス化の流れを受けて、若年層の申し込みは大きく増加しているのでしょう。

学生がクレジットカードを持つのは当たり前の時代です!

家族カード、法人カードの発行も拡大を後押し

〜22歳の層の発行枚数増加だけではなく、家族カードや法人カードも増加傾向にあります。

下の表の家族カードと法人カードの発行枚数を見るとわかります。

家族カードとは、本会員のカードに紐づいたカードと指します。

たとえば、父(50歳)・母(48歳)・息子(22歳)の場合だと、父が発行したカードの家族カードを母や息子に持たせることができます。

家族カードも基本的に18歳からしか持てませんが、審査なしで発行できるため審査に不安がある方(定職に就いていない人など)に人気です。

キャッシュレス化が進むことで、より多くの層の人がクレジットカードを必要としていることがわかりますね。

法人カードについては、単純に法人数が増えていることも要因になっています。

多様な働き方(副業を持つ人・フリーランスの人)が増えてきており、自分の買い物と仕事としての買い物を分けたい個人事業主にも法人カードは便利です。

筆者も法人を設立し、法人カードを発行して利用しています。

▼2019年は大手企業の副業解禁が相次ぎました

2019年10月、副業・兼業を認める人事制度を導入したみずほフィナンシャルグループ。

その背景には、銀行ビジネスの行き詰まりや、業績不振に起因する「人材離れ」に対する危機感があった。

これからは多様な働き方を認め、「活躍の場」を提供することで、優秀な人に来てもらうことを目指す。

副業解禁や終身雇用の崩壊など、今後も法人カードの発行枚数は増えると考えられています。

【クレジットカード発行枚数のまとめ】

- 全体総数は増加傾向にあり(2020年を除く)

- ~22歳までのカード発行枚数も力強く成長

- 家族カード・法人カードの発行枚数も成長

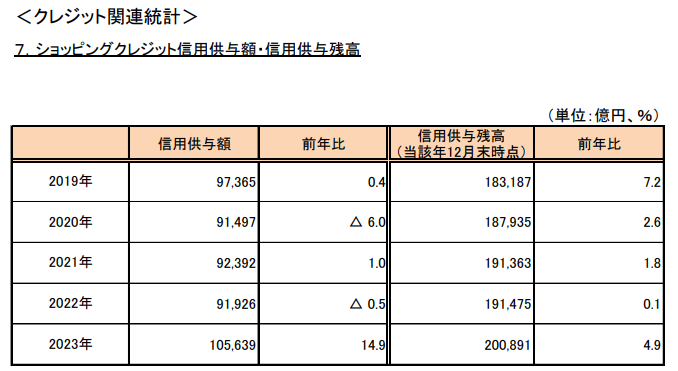

クレジットカードの利用金額も成長

カード発行枚数が伸びているだけではなく、実際に利用された金額も伸びています!

信用供与額は「クレジットカードの利用額」を意味します。

1年間でみんながクレジットカードで買い物した金額の合計が示されています。

政府主導でキャッシュレス決済が進められている日本では、今後もクレジットカードの利用額は拡大していくでしょう。

キャッシュレスアプリ登場の追い風が大きい!

信用供与額(=利用額)がこれだけ成長しているのは、やはりキャッシュレス化・決済アプリが広まったことが大きな理由でしょう!

なかでも2018年末に大騒ぎを起こした「PayPayの100億円バラマキキャンペーン」は、QRコード決済の普及に大きく貢献したはずです。

上記のキャンペーンは「PayPayの利用で利用額の20%がキャッシュバックされる」という大盤振る舞いの内容でした。

※2019年後半には〇〇payのキャンペーン合戦もほぼ終了しました。

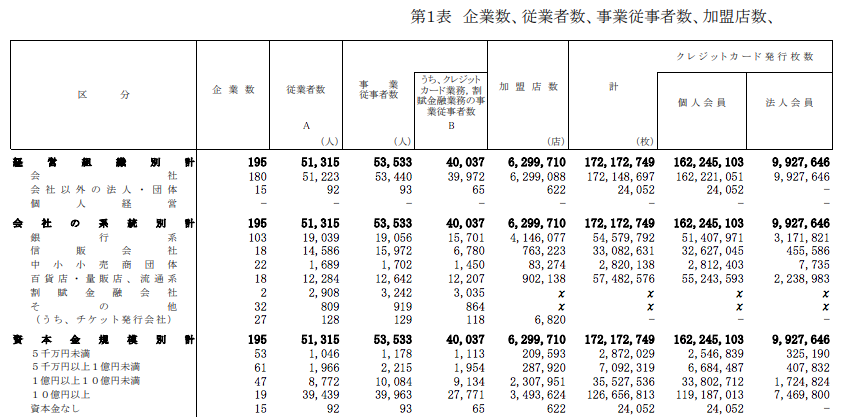

従業員数を見てみよう

クレジットカード業界では4.8万人が働いており、実際にカード業務や割賦金業務に就いている人は3.8万人です。

3.8万人の内、約76%は従業員数300人以上の大企業で働いていることがわかります。

クレジットカード業界に就職=大企業に就職するというイメージになります。

会社の系統を見ると、「銀行系(三井住友カードなど)」が圧倒的に多く、次いで「百貨店・量販店・流通系」が来ています。

ここまで何度もお伝えしていますが、今後もキャッシュレス化が進むことを考えると売上高はおそらく毎年大きくなっていくでしょう。

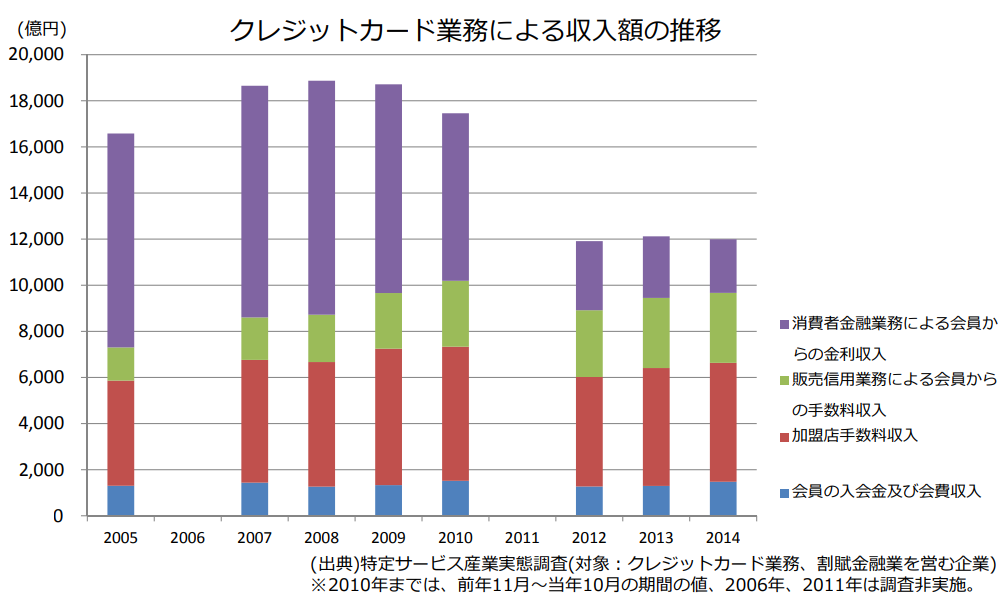

カード会社の収益構造が変化している

就活生さんにとって重要なポイント!

「クレジットカード会社の収益構造を言えますか?」

収益構造とは「どうやってお金を儲けているか」です。

クレジットカード業界は直近20年のうちに収益構造が大きく変わった業界でもあります。

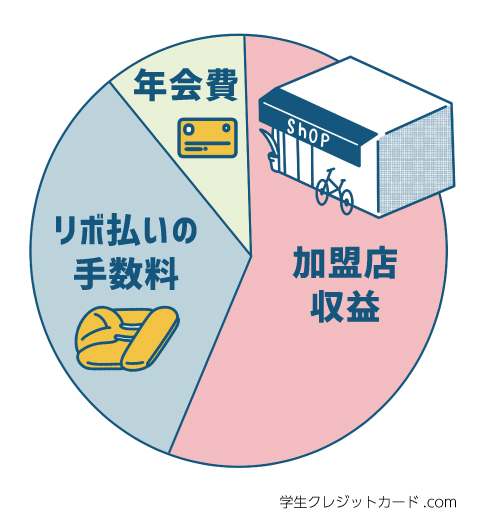

少し古いデータですが、下記のグラフをご覧ください。

もともとクレジットカード業界は、消費者金融業務(=カード会員にお金を貸すこと)で収益を上げていました。

これが過払い金問題やリーマンショックなどの世の中の変化を経て、大きく変化してきています。

現在では「加盟店からの手数料」がメインの収益源です。

【経済用語メモ】

- 過払い金問題:いわゆるグレーゾーン金利により利息を払いすぎていた人がいる問題(2010年の法改正で完全撤廃済み)

- リーマンショック:アメリカの投資銀行が経営破綻したことから始まる、世界的な金融危機の総称

カード業界の収益構造イメージを見てみよう

一般的に多くのカード会社のメイン収益は「加盟店からの手数料」になっています。

加盟店とはカードが利用できるお店を意味します。

実は、カード利用者がお店でカードを利用するたびに、加盟店(=お店)はカード会社に3%程度の手数料を支払っているのです。

たとえば、あなたが10,000円の買い物をカードで支払ったとすると、カード会社には300円程度の手数料収入が入ります。

逆に言えば、加盟店(=お店)は300円分の収入を失っていると言えますね。

この収益構造も変わるかもしれない!?

クレジットカード業界の収益源は「消費者金融業務(キャッシングなど)」→「加盟店からの手数料」と変わってきましたが、今後も変化する可能性があります。

上記でも書きましたが、加盟店からの手数料徴収はお店にとっては収入減につながります。

政府はキャッシュレス化を推進するにあたり、この手数料を引き下げるような動きを進めています。

経済産業省はクレジットカード会社がやりとりする手数料の開示を要請する。

手数料の原資は小売店や飲食店が払う加盟店料だ。

実態が分からなければ店舗の負担が重くなりがちで、海外に遅れるキャッシュレス化を進める足かせになると懸念している。

透明な競争を促す観点から公正取引委員会と連携して国際ブランドに開示を促す。

今後も手数料引き下げに向けた動きが行われる可能性は十分にあります。

実際に手数料を引き下げる業者も出てきました。

NTTデータは、決済総合プラットフォーム「CAFIS」において、2020年10月から新しい料金の提供を開始する。

クレジットカードの少額決済での手数料を引き下げるほか、QRコード決済へのチャージなども引き下げる。

(中略)

このCAFIS処理料は、これまでは1件あたり最大3.15円だった(規模等により異なる)が、新料金では1件あたり1円に改められる。

NTTデータでは、「QRコード決済の普及・推進を目的とした新料金」としている。

引用:Impress Watch「クレカ少額決済やコード決済チャージの手数料引き下げ。NTTデータ「CAFIS」」2020年6月10日

会社説明会などでは、カード会社が「今後どうやって稼いでいく予定なのか」にも注目して見てください。

世界と比較した時の日本のクレジットカード業界

ここまで近年の日本のクレジットカード業界について、統計や見解を紹介してきました。

次は日本と世界を比べてみましょう。

キャッシュレス化は、世界規模で見ると遅れがち

日本のキャッシュレス化は世界的に見ると遅れがちです。

お隣の国、韓国ではキャッシュレス決済比率が93.6%※に達しています。

ちなみに、2022年時点の日本のキャッシュレス決済比率は36.0%※2です。

日本政府は2027年までにキャッシュレス化率40%を目標に頑張っている最中です。

※1:一般社団法人キャッシュレス推進協議会「キャッシュレス・ロードマップ2022(2022年)」の調査

※2:経済産業省「2022年のキャッシュレス決済比率を算出しました」の調査

日本のキャッシュレス化が遅れている理由としては、2点考えられます。

原因①:加盟店手数料が高い!

先ほど、カード会社のメイン収益になっていると書いた「加盟店手数料が高い」点が1つ目の問題です。

お店はカード決済を導入するときに、メリット・デメリットの両方を考えます。

- メリット:大きな金額の買い物をしてもらえるチャンスが増える

- デメリット:カード決済をされるたびに手数料を支払う必要がある

このデメリット(手数料)を嫌がり、カード決済を導入しないお店はまだたくさんあります。

とくに飲食店の場合、もともと利益の薄いランチ営業で3%の手数料が取られると考えると、非常に厳しいはずです…。

日本政府もお店がカード決済を導入しやすくなるよう、カード会社に手数料収入を抑えるよう圧力をかけています。

原因②:お金に関する犯罪発生率が低い

もうひとつの原因は、「日本は安全に現金を使える国」という特徴にあります。

日本は比較的治安がよく、現金を持っていても犯罪に遭う可能性は低いです。

この治安の良さから、根強い「現金派」を生んでいます。

※世界でキャッシュレス化が急激に進んでいる国の背景には、現金が絡む犯罪、盗難問題があることも多いです。

【最新】大手クレジットカード関連会社の業績ランキング

大手カード会社の主な重要指標をまとめてみました。

2021年10月時点で発表されているデータを使用しています。

※スマホの方は、左右にスクロールしてご覧いただけます。

| 会社名 | カード取扱高 (億円) | 収益 (億円) | 事業利益 (億円) | 総会員数 (万人) | 新規発行枚数 (万枚) | IR資料参考 |

|---|---|---|---|---|---|---|

| JCB | 377,204 | 3,095 | 331 | 14,613 | - | 公式サイト |

| 三井住友カード | 400,684 | 4,694 | 314 | 5,239 | - | 公式サイト |

| 三菱UFJニコス | 131,059 | 2,676 | - | - | - | 決算説明会資料 |

| 楽天カード | 145,000 | 4,250 | - | 2,669 | - | 数字で見る楽天カード |

| イオンクレジットサービス | 83,000 | 2,215 | 318 | 4,613 | - | 決算説明会資料 |

| クレディセゾン | 77,000 | 2,990 | 523 | 3,600 | 210 | 数字で見るクレディセゾン |

| オリエントコーポレーション | 26,728 | 2,298 | 289 | 1,110 | - | 数字で見るオリコ |

| ジャックス | 8,823 | 1,606 | 165 | 684 | 40(万人) | 決算説明会資料 |

| ポケットカード | 5,342 | 372 | 68 | - | - | 個人投資家の皆さまへ |

| ライフカード | - | 323 | 16 | 386 | - | 決算プレゼンテーション資料 |

※未上場企業の場合法定決算開示が無いので公式サイト等を参照。

業界や会社を研究するなら、オフィシャルな決算情報を読むのはとてもオススメです。

決算短信よりも決算説明会の方が、プレゼン形式で理解しやすいかもしれません。

どうやって儲かってるのか、何が儲かっているのか、何にお金を使ってるのか、とか見るとおもしろい発見があり、とても勉強になりますよ!

調べるときには「●●(会社名)+決算説明会資料」などと検索するとヒットしやすいです。

M&Aなどで統合・変化が進むカード業界

業績は、M&A(=企業の合併や買収)による業界の大きな変化により変動があるかもしれません。

カード会社が母体となる買収は意外とあります。

たとえば、2015年3月31日に三井住友信託銀行がシティカードジャパンを完全子会社化しました。

この影響により、現在、国内のダイナースクラブが三井住友信託銀行が発行しています。

PayPayカードはM&Aやブランド統一によって誕生!

「PayPayカード」の前身であるヤフーカードは、2014年にヤフーがKCカードを買収して誕生しました。

その後、ヤフーカードはマホ決済アプリPayPayとブランド統一され「PayPayカード」として2021年に生まれ変わりました。

これはPayPayが掲げる「スーパーアプリ化※」に向けた動きだとみられています。

※日常生活のあらゆる場面で活用できるアプリです。決済、タクシー配車、各種予約など1つのアプリで多くの機能を持っています。

PayPayがスーパーアプリになれば、利用者は何かをするたびに個別のアプリを開く必要がなくなり、PayPayを開くだけですべてを完結できるようになります!

年会費無料・高還元率。Yahoo!やLOHACOを良く使うなら持っててもいいかも。

クレジットカード業界への就職、転職はアリ?ナシ?

![]()

最後にクレジットカード業界への就職や転職について、データをもとにしつつ筆者の見解をお伝えします!

クレジットカードメディアのポジショントークも一部ありますが…

クレジットカード業界やキャッシュレス業界への就職・転職は大いにアリ!大賛成!

と感じます。

キャッシュレスの方向に向かうのは間違いないので、大アリ

ここまでクレジットカード業界を統計を見てきましたが、カード発行枚数・利用金額ともに成長傾向にあります。

そして、今後もキャッシュレス化は確実に進んでいくはずです。

今が旬、これからより伸びる業界でしょう!

安定の大手狙いなら「勝ち馬に乗る」

ひとことにクレジットカード会社といっても、銀行系・信販系・流通系・交通系などさまざま。

このなかでも本業の業績がいい流通系のカード会社は引き続き伸びると筆者は予想しています。

今の日本で言う楽天カードです。

なぜそう言えるのか?

これらの会社はクレジットカード単体で儲ける会社ではなく「自社の本業に誘導し、売上につなげることができる会社」です。

前述した加盟店手数料低下の圧力の受けたとしても、他のところで儲けを作れるカード会社、関連会社を持つ会社は力強く業績を作れるはず。

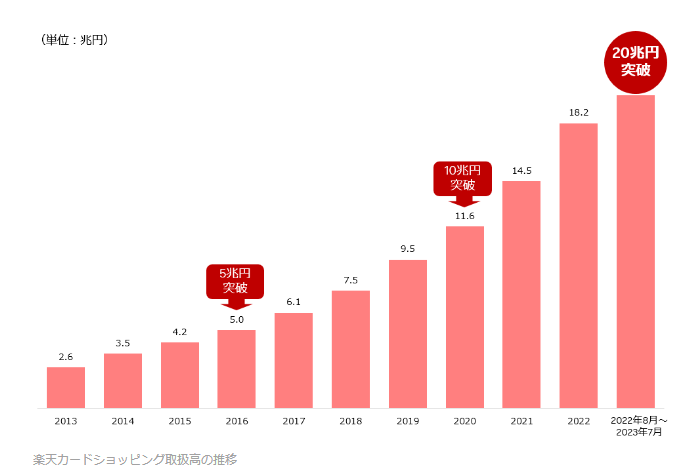

楽天カードは取扱高で2020年に国内で初めて10兆円を超え、その後も順調に成長しています。

楽天カード株式会社(以下「当社」)は、直近12カ月(2022年8月~2023年7月)の年間カードショッピング取扱高が20兆円を突破しました。

国内だとメルカリのメルペイ、LINEの動きにも個人的に注目しています!

サービスの利用者、中でも若年層会員数が非常に多く、キャッシュレス決済に独自の新しいサービスで切り込んでいる2社だからです。

キャッシュレス系ベンチャー企業もオモシロイかも?!

バンドルカードのカンム社や、KyashのKyash社も面白いかもしれません!

バンドルカードは、年齢制限なく持てるVISAカードとして高校生に大ヒットしています。

発行開始して1年と少しで25万ダウンロード、さらに2025年8月に1,300万DLを突破しています。

ちなみに当サイトでは、バンドルカードを発行する「株式会社カンム」の社長・運営チームにインタビューしてきたときのことをまとめています。

■株式会社カンムインタビュー記事:【訪問インタビュー】バンドルカードをつくっている会社に行っていろいろ聞いてきました!

クレジットカード業界について、さらに深掘りしてみたいなら…

学生向けになるべくやわらかく、わかりやすい表現で書いているので、ぜひ参考にしてみてください。

自分でクレジットカード業界について調べたいなら…

上記は公的機関が発表している記事ですので、少し難しいところもありますが、業界について知るにはぴったりの記事が多いです。

まとめ

クレジットカード業界は、キャッシュレス化により目まぐるしく変化しています。

日本クレジット協会や経済産業省の資料をはじめ、カード会社の決算説明会資料などを見てみると、自分自身でも今のクレジットカード業界が見えてくるかもしれません。

この記事が、あなたのクレジットカード業界への興味のきっかけになれば幸いです。

統計画像の出典

▼券種紹介記事はこちらから!

JCB CARD Wは学生の1枚目クレカとしてもオススメ!ポイント2倍・39歳以下限定でずっと年会費無料!

三井住友カード(NL)が登場!ナンバーレスで安心のデザイン・年会費無料・タッチ決済で最大5.0%還元で使いやすい

JALカードnaviは、旅行好きなら持つべき!学生でJALマイルが貯まる・保険もバッチリ。在学中は年会費無料・・・お得すぎる最強カード!?

クレジットカード何枚持つべき?平均枚数は3枚!選び方・整理のコツ

学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com