迷わず選びたい方にオススメの海外旅行・留学用クレジットカードはこちら!

▼海外旅行にオススメのカード

学生なら:学生専用ライフカード(自動付帯)

or

学生以外には:楽天カード(利用付帯)

⇒どちらも年会費無料で海外旅行保険がついているカードです!詳細はリンクからどうぞ。

※自動付帯:カードを持っているだけで保険が適用される

※利用付帯:保険適用には旅行のツアー代金等の支払いが必要

広告:ライフカード、楽天カード

▼読みたいところまでジャンプできます

海外にクレジットカードを持っていかないと損する!?

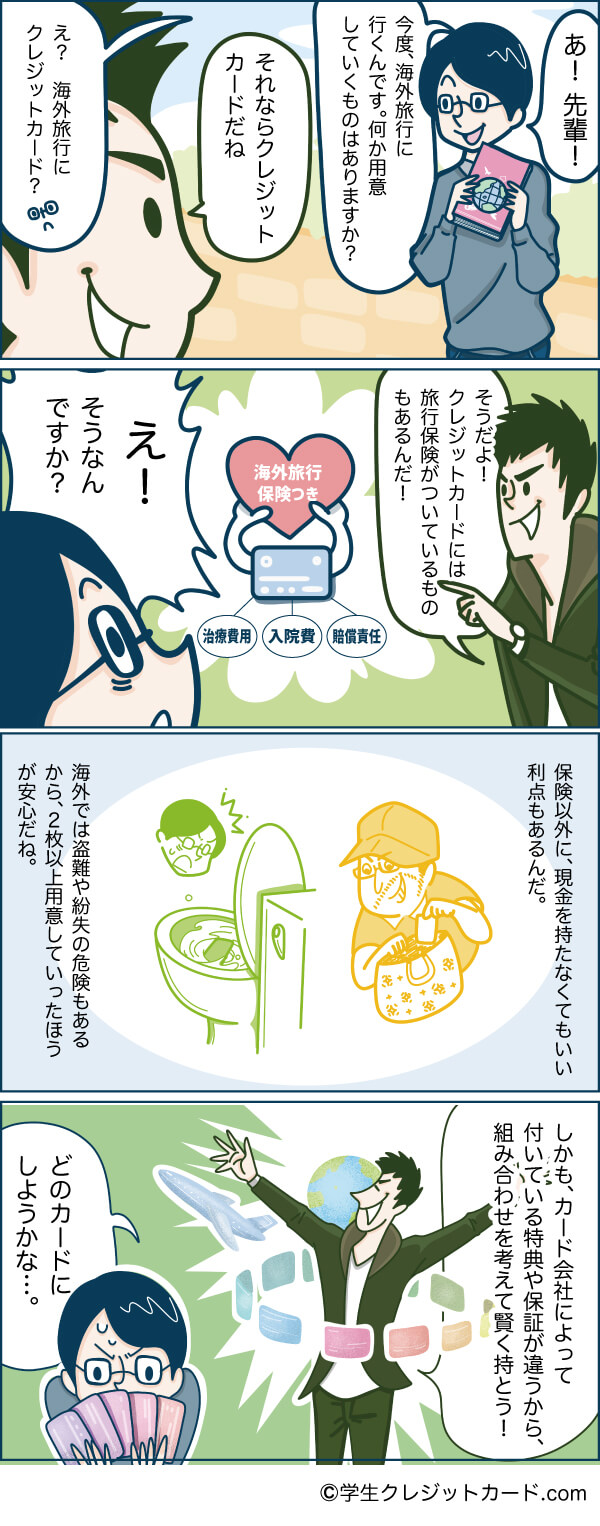

「海外旅行にはクレジットカードを持っていこう!」とよく見聞きしますよね。

この記事では、海外にクレジットカードを持っていくべき具体的な理由やメリットを説明していきます!

【おもな解説内容】

- 海外旅行・留学でクレジットカードに必要な理由

- 海外旅行保険をクレジットカードでカバーする方法

- オススメの海外向けクレジットカード

- 渡航目的(旅行・留学)ごとの確認事項

まずは、マンガでざっくりとクレジットカードの必要性を学んでみましょう。

自分が読むべき情報は?:ケース別の情報を探せます

ここまでで、海外にクレジットカードを持っていきたい理由を簡単に解説しました!

目次を用意したので「海外への渡航目的」や「知りたい情報」が決まっている方は、読みたい情報を探してみてください。

※それぞれ、クリック(タップ)で該当箇所まで飛びます。

【渡航目的別クレジットカードの選び方】

【気になる情報を探すための目次】

迷わず選びたい方にオススメ!

▼海外旅行にオススメのカード

学生なら:学生専用ライフカード(自動付帯)

or

学生以外には:楽天カード(利用付帯)

⇒どちらも年会費無料で海外旅行保険がついているカードです!詳細はリンクからどうぞ。

※自動付帯:カードを持っているだけで保険が適用される

※利用付帯:保険適用には旅行のツアー代金等の支払いが必要

広告:ライフカード、楽天カード

【基礎】海外でクレジットカードを使う上で最低限知っておきたい5つのこと

海外で安全かつ問題なくクレジットカードを使うために、事前に知っておきたい5つのポイントをまとめました。

1.セキュリティーについて:もし海外でクレカを紛失したら?

![]()

「クレジットカードには保険がついているので盗難紛失時も安心!」と説明しましたが…トラブルに遭わないに越したことはありません。

万が一のトラブル時の対処法も知っておくべきです。

たとえば、クレジットカードの紛失・盗難に気づいたときは真っ先に「カードを利用停止」にする必要があります!

「先に警察じゃないの!?」と思われる方もいるかもしれませんが、最初にすべきことはカードの停止です。

警察に行っている間に不正利用の被害額が増える可能性があるため、カードの利用停止が先です。

スマホで「○○カード 紛失盗難」と調べると、専用の窓口が出てくるのですぐに電話してください。

その電話でカードの停止をしてもらえます。

その後は、保険での被害額の補償を申請(原則、カードに付帯した保険で補償してもらえます)、カードの再発行についてカード会社の指示に従ってください。

海外渡航前に、紛失盗難時の緊急連絡先をメモしておくと、いざというときも焦らずにすみます。

※海外からの通話ですが、「コレクトコール(着信者に電話料を負担してもらう)」を使えば無料で通話できます。

2.海外で気を付けたいトラブル:スキミング

海外でクレジットカードを使う時に気を付けたい犯罪のひとつに「スキミング」があります。

スキミングはカード情報を盗む犯罪です。

カード情報を盗むことで、カード本体を盗まないでも不正利用が可能になります。

手口はおもに2種類あります。

- 接触型:ATM挿入口や店舗の決済機につけられた特殊機器を経由して情報を抜き取る

- 非接触型:人ごみなどでカバンに特殊機器を近づけて情報を抜き取る

※特殊機器の設置は非常に巧妙で見破るのは困難です

接触型の被害を防ぐためには、怪しいATMや店舗ではカードを使わないようにするのが1番です。

非接触型の対策は、特殊なポーチやカバンの中にクレジットカードを収納すると、かなり安全性が上がります。

注意発起

コミケに行った民へもしかしたらコミケでクレカスキミングされたかもしれないです。

中国系のサイトやAppleの少額課金をちょびちょびされてるかも知れません。

コミケに行った時クレカも財布に入ってたなら1度確認して😱4万抜かれそうになった私より🥲

— 紫月☪️ (@Illust_shiduki) August 21, 2024

クレカがスキミングされたかもって事で使用停止になってしまった。すぐ再発行手続きしたけど、めんどいなー…

ホンットに、そんな知恵と暇あるなら、仕事しろと言いたい

— てぃだ (@ryukyu_moon) March 5, 2025

被害額はクレジットカードの保険で全額保証されますので、被害に気付き次第すぐにカード会社に連絡してください!

帰国後、カードの利用履歴とレシートを突合できるように、レシートは必ず持って帰りましょう。

3.国際ブランドについて:海外でJCBは使えるの?

海外旅行前に、「海外ではJCBが使えないと聞いて焦っている」そんな方はこの項目を読んでいってくださいね!

海外でJCBは使えるの?

結論からお伝えすると「ハワイ・グラムや東南アジア(韓国・台湾・香港・シンガポールなど)では使える場所が多い」です!

クレジットカード表面の右下に書いてあるロゴの会社を「国際ブランド」と言います。

お店で手持ちのクレジットカードが使える・使えないは、このロゴを見て判断しましょう。

お店に手持ちのカードと同じロゴのステッカーや掲示物があれば使えます。

JCBは日本のブランドなので、どうしても海外でも利便性は劣りますが、日本人観光客の多い国や地域では問題なく使えます。

また、JCBカード独自の特典も用意されており、「たびらば」というサイトで特典内容を確認することができます。

■詳細:韓国旅行(ソウル・釜山)でおすすめのクレジットカード・使い方・ATM海外キャッシング(現金引出し)について徹底解説!

■詳細:台湾旅行(台北・九份)でおすすめのクレジットカード・使い方・ATM海外キャッシングについて徹底解説!

国際ブランドについて簡単に解説

国際ブランドの仕事は、24時間世界中どこでも決済サービスを利用できるようにシステムを整えることです。

【主要な国際ブランド】

- VISA(ビザ)

- Mastercard(マスターカード)

- JCB(ジェーシービー)←日本ブランド

- American Express(アメリカン・エキスプレス:略称アメックス)

- Diners Club(ダイナースクラブ:略称ダイナース)

※補足:上記にに中国銀聯(ちゅうごくぎんれん)、Discoverの2社を加えて7大国際ブランドと言われることもあります。

各社の世界シェア(比率)は下記の通りです。

※スマホの方は、表を左右にスライドできます。

| 順位 | 国際ブランド | 比率 |

|---|---|---|

| 1位 | VISA | 39% |

| 2位 | Union Pay(銀聯) | 34% |

| 3位 | MasterCard | 24% |

出典:THE NILSON REPORT「Global cards-2021」

上記は2021年のデータです。

2位は「Unionpay(銀聯カード)」ですが、これは主に中国で流通しているブランドです。

中国は人口が多いため、どうしても【中国人が多くカードを作る→Unionpayのシェア率が上がる】ということになってしまいます。

ですので、日本人が世界中で使える国際ブランド1位は「VISA」といっても問題ないかと思います。

先ほども解説した通り、海外には「VISA」か「Mastercard」ブランドのカードがあると安心です。

■詳細:クレジットカードの国際ブランドのVISA・MasterCard・JCB・AMEXって何?どれを選べばいいの?【超初心者&学生でもわかる!】

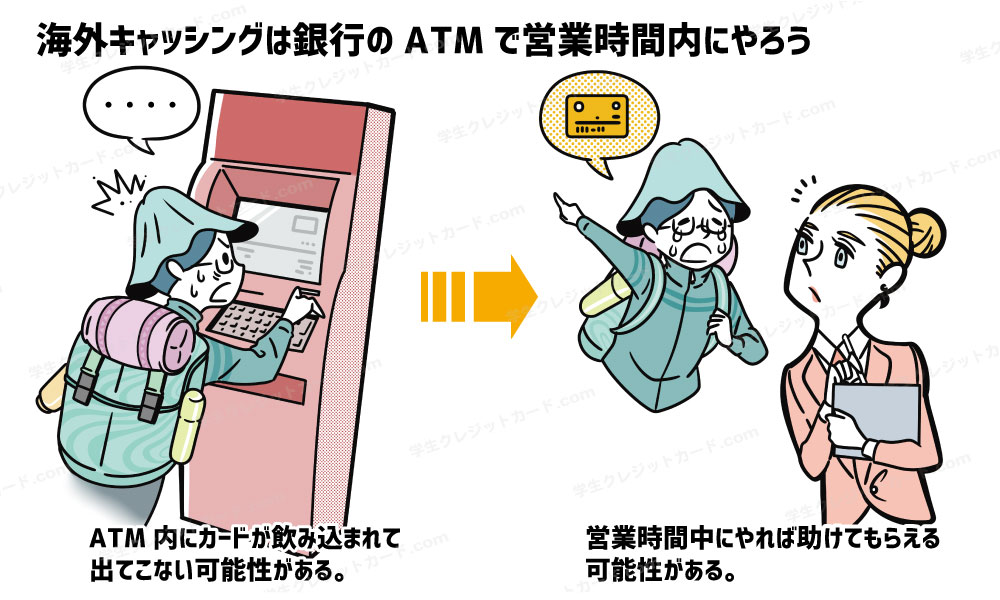

4.海外キャッシング:クレカで現金を引き出せる!

クレジットカードには「海外キャッシング」という海外のATMから現地通貨を引き出せる機能がついているカードがあります。

当サイトでは海外でもクレジットカードの利用をオススメしていますが、現金しか使えない場所もあり、いくらかの現地通貨は必要なことを覚えておいてください。

多くの人はあらかじめ日本の銀行や空港で両替をしているかと思いますが…。

海外キャッシングなら、銀行や空港での両替レートよりも高確率でお得に両替ができることが多いです!

海外キャッシングを使えば、お得なだけでなく、海外で持ち歩く現金を少額にすることもでき安全性が高まります。

海外キャッシングを利用する際は、事前に海外キャッシング機能をONにしておく必要があります。

ネット上のマイページや電話から機能が使えるように設定しておきましょう。

【注意】海外旅行初心者の方は現金も用意しておこう

海外キャッシングはたしかに便利ですが、必ず利用できるとは限りません。

海外旅行初心者の方(旅行回数が1回~3回程度)は、あらかじめ日本である程度の現地通貨を用意しておくと安心です。

目安としては、最低でも空港から宿泊予定のホテルまでの移動に必要な交通費分×2程度の現地通貨を用意するといいでしょう。

宿泊先までたどり付けば、フロントの方にキャッシングできるATMの位置や両替所の場所を教えてもらえるはずです。

海外旅行に慣れている方でも、観光客が少ないマイナーな国・地域(特にキャッシュレス化が進んでいない、わからない場所)に行くときは現地通貨をある程度多めに持っていきましょう。

10万円を両替したときの手数料を比べてみよう

10万円(約1,000ドルということにしておきましょう)を両替した場合に手数料のおおよその金額を知っておきましょう。

1,000ドルを両替した場合の手数料は、銀行で2,500円程度、空港両替所で2,800円程度、チケットショップで2,000円程度が相場です。

海外キャッシングなら引き出した現金を1ヶ月後に返したとしても、手数料(利息)を1,700円程度に抑えられます。

例:(10万円×利率18%÷365日×30日)+(ATM手数料220円)=1,699円

1ヶ月を待たずに帰国後すぐに返済すれば、利息はより安く済みます。

海外ATMの使い方

海外でキャッシングするときは、銀行のATMで「営業時間中」にやるのが鉄則です!

たまに、「カードがATMに吸い込まれて出てこない!」という事態が発生します。

もちろん頻繁に起きる事態ではないのですが、稀にこういったことが起きています。

Twitterなどでも過去にそういった経験をした方がつぶやいています。

万が一吸い込まれてしまっても、銀行ATMなら銀行員さんが助けてくれます。

街中に置いてあるATMだと助けを呼ぶのが難しいため、極力利用しないようにしましょう。

■詳細:海外旅行のときにおトクに外貨両替しよう!クレジットカードの海外キャッシングATMどちらがお得なの!?

5.保険の付帯について:利用付帯・自動付帯ってなに?

海外旅行に必須なのが「海外旅行保険」です。

【事故発生率】

2024年度は、「21人に1人(4.7%)」のお客様が何らかの事故(ケガや病気など)に遭われて当社の海外旅行保険をご利用されました。

パーセントで言うと4.7%なので低そうに思えますが、学校のクラスのうち1人はケガや病気をして帰ってくると思うと怖いですよね。

「自分は大丈夫!」と思わず、旅行前は必ず保険を用意しましょう。

※留学の場合は学校やあっせん業者の指示に従ってください。

海外での治療費は日本とは比べものにならないくらい高額です。

※スマホの方は、表を左右にスライドできます。

| id | 国名 | 医療費 | 症例 |

|---|---|---|---|

| 1 | アメリカ | 6,415 万円 | 喉と首の痛みで受診。咽後腫瘍と診断される。受診日当日、医療機関の判断により、チャーター機にてより設備の整った医療機関へ医療搬送。26日間入院、手術。家族が駆けつける。 |

| 2 | アメリカ | 5,409 万円 | 体調不良のため受診。処方された薬で様子見となる。数日後、体調回復せず医療機関を受診。脳内出血と診断され、22日間入院・手術。家族が駆けつける。 |

| 3 | 台湾 | 3,293万円 | 息苦しさを訴え救急車で搬送。心筋梗塞・肺水腫と診断される。86日間入院・手術。家族が駆けつける。医師・看護師が付き添い医療搬送。 |

| 4 | ペルー | 1,654万円 | 意識を失い救急車で搬送。高山病・敗血症性ショック・細菌性髄膜炎等と診断され、25日間入院。 |

| 5 | カンボジア | 1,540万円 | 遺跡観光中に滑って転倒し受診後、手術のため別の病院に救急車で搬送。足関節開放性脱臼骨折・大腿骨転子部骨折と診断され、23日間入院・手術。家族が駆けつける。看護師が付き添い医療搬送。 |

2024年度のもっとも高額な保険費支払いは、ケース1の6,415万円でした。

若者の場合、ここまで高額になることは稀でしょうが、不意のケガや食中毒に備えて200~300万円程度の保険は必要です。

クレジットカードの付帯保険を利用しよう!

一部のクレジットカードには海外でのケガや病気に備えるための「海外旅行傷害保険」が付帯しています。

海外での保険に強いクレジットカードがあれば、別途掛け捨ての保険に入る必要はなく保険料金を節約できます!

※留学に行く人は学校の指示に従ってくださいね。

クレジットカードに付帯している保険について、まずは「付帯形態」(=保険が発動する条件)を押さえておきましょう。

【カード保険の付帯形態】

- 自動付帯:カード持っているだけで保険が適用されます(特別な手続きは不要!)

- 利用付帯:事前に旅行代金などをカードで決済する必要あり

せっかくカードを持って行っていても、「利用付帯」の条件を満たせておらず、保険適用の条件が成立していないと意味がありません。

できれば、特別な手続きが不要でただ持っているだけでOKな「自動付帯」のカードにしましょう。

▼当サイトオススメの「学生向け:海外旅行保険が自動付帯で充実した年会費無料のカード」

クレジットカードを複数枚持っている場合、死亡・後遺障害以外の保険補償額は、合算した金額が補償の上限額です!

仮に、上記のカード2枚を同時に海外旅行に持っていった場合、持っているだけでケガ・病気は250万円まで病院での医療費が補償されます。

▼各カードの補償内容と合計金額

※スマホの方は、表を左右にスライドできます。

| カード名/補償内容 | 傷害治療(ケガ) | 疾病治療(病気) |

|---|---|---|

| ライフカード(学生専用) | 最高200万円 | 最高200万円 |

| JALカードnavi | 最高50万円 | 最高50万円 |

| 補償額合計 | 最高250万円 | 最高250万円 |

時間がない・迷わず海外用カードを作りたい方にはコレ

数あるクレジットカードから海外利用向けのカードを探すのは大変なので、当サイトで海外最強カード2枚を選びました!

大学生にとって1番お得なクレジットカードは「学生専用クレジットカード」です。

カード会社が若年層を囲い込むために、かなりお得な特典をつけています。

ただ、大学卒業後は一般カードに切り替わってしまうため、卒業予定の大学4年生など、社会人となるまで時間がない方には不向きです。

「卒業までの時間があるかどうか」を基準にカードを選ぶといいでしょう。

卒業まで時間がある人:ライフカード(学生専用)

学生専用ライフカードは、年会費無料+海外旅行保険あり(自動付帯)+海外利用で4%キャッシュバックの学生向け海外最強カードです。

海外用クレジットカードを迷っている学生さんにまずオススメしたい1枚!

ただし、名前の通り「学生専用カード」ですので、卒業まで残り少ない方には不向きです。

海外でのカード支払い分は4%キャッシュバック!海外旅行保険もついているので、海外行くなら絶対持つべき!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 0.5% ポイント名:LIFE サンクスプレゼント |

| ポイント還元率(最大) | 4.0% 条件:海外利用時(キャッシュバック) |

| 発行スピード(最短) | ~3営業日 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:入会後は1年間ポイント1.5倍・海外利用分は4%・最大100,000円/年のキャッシュバック!

■詳細:ライフカード(学生専用)は海外旅行で超お得の4%還元!海外旅行保険もついて年会費無料!

卒業まで時間がない人:楽天カード

楽天カードは年会費無料+海外旅行保険あり(利用付帯)のオススメカードです!

こちらは学生専用カードではなく社会人になってからも使えるため、卒業間近の方にもオススメできます。

CMで超有名、楽天カードマンでおなじみ年会費永年無料の楽天カード。楽天をよく使うなら絶対に持ちましょう。ポイントザクザク。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:楽天スーパーポイント |

| ポイント還元率(最大) | 16.5% 条件:楽天SPU最大利用時 |

| 発行スピード(最短) | ~1週間 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

■詳細:楽天カードは楽天を使う学生におすすめ!年会費無料&お得なキャンペーンが魅力

▼ここから下では、もう少し丁寧に「学生が海外向けクレジットカードを選ぶときのポイント」を掘り下げていきます。

学生が海外向けクレジットカードを選ぶときのポイント

クレジットカードを選ぶポイントは海外へ行く目的(旅行か留学か)で異なります。

【渡航目的が決まっている人の目次】

海外旅行や短期留学の方は、海外旅行保険に注目しましょう。

逆に長期留学の方は、学校指定の保険に加入させられるケースが多いため、保険ではなく還元率やレートに注目するといいですよ。

学生旅行にクレジットカードを持っていくとき

ここでの解説は「海外旅行ははじめて!」・「今回はまだ2回目」そんな初心者の方に向けて解説しています。

まず大前提として「海外旅行にはクレジットカードを持っていかないのは損」です!

ぜひ最低でも1枚はクレジットカードを持っていってください。

クレジットカードを持って行ってほしい理由はいくつかありますが…

- 現金がなくてもカードで買い物ができる(大量の現金を持ち歩かなくていい)

- 買い物ごとにポイントが貯まる

- 海外旅行保険がついたクレジットカードがある

この3つが最も大きな理由です。

とくに最後の「海外旅行保険」については、カードの保険を使いこなせるととてもお得なのでぜひ知っておいてほしいポイントです!

>>海外旅行×クレジットカードの基礎を知りたい方はこちら(ページ内でジャンプします)をお読みください。

【海外旅行向きのカードの選び方】

- VISAかMastercardのクレジットカードを最低1枚は持っていく

- 旅行先が、東南アジア(中国・韓国など)の場合はJCBブランドの2枚持ちもあり

- 海外旅行保険が付帯したカードを選ぶ!

海外旅行保険はカード付帯保険がお得!

海外旅行初心者の方に多いのが、「数泊の旅行だから大丈夫」と無保険で海外に行くことです。

これは非常に危険ですので絶対にやめてください。

海外は医療費が高く、ちょっとした風邪やケガで数十万円近い治療費が飛んでいきます。

次に「旅行会社経由で保険に入るパターン」をよく見ますが、これは保険料で損をすることがありお得な方法とは言えません。

旅行保険にしっかり加入しつつ、保険料は抑えるのが1番賢い方法です。

そこでオススメなのが、クレジットカードに付帯している海外旅行保険を使う方法!

クレジットカードの一部には、無料で海外旅行保険がついているカードがあります。

これを利用することで、毎回の保険料を0円(無料)に抑えられます!

浮いた保険料(行き先にもよりますが最低1,000円~5,000円程度)は現地でのお小遣いに回せますよ。

▼当サイトオススメの「学生向け:海外旅行保険が自動付帯で充実した年会費無料のカード」

海外旅行に慣れている方は、カードについた保険だけで旅行に出かける人も多くいますよ。

>>カード付帯の旅行保険について詳しく知りたい方はこちら(ページ内でジャンプします)をお読みください。

私が持ってるカードは海外で使えるの?:国際ブランドは要チェック

海外旅行初心者の方がもっと気にするのが「このカードは海外で使えるの?」という、使えるかどうかという問題です。

「手持ちのカードが使えるかどうやって判断すればいいの?」

「JCBは海外では使えないって聞いたんだけど大丈夫?」

このような疑問を解消するには、カード表面右下の「国際ブランドのロゴ」を確認してください。

海外で使えるかどうかはざっくり説明すると以下のようなイメージです。

- VISA・Mastercard:海外で使えるお店が1番多い

- JCB:東南アジアやハワイなどは割と使えるが欧米は弱い。JCB1枚では心配

- その他(ダイナースやアメックス):このカード1枚では心配

海外に行くときは、VISAかMastercardのロゴがついたカードを持っていくと安心です!

JCBは日本人観光客が多い国や地域(ハワイ・韓国・香港など)では、意外と使える店も多いですが、VISAやMastercardと比べると不安が残ります。

また、ハワイ以外のアメリカ本土やヨーロッパなどでは使えるお店が少なくなります。

JCBブランドのカード1枚のみを持って海外に行くのは心配ですので、サブカードとしてVISAやMastercardブランドのカードを用意することをオススメします。

>>国際ブランドについて詳しく知りたい方はこちら(ページ内でジャンプします)をお読みください。

短期留学向きのカードの選び方

大学の長い休暇を利用して短期留学(数週間~2ヶ月程度)に出かける人も多いでしょう。

渡航目的は留学になりますが、短期間ですのでクレジットカードの選び方は海外旅行のときと同じ基準でOKです!

(今までの旅行経験も参考にしてみてくださいね)

多額の現金を持ち歩かなくても済むように、クレジットカードを最低でも1枚は持っていっていきましょう!

海外旅行時のカードの選び方については、こちら(ページ内でジャンプします)をお読みください。

留学期間(とくに90日以上の場合)によっては、クレジットカードの保険を延長させる必要があります。

【短期留学向きのカードの選び方】

- VISAかMastercardのクレジットカードを2枚程度持っていく

- 留学先が、東南アジア(中国・韓国など)の場合はJCBブランドとの2枚持ちもあり

- クレジットカード付帯保険の補償内容・補償期間を確認しておく

- 90日以上の留学の場合は保険期間の延長方法を知っておく

90日以内の短期留学ならカード付帯の保険だけでもいいかも

クレジットカードの中には海外旅行保険が付帯しているものがあります。

だいたいのカードは保険期間が90日(一部は60日)ですので、カード付帯の保険だけでも対応可能です。

クレジットカードの付帯保険について詳しく知りたい方は、先にこちら(ページ内でジャンプします)を読んでください。

なお、学校や留学を手配してくれた会社によっては、別途掛け捨て保険への加入を必須としているところもあります。

その際は指示に従ってください。

仮に別途掛け捨て保険に加入したとしても、死亡・後遺障害以外の補償は各保険の補償額を上乗せできます。

海外旅行保険で1番重要な疾病障害補償も上乗せされますので、保険がついたクレジットカードも忘れずに持っていきましょう。

疾病傷害保険は以下のように上乗せされます。

例:「掛け捨ての海外保険(補償額1,000万円)」+「クレジットカードの付帯保険(200万円)」=合計補償額:1,200万円

【裏技】90日以上でも工夫すれば保険期間を延長できる

クレジットカードに付帯した保険の多くは、保険期間が60日or90日までです。

90日以上の留学時は、クレジットカードの保険だけでは足りないのでしょうか?

いいえ!ある裏技を使えば保険期間を最大で180日(90日+90日)まで延長できます!

まずは当サイトでもオススメの「学生専用ライフカード」や「JALカードnavi」の自動付帯保険(最大90日間)を使用します。

この2枚は自動付帯の保険なので、持っているだけで保険が適用されます(最初の90日はこれで大丈夫です)。

最初のカードの保険期間が終わりそうになったら、次は「利用付帯」保険のクレジットカードを特定の用途で利用します。

ここで使用したいオススメカードは「JCBカード W」です。

旅行代金(ツアー料金や交通費など)を対象のカードでお支払いいただくことで、旅行傷害保険・航空機遅延保険が適用されます。

留学先での移動やツアー代金をJCBカード Wで支払うと、JCBカード Wの保険(90日分)を利用することができます。

この裏技で、クレジットカード付帯の保険を最大180日間に延ばせますが、自動付帯→利用付帯の切替は余裕をもって行いましょう。

【クレジットカードの付帯保険を90日以上にする裏技】

- 自動付帯のクレジットカードを持って出発(保険期間:90日)

- 自動付帯の保険期間が終わりに近づいたら、利用付帯保険のついたカードを特定の用途※で利用

- 利用付帯のクレジットカード分の保険期間が追加される(保険期間:90日)

※公共交通機関の代金やツアー代金の支払いなど

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

長期留学向きのカードの選び方

半年~1年以上の長期留学の場合、少しカードの選び方が異なってきます。

留学は現地での生活がメインですので、「海外でお得に利用出来ること(ポイント還元率やレートなど)」を重要視して選びましょう。

クレジットカードの付帯の海外旅行保険については、ないよりはある方がいいですがそこまで気にしなくていいです。

長期留学の場合、学校が指定したかなり補償の手厚い保険に強制的に加入させられるはずです。

長期留学に関しては、カード選びの優先項目を「ポイント還元率>保険」で考えましょう。

【長期留学向きのカードの選び方】

- VISAかMastercardのクレジットカードを2枚程度持っていく

- 留学先が、東南アジア(中国・韓国など)の場合はJCBブランドのカードとの2枚持ちもあり

- クレジットカードの付帯保険はそこまで気にしなくてよい

- ポイント還元率や手数料・レートを重視して選ぶ

生活が長くなるのでお得に使えるカードを選ぼう!

長期留学用のカード選びで1番こだわりたいのが「ポイント還元率」です!

クレジットカードの還元率は0.5%が平均で、1.0%以上は高還元率とされています。

長期留学では生活費や校外学習費用、帰国時のお土産代などで、カード利用額が大きくなりがちです。

還元率1.0%以上のVISA/Mastercardブランドが選べるクレジットカードを持って行きましょう!

▼高還元率、楽天を使う方には「楽天カード」がオススメ!(国際ブランドも4種類から選べます)

CMで超有名、楽天カードマンでおなじみ年会費永年無料の楽天カード。楽天をよく使うなら絶対に持ちましょう。ポイントザクザク。

■詳細:楽天カードは、楽天を使う学生は必須!年会費無料でさらにお得なキャンペーンでの申込みが◎。

手数料・為替レートも考慮するとよりお得

クレジットカードを海外で利用すると、為替処理などの手数料として「事務手数料」が上乗せされます。

カード利用時の手数料は現金両替時の手数料より安いケースがほとんどなので、基本的にはカードを使うだけでお得に買い物ができます。

長い留学生活をもっとお得に過ごしたい方は、カード利用時の「事務手数料」にある程度注目するといいでしょう。

クレジットカードで現地通貨払いを選択した場合、以下の2つの数字が重要です。

- 基準レート:国際ブランドが決めた為替レート(1ドルを何円にするか)

- 海外事務手数料:為替処理のための手数料(利用額×数%)

例:1ドル=100円、海外事務手数料2%の条件で、100ドル分買い物をしたとき

- 本体価格:100ドル×100円=10,000円

- 手数料:10,000円(本体価格)×2%=200円

- 合計:10,000円(本体価格)+200円(事務手数料)=10,200円

基準レート

基準レートは、国際ブランドによって若干の誤差があります。

実際にとある1週間の基準レートを調べてみました。

▼2025年8月18日~24日の基準レート(1米ドルあたり)

※スマホの方は、表を左右にスライドできます。

| VISA | MasterCard | JCB | AMEX | |

|---|---|---|---|---|

| 8/18 | 147.96 | 148.01 | 147.23 | - |

| 8/19 | 148.01 | 148.13 | 147.92 | - |

| 8/20 | 148.13 | 147.84 | 147.74 | - |

| 8/21 | 147.84 | 148.41 | 147.30 | - |

| 8/22 | 148.44 | 148.80 | 148.39 | - |

| 8/23 | 148.80 | 148.80 | 148.39 | - |

| 8/24 | 148.80 | 148.80 | 148.39 | - |

海外事務手数料

ややこしいですが、カード会社の事務手数料は国際ブランドごとで違います。

※基準レートとは関係ありません

会社や国際ブランドごとに事務手数料は変わりますが、おおよそ1.6~2.0%程度です。

▼カード会社の事務手数料の一例(2025年8月現在)

※スマホの方は、表を左右にスライドできます。

| カード会社 | 国際ブランド | |||

| VISA | MasterCard | JCB | AMEX | |

| 三井住友カード | 3.63% | 3.63% | - | - |

| 楽天カード | 3.63% | 3.63% | 3.63% | 3.63% |

| ライフカード | 3.85% | 3.85% | 3.85% | - |

| JCBカード | - | - | 1.60% | - |

| エポスカード | 3.85% | - | - | - |

| MUFGカード | 3.85% | 3.85% | 2.20% | 2.20% |

事務手数料の差は、MUFGカードを除きほぼ同率です。

事務手数料よりも、まずはカードの還元率に注目してカードを選んだ方がお得に利用できますよ。

還元率・事務手数料・国際ブランドのレートでバランスよく好成績なのは楽天カードをVISAブランドで持つことですね。

【コラム】海外キャッシング手数料が安いカードはこれ!

海外で現地通貨が足りなくなった時の強い味方が「海外キャッシング機能」です。

ネット上では、「ACマスターカードの海外キャッシング手数料は安い」という情報が広まっています。

※海外キャッシングの基本については、こちら(ページ内でジャンプします)をお読みください。

【ACマスターカードの海外キャッシングがオススメな理由】

ACマスターカードはリボ払い専用であるため、基本的にはオススメできません。

海外キャッシング用として利用する場合も、気を付けて使ってください。

広告:アコム

広告:アコム

家族からの仕送りがある人

長期留学では資金繰りが非常に大事です。

いろいろな方法で現地で使うお金を用意することができます。

- 自分名義のクレジットカードを使う

- 家族カードを持っていく

- 日本から仕送りを受ける

日本から仕送りを受ける方法には現実的にいくつか方法があります。

- 外貨引き出しに対応した銀行口座で取引する

- 海外専用プリペイドカードを使って送金する

- 海外送金サービスを利用して送金する

大きく上記のような手段がありますが、海外専用プリペイドカード・銀行ともやや手数料が割高なのが難点です。

一方で、ベンチャー企業が提供している海外送金サービス「wise」を使った送金手数料は、他の手段と比較して最も安くなる可能性が高く、今後注目です。

仕送りを受け取る方法については、ご家族とよくご相談の上決定しましょう。

学生×海外に相性がいいオススメクレジットカード

海外旅行前に持っていると便利なカード2選!

もしあなたが今現在学生で、語学留学・海外旅行など、海外に行く機会が何回かある方には、なんといっても学生専用ライフカードがイチオシ。

学生の方もそうでない方も、海外で万が一のことがあったときのために、海外旅行保険があるカードを1枚は必ず持っておきましょう。

自動付帯(持っているだけで保険が適用される)&傷害・疾病(ケガや病気)の補償金額の大きいカードが理想的。

旅行に持っていけば、万が一ケガをしてしまった時などにも入院費を補償してくれる可能性が高く、安心です。

ライフカード(学生専用)

- 年会費永年無料カード

- 海外旅行保険:最大2,000万円補償・自動付帯!

- 海外で支払いに利用した金額の4%キャッシュバック!

JALカードnavi

- 年会費無料カード

- 海外旅行保険:最大2,000万円補償・自動付帯!

- JALマイルがザクザク貯まる!

※すべて年会費無料で持てるカードですので余計なコストはかかりません。ライフカードは卒業後も年会費が無料!

広告:ライフカード、JALカード

【応用】海外で上手にクレジットカードを使いこなそう

ここからは海外でクレジットカードをより使いこなすためのプラスαの情報を掲載しています!

海外旅行初心者から中級以上の方にも役立つ情報を集めました。

クレジットカード払いをしたいときは英語でなんて言えばいいの?

会計時にクレジットカードを渡すだけで、店員さんはカード払いであることを理解してくれます。

ですので、支払い時に困ることはないと思いますが、念のため英会話フレーズも確認しておきましょう。

英語で「クレジットカードは使えますか?」と聞きたいとき

1,「Do you accept credit card?(クレジットカードは使えますか?)」

(ドゥ ユー アクセプト クレジットカード?)

2,「I’d like to use my credit card.(クレジットカードを使いたいのですが:丁寧)」

(アイドゥ ライク トゥー ユーズ マイ クレジットカード)

3,「I’ll put it on my credit card.(クレジットカードで支払います)」

(アイル プット イット オン マイ クレジットカード)

4,「Card OK?(カードはOKですか?:1番簡単)」

(カード オーケー?)

1~3までを使い、それでも伝わらないようでしたら4を使ってください。

■ほかの英会話フレーズやチップの情報:海外旅行先でクレジットカードを使うときに覚えておきたい英単語・英会話例文フレーズまとめ(チップの知識も!)

心配なので現地通貨も少しは持っていきたい

クレジットカードでの支払いや海外キャッシング機能があるとは言え、現地通貨をあらかじめ少しは用意しておきたい人もいるかと思います。

円から現地通貨(米ドルなど)への両替は、日本の銀行や空港、チケットショップなどで行えます。

この中で一般的に最も手数料が高いとされるのが「空港の外貨両替所」です。

一番安い金券ショップと比べると1.5倍近い手数料を取られることもあります。

事前にどうしても現地通貨を入手しておきたい人はなるべく「金券ショップ」で両替しておきましょう。

外貨両替をするときに確認したいポイント

外貨両替には、「為替相場」と「両替手数料」の2つの数値が関わってきます。

例:「為替相場(1ドル=100円)」+「両替手数料(1円)」=「交換レート」

為替相場は1ドル=100円といったニュースでよく聞く数値です。

なるべくお得な両替所を探したいときは、交換レートが為替相場に近い(=手数料がやすい)かどうかをチェックしましょう。

【上級者向け】FXを使って外貨両替

ちなみに、FX業者の外貨両替サービスを使うとかなり低コストで現地通貨を入手することができます。

事前の口座開設審査が必要で手続きに時間がかかりますが、余裕のある人は調べてみてください。

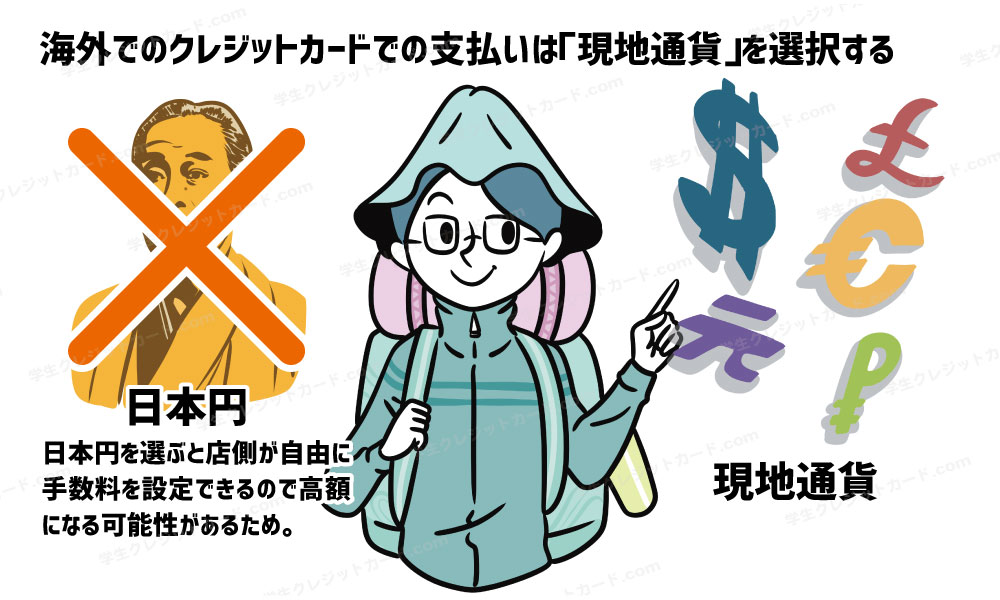

海外での支払いは現地通貨払いにしよう

海外でクレジットカード決済をすると「現地通貨 決済」か「日本円 決済」のどちらかを選ぶときがあります。

そのようなときは、必ず「現地通貨 決済」を選んでください!

海外でクレジットカードを使ったときは「手数料」が加算されます。

全体的な支払額は「手数料+日本円に換算した商品の値段」です。

現地通貨を選んだ場合は、カード会社が設定した基準レートが使用されます。

カードごとに細かな違いがありますが、どれもきちんとした会社が算出している透明性の高い金額です。

ところが、日本円を選んだ場合、このレートを各商店が自由に決めていいことになっています。

空港に入っているような店舗はまだ良心的ですが、街中の店舗では数十%も上乗せしてくることも……。

結果として、最終的な請求額がとんでもなく高額になることがあります。

海外でのカード決済は必ず「現地通貨」決済を選んでください!

■詳細:海外でクレジットカード決済するとき、日本円と現地通貨どちらで決済するべき?決済手数料・基準換算レートまで調査!

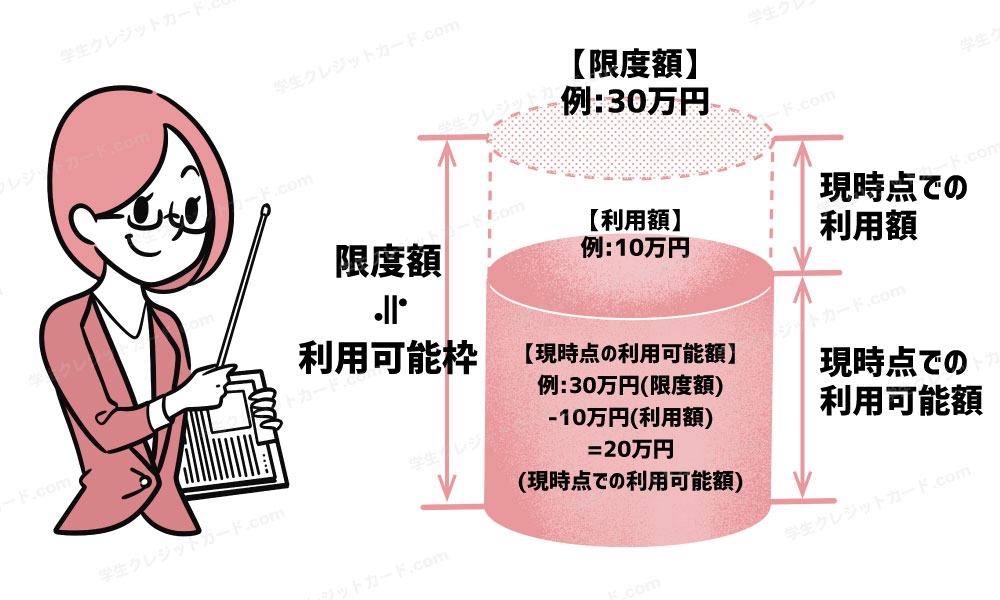

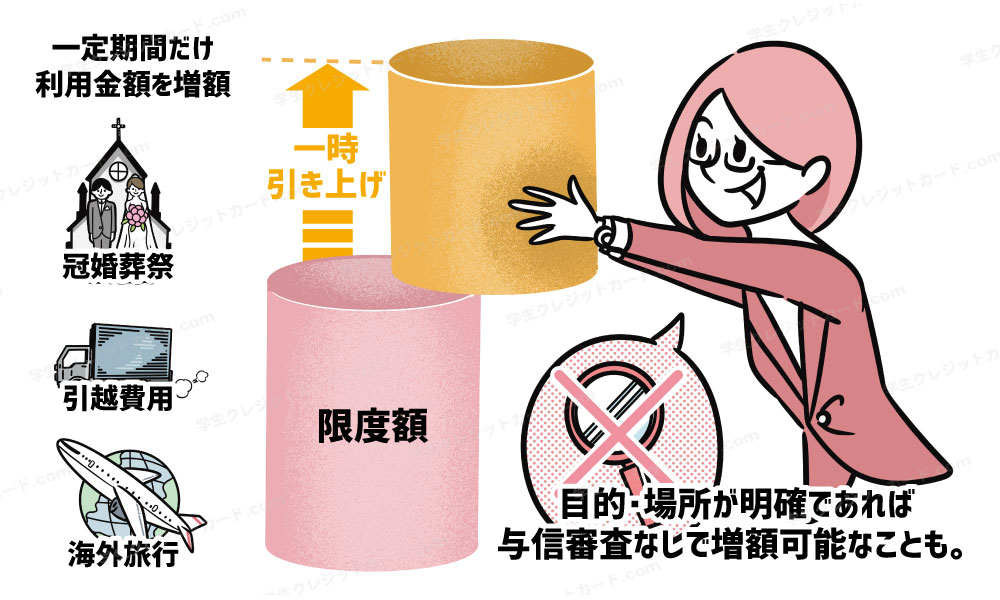

クレジットカードの限度額が不安なとき

まずは限度額(=利用可能枠)について復習しておきましょう。

- 「利用可能枠」=上限

- 「利用可能額」=現時点で使える金額

学生クレジットカードの限度額は10万円程度であることが多いです。

これでは旅費を払ってしまうと現地でのお小遣い分が足りなくなってしまいます。

そこでオススメしたいのが「限度額の一時引き上げ」です。

特定の理由に限って、一時的に限度額を上げる方法です。

経済産業省が定める法律の中にも特定の理由(海外旅行、冠婚葬祭など)のときは簡易な審査で限度額を上げていいと決まっています。

■詳細:学生がクレカで一時的に限度額を30万円に引き上げたいときのやり方(海外旅行などの前に!)

上級カードなら空港ラウンジが使えます

空港には「空港ラウンジ」という場所があります。

ゲート前のベンチなどは混雑していますが、ラウンジに入れば搭乗時間までゆっくり過ごすことができます。

中ではゆったりしたソファーだけでなく、軽食や飲み物の提供があります。

- 航空会社運営のラウンジ:ビジネスクラス以上の利用、マイルの上級会員

- カード会社運営のラウンジ:一部クレジットカードの所有者は利用可能

学生さんが空港ラウンジを利用するのは少しハードルが高いですが、カード会社のラウンジなら利用できる可能性があります。

■詳細:学生でも空港ラウンジサービスが無料で利用可能なクレジットカードはある!航空券の乗り継ぎ便でも大活躍!

マイルに興味が出てきたら

海外旅行を趣味にしている人の中には「マイル」に興味が出てきた人もいるでしょう。

マイルとは航空会社のポイントのようなもので、飛行機に乗った距離に応じて付与されます。

マイルを貯めることで無料の航空券(ビジネスクラスやファーストクラスもOK)に交換できます!

マイルは飛行機に乗る以外にも、クレジットカードで貯めることも可能です。

日常生活でクレジットカードを使ってマイルを貯める人を「陸マイラー」と呼びます。

マイルを貯めるには相性のいいクレジットカードをもつことが必須です!

マイルに興味が出てきたらぜひ下記の記事で、マイルの貯め方や使い方をチェックしてみてください。

■詳細:【学生向け】JAL・ANAマイルの基本と貯め方を徹底解説!効率よくマイルを貯める最強クレジットカードはコレだ!

■航空券を安く買う方法はこちら!:飛行機の航空券はクレジットカードでお得に買う!学割はある?・おすすめカード・予約と受取の方法・払い戻しは可能?

学生でもマイルが貯められる!

ここまでのマイルの貯め方を説明だと、学生がマイルを貯めてお得に旅行できるイメージはまだまだ難しいですよね?

心配はいりません!

実際にJALやANAは学生専用カードを作り、学生がマイルを貯めることを応援しています!

JAL

学生限定で年会費無料・還元率1.0%以上・旅行保険は国内外ともに自動付帯のバランスいいカード。JALに乗る・JALマイルを貯めたいなら絶対持つべき。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:JALマイル |

| ポイント還元率(最大) | 2.0% 条件:加盟店での利用 |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):◎(自動付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:その他マイルプレゼント特典が盛りだくさん!

■詳細:学生専用!JALカードnaviの特典・キャンペーンを徹底解説。ほかの学生カードと比べて優れているポイントは?

ANA

在学中は年会費無料・還元率1.0%と優秀。ANAマイルを貯めてみようかな?という学生にオススメ!旅行保険もついてとても使いやすいカード。 ※公式サイトでANA JCBカード(学生用)を選んでください

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 条件:学生限定・在学中は年会費無料 |

| ポイント還元率(通常) | 0.5% ポイント名:J-POINT |

| ポイント還元率(最大) | 1.0% |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):◎(自動付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:毎年カードを継続するとボーナスマイルプレゼント!

■詳細:学生用ANA JCBカードでANAマイルを貯めよう!学生は在学中は年会費無料・入会するだけでマイルがザクザクもらえて国内・海外の旅行保険も強い!

海外でのお役立ち情報

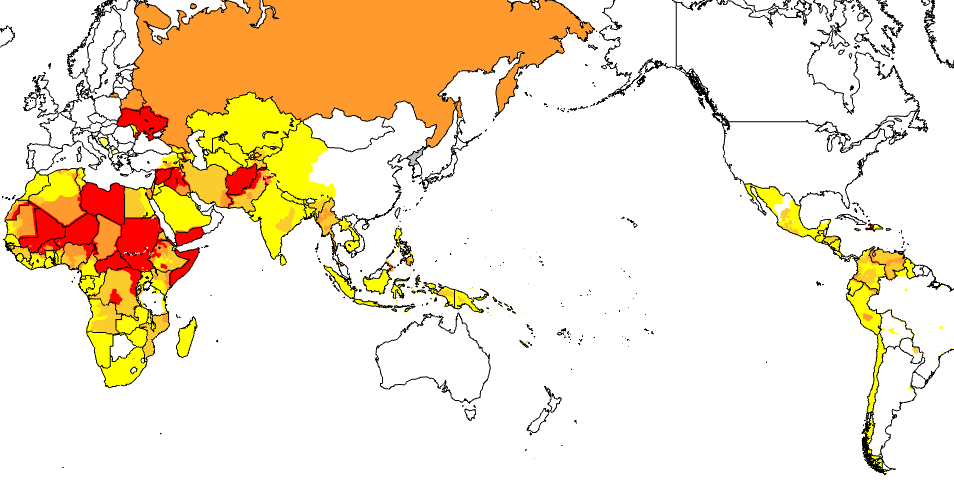

外務省 海外安全ホームページは便利

海外旅行前に確認しておきたいのが、外務省が提供している「海外安全ホームページ」です。

世界各国の治安・衛生面などの情報がわかりやすくまとまっています。

TOPページにはレベルごとに色分けされた世界地図が載っています。

白→赤に近づくほど危険な地域です。

【危険レベル】

- レベル1:十分注意してください。

- レベル2:不要不急の渡航は止めてください。

- レベル3:渡航は止めてください。(渡航中止勧告)

- レベル4:退避してください。渡航は止めてください。(退避勧告)

旅行先の国をクリックするとさらに詳細な情報が得られます。

旅行先の治安を知るだけでなく、その国の文化や特徴も知ることができるので、ぜひ渡航前にチェックしておきましょう。

>>海外安全ホームページ(外務省)

海外旅行時の持ち物

海外旅行の持ち物は通常家から持っていきますが、中には空港で買えるものや現地で買った方がいいものなどがあります。

海外旅行初心者の方はなるべく自宅ですべての荷物をそろえて出発するようにしましょう。

家から持っていくもの

- 【重要】パスポート、ビザ

- パスポートのコピー(パスポート紛失時に使用)

- 航空券、eチケット

- 日程表(ダウンロードでもOK)

- クレジットカード

- 衣服(旅行内容にあわせて選ぶ)

- 下着(暑い国だと多めにもっていくといい)

- 上着(機内は寒いことがおおいので羽織があると安心)

- モバイルバッテリー

- 電源プラグ変換アダプター

- ペン(入国などの書類を書くのに必要)

- 常備薬(風邪薬、胃腸薬、酔い止めなど)

- 洗面用具(海外ホテルには歯ブラシがないことあり)

- ポケットティッシュ

- ウェットティッシュ

- 雨具(必要に応じて)

とにかく「パスポート」だけは絶対に忘れないようにしましょう。

古いパスポートを同じ場所で保管している方は、新しいパスポートと間違えないようにしてください。

空港で買えるもの

国際線が出ている空港には「トラベルグッズ専門店」や「ドラッグストア」があることが多いです。

旅行用ポーチや医薬品、コンタクトレンズ用品などは、空港到着後も比較的手に入れやすいです。

また、羽田空港、成田空港には「ユニクロ」が入っているため、衣類の追加もできます!

現地で買えるもの

渡航先により現地で買えるもの・現地で買った方がいいものは大きく異なります。

たとえば、日本を冬に出発し現地がビーチリゾートといったケースでは、水着は現地で買った方が種類も多くいいでしょう。

ほかにも、急な雨に対応する雨傘も現地で調達しやすいです。

ただし、価格や品質面でなかなか手ごろな物を見つけるのは難しいため、基本的には日本ですべての準備を整えていくのがベストです。

まとめ:海外旅行にはクレジットカードを持っていこう!

海外旅行にクレジットカードを持っていかないのは損です!

決済機能としての働きだけでなく、海外キャッシングや保険(むしろこれらがメイン)といったサービスを利用できます。

今まで「旅行会社で保険に入っていた方」もクレジットカードの保険を利用して、旅費を節約してみてください!

また、当記事の後半には、海外旅行・留学に役立つ情報も掲載しておりますので、出発前にはぜひご一読ください。

海外でのカード支払い分は4%キャッシュバック!海外旅行保険もついているので、海外行くなら絶対持つべき!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 0.5% ポイント名:LIFE サンクスプレゼント |

| ポイント還元率(最大) | 4.0% 条件:海外利用時(キャッシュバック) |

| 発行スピード(最短) | ~3営業日 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:入会後は1年間ポイント1.5倍・海外利用分は4%・最大100,000円/年のキャッシュバック!

学生限定で年会費無料・還元率1.0%以上・旅行保険は国内外ともに自動付帯のバランスいいカード。JALに乗る・JALマイルを貯めたいなら絶対持つべき。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:JALマイル |

| ポイント還元率(最大) | 2.0% 条件:加盟店での利用 |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):◎(自動付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:その他マイルプレゼント特典が盛りだくさん!

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

画像の出典

▼券種紹介記事はこちらから!

JCBカード Wは学生の1枚目クレカとしてもオススメ!ポイント2倍・39歳以下限定でずっと年会費無料!

三井住友カード(NL)が登場!ナンバーレスで安心のデザイン・年会費無料・タッチ決済で最大5.0%還元で使いやすい

JALカードnaviは、旅行好きなら持つべき!学生でJALマイルが貯まる・保険もバッチリ。在学中は年会費無料・・・お得すぎる最強カード!?

クレジットカード何枚持つべき?平均枚数は3枚!選び方・整理のコツ

学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com