学生から社会人になるときに、クレジットカードを作っておくべきか迷いますよね。

これには「持たないリスク」と「持つリスク」の両方があります。

新社会人になるタイミングは「クレジットカード」について考える良い機会です。

クレジットカードについてここで1度知識を整理し、上記のリスクを天秤にかけてみましょう。

せっかくですので、このタイミングでじっくりと「クレジットカード」について考えてみてくださいね。

クレジットカードを持っていない、あなたへ

「クレジットカードに関するアンケート調査」- 日本クレジット協会によると…

クレジットカードを持っていないと回答する方が圧倒的に少数派約7%でした!

なんと約93%がクレジットカードを1枚以上持っていると回答しています。

さらに、所持者のうち約66%に及ぶ人が18~20歳の間に最初のクレジットカードを持ったと回答しています。

クレジットカード保有率は確実に上がっており、社会人5年目までにほとんどの人がカードを所有しています。

▼シンプルなデザインでビジネスでも使いやすいカードはこれ!

★JCBカード W:【人気No.1】新規入会&利用で最大25,000円相当プレゼント!※1

★楽天カード:年会費無料、還元率1.0%の超有名なクレジットカード!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、楽天カード、三井住友カード

クレジットカードを「持たない」で社会人になることのリスク

クレジットカードを持たずに社会人になるリスクは以下のような内容があります。

- 出費が増えると「資金繰り」を改善しづらい

- 「金融商品の知識」を学ぶ機会が少ない

- 「クレヒス」を作れない

- 長期に見ると「節約」効果が低い

①出費が増えると「資金繰り」を改善しづらい

社会人になると一人暮らしを始めたりスーツを購入するなど、何かと出費が増えます。

会社の飲み会代金の立替、キャリアアップするための勉強費用など、本当に様々な出費があります。

すべてを手持ちの現金だけでやりくりするのは難しいシーンも出てくるでしょう。

そんな時にクレジットカードがあると「資金繰り」を改善しやすいです。

②「金融商品の知識」を学ぶ機会が少ない

金融商品は「○○ローン」など様々な商品があります。

その中でも、クレジットカードは一般的に最も身近な金融商品です。

金融商品を利用する上で、「金利」や「手数料」など知識を身に付けておきたい項目はたくさんあります。

これは自分で調べて勉強する必要があり、知識を身に付けるほど「最適な申込み先」を見つけられるようになります。

クレジットカードを持っていないと、社会人になった時に金融商品の知識が低いため、魅力の低い申込先を適当に選んでしまうことがあり得ます。

逆に、クレジットカードを使ったことがあれば、少なからず「金利」や「手数料」、「審査」や「返済」などに詳しくなります。

クレジットカードを通して金融商品に慣れることができます。

③「クレヒス」を作れない

クレヒスとはクレジットカードの利用履歴のことです。

きちんと毎月支払いをし、コンスタントにカードを使っていると「いいクレヒス」がつきます。

社会人になってゴールドカードなどステータスの高いカードを作りたいとき、この「いいクレヒス」が役に立ちます!

たとえば、「JCBカード W」をずっと使っていると同じ会社内の上位カードである「JCBゴールド」の招待が届くことがあります。

このように、早いうちから同じ会社のカードを使い続けることは、「一般カード」から「ゴールドカード」へのステップアップとしても期待が持てます。

上位カードを目指すには、そのカード会社での利用実績が高い方が有利です。

早く目的のステータスカードを取得したいなら、良いクレヒスを積んでおきましょう!

■「クレヒス」について詳しくはこちら:クレジットカードのクレヒスの恐怖!ブラック・スーパーホワイトって何?どうやって回避する?

広告:アコム

広告:アコム④長期的に見ると「節約」効果が低い

これは冒頭でも少し紹介しましたが、現金主義でずっとお金を使うよりもカードを使う方が節約効果が高いです。

「いつクレジットカードを作ろうかな~」と悩んでいる間に、お金を使うほど現金とカードの節約効果の差が開きます。

どうせ将来的にカードを作るなら、早くカードを作って節約術を実践する方がお金は貯まりやすくなります。

▼シンプルなデザインでビジネスでも使いやすいカードはこれ!

★JCBカード W:【人気No.1】新規入会&利用で最大25,000円相当プレゼント!※1

★楽天カード:年会費無料、還元率1.0%の超有名なクレジットカード!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、楽天カード、三井住友カード

クレジットカードを持ったことがないあなたにオススメな1枚!

クレジットカードを初めて持つ方にオススメなクレジットカードを2枚紹介します。

1枚目は年会費無料であり、ポイント還元率も高く人気高い「JCBカード W」です。

通常のポイント還元率が高いのに加え、さらにAmazonやスターバックス、セブン-イレブンなどでお得に買い物できる使い勝手の良いクレジットカードです。

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

2枚目は不正利用対策にも力を入れていて、スピード発行もできる「三井住友カード(NL)」です。

おそらく一度は耳にしたことがあるであろう、老舗中の老舗である三井住友カードなので最初の1枚にぴったりです。

最短10秒※1で審査~カード番号発行が完了しすぐにカードが使えます!カード番号が一切記載されていないデザインもスタイリッシュ。年会費無料で、ポイント還元率は対象のコンビニ・飲食店でスマホのタッチ決済で最大7%※2・通常0.5%と普段使いでも得です。 ※1即時発行ができない場合があります。

|

| 年会費(初年度) | 永年無料 |

|---|---|

| 年会費(2年目~) | 永年無料 |

| ポイント還元率(通常) | 0.5% ポイント名:Vポイント |

| ポイント還元率(最大) | 最大7% 条件:対象のコンビニ・飲食店でスマホのタッチ決済を利用 |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):-

他実施中キャンペーン:・PayPayご利用キャンペーン:新規入会&PayPay支払い登録・利用で18%還元!最大10,000円相当のVポイントプレゼント(2026年3月2日(月)~4月30日(木))・【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント! ・セブン-イレブン利用時スマホのタッチ決済でVポイント最大10%還元!※2 ・対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%還元! ※対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元 ※iD、カードの差し込み、磁気取引は対象外です。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 Visa、Mastercard2つのブランドのクレジットカードを同時にお持ちいただくこともできます。※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。※2「セブン-イレブンアプリ」の「7iD」と「V会員番号」の連携(Vポイントの利用設定)を行い、支払いの際に「セブン-イレブンアプリ」を提示の上、三井住友カードのスマホのタッチ。

他にも、海外旅行保険に強いクレジットカードなど、独自の強みがあるクレジットカードがあります。

ぜひ以下の記事もクレジットカード選びの参考にしてみてください。

■参考:クレジットカードは海外旅行(留学)でなぜ必要!?オススメの選び方・保険・注意点など総まとめ!

いきなりクレジットカードを持つのが怖いなら……

もし、いきなりクレジットカードを持つのが怖い場合は、デビットカードやプリペイドカードを持ってみてはいかがでしょうか?

たとえば、バンドルカードというプリペイドカードがあります。

バンドルカードは、クレジットカードを持てずに不便を感じている高校生などに向けて作られたカードです。

最近は高校生あっても、ネットショッピングやコンサートチケットの購入で、クレジットカードが欲しいなと感じる瞬間が多くなっています。

バンドルカードにはVISAというブランドがついているため、支払い方自体はクレジットカードと同じです。

しかし、プリペイド式(事前に入金した分だけしか使えない)なので余分に使う心配はありません。

いきなりクレジットカードを使うのが怖い場合は、まずはバンドルカードという選択肢もありです。

【今すぐDL!】バンドルカードは超便利!インストール&1分で使いはじめられます。 広告:バンドルカード

広告:バンドルカード

■参考:バンドルカードは高校生に大人気!コンビニで現金チャージOK・使い方・安全性など徹底解説

クレジットカードの必要性:現金だけで生活するのは大変

「クレジットカード」の必要性は人それぞれですが、ある方が格段に生活が便利になることには間違いありません。

社会人になると、お金がない状況でも高額な立替え払いをしないといけないシーンがあります(会社の飲み会などですね)。

現金だけで生活していると「飲み会の会費を全額現金で持ち歩かないといけない(危険)」・「立替え払いにより一時的に出費が多くなる(現金の不足)」といったデメリットが出てきます。

そんな時でもなんとか立替払いをして、日常生活も維持させるにはクレジットカードが必要不可欠です。

クレジットカードがあれば、一時的に出費が多くなり、現金が不足したときもカードで買い物ができ支払いもあと払いでOKです。

「あと払い」だから意味がある

単純にキャッシュレス決済手段がほしいだけなら、クレジットカード以外にもいくつも選択肢があります。

しかし、そのどれもが即時払いor前払いで、「お金がないときの助け」にはなりません。

【いろいろなキャッシュレス手段】

- デビットカード:即時、銀行引き落とし

- プリペイドカード:前払い(事前チャージ)

- QRコード決済(〇〇pay):前払い(事前チャージ)

会社の飲み会は「幹事が支払いを全額立替」→「後日、参会者から回収」となることが多いです。

クレジットカードなら、支払までに約1ヶ月程度の猶予があるので、立替払いをしてもカードの引き落とし日までには代金を回収することができます。

これは「デビットカード」や「プリペイドカード」では不可能なことであり、「あと払い」の特権です。

■参考:クレジットカードを初めて作る学生でも大丈夫!そもそものクレジットカードの仕組みを徹底解剖。

クレジットカードがないともはや不便!?

クレジットカード歴が15年以上にのぼる筆者は、「クレジットカードがないと生活が不便でもう暮らせない」とすら思うこともあります。

ネットショッピング、海外旅行、小銭がいらない、電子マネーに自動チャージできる、急な出費にも対応できる、など実はかなり生活を便利にしてくれます。

便利さという観点で、クレジットカードについて書いた記事もありますので、ぜひ読んでみてください。

■参考:クレジットカードが無い生活には、どんな不便・不自由がある?クレカを持たないほうがいいのでは?と悩んでいる人の背中を押す記事。

▼シンプルなデザインでビジネスでも使いやすいカードはこれ!

★JCBカード W:【人気No.1】新規入会&利用で最大25,000円相当プレゼント!※1

★楽天カード:年会費無料、還元率1.0%の超有名なクレジットカード!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、楽天カード、三井住友カード

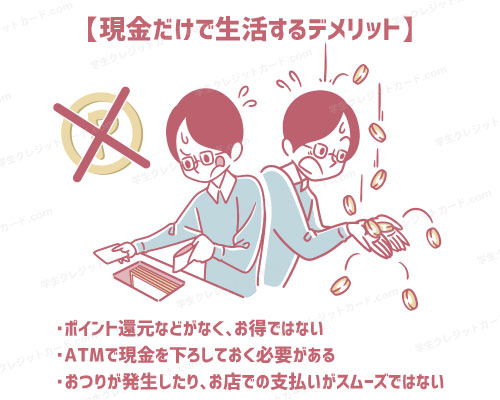

「現金」VS「クレジットカード」節約効果はクレジットカードの方が高い

「現金払い」と「カード払い」では、同じ金額の出費でも節約効果には大きな違いがあります。

長い期間で考えた場合、節約効果が大きいのは「カード払い」です。

クレジットカードの場合、割引特典やポイント付与など何かしらの「還元」を受けられます。

もちろん、その内容はカードによりますが、還元率重視で選べば、どのカードもほぼ現金よりお得に支払いができるかと思います。

光熱費を例に見てみよう!

分かりやすい例をあげると「光熱費」があります。

毎月の光熱費を現金払いすると何も還元がありません。

しかし、これをクレジットカード払いにするとポイントがつきます。

毎月5,000円の光熱費を還元率1.0%のカードで支払った場合、ポイントは50円分つきます。

月単位で見ると小さな額ですが、年間にすると600円もお得です!

「現金払い」と「カード払い」にはこうした差があります。

■参考:ケータイ料金・光熱費・公共料金・税金、どこまでクレジットカードで払えるの?クレカが使えない時の裏ワザもご紹介

どれだけコストを掛けずに「プラス」を得られるか

クレジットカードの理想の持ち方は、特典やポイントなどの「プラス」を得るために、コストを掛けないことです。

クレジットカードを持つことでかかる可能性があるコストとは、主に「年会費」と「手数料」の2つ。

ポイントを得たいからと、カード会社にこれらのお金をたくさん払っては本末転倒です。

これら2つのコストは工夫すれば簡単に0円に抑えることができます。

【クレジットカードにかかるコストの抑え方】

- 年会費:年会費無料のカードをもてば0円ですみます

- 手数料:支払い方法を1回払いのみにすれば0円ですみます※

※その他、2回払い、ボーナス1回払いも手数料無料です。

とくに後者の手数料は分割払い・リボ払いを選択するとかなり高額になるため、基本的には1回払いのみを使うよう心掛けてください。

年会費に関しては、一概に有料はダメというわけではありません。

「ゴールド」や「プラチナ」は年会費が高いですが、相応した特典が付帯されているので、トータル的に見るとメリットとなるケースもあります。

これら2つの観点は、クレジットカードを使う上で基本中の基本となることなので、しっかりと熟知しておきましょう。

【コラム①】学生時代のクレジットカードを持ったまま社会人になるリスク

筆者は、「クレジットカードは学生のうちから持って使った方がいい」というスタンスです。

ですが、学生自体のカードをそのまま社会人になってからも使えばいいかと言うと、少し考えが変わってきます。

ここからは、学生時代のクレジットカードを持って社会人になるリスクを考えてみます。

①特典内容が悪くなる可能性が大きい

学生が申し込めるカードは種類が限られていますが、「学生専用カード」として魅力的なカードが何種類か出ています。

たとえば、学生専用カードの「JALカードnavi」は、飛行機によく乗る学生にとってとてもいいカードです。

社会人がターゲットの通常のJALカードよりもずっとお得な特典がついています。

しかし、大学を卒業するとお得な特典はすべてなくなり、平凡なカードになってしまいます。

このように、学生向けのカードは学生時代にはお得でも、卒業後はそうでなくなることは多いです。

魅力の乏しくなったカードは、解約なり切替なりをしなくてはいけません。

この手間を考えると、長く優秀なカードを使うのなら選択肢が増える社会人になってからカードを選んだ方が「効率的」ではあります。

②「解約」や「切替」が面倒

前述のようなケースでは、必要なくなったカードを「解約」or「切替」する必要があります。

仮に、「解約」→「新規契約」という流れなら手間が掛かるので面倒です。

もっとも簡単なケースは同じカード会社内で別のカードに「切替」する方法です。

切替だと解約と同時に新しいカードの契約ができます。

学生時代から社会人になったときの切替先まで考えておくと、将来的な手間が省けますよ。

▼社会人になってからもお得に使えるカードならJCBカード W

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

【コラム②】早くクレジットカードを持つと管理スキルや節約スキルが伸びやすい

人生の早い段階でカードを作っておく方が「管理スキル」や「節約スキル」を伸ばしやすく、自分の浪費癖を見抜くという意味でもメリットが高いです。

収支管理に長けている人は計画的な行動が得意

クレジットカードを上手に使うことができると、確実にお金の管理能力が高くなります。

「締め日」や「支払日」を意識して1か月間の給料を上手に使えるようになります。

また、カードの「金利」による「手数料」までを考慮すると、カードの使い方による損得が明確に分かるようになります。

「管理スキル」に長けている人は何かの行動を起こす時に、細部まで目を通して計画的に行動できるようになります。

それをどんなシーンで何のためにするのかは人それぞれですが、管理スキルが高くて損するケースはそうそうありません。

1つ勘違いしないように覚えておいて欲しいのが、クレジットカードを持って使うだけでは、管理スキルは高まりません。

カードを熟知して使いこなすことで管理スキルが伸びていきます!

節約スキルに長けている人は貯金が得意

クレジットカードを使えばポイントが貯まり(節約につながる)、長期的に見ると現金と比べて貯金額にも大きな差が出てきます。

ポイントが貯まれば、そのポイントで買い物ができ、あまった現金を貯金に回すことができます。

クレジットカードの還元率は、0.5%~1.0%のものが多いです。

浪費癖は早期発見が理想

クレジットカードをもつときの懸念点の1つに「過度な浪費」があります。

これは性格による差が非常に大きいかと思います。

もともと浪費癖がない人は、カードを作ってもとくに問題はありません。

気を付けたいのは、過度な浪費をする人がカードを作るときです。

現金なしで買い物ができるクレジットカードと過度な浪費をする人は相性がピッタリなので、人によっては浪費が加速してしまいます。

じゃあ、浪費癖の強い人はカードを作らない方がいいのかというと、そうでもありません。

過度な浪費癖は早めに自分でコントロールできるようになったほうがいいです。

今は、クレジットカードの使用歴と連動する家計簿管理アプリなどもあります。

クレジットカード導入をきっかけに、お金の使い方を見直すのはとてもいい機会ですよ。

広告:ワンバンク

広告:ワンバンク

■クレジットカードの使いすぎ対策:「初めてクレジットカードを作る方へ、トラブル・使いすぎを防ぐ10個の安心ルール

まとめ:クレジットカードを持ってみよう!

クレジットカードについては、本当に様々な考え方があります。

学生から社会人になるタイミングは、じっくりとクレジットカードについて考えるには最適です。

キャッシュレス化を進めていく国の政策を考慮しても、いずれはクレジットカードと向き合う時代がやって来そうです。

自分のライフスタイルを考えながらも、クレジットカードを吟味してみてくださいね。

繰り返しになりますが、クレジットカードの仕組みについてじっくり勉強したい方は、こちらの記事もどうぞ。

クレジットカードを安心して使う環境を整えていきますので、安心してクレジットカードを持ってみてくださいね^!

▼シンプルなデザインでビジネスでも使いやすいカードはこれ!

★JCBカード W:【人気No.1】新規入会&利用で最大25,000円相当プレゼント!※1

★楽天カード:年会費無料、還元率1.0%の超有名なクレジットカード!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、楽天カード、三井住友カード

■参考:クレジットカードの仕組みってどうなってるの?クレジットカードを初めて作る学生でもわかるように徹底解説!

■参考:クレジットカードを本当に初めて使う人へ!店頭・ネット通販でのクレジットカード使い方・注意点まとめ

▼券種紹介記事はこちらから!

JCBカード Wは学生の1枚目クレカとしてもオススメ!ポイント2倍・39歳以下限定でずっと年会費無料!

三井住友カード(NL)が登場!ナンバーレスで安心のデザイン・年会費無料・タッチ決済で最大5.0%還元で使いやすい

JALカードnaviは、旅行好きなら持つべき!学生でJALマイルが貯まる・保険もバッチリ。在学中は年会費無料・・・お得すぎる最強カード!?

クレジットカード何枚持つべき?平均枚数は3枚!選び方・整理のコツ

学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com