入会特典目当てでクレジットカードを何枚も作ってしまう学生さんがたまにいます。

クレジットカードは原則として何枚発行・保有してもOKです。

複数枚を組み合わせて使うメリットもあります。

しかし、同時に何枚ものカードを作るのはデメリットでもあります!

当記事では「クレジットカードを何枚も作りすぎてしまうことによるデメリット」に注目してご紹介します。

長く使えるクレジットカードはこれ!

※表は左右にスクロールできます

| JCBカード W | ライフカード | 三井住友カード(NL) | JALカードnavi | 楽天カード | 三菱UFJカード | イオンカード(ミニオンズ) | TGC CARD | |

|---|---|---|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |  |  |  |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 永年無料 | 無料 | 無料 |

| 還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 | 0.5%~4.0% ↑海外利用額の4%がキャッシュバック! | 0.5% | 1.0% | 1.0% | 0.5%~20.0% | 0.5% | 0.5% |

| 特長 | amazon2.0%、スタバ最大10.5%還元! | 初年度還元率1.5%&海外旅行保険が自動でついてくる! | 最短10秒即時発行 ※即時発行ができない場合があります。 | マイルがザクザクたまる! | 楽天市場では3.0%還元! | 対象のスーパー・コンビニ・飲食店のご利用分が誰でも7.0%ポイント還元! | イオンシネマの映画代が1,100円(税込)に!※ | イオンシネマの映画代が1,100円(税込)に!※ |

| 海外 保険 | ◯(利用付帯) | ◎(自動付帯) | ◯(利用付帯) | ◎(自動付帯) | ◯(利用付帯) | ◯(利用付帯) | × | ◯(利用付帯) |

| 入会 特典 | 新規入会&利用で最大25,000円相当プレゼント! ※2026年1月13日(火)~2026年3月31日(火)まで | アプリ初回ログイン+利用条件クリアで最大15,000円相当のポイントプレゼント! | 新規入会&スマホのタッチ決済1回以上ご利用で最大5,000円分プレゼント! | 入会&搭乗で最大2,000マイルプレゼント!(国内航空券と交換できる!) | 新規入会+カード利用で最大5,000円分のポイントプレゼント! | 新規入会の上、条件達成で最大10,000円相当のグローバルポイントプレゼント! ※特典には条件・ご留意事項がございます。 ※金額相当表記は、1ポイント5円相当の商品に交換した場合のレートです。 | 新規入会+利用+イオンウォレット登録で最大5,000WAON POINT進呈! | 新規入会+利用+イオンウォレット登録で最大5,000WAON POINT進呈! |

| 申込 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 |

■詳細:JCBカード Wは学生1枚目にオススメ!高還元率・年会費無料・39歳以下限定のクレジットカード!【Amazon・セブン・スタバでお得】

>>クレジットカードの基本について知りたい方はこちら(TOPページ)をご覧ください。

作りすぎたカードは解約&集約がオススメ

ここから詳しく解説していきますが、むやみにクレジットカードをつくるといくつかでのデメリットがあります。

「使っていないクレジットカード」や「ポイ活の特典目当てで作ったカード」は解約しましょう。

その後、使いやすい万能タイプのカード数枚に機能を集約させるといいですよ!

▼クレジットカードの断捨離をしている人、意外といますよ!

年末なので、使わんクレカを解約したり、いらんサブスク解約したり、納品書とか書類系を捨てて整理したりいろいろ。物の断捨離もかねて、お金の整理です。

— 優奈(̨̡ ¨̮ )̧̢ (@sonoooworld) November 12, 2025

いらんクレカ×2と証券口座×1を退会してスッキリ。断捨離断捨離〜!

— とみお (@tommy_strk) September 14, 2025

■カードの解約について:クレジットカードを作りすぎた・特に5枚以上の方は断捨離・整理を。

▼カードの集約にぴったりの万能型クレカ!

JCB カードWは2025年オリコン顧客満足度(R)調査「クレジットカード 年会費無料」部門で1位となりました。

■引用:オリコン顧客満足度(R)

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

無駄にクレジットカードを作るのはやめよう!3つのデメリット

クレジットカードをむやみに何枚も作ると、主に以下の3つのデメリットがやってきます。

- 年会費・維持費が高くつく

- 暗証番号が分からなくなる

- メインカードの利用枠を増額しにくくなる

クレジットカードは入会特典が魅力的なので、どうしても複数枚のカードを作りたいことがあります。

そんな時はメリットとデメリットを比較して、本当に作る方がお得なのかどうかを判断するようにしましょう。

迷ったら、1枚で強いカードに集約するのがオススメです!

①クレジットカード1枚あたりのコストが安くても……

1枚ずつのクレジットカードのコストが安くても、何枚のクレジットカードを作ると維持費が高く付きます。

一般ランクのクレジットカードは年会費が有料でも安いです。

相場は1,000円前後、高くても3,000円といったところです。

かなり魅力的な入会特典が用意されている場合、年会費が有料でも「1,000円なら良いか」と申し込みを決断してしまうでしょう。

たった1,000円の年会費でも2枚や3枚と枚数が増えるとコストが重くなってきます。

銀行口座の管理も大変

キャッシュカード一体型の場合、申込先の銀行で口座を開設しなければならないケースがあります。

その場合、クレジットカードだけでなく銀行口座の管理もややこしくなります。

銀行口座は暗証番号が必要であり、インターネットバンキングを活用する場合はパスワードも必要です。

クレジットカードだけでも管理が面倒なのに、複数の銀行で口座を持つと手に負えなくなることもあるでしょう。

②暗証番号がわからない!

複数枚のクレジットカードを持つと、それぞれのカードの暗証番号の管理が複雑になるのもデメリットです。

クレジットカードだけでなく銀行口座の暗証番号も増えていく可能性があります。

暗証番号をきちんと管理するには、あまりにもクレジットカードが多いと大変でしょう。

すべてのクレジットカードを同じ暗証番号にするのはリスクが高い

数枚のクレジットカードを簡単に管理するなら、これはすべてのカードの暗証番号を同じにしておくのが便利です。

しかし、これはとても危険なカード管理の方法です。

自分のカードをすべて盗まれてしまった場合を想定すると答えが分かりますね?

1つのカードだけではなくすべてのカードを不正使用されてしまうわけです。

やはり、クレジットカードを複数枚持つ場合も、それぞれのカードの暗証番号は異なる内容に設定しておくのが理想です。

(そうなると管理が難しくなるのですが……)

③メインのクレジットカードの限度額を増額できないことも

サブカードをたくさん作ると、メインカードを増額できない可能性が高いです。

クレジットカードの増額は返済能力で決まります。

たくさんカードを作ってもそれらのカードを使っていなければ関係がないのでは?と思いたいところですが、実際はそれほど審査が甘くありません。

各社の審査基準は非公表なので断言はできませんが、使っていないカードも審査過程で所持枚数としてカウントされ、限度額を考慮される可能性があります。

使っていなくても「カードを持っている=いつでも利用枠分の金額は使える」という状況にあることには違いありません。

だったら、使わないカードの利用枠をメインカードに回した方がいいですよね。

新規入会も限界がやって来る

サブカードはエンドレスに作れるわけではありません。

返済能力に応じてカードが発行されるため、作れる枚数には限界があります。

どうしても入会特典を狙ってサブカードをたくさん作りたいなら、申込先の優先順位を決めておくと良いです。

絶対にGETしたい入会特典を優先しておかなければ、本当にサブカードとして使いたいカードがあっても審査に落ちてしまうケースが考えられます。

「どうせなら、自分にとってメリットがあるカードを作りたい」ですよね。

学生が持つべき、学生にお得・優遇されているカードはこちらでもまとめています!

ぜひ参考にしてくださいね!

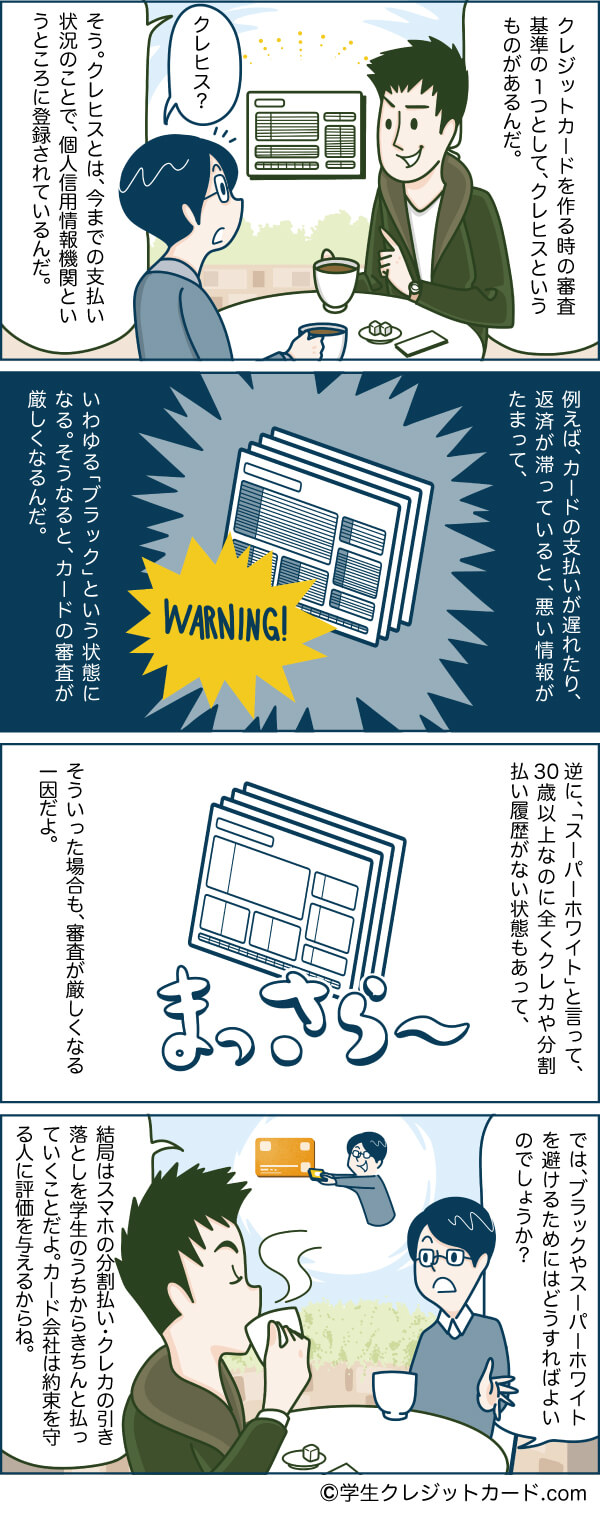

【盲点】クレヒスや信用への悪影響に注意

クレジットカードの支払い情報は、信用情報機関というところで一括管理されています。

そのため、過去の遅延はいろいろなカード会社に知られてしまいます。

しっかり使って延滞なく支払いができていれば問題ありません。

ですが、枚数が増えることにより管理がうまくできず、支払い遅延が起きるとNGです。

「信用情報(クレヒス)の悪化」というリスクがあります。

上記のような仕組みがあるため、支払い遅延・踏み倒しは絶対に避けたい行為のひとつです。

▼クレヒスについて:クレヒス(クレジットヒストリー)のブラック・スーパーホワイトとは?回復期間・修行・クレヒスがない人の作り方も公開!

クレジットカードの入会特典は裏がある!?条件を満たせないと意味がない

さて、クレジットカードの入会特典はカードを作るだけでポイントが貰えるなど、とてもお得な内容です。

しかしながら、入会特典には裏があるのをご存知でしょうか?

良くある入会特典には、何かしらの条件がついていることがほとんどです。

- ◯◯サービス登録で◯◯ポイントプレゼント!

- ◯◯円利用で◯◯ポイントをキャッシュバック!

こんな感じです。

入会特典が魅力的に見えるのはその最大数が大きいからですよね?

しかし、上記のような条件をすべて満たせないと、記載されている最大ポイント数はもらえません。

入会前にクリアできる条件か見極めよう

学生さんの場合、1ヶ月以内に10万円利用といった利用額を決められているキャンペーンはクリアが難しいです。

入会前はこういったキャンペーン条件をよく確認してくださいね。

結局はクレジットカードを使う必要がある

クレジットカードの入会特典はお得に見えますが、基本的にカードを使うことを前提として特典が用意されています。

そのため、カード発行だけで簡単にポイントを大量GET or キャッシュバックを受けることが難しいです。

サブカードとして入会特典を狙う場合もある程度はカードを使うことを覚悟しておく必要があります。

特典内容だけではなくカードのスペックを重視しておくことも大切です!

一定額利用の特典を諦めるとメリットは低い

一定額利用の特典を諦めて◯◯登録など、簡単な条件の特典だけをGETするという方法もあります。

しかし、これは実際のところメリットが非常に低くなります。

カード会社はカードをたくさん使ってもらうために、豪華な入会特典を用意しています。

新規入会特典のメインは、「一定額の利用」が条件であることが多いです。

最初から簡単な条件で得られる特典しかクリアできそうにないなら、カードの新規入会は控えたほうがいいでしょう。

まとめ:入会特典に惑わされてクレジットカードを作りすぎるのに注意しよう!

クレジットカードを作りすぎるとデメリットがあります。

【カードを作りすぎることのデメリット】

- 無駄にカードを作ると維持費がかかる

- 暗証番号やパスワードの管理が大変

- メインカードを増額しにくくなる

- 一部の入会特典は簡単にGETできない

- 一定額利用の条件を満たすのが難しくなる

入会特典を狙ってサブカードを作るなら使うことを前提に作りましょう。

使いもしないのに申し込みをしても、カード管理が大変になり、さらに年会費も掛かるならメリットがほとんどありません。

逆にカードを使うという前提なら入会特典は非常に魅力的なものとなります!

学生が持つべき、学生にお得・優遇されているカードはこちらでもまとめています。

ぜひ参考にしてくださいね!

▼長く使えるカードを探している方はこちらが参考になります!

★JCBカード W:【人気No.1】新規入会&利用で最大25,000円相当プレゼント!※1

★楽天カード:年会費無料、還元率1.0%の超有名なクレジットカード!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、楽天カード、三井住友カード

学生がクレカを持つときに読んでほしい記事

学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com