アメリカン・エキスプレス・ グリーン・カード(通称:アメックス)と聞くと、ステータが高く、持つのが難しいクレジットカードだと思われがちです。

しかし、実は学生でも内定があれば審査に通過し、保有できる可能性があるクレジットカードなんですよ。

>>大学生で内定保有者の方はこちら(ページ内でジャンプします)をご確認ください。

今回は「アメックスカードの基本」と「プロパーカードとは?」という2点に焦点を当てて解説します!

そもそもアメックスカードとは?

一般的に「アメックスのカード」と言うと、たくさんの種類があります。

重要なのはカードの発行形態です。

【カードの発行形態(誰が発行しているか)】

- プロパーカード:カード会社が直接発行している(アメックスならアメックス本体)

- 提携カード:別の会社と提携して発行している(アメックスならセゾンカードなど)

世の中にあるほとんどのアメックスカードは提携カードです。

提携カードなら大学生でも(内定がなくても)簡単に申込できます。

▼学生が作れるアメックスカードと言えばこちら

デジタルカード選択で最短5分で発行可能。年会費無料&QUICPay利用時は2.0%還元(年間合計30万円まで)とお得なカード!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 条件付き無料 条件:前年1円以上の利用がある場合年会費無料(通常1,100円/税込) |

| ポイント還元率(通常) | 0.5% ポイント名:永久不滅ポイント |

| ポイント還元率(最大) | 2.0% 条件:QUICPay利用時 ※年間合計30万円(税込)まで |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):-

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

ステータスが高いのはプロパーカード←本記事のメインはこっち

この記事ではアメックス本体が発行している「プロパーカード」について解説していきます。

アメックスの主要なプロパーカードは全3種類です。

- アメリカン・エキスプレス・ グリーン・カード

- アメリカン・エキスプレス・ゴールド・カード

- アメリカン・エキスプレス・プラチナ・カード

なお、基本的にアメックスのプロパーカードに学生が申し込むことはできません。

Q:パートやアルバイトでも、カードの申し込みはできますか?

A:誠に申し訳ありませんが、パートまたはアルバイトの方のお申し込みはお受けしておりません。

上記のQ&Aを見る限り、学生がダメとは明確に書かれていませんが「パート・アルバイトが無理=学生はムリ」と解釈していいでしょう。

なお、記事の後半で「学生でもプロパーカードに申し込める特例」を紹介するのでお楽しみに。

旅行好きに人気の「Marriott Bonvoyアメックス」についても同様に学生さんは申し込みできません。

アメックスカード(プロパー)の紹介

▼アメックスの主要なプロパーカード

※スマホの方は表を左右に動かせます

アメックスのプロパーカードをはじめて持つ場合、第一候補は「グリーン(一般カード)」でしょう。

ゴールドやプラチナの申込条件を満たしていても、年会費の高さを考えると難しいと思います。

また、いきなりゴールドカードをチャレンジするよりも、まずは一般カードで利用実績を積んだ方が、ゴールドの審査にも通りやすくなりますよ。

アメリカン・エキスプレス・ グリーン・カードについて

ここではて、アメリカン・エキスプレス・ グリーン・カード(通称:グリーンカード)について紹介します。

世界的にステータスを感じるアメックスブランドのプロパーカード。一般カードながらゴールドカード並の特典・旅行保険・空港サービスが魅力。※学生の方は原則申込対象ではありませんが、内定者・卒業予定者であれば入会可能な場合があります!

|

| 年会費(初年度) | 月会費1,100円(税込) |

|---|---|

| 年会費(2年目~) | 月会費1,100円(税込) |

| ポイント還元率(通常) | 0.3% ポイント名:メンバーシップ・リワード |

| ポイント還元率(最大) | 1.0% 条件:「メンバーシップ・リワード ANAコース」への登録で1.0% |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):○(利用付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:初月1ヶ月分 月会費無料(1,100円相当)!

会費は学生にとって、かなり高め!

学生のクレジットカードというと、年会費無料が基本です。

一方、アメックスのプロパーカードは、最もランクが低いグリーンカードでも月会費1,100円(年間:13,200円(税込))と非常に高額です。

もちろん、会費の分、特典や保険といった付帯サービスが充実しています。

アメックスの魅力は、豊富な付帯サービスです。

その恩恵を受ける代わりに高額な年会費を支払うイメージですね。

年会費が高額に感じる場合は、無理にアメックスのプロパーカードを選ぶのやめましょう。

■年会費が格安なアメックスカード:

学生でもアメックス(アメリカン・エキスプレス・カード)を持つならコレ!しかも年会費無料で、アメックスの一流のステータス・ブランドを手に入れる方法

豊富な付帯サービス

一般カードではありますが、他の一般カード比べて付帯サービスが充実しています。

とくに人気なサービスとしては空港ラウンジの利用特典です。

国内の主要空港+ハワイ(ホノルル)のラウンジを無料で利用できます。

空港ラウンジ特典は、通常だとゴールドカードに付帯しているサービスです。

ですが、アメックスカードの場合だとノーマルカードでも付帯しています。

「ベネフィット・ステーション」を利用できる

「ベネフィット・ステーション」は、レジャー施設やe-ラーニングなど140万件以上のサービスを優待価格で利用できるサービスです。

企業の福利厚生として導入されることもある会員優待サービスです。

アメックスグリーンなら、ベネフィット・ステーションを月額330円(税込)で利用できます。

▼優待内容(一例)

- レストランでの飲食代が最大50%OFF

- 宿泊料金が最安値保証

ポイントサービスは使い方次第

アメックスのカードは、利用額100円ごとに1ポイント貯まっていきます。

1ポイントの価値は約0.3円なので、還元率は0.3%です。

クレジットカードの還元率は平均0.5%、高還元率カードで1.0%です。

メンバーシップ・リワード加入で還元率UP

アメックスには「メンバーシップ・リワード(年間3,300円/税込)」という制度があり、これを上手に使うことで還元率を上げれます。

アメックスで貯めたポイントを「カード代金の支払いに充てる」ときの例を見てみましょう。

- メンバーシップ・リワードあり:1ポイント=0.5~1円

- メンバーシップ・リワードなし:1ポイント=0.3円

最大で3倍近い還元率の差が生まれています!

1番のオススメは「メンバーシップ・リワードに加入してポイントをマイルに変える方法」です。

マイルは使い方によって、1マイルの価値が2円にも3円にもなります。

貯めたポイントをマイルに変えてお得に旅行しましょう。

アメックスを持つ方の多くは、「メンバーシップ・リワード・プラスに加入しマイルへの交換」をしています。

補償サービスも手厚い!

アメックスでは「補償サービス」も充実させています。

不正プロテクション

これはアメックスカードが不正に使われたと認定された場合、利用代金の負担を免除されるプログラムです。

※不正利用への補償はアメックスだけでなく、基本的にどのカードにも付帯しています。

オンライン・プロテクション

オンライン・プロテクションは、インターネット上で不正利用された場合に対する補償です。

こちらも不正利用された分の利用負担はありません。

ショッピング・プロテクション

アメックスカードで購入した商品が破損・盗難された場合、国内外問わず90日以内なら被害額を補償してくれます。

1年間で最大500万円まで補償されるので何かあったときに心強いですね。

リターン・プロテクション

アメックスカードで購入した商品をなんらかの理由で返品したい場合、購入店が返品を拒否してもアメックスが負担してくれる補償サービスです。

購入から90日以内に手続きが必要で、1商品あたり3万円までであり、年間15万円までが補償対象となります。

世界的にステータスを感じるアメックスブランドのプロパーカード。一般カードながらゴールドカード並の特典・旅行保険・空港サービスが魅力。※学生の方は原則申込対象ではありませんが、内定者・卒業予定者であれば入会可能な場合があります!

内定者の方がアメックスカードを作る方法

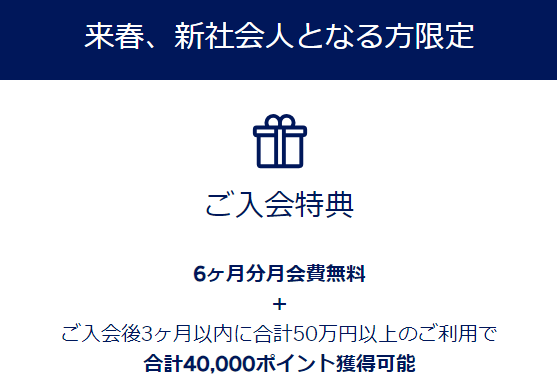

どうやって申し込めばいい?:新社会人応援キャンペーン/内定者キャンペーンを利用しよう

アメックスでは例年10月頃から翌年3月末まで、内定保有者向けの「内定者キャンペーン」を開催しています。

このキャンペーンに参加することで、基本的に学生の申込を受け付けていないアメックスのプロパーカードを一足早く手に入れられます。

【内定者申し込み用のフロー】

- 内定者キャンペーンの有無を確認

- 電話番号(0120-736-500)に問い合わせ

- 担当者の指示に従って申込

アメックスの専用番号から申し込みましょう。

オペレーターに繋がったら、「内定者向けのキャンペーンはやっていますか?」と尋ねればOKです。

内定者キャンペーンの魅力は、単純に学生(内定者)でもアメックスに申し込めるというものだけではありません!

毎年、大盤振る舞いの特典がセットで発表されています。

【2024年 内定者キャンペーンの内容】

- 6ヶ月分月会費無料(6,600円/税込 分)

- 入会後3ヶ月以内に35万円以上利用:15,000ボーナスポイント

- 入会後3ヶ月以内に50万円以上利用:20,000ボーナスポイント

- 入会後3ヶ月以内に50万円以上利用:5,000通常ポイント

過去にはUSJの貸切パーティーに招待という特典もありました。

必要な書類

内定者キャンペーンの申し込みに必要な書類は以下の3点です。

- 本人確認書類

- 内定通知書

- 学生証

本人確認証

本人確認書類はクレジットカードを作る際に必須の書類です。

運転免許証・健康保険証などを用意してください。

内定通知書

これは企業から学生に対して発行される書類で、「この人はうちの会社に内定していますよ」という証明書です。

基本的に10月1日以降の内定式の際に発行されるものです。

内定通知書を受け取ったらコピーを取ってアメックスに送りましょう。

もしもらえない場合は、内定先の企業に確認してみてください。

学生証

これは申し込み者が学生であることを証明するためのものです。

必ずコピーをアメックスに送れるよう準備しておきましょう。

以上3点が内定者の方がアメックスカードを作るために必要な書類です。

キャンペーン開始時期は?

内定者キャンペーンはほぼ毎年開催されています。

開催時期は発表されていませんが、内定通知書が必要なので少なくとも10月1日以降です。

例年の様子を見ていると10月中旬~翌年の1月下旬あたりに何かしらのアナウンスがあることが多いです。

【例外】学生であっても「社会人レベルの収入と属性」なら社会人として申し込む

学生という属性ではなく、社会人として申し込むことで審査に通るかもしれません。

もしも社会人並みの収入がある方はチャレンジしてみる価値があります。

筆者の周りの学生にも、インターンや休学して社員として働いている方がアメックスの所有者だったことがあります!

プロパーカード以外にも魅力的なアメックスカードがある?

プロパーのアメックスカード以外にも、魅力的なアメックスブランドのカード(=提携カード)はいくつもあります。

以下で紹介するカードは、内定のない大学生でも申し込めるものがあります!

ぜひ参考にしてみてください。

セゾンカードのアメックスカード

※スマホの方は表を左右に動かせます

| パール | ゴールド | ||

|---|---|---|---|

| デザイン |  |  |

|

| 年会費 (税込) | 1,100円 初年度無料 | 11,000円 初年度無料 |

|

| 還元率 | 0.5% | 0.75%~1.0% | |

| 旅行保険 | 海外 | なし | 最高5,000万円 |

| 国内 | なし | 最高5,000万円 | |

| 申込 条件 | 18歳以上(学生可) | 20歳以上 | |

セゾンカードが発行するアメックスカードは、スペックが高く人気です!

ゴールドとプラチナ以外は大学生でも申し込むことができます。

とくにセゾンパールは、年会費無料&QUICPay利用時は2.0%還元(年間合計30万円まで)ととてもお得なカードです!

学生ならまずはセゾンパールを検討してみましょう。

その後、社会人になったらゴールドやJALマイルを貯めやすいプラチナに移行するのもいいですよ。

▼学生のうちにアメックスを使ってみたい方へのイチオシカード

デジタルカード選択で最短5分で発行可能。年会費無料&QUICPay利用時は2.0%還元(年間合計30万円まで)とお得なカード!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 条件付き無料 条件:前年1円以上の利用がある場合年会費無料(通常1,100円/税込) |

| ポイント還元率(通常) | 0.5% ポイント名:永久不滅ポイント |

| ポイント還元率(最大) | 2.0% 条件:QUICPay利用時 ※年間合計30万円(税込)まで |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):-

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

■詳細:セゾンパール・アメリカン・エキスプレス・カードは、AMEXで唯一の実質年会費無料カード。デジタルカードで最短5分発行・海外2倍で学生にもオススメ。

Marriott Bonvoyアメックス

Marriott Bonvoyアメックスは、学生の申し込みができません。

※代わりになりそうなカードを次の章で解説しています

【Marriott Bonvoyアメックスの基本情報】

- 年会費:34,100円(税込)

- ポイント還元率:0.6%

- 海外旅行保険:最高3,000万円

- 国内旅行保険:最高2,000万円

Marriott Bonvoyアメックスは20代の旅行好き・マイラーに圧倒的人気を誇るカードです。

周りでもたくさんの方が保有しています。

通常ポイント還元率は0.6%ですが、貯まったポイントをまとめて交換することでボーナスマイル(+5,000マイル)がもらえます!

何よりすごいのが、貯めたポイントをANAやJALをはじめ40以上の航空会社に交換できることです!

仮にJALマイルに交換することを考えると、なんと通常のJALカードよりもマイルが貯まりやすいのです。

さらにこのカードを持つだけでマリオット系列ホテルの上級会員になることができます。

マリオット系列と聞いてもピンと来ないかもしれませんが、シェラトン、ウェスティン、リッツ・カールトンなどの名前は知っていますよね。

これらの名だたる高級ホテルで、色々な特典を受けることができます。

高額な年会費ネックではありますが、2年目以降は継続ごとに上記の高級ホテルに無料宿泊できる特典がもらえるので、年会費は簡単に回収できます!

旅行好きな方はぜひ社会人になったら入会を検討してみてくださいね。

Marriott Bonvoyアメックスの代わりになるカードはある?

上記でも説明した通り、学生さんはMarriott Bonvoyアメックスに申し込むことができません。

社会人になるまで、旅行でお得に使えるクレジットカードとして「JAL navi」をオススメします。

学生限定で年会費無料・還元率1.0%以上・旅行保険は国内外ともに自動付帯のバランスいいカード。JALに乗る・JALマイルを貯めたいなら絶対持つべき。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:JALマイル |

| ポイント還元率(最大) | 2.0% 条件:加盟店での利用 |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):◎(自動付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:その他マイルプレゼント特典が盛りだくさん!

JALカードnaviは、学生専用のJALカードです。

通常のJALカード(一般カード)に比べると、ゴールドカードに匹敵するほど破格なスペックに仕上がっています。

ざっとまとめると、年会費無料・還元率1.0%でマイルが貯まる・少ないマイルで航空券に交換できるという強みがあります。

学生の間はMarriott Bonvoyアメックスの代わりにJAL naviの利用がオススメです。

Marriott BonvoyアメックスはポイントをJALマイルに交換することができるため、社会人になってからも継続的にマイルを貯められますよ!

■詳細:JALカードnavi★学生専用の年会費無料クレジットカード!JALマイルが貯まる・保険付き。お得すぎる最強クレジットカード!?

まとめ:内定者ならアメックスカードに申し込める!

実は内定者もアメックスカードに申し込めます!

申し込みをしたいというのであれば、内定通知書など必要な書類がありますので、必ず用意しておきましょう。

申し込みは電話のみです。

通常のプロセスで申し込むとおそらく通らないと思われますので、必ず電話で申し込みを行い「内定者であること」を伝えるようにしてください。

■入社直前の方向け:内定が出たら学生でもゴールドカード・プロパーのアメックスが持てる!?憧れのクレジットカードが手に入るかも!

※学生であっても、起業などで社会人並みの収入があるような人は通常の申込フローでプロパーカードを持てます(学生時代周りで何人かいました)。

▼プロパーカードの申込はこちらからも確認いただけます。

世界的にステータスを感じるアメックスブランドのプロパーカード。一般カードながらゴールドカード並の特典・旅行保険・空港サービスが魅力。※学生の方は原則申込対象ではありませんが、内定者・卒業予定者であれば入会可能な場合があります!

|

| 年会費(初年度) | 月会費1,100円(税込) |

|---|---|

| 年会費(2年目~) | 月会費1,100円(税込) |

| ポイント還元率(通常) | 0.3% ポイント名:メンバーシップ・リワード |

| ポイント還元率(最大) | 1.0% 条件:「メンバーシップ・リワード ANAコース」への登録で1.0% |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):○(利用付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:初月1ヶ月分 月会費無料(1,100円相当)!

▼券種紹介記事はこちらから!

JCBカード Wは学生の1枚目クレカとしてもオススメ!ポイント2倍・39歳以下限定でずっと年会費無料!

三井住友カード(NL)が登場!ナンバーレスで安心のデザイン・年会費無料・タッチ決済で最大5.0%還元で使いやすい

JALカードnaviは、旅行好きなら持つべき!学生でJALマイルが貯まる・保険もバッチリ。在学中は年会費無料・・・お得すぎる最強カード!?

クレジットカード何枚持つべき?平均枚数は3枚!選び方・整理のコツ

学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com