日本では、18歳以上(高校生不可が基本)からクレジットカードを作成できます。

大学進学や就職をきっかけにはじめてのクレジットカードを作ろうと考える方も多いと思います。

本記事は、「はじめてクレジットカードを作ろうと思った方に寄り添う記事」です。

すべてやさしい言葉で解説していますので安心して読んでくださいね。

はじめてでも安心して持てるクレジットカード2選

「クレジットカードは種類が多くて選べない!」という方へ。

安心の国内大手ブランド(三井住友カードとJCB)から2枚、おすすめカードをピックアップしました。

最短10秒※1で審査~カード番号発行が完了しすぐにカードが使えます!カード番号が一切記載されていないデザインもスタイリッシュ。年会費無料で、ポイント還元率は対象のコンビニ・飲食店でスマホのタッチ決済で最大7%※2・通常0.5%と普段使いでも得です。 ※1即時発行ができない場合があります。

|

| 年会費(初年度) | 永年無料 |

|---|---|

| 年会費(2年目~) | 永年無料 |

| ポイント還元率(通常) | 0.5% ポイント名:Vポイント |

| ポイント還元率(最大) | 最大7% 条件:対象のコンビニ・飲食店でスマホのタッチ決済を利用 |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):-

他実施中キャンペーン:・PayPayご利用キャンペーン:新規入会&PayPay支払い登録・利用で18%還元!最大10,000円相当のVポイントプレゼント(2026年3月2日(月)~4月30日(木))・【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント! ・セブン-イレブン利用時スマホのタッチ決済でVポイント最大10%還元!※2 ・対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%還元! ※対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元 ※iD、カードの差し込み、磁気取引は対象外です。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 Visa、Mastercard2つのブランドのクレジットカードを同時にお持ちいただくこともできます。※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。※2「セブン-イレブンアプリ」の「7iD」と「V会員番号」の連携(Vポイントの利用設定)を行い、支払いの際に「セブン-イレブンアプリ」を提示の上、三井住友カードのスマホのタッチ。

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

★JCBカード W:新規入会&利用で最大25,000円相当プレゼント!※1 ★ライフカード:初年度は還元率1.5%、海外利用で4%キャシュバック!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、ライフカード、三井住友カード

学生がクレジットカードを使うときのメリットを理解しよう

- 買い物でポイントを貯められる(節約になる)

- 支払いを翌月に延ばせる(1回払いの場合)

- 定期的な支払いに便利(毎回振込に行かないでいい)

- ネット通販が便利(コンビニ払いなどを選ばないでいい)

クレジットカード最大の魅力は、「利用額に応じてポイントがもらえる」部分です!

先程紹介したカードは2枚とも還元率1.0%のカードです。

100円の支払いで1ポイント(1円相当)のポイントをもらうことができます。

このポイントは商品への交換や別のポイントへの交換に利用出来るため、節約にもつながりますよ!

また、クレジットカードは1ヶ月分の利用額を翌月にまとめて支払います。

現金の支払いはまとめて1回で済むため、会計のたびにお釣りの小銭が出ません。

■クレジットカードの仕組みについてより詳しくしりたい方へ:クレジットカードを初めて作る学生でも大丈夫!そもそものクレジットカードの仕組みを徹底解剖。

※1万文字ほどあるボリュームのある、クレカの仕組み徹底解剖記事です。

クレジットカードなしでは生活できない時代に

- インターネットショッピングの代金支払い

- コンサートチケットの支払い

- スマホアプリの課金支払い

クレジットカード決済ができないと困るシーンがたくさんあります。

もちろん、コンビニ払いなどの設定もありますが、不便ですし手数料がかかることも多くあまりオススメできません。

いろいろなサービスを便利でお得に利用するために、クレジットカードは必要不可欠なアイテムだと言えます。

大学生になったら、すぐに作ることをオススメします。

学生ならではのクレジットカードの待遇

カード会社にとって、「学生」はとても大事なお客様です。

なぜなら、学生に自社のカードを気に入ってもらえれば、その後も長く使ってもらえる可能性が高いからです。

自社の顧客を早くから囲い込むべく、カード会社は学生会員の獲得に力を入れています!

そのため、「学生優遇特典」や「在学中は年会費無料」など学生限定のメリットを多くつけたカードを作成しています。

これは利用しておかないと損です!

学生はクレジットカードの審査基準が独特:学生の特権を最大限に活かすべし!

実は「学生時代が一番クレジットカードを作りやすい時期」だと知ってましたか!?

学生は収入がゼロである人も多く、一見するとクレジットカードを発行するのはリスキーに思えます。

カード会社はその収入の少なさを「利用限度額を低くすること」でカバーしています。

学生クレカの利用限度額(=カードが使える上限額)は、せいぜい10万円程度です。

これなら仮に返済が滞っても、カード会社は大きな損失を出さずに済みます。

カード会社が学生にクレジットカードを作ってもらいたい理由

限度額を低くしてまで、カード会社が学生にクレジットカードを作ってもらいたいのは「カードの利用者を増やしたいから」です!

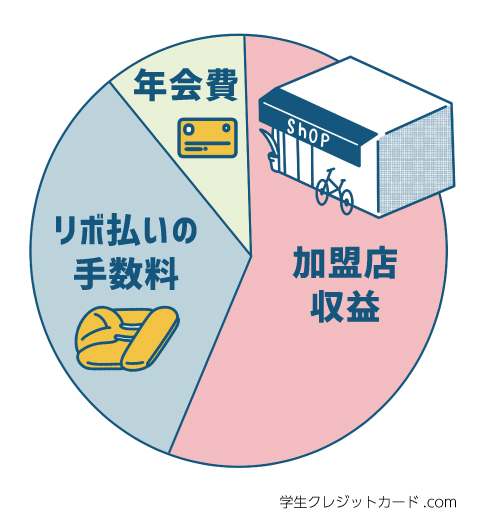

少し難しい話になりますが、カード会社の収益は以下のような構造になっています。

カード会社はカードを利用した時に、お店側が払う加盟店の手数料が欲しいのです。

そのため、学生にもクレジットカードを発行しカード全体の利用者数を増やしています。

親の収入が審査されるって本当?

勘違いしている方も多いですが、親の審査はありません。

親の年収が〇万円だから審査に受かる・落ちるということはないです。

ただ、18歳以上でもあっても学生がクレジットカードに申し込む場合には「保護者の同意」を必要とするカード会社があります。

これは「子供がクレジットカードを作ることを許可しましたよ」という同意なだけであって、親の年収などの記述はありません。

あくまで審査されるのは申込者(=自分自身)だと考えてください。

社会人になるとクレジットカードが作れないことも!

クレジットカードの審査では、これまでの「利用実績(=クレジットヒストリー)」が確認されます。

クレジットヒストリーには、あなたが今までカードの代金やスマホの分割代金をきちんと支払っているかどうかが記録されています。

社会人になると、学生時代よりこのクレジットヒストリーが重要視されるため、カードが作りにくくなると言われています。

ぜひともカードを作りやすい時期(学生時代)に、最初の1枚を作っておきましょう。

■クレジットヒストリーについて:クレジットカードのクレヒス(クレジットヒストリー)の恐怖!ブラック・スーパーホワイトって何?どうやって回避する?

クレジットヒストリー(クレヒス)を積んでいるとこんないいことが!

学生時代からコツコツとクレヒスを積んでいると、最長で4年間の利用実績ができます。

社会に出たときに早くもほかの人と4年分の差がつきます!

カード会社によっては社会人になった時点でゴールドカードに格上げしてくれるカードもあります。

20代前半という若いうちからゴールドカードが持てるなんて、そうそうないことです。

こういった特典やメリットがあるので、今のうちにクレジットカードを持っておくことをオススメしています。

お金の知識を身につけるいいチャンス!

クレジットカードの作成をためらう代表的な理由に「お金の管理ができるか心配」という理由があります。

不安な気持ちもわかりますが、せっかくですのでこの際に「お金の管理方法や知識」を身につけておきましょう!

【クレジットカードの利用で身につくこと】

- お金の管理方法(1ヶ月分の支払いを翌月にまとめてする)

- クレジットカード業界の仕組み(お金の流れなど)

- ポイント還元や特典など節約の知恵

いろんな金融知識、経済知識を得ることが可能になります。

学生のうちに、クレジットカードを発行しておきましょう。

1ヶ月の平均収支はどれくらいなのか?

まずは1ヶ月の平均的な収支(=収入と出ていくお金のこと)を書き出してみましょう。

実家暮らしの方は、お小遣いやアルバイト代が収入で、自分で支払っているお金(交際費など)を支出として書きます。

1人暮らしの方は、収入に仕送り額、支出に光熱費や食費などを追加します。

その中で1ヶ月に自由に使える金額(=カード払いしていい金額)が見えてくるはずです。

たとえば、月5万円をカード払いすると1ヶ月でポイントが500ポイント(500円相当)も貯まり、とてもお得です!

繰り返しになりますが、まずはクレジットカード払いできる支出がどれくらいあるか把握することが重要です。

光熱費・ケータイ代を払っているか?

1人暮らしの方で光熱費やスマホ代をコンビニ払いや銀行振込にしていませんか?

これらの支払いをクレジットカード払いに変えるとお得です!

クレジットカードで支払える公共料金には、電気、ガス、水道、電話、携帯電話、新聞、インターネット料金などがあります。

■詳細:ケータイ料金・光熱費・公共料金・税金、どこまでクレジットカードで払えるの?→クレカが使えない時の裏ワザもご紹介

★JCBカード W:新規入会&利用で最大25,000円相当プレゼント!※1 ★ライフカード:初年度は還元率1.5%、海外利用で4%キャシュバック!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、ライフカード、三井住友カード

学生クレジットカードの選び方・作り方

カード選びに役立つ観点をいくつか紹介します。

その中で気になったカードがあれば、公式サイトや当サイトの記事で詳細な情報を確認してみてください。

ネット通販は使うか?

Amazonや楽天、ヤフオク、ZOZOTOWNなど、ネットでのお買い物をしていますか?

もし、銀行振込や現金代引きで利用してるのであれば、とてももったいないです。

クレジットカードを利用すれば、振り込み代金がかからないことも多く、そのうえ利用額に応じたポイントまでもらえます!

学生にオススメかつ当サイト1番人気の「JCB CARD W」だとAmazonでの買い物で常に2.0%のポイント還元率が受けられます。

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

■詳細:JCB CARD Wは学生1枚目にオススメ!高還元率・年会費無料・39歳以下限定のクレジットカード!【Amazon・スタバでお得】

海外旅行に行くか?

海外に年間数回以上行く人は、海外旅行保険がついたクレジットカードがあると安心です。

海外での器物破損、入院、ショッピングによる被害などを補償できるカードが多く存在します。

それだけではなく、トラベルデスクに電話を入れれば、病気になったり、トラブルに遭遇したときも、日本語で対策の指示や対処をしてくれます。

安心して海外旅行や留学をするのであれば、クレジットカードは必要不可欠なものです。

海外旅行のサポートが強いカードといえば、ライフカード(学生専用)がオススメですよ。

年会費無料で保有することができ、旅行保険の充実度は無料のクレジットカードだとトップクラスです。

海外でのカード支払い分は4%キャッシュバック!海外旅行保険もついているので、海外行くなら絶対持つべき!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 0.5% ポイント名:LIFE サンクスプレゼント |

| ポイント還元率(最大) | 4.0% 条件:海外利用時(キャッシュバック) |

| 発行スピード(最短) | ~3営業日 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:入会後は1年間ポイント1.5倍・海外利用分は4%・最大100,000円/年のキャッシュバック!

■詳細:ライフカード(学生専用)は海外旅行で超お得の4%還元!さらに誕生月はポイント3倍・海外旅行保険もついて年会費無料!?

国内旅行に行くか?

国内旅行に頻繁に行く人は、国内旅行保険もそうですが、それよりも「旅行代金をお得に支払えるカード」を選ぶのが吉。

ポイント還元率が高い(1.0%以上のカードがオススメ)「JCB CARD W」や「楽天カード」がオススメです。

ほかにも、じゃらんをよく使う人なら同じグループの「リクルートカード」を使うのもいいでしょう。

学生でも何種類かクレジットカードを持っておくのもOK!

クレジットカードはカードごとに長所・短所がハッキリしています。

- ポイントが貯まりやすいカード

- 特定のネットショッピングでお得になるカード

- 海外旅行保険が手厚いカード

- 入会キャンペーンが手厚いカード

- PASMO、SUICAが付帯されているカード

いくつかのカードを組み合わせて、自分のライフスタイルにあわせるのもオススメです。

学生でもクレジットカードを複数枚もってOKです!

学生期間は、自分に向いているクレジットカードを見極めるいい機会です。

向いているカードを見極めるためにも、学生もクレジットカードを2枚~3枚は持つといいでしょう。

複数のクレジットカードを使ってみることで、いろいろな発見が得られますよ。

■何枚発行すべきかについて:大学生(学生)はクレジットカードを何枚持つべき?選び方の基準は?

学生のうちはキャッシング・リボ払いは基本使わないように気をつけよう!

クレジットカードを安全に使うためにも、学生のうちは「キャッシング」と「リボ払い」は利用しないようにしてください!

恐らくクレジットカードが怖いというイメージは、キャッシングなどを利用して払えなくなった人のエピソードからきていることが多いはずです。

【学生は利用を避けたいサービス】

- キャッシング:ATMから現金を一定額借りられるサービス

- リボ払い:返済額を一定にする返済方法

どちらも金利が高く、学生の利用には不向きです。

キャッシングは名前こそ違うものの「借金」と同じです。

返済する時に金利を上乗せして払わないといけません。

リボ払いについても、支払額を一定にすることで支払い期間が延び、手数料が多くかかるデメリットがあります。

上記の機能は、基本的に利用しないようにしてください。

あらかじめキャッシング枠を0円にしておくと安心です(キャッシング機能が無いカードも多くあります)。

★JCBカード W:新規入会&利用で最大25,000円相当プレゼント!※1 ★ライフカード:初年度は還元率1.5%、海外利用で4%キャシュバック!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、ライフカード、三井住友カード

まとめ:学生のうちから自分に合ったクレジットカードを活用しましょう!

クレジットカードは「怖い」という印象を持たれることもありますが、きちんと使えばお得で便利なアイテムです。

筆者も学生の頃にクレジットカードを活用することでお得に旅行していました。

当サイトでは1枚目のクレジットカードとして「三井住友カード(NL)」をオススメしています。

ブランド力があって、老舗で昔からあるカードです。

セキュリティ性が優れていて、不正利用を素早く検知して防いでくれるのも三井住友カードの特徴です。

1枚目のクレジットカード・メインカードには三井住友カードがいいですよ!(筆者も長く愛用しています)

最短10秒※1で審査~カード番号発行が完了しすぐにカードが使えます!カード番号が一切記載されていないデザインもスタイリッシュ。年会費無料で、ポイント還元率は対象のコンビニ・飲食店でスマホのタッチ決済で最大7%※2・通常0.5%と普段使いでも得です。 ※1即時発行ができない場合があります。

|

| 年会費(初年度) | 永年無料 |

|---|---|

| 年会費(2年目~) | 永年無料 |

| ポイント還元率(通常) | 0.5% ポイント名:Vポイント |

| ポイント還元率(最大) | 最大7% 条件:対象のコンビニ・飲食店でスマホのタッチ決済を利用 |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):-

他実施中キャンペーン:・PayPayご利用キャンペーン:新規入会&PayPay支払い登録・利用で18%還元!最大10,000円相当のVポイントプレゼント(2026年3月2日(月)~4月30日(木))・【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント! ・セブン-イレブン利用時スマホのタッチ決済でVポイント最大10%還元!※2 ・対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%還元! ※対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元 ※iD、カードの差し込み、磁気取引は対象外です。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 Visa、Mastercard2つのブランドのクレジットカードを同時にお持ちいただくこともできます。※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。※2「セブン-イレブンアプリ」の「7iD」と「V会員番号」の連携(Vポイントの利用設定)を行い、支払いの際に「セブン-イレブンアプリ」を提示の上、三井住友カードのスマホのタッチ。

学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com