クレジットカードを発行するには「審査」に通過しなければいけません。

「審査」と聞くと「何を調べられるんだろう…」と少し不安になりますよね。

当記事では、クレジットカードの審査について徹底的にまとめています!

▼以下の「もくじ」を活用して自分の気になる部分から読んでみてください!

はじめてのクレジットカードならこの3枚がオススメ

▼はじめてのクレジットカードならこの3枚がオススメ

★JCBカード W:新規入会&利用で最大25,000円相当プレゼント!※1 ★ライフカード:初年度は還元率1.5%、海外利用で4%キャシュバック!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、ライフカード、三井住友カード

広告:三井住友カード

広告:三井住友カード

タイプ別|申し込みやすいおすすめクレジットカード

まずは、タイプ別に分けてクレジットカードを紹介します。

この記事を読んでいる方は、少なからず審査に不安を抱いていることと思います。

以下の3つのパターンに分け、パターンごとに申し込みやすいカードをご紹介します。

①学生(18歳以上)ではじめてのクレジットカードに申込む場合

学生ではじめてクレジットカードを申込む場合、実はそれほど審査に対して不安になる必要はありません。

1枚目・2枚目のカードであれば、申込み・書類に不備がない限りはまず審査落ちしません。

※スマホの方は左右にスクロールできます。

| 申込み枚数 | 難易度 | 説明 |

|---|---|---|

| 1枚目 | とても簡単 | 申込みに不備がなければまず大丈夫 |

| 2枚目 | とても簡単 | スマホや1枚目のカードで延滞が無ければまず大丈夫 |

| 3枚目 | 簡単 | 審査落ちの可能性が出てくる |

| 4枚目以降 | ここから厳しくなる | 借入の履歴・過去のカード利用状況によっては審査落ちの可能性アリ |

これくらいの難易度です。

もしも、学生が1枚目のクレジットカード審査に落ちてしまうとしたら原因はほぼ2つに限定されます。

よくある学生の審査落ち理由

- スマホの分割払いを延滞したことがある

- 申込書類の不備(申込条件に当てはまらない場合も含む)

携帯電話料金の延滞に注意!

盲点なのが、本人名義でのスマホの分割払いです。

スマホ本体の分割払いは、「毎月の携帯料金」+「スマホの本体代金(分割払い)」をセットで払っていきます。

このとき、毎月の携帯料金を払い忘れてしまうと、スマホの本体代金(分割払い)も払えなくなり、「支払い遅延」の記録が残ります。

支払い遅延の記録があると、クレジットカードが作りづらくなります。

要注意!

分割払いの記録は契約・延滞情報も含めてクレジットカード会社・ローンの会社などで共有されています。

学生で1枚目のカードに審査落ちする方の多くが、スマホ端末料金の分割払いを延滞しています…。

※心当たりがなければ、特に心配せずに申込んでみてください!

不要なキャッシング枠はつけないのが◎

審査に通りやすくなるコツとして、キャッシング枠は0円、ショッピング枠(限度額)は10万円までで申込むことがあります。

※学生カードは限度額を選べず、自動的に限度額10万円で発行されるカードもあります。

- キャッシング枠:ATMからお金を借りられる枠

- ショッピング枠:買い物で使う枠

ATMからお金が借りられるキャッシング枠を学生につけるのは、カード会社にとっては大きなリスクです。

学生にとっても安易な借金に繋が危険性があり、安全のためにも審査のためにも「キャッシング枠はゼロ円」で申し込みましょう!

学生が1枚目に持つカードとしては「三井住友カード(NL)」がオススメです。

三井住友カードは、日本で初めてVisaと提携したクレジットカード会社が発行しています。

はじめてクレジットカードを持つ方などに向けて発行しており、学生でも安心して利用することができますよ。

最短10秒※1で審査~カード番号発行が完了しすぐにカードが使えます!カード番号が一切記載されていないデザインもスタイリッシュ。年会費無料で、ポイント還元率は対象のコンビニ・飲食店でスマホのタッチ決済で最大7%※2・通常0.5%と普段使いでも得です。 ※1即時発行ができない場合があります。

|

| 年会費(初年度) | 永年無料 |

|---|---|

| 年会費(2年目~) | 永年無料 |

| ポイント還元率(通常) | 0.5% ポイント名:Vポイント |

| ポイント還元率(最大) | 最大7% 条件:対象のコンビニ・飲食店でスマホのタッチ決済を利用 |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):-

他実施中キャンペーン:・PayPayご利用キャンペーン:新規入会&PayPay支払い登録・利用で18%還元!最大10,000円相当のVポイントプレゼント(2026年3月2日(月)~4月30日(木))・【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント! ・セブン-イレブン利用時スマホのタッチ決済でVポイント最大10%還元!※2 ・対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%還元! ※対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元 ※iD、カードの差し込み、磁気取引は対象外です。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 Visa、Mastercard2つのブランドのクレジットカードを同時にお持ちいただくこともできます。※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。※2「セブン-イレブンアプリ」の「7iD」と「V会員番号」の連携(Vポイントの利用設定)を行い、支払いの際に「セブン-イレブンアプリ」を提示の上、三井住友カードのスマホのタッチ。

②2枚目以降でクレジットカードの審査が不安な場合

2枚目以降のクレジットカードを作る場合も、審査についてあまり心配する必要はありません。

学生でも複数枚のクレジットカードを持つことは可能です(筆者は大学生の時点で6枚保有していました)。

キャッシング利用者は、念のため借り入れを完済してから申し込んだ方が審査担当者の印象が良くなるでしょう。

また、申し込みハードルの低い(=申し込みやすい)「即日発行に対応したカード」に申し込むのもオススメです。

※スマホの方は左右にスクロールできます。

| クレジットカード | 発行スピード | 店舗数 | 営業時間 | 休業日 |

|---|---|---|---|---|

三井住友カード(NL) | 最短10秒即時発行 ※即時発行ができない場合があります。 | カード番号をスマホで表示 ※カード本体は後ほど郵送で到着 | 年中無休 | |

ACマスターカード | 最短30分審査 | 723 ※2023年5月25日時点 | 9-21時 ※一部店舗で例外あり | 年中無休 (年末年始を除く) |

エポスカード | 最短即日発行 | 62 | 10-20時 ※店舗により異なる | 不定休 |

広告:三井住友カード、アコム、エポスカード |

||||

即日発行カードもいいカードが多い!

ちなみに即日発行だからといって、カードのスペックが低いということはありませんよ!

たとえば、「エポスカード」は海外旅行保険や優待サービスといった魅力的なスペックから人気カードです。

店頭での謝絶率(審査の上発行をお断りする確率)も公開データでは8%と、業界平均の24%と比較してかなり低い数字です。

Web申込、店頭で最速発行が期待できるカードとしてはACマスターカードも有名です。

③スマホやクレジットカード滞納履歴あり、ブラック状態が疑われる場合

今までに、クレジットカード料金やスマホの分割払いなどで延滞・残高を払わずに踏み倒しをしている場合は要注意です。

CICに「異動」の情報が載っているとクレジットカードやローンの審査は大変厳しくなります。

基本的には、「異動」情報が消えるまでの期間は審査に通らないのが現実です。

異動情報が消えるには、完済か契約終了・債務整理を経て5年間はかかります。

その間は審査無しで持つことができるプリペイドカードやデビットカードなどを利用しましょう。

プリペイドカードが助け舟!

クレジットカードが作れない状況に陥った場合、似たような手段としてすぐに発行できるプリペイドカードは便利がオススメです!

広告:バンドルカード

広告:バンドルカード

■オススメのデビットカード:デビットカードは学生・高校生にもおすすめ!審査なしが最大のメリット・作り方・海外での使い方やポイントなどデメリットまでも徹底解説!

■オススメのプリペイドカード:バンドルカードは高校生に大人気!コンビニで現金チャージOK・使い方・支払い方法など徹底解説

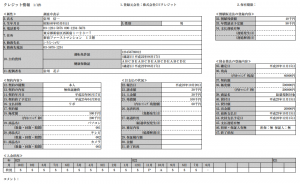

事前に自分の情報を確認することもできる

どうしても自分の信用情報が気になるようであれば、指定信用情報機関のCICで開示するのもオススメです。

過去の借入歴や滞納歴、現在の契約状況はすべてCICに掲載されているので、自分の信用情報を細かく確認できます。

クレカ・お金の状況が厳しい!今すぐなんとかしたい!

急ぎでお金やクレカが必要な場合、「キャッシングの無金利キャンペーン」で助けられた、という人も多いです。

「お金を借りること」も検討してみてください。

もし、緊急でお金が必要なら・・・

大手銀行のグループ会社がやっているキャッシング、プロミスの「初回30日間無利息サービス」を使うことも考えてみましょう!

広告:プロミス、SMBCモビット

クレジットカードの審査について

さて、ここからはクレジットカードと切っても切り離せない「審査」について、詳しく解説していきます。

クレジットカードはその場でお金が支払われず、あとで口座からの引き落とされる「後払い」方式です。

なので、カード会社は「会員さんがちゃんと支払いができるかどうか」を確認するために審査を必ず行います。

クレジットカードの審査方法・仕組み

クレジットカードを発行するときの流れは以下の通りです。

申込審査

そもそもの申込基準に合致しているか審査(申込内容に不備・虚偽の疑いなどがあると電話確認等で時間がかかる)

信用審査

CICなど個人信用情報機関に記録されている過去の契約・支払い状況を参照し、支払い履歴などを審査(ほぼ減点、足切り方式)

割賦審査

割賦販売法と申請された希望利用枠等に基づき、利用枠を決定する(キャッシング枠の希望がある場合は貸金業法に基づく審査も追加)

カード会社審査

カード会社独自のデータや審査に基づき、最終の発行可否を決める(ほぼ加点方式)

※カード会社により基準や順序は異なる可能性があります

上記は、クレジットカード会社に20年以上勤務する、審査部経験者へのインタビューを元にした審査の流れです。

現在、多くのカード会社で工程の仕組み化・自動化、自動審査の導入が進んでいます。

PCによりある程度自動的に合否が決まるため、カードによっては数分で審査通過・否決に関するメールが届きます。

ここからは、より詳しい審査内容について説明していきますが、はじめて聞く用語も多いはずです。

完璧に理解する必要はなく、「こんな感じで審査が進むのか」と簡単なイメージをもってもらえればOKです!

クレジットカード審査の過程で「在籍確認」「本人確認」がある場合も!

申込みが完了し、審査完了するまでの過程に「在籍確認」「本人確認」が行われることがあります。

【本人確認・在籍確認の内容】

- 自宅への本人確認(自宅or自分の電話番号に)

- 職場への在籍確認(勤務先を書いている場合)

まず「自宅への本人確認」というのは申込時に提出した「住所」や「電話番号」などの情報が正しいかどうかを確認するために行われます。

電話での確認が実施されるかどうかはカード会社によります。電話がかかってこないことも少なくありません。

とくに申込書に不備・要確認事項があった場合は高確率で電話がかかってきます。

クレジットカード申込後に知らない番号から電話があった際は電話に出る・番号を確認して掛け直すことをオススメします。

次に「職場の在籍確認」というのは申込時に提出した「職場」に関する情報が正しいかどうかを確認するために行われます。

どちらの在籍確認も「こちら○○と申しますが、○○さんはおられますでしょうか?」と聞かれます。

それに対して「私が○○です。」と答えれば終わりです。

職場の在籍確認は本人が電話に出られなくても「在籍」していることが確認できると、その時点で終わります。

■参考:クレジットカード申込時に電話で在籍確認はされる?実家に行く?バイト先に行く?在籍確認対策についてのまとめ

ポイント!

筆者の体感では在籍確認はほぼない印象です。一人ひとりに電話をかけるのは相当な手間ですからね。

※カード会社が在籍確認を行う必要がないと判断できるケースでは、在籍確認無しで審査に通過することも少なくないと考えられます。

クレジットカードによって審査基準が異なる

ところで「審査が甘い・審査に通りやすいカードがある」なんて噂を見聞きしたことがありませんか?

クレジットカードによって審査基準が異なるため、信用情報や属性(職業・収入)などが全く同じ状況でも、発行できるカードとできないカードは当然あります。

ゴールドカードより上のランクのプラチナカードとなってくると審査基準がかなり高くなり、限られた人しか保有することができません。

※学生や無職の場合、そもそもほとんどのゴールドカードにおける申込基準を満たすことができません。

クレジットカードの発行元系列と審査申込基準はあまり関係がない?

クレジットカードは、発行元がいくつかあり、カード発行会社の業種系列にそって●●系と呼んだりします。

- 銀行系:

三井住友カードなど - 信販系:

ライフカードなど - 航空系:

JALカードnaviなど - 流通系:

イオンカードなど - 消費者金融系:

ACマスターカードなど

Web上の記事では、銀行系カードは審査が厳しい・流通系カードは審査のハードルが低いのでは?などと語られていることが多いです。

もちろん、各グループごとに「ターゲットとしている顧客層」があるのは事実です。

学生向けのカード、社会人向けのカード、高所得者層向けのカードなどいろいろです。

申し込むカードによってハードルの高さは異なりますが、あくまで審査対象は「申し込んだ人の属性」によります。

カード会社のグループ(銀行系)などはそこまで重要ではないと筆者は考えています。

クレジットカードの「申込基準」「申込資格」が、公開された基準として比較できる

審査難易度を判断できそうな情報として、「申込資格」があります。

これはカード会社側が公表している事実なので信頼できる基準です。

【よくある申込資格】

- 年齢制限がない(18歳以上ならOK)

- 収入基準がない(安定した収入を求めない)

- 「学生向け」「学生専用」と明示してある

たとえば、「18歳から申し込みできるカード」と「27歳から申し込みできるカード」の2枚では前者の方が申込ハードルが低そうですよね。

このように「カードは審査の申込基準が低い=ハードルが低く申込みやすい!」と考えていいでしょう。

もしも審査が不安な場合は、一般的に申込ハードルが低いと言われるクレジットカードを選んでみてください^^

■申込ハードルが低いカードのまとめ:審査申請基準が甘いクレジットカードって何?申込条件がゆるい・審査が独自で通りやすい・柔軟なクレカの理由と、実際に学生がすぐ作れるカードまとめ

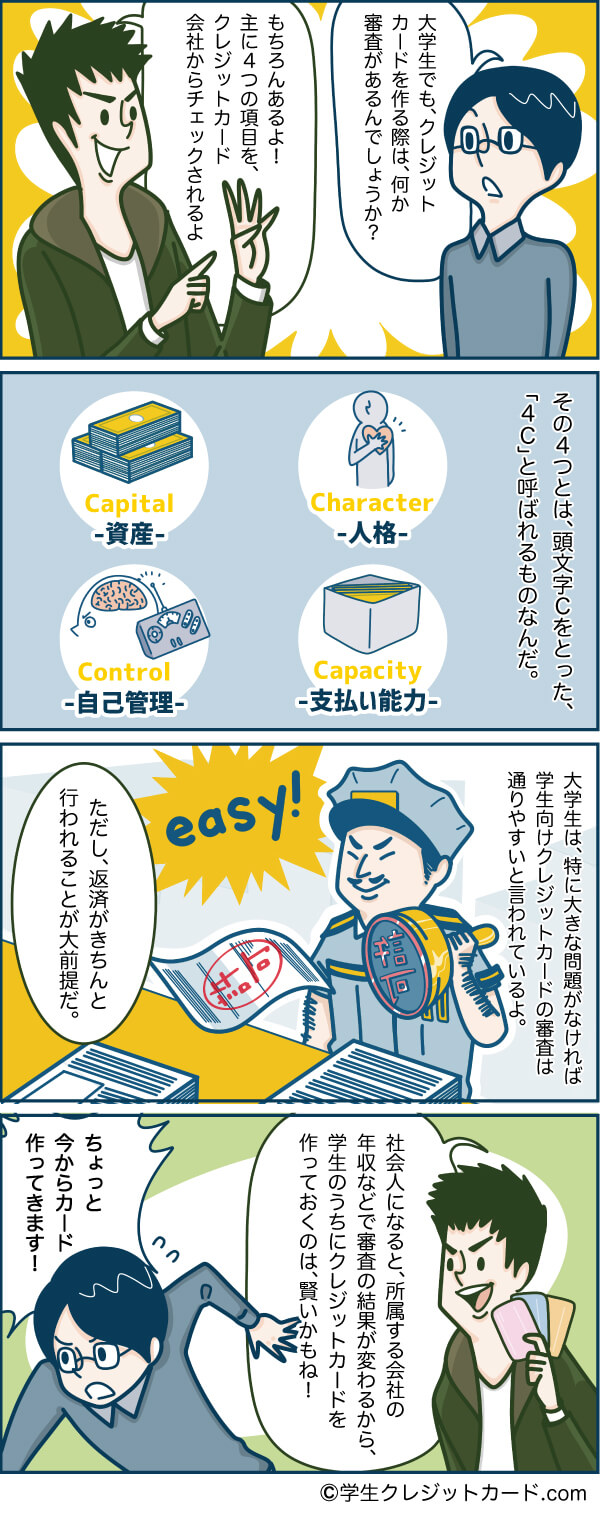

クレジットカード審査で重要な要素である「4C」視点を知っておこう

カード会社ごとに審査通過にかかる日数や基準は異なりますが、主に下記の4つの視点で、申込者の与信を見極めています。

【クレジットカード審査の4C】

- Character(人格)

- Capacity(支払い能力)

- Capital(資産)

- Control(自己管理)

ざっくりマンガで解説してみました。

学生クレジットカードは基本的に限度額が低く設定されるので、収入のない学生でも発行できます。

経済産業省が定める割賦販売法でも「限度額が30万円以下のクレジットカードを発行する場合は、過剰な債務や延滞等を確認する程度の簡易な審査で発行可能」とされています。

そのため、4C基準が適用されるのは社会人が中心になってきますが、将来のために軽く学んでおくといいでしょう。

CharacterとControl:人格・自己管理・返済意思・責任感

返済意思や責任感を見ます。

過去に支払い能力がありながらでも延滞を繰り返した人は信用度が下がります。

実際にいくら高い給料をもらっていても、どんな資産を持っていても、返済の意思がないと判断され次のクレジットカード発行が難しくなるでしょう。

具体的には、CIC・JICC・全銀協といった「個人信用情報機関」に蓄積された過去の契約・支払い履歴を見て判断されます。

Capacity:支払い能力・フローのお金・安定性

月々や毎年の安定した支払い能力です。

将来の年収を正確に把握することは困難です。

また、クレジットカードの申込時に申告する年収はあくまで「自己申告」の金額。

現在の勤務先や本人の収入が安定と値するかを調べられます。

申込み時に申告してもらった勤務先の情報を、TDB(帝国データバンク)と呼ばれる企業の信用力を調査する会社が提供するデータベースと照合します。

データベース上に企業名・住所・電話番号が該当する企業があれば、実在する会社と判断されます。

【余談】転職前にはクレジットカードを作っておくべし!?

一般的に、大企業とベンチャー企業とでは、大企業勤めの方が圧倒的にクレジットカードを作成しやすいです。

もっと言うと、社会人になる前の学生時代の方がよりカードを作りやすいです。

そのため、転職や就職をする前に一度クレジットカードを作る必要はないか検討しておきましょう。

ポイント!

勤続年数が長いことはメリット!長く勤めた会社を辞める前には、作りたいカードを作っておきましょう。

Capital:資産・ストックのお金

現預金額や、有価証券(株式など)、不動産(持ち家・アパートマンション)の保有状況を見られます。

ただしこちらもあくまで自己申告額なので、いくらこの評価が高くても人格や自己管理が甘いとクレジットカードの審査に通過できません。

※スマートフォンの分割払いなどでも適用される割賦販売法では、預貯金が反映されます。

学生の場合、両親も審査される可能性があるって本当?

実は、特殊なケースでない限り、親が審査されることはほぼないと思ってOKです。

クレジットカード会社の審査では原則的に、申込者本人・本会員を審査します。

そもそもクレジットカード会社が「親の年収」を把握することは困難です。

学生にクレジットカードを発行するリスク自体は「限度額を低くすること」でコントロール可能です。

わざわざ学生の親まで調査する必要はありません。

※一部、反社会的勢力のリスクに関する調査や同じカード会社で異動情報・債務整理の情報が残っているなどの特殊ケースでは、子が審査に落ちる可能性もあります。

大事なのは保護者の同意

親が原因でクレジットカードの審査に落ちることは可能性としてほぼないです。

ですが、「カード会社のルールで保護者の同意必要なのに同意がとれていない」場合は100%審査に落ちます。

カード会社から親に電話がいった場合、親が「私は同意していません」などと答えてしまった場合も100%審査に落ちます。

注意!

該当者は、必ず親にきちんと話して同意をしらいましょう!

広告:三井住友カード

広告:三井住友カード

クレジットカードの審査に落ちしてしまう原因・理由

クレジットカードには審査があり、場合によっては審査落ちをしてしまうこともあります。

【審査落ちのおもな理由】

- クレヒスに事故情報が載っている

- 頻繁にクレジットカードの申込をしている

- 申込みブラックになっている

注目!

まずは、とても重要な予備知識として、「クレヒス」を簡単に学びましょう。

予備知識|クレジットヒストリー(信用情報)について

クレジットカードの審査について知っていく上で、クレジットヒストリー(過去のクレジット分割払い情報などをまとめた信用情報のこと)の知識は必要不可欠なので先に説明します。

クレジットヒストリー(以下、クレヒス )とは、国内の金融機関で審査を行う際に参照している情報のことです。

日本語に直訳すると「信用の歴史」となります。

具体的には、下記の3社ある信用情報機関に登録されている情報のことを指しています。

- CIC(指定信用情報機関)

- JICC(日本信用情報機構)

- KSC(全国銀行個人信用情報センター)※JBAと略されることも

ここには、その人が過去にどんなローンやクレジットカードを持っていて、どのように使ってきたかが記録されています。

| 信用情報機関名 | おもに保有する情報 |

|---|---|

| CIC | クレジットカード会社 消費者金融 信販会社 保証会社 リース会社 保険会社 携帯電話会社 |

| JICC | クレジットカード会社 消費者金融 信販会社 保証会社 リース会社 銀行 |

| KSC | 日本学生支援機構 銀行(住宅ローン・カードローン) 信託銀行 信用金庫 農業協同組合 信用組合 |

注意!

一般的に、クレヒスが悪いとクレジットカードの申込みやローンの審査に通ることは難しくなっていきます。

■詳細:クレジットカードのクレヒス(クレジットヒストリー)の恐怖!ブラック・スーパーホワイトって何?どうやって回避する?

クレヒスが確認できる個人信用情報機関・情報の記録期間

クレジットカードやローン、キャッシング、スマートフォンなど携帯電話端末を分割で買う時は、申込時と契約成立後に、個人信用情報機関に情報が登録されます。

各クレジット会社や携帯電話会社は、そのお客さんが支払ったか支払っていないかという情報を個人信用情報機関に毎月ないしは都度登録していきます。

自己破産や任意整理・個人再生などといった債務整理を行った場合にも、その旨がクレヒスに金融事故情報として登録れます。

学生だと気を付けておきたいのは「クレジットカードの支払い」・「スマホの分割払い」・「脱毛のローン」くらいでしょうか。

くれぐれも、支払い遅れ・踏み倒しがないように気をつけてお金の管理をしてください。

▼記載情報と記録される年数をまとめています

※スマホの方は左右にスクロールできます。

| 記載情報 | CIC | JICC | KSC |

|---|---|---|---|

| 延滞情報 | 5年 | 5年 | 5年 |

| 債務整理 | 5年 | 5年 | 5年 ※官報情報は10年 |

| 申込情報 | 6ヶ月 | 6ヶ月 | 6ヶ月 |

| 本人申告情報 | 5年 | 5年 | 5年 |

各機関とも、加盟会員が異なるだけで似たような情報を、ほぼ同じ期間で管理しています。

細かい情報や加盟する金融機関情報については各信用情報機関の公式サイトでご確認ください。

注意!

金融事故情報は、5年間残って、その間不利になってしまう…!ということを胸に刻みましょう。

ちなみに以下のような支払い手段は、クレジットヒストリーに掲載されません。

- デビットカード

- プリペイドカード

- 電子マネー

- 家族カード(本会員ではなく子や配偶者として持つ場合)

審査落ち原因①クレヒス(信用情報)に事故情報が載っている

クレヒス(信用情報)に事故情報が載ってしまう原因としては、以下のことが考えられます。

【クレヒスが悪化するおもな原因】

- スマホ端末の分割払いを延滞

- クレジットカードの返済を延滞

- 奨学金の返済を延滞

■支払いの遅延・延滞があるとどうなるの?:クレジットカードの支払い遅延・延滞は絶対NG!

スマホ端末の分割払いを延滞

iPhoneに代表されるスマートフォンなどの携帯端末の分割払い購入は、実はローンに近く「クレジット取引」に当たります。

口座の残高不足など何しらかの事情で支払いを滞らせてしまうと、あなたに「ローン返済を延滞している」という悪い記録がつくことになります。

■参考:過去の滞納履歴は嫌われる!クレジットカードだけじゃなくスマホ料金の支払い遅延にも注意!確認方法も一緒に解説

クレジットカードの返済を延滞

クレジットカードの返済が遅延すると、請求額の一部だけ入金があった・入金されておらず理由もわからない、などと細かくあなたの信用情報に記載されていきます。

返済されていなかったり、頻繁に返済が遅延していると、カード会社としても信用できずに審査落ちになる可能性があります。

奨学金の返済を延滞

意外な落とし穴なのが、奨学金の延滞です。

学生のうちは返済がスタートしていない方がほとんどかと思いますが、卒業後・新社会人になってから要注意なのがこれ。

奨学金として大きな機関である「学生支援機構」の方針としては、「3ヶ月以上、奨学金の返済を滞納している人」を延滞者とするとしています。

審査落ち原因②頻繁にクレジットカードの申込をしている

「頻繁にカードを申込んでいる=お金に困っている」とカード会社に捉えられてしまう可能性があり、審査落ちの原因になり得ます。

クレジットカードの申込みは1ヶ月に2枚までにしておきましょう。

筆者は1ヶ月に3枚ほど申込んだ経験がありますが、安全策をとって2枚までに抑えておくのをオススメします。

ちなみに、頻繁な申込の上で審査落ちをするとより審査が不利になってしまいます。

それが次の「申込みブラック」状態です。

審査落ち原因③申込みブラックになっている

多重申込みした情報や、申込後審査に落ちた記録は6ヶ月間クレヒスとして残ってしまいます。

クレヒスに残るということはクレジットカードの審査に影響するということです。

一度審査に落ちてしまったら、他のクレジットカードであっても、そのあとの審査に厳しくなってしまいます。

理由はシンプルで「以前申込みで◯◯カードに落ちてるんだ、何か理由があるのか?うちもやめておこう…」という悪印象を持たれてしまうからです。

広告:三井住友カード

広告:三井住友カード

「支払い可能見込み額」を超えるクレジット契約は原則NG

学生向けのクレジットカード審査にはあまり関係がありませんが、今後のために「支払い可能見込み額」についても学習しておきましょう。

社会人など「給料」で生活する方にとって重要な審査基準となります。

支払い可能見込み額とは、利用者が無理なくクレジット代金として1年間に支払えると想定される金額のことです。

クレジットカードの利用可能枠(限度額)は、支払い可能見込み額の90%を上限に設定されます。

つまり、新規申込み時に一定の支払い可能見込み額に達していない場合は審査に通過しません。

支払い可能見込み額の計算式

【①年収】-【②生活維持費】-【③クレジット債務】=【支払い可能見込み額】

①年収

クレジットカード申込みの際に自己申告で記入する「年収」、年収証明書など証明書類を提出する必要はなし

②生活維持費

基本となる1年間の生活維持費は法律により機械的に決められており、東京23区等最高値の場合は下記表の通り。

※スマホの方は左右にスクロールできます。

| 収入・生計を同一とする方の人数(ご本人・別居者も含む) | ||||

|---|---|---|---|---|

| 居住形態 | 1人 | 2人 | 3人 | 4人以上 |

| 持家かつ住宅ローン無 または 持家無かつ賃貸負担無 | 90万円 | 136万円 | 169万円 | 200万円 |

| 持家かつ住宅ローン有 または 持家無かつ賃貸負担有 | 116万円 | 177万円 | 209万円 | 240万円 |

③クレジット債務

これから1年間で支払うクレジットカードの予定金額です。

クレジット会社は審査を行うにあたり、信用情報機関を利用して他社のクレジット債務も確認することが義務付けられています。

算出例

クレカ太郎(仮名)さんのケース

- 年収:400万円

- 居住:東京都中央区

- 住宅ローン:有

- 世帯人数:4人

- 生活維持費:240万円(前述の表より)

- 年間クレジット債務:30万円

支払い可能見込み額を出す公式(再掲)

【①年収】-【②生活維持費】-【③クレジット債務】=【支払い可能見込み額】

クレジットカード会社の最大限度額の計算

(400万円 - 240万円 - 30万円)* 90% = 117万円

ポイント!

利用可能枠(限度額)が30万円以下のクレジットカードについては、原則として支払い可能見込み額の調査義務が免除されます。

※学生が収入ゼロでもクレジットカードを発行できるのはこのルールによるもの。

支払い可能見込み額の調査が行われるタイミング

- クレジットカードの新規発行時

- クレジットカードの有効期限更新時

- クレジットカードの利用可能枠の増額申請時

注意!

クレジットカードの限度額増額を拒否されるケース・更新時に限度額が下がるようなケースでも、支払い可能見込み額が影響していることが多いです。

支払い可能見込み額の調査を行わなくてもよい例外

限度額が30万円以下のクレジットカードを発行するとき

→学生向けに発行されるクレジットカードなどが該当。過剰な債務や延滞などを確認する簡易な審査で発行可能です。

- 一定期間だけ、特定の目的(海外旅行、引越費用、冠婚葬祭など)のため、消費者の求めに応じて限度額を増額する場合

- クレジットカードの更新時、債務残高が5万円未満の場合

- 追加カードの交付や増額の場合(追加カード単独での調査は不要)

参考:クレジット契約の申込と支払可能見込額 – 日本クレジット協会

※とても分かりやすいpdf形式の資料です。

【重要!】学生がクレジットカードの審査に落ちる主な原因は!?

当サイトには

「学生だと親が審査されるって聞きました…」

とクレジットカードの審査落ちを心配する学生さんからの相談が多々あります。

しかし、前述の通り、学生であってもカードの審査は学生個人を対象にしています。

もしも初めてのクレジットカード申込みで審査に落ちた場合、「申込書類の不備」or「スマホ分割払いで過去に延滞があった」ケースのどちらかです。

【PR】審査無しで持てる・しかも最大2万円まで前借りできる → バンドルカード

延滞の記録が消えるのは5年後!

世間で言われている「ブラック」という状態になると、5年間もカードやローンの審査が不利(審査に通らない状態)になります。

5年間は相当な長さです。

大学1年生の時の延滞が社会人になっても響いてきます。

クレヒス(信用情報)に傷がついた状態になるとクレジットカードの申込みで困るだけに収まりません。

車のローンに通らない、緊急でお金を借りたくても借りれないなど困る場面が増えます。

ブラックな状態とは?

ブラックとは、CIC等で確認できる返済状況の項目で「異動」の情報が記載されてしまっている状態を指します。

CICの基準によるでは以下の通りです。

- 返済日より61日以上または3ヶ月以上の支払遅延(延滞)があるものまたはあったもの

- 返済ができなくなり保証契約における保証履行が行われたもの

- 裁判所が破産を宣告したもの(破産手続開始の決定がされたもの)

3ヶ月連続で滞納すると、クレヒス(信用情報)に傷がつくと考えておきましょう。

【PR】ブラック状態でも審査無しで持てる・しかも最大2万円まで前借りできる!? →バンドルカード

クレジットカードの審査に通りやすくなるコツ

クレジットカードの申込み時、年収は自己申告です。

虚偽申告などできてしまいますが、絶対にやめましょう。

反則的な方法ではなく、クレジットカードの審査に通りやすくなるコツがあるので紹介します。

「審査に落ちる確率を少しでも下げるための工夫」という意味合いでご覧ください。

- 虚偽申告をしない

- キャッシング枠をつけない(0円にする)

- 一度に何枚ものカードを申込まない

- 借入がある場合はできる限り減らす

- 直近2年間で使ってないカードがあったら解約しておく

- 埋められる項目はすべて埋める

1.虚偽申告をしない

当たり前のことですが、虚偽申告は厳禁です!

借入(キャッシングなど)があるのに「なし」と答えたとしても、信用情報照会の段階で確実にバレます。

虚偽申告をする人は信用するのは危険と判断されて、審査に影響してしまうかもしれません。

意図せず「虚偽申告」していることにならないように、不安な記入項目があったら、以下の記事で確認してみてください。

■参考:学生がクレジットカードを申込むときに迷う記述欄!現住所・預金額・持ち家など書くべき情報・記載例まとめ。ウソは厳禁です

2.キャッシング枠をつけない(0円にする)

クレジットカードには、ショッピング枠・お金を借りる枠としての「キャッシング枠」があります。

キャッシング枠をつけるとコンビニATMでサクッと手軽にお金を借りることができるのですが、審査通過のハードルは上がります。

厳密に説明すると、通常の審査にプラスして貸金業法による審査が加わるためです。

キャッシング機能が不要なら、キャッシング枠をつけない(=0円にしておく)ことをオススメします。

■参考:学生が即日でお金を借りるならキャッシング!消費者金融カードローン・学生ローンとの比較と注意点まで徹底解説。

3.短期間で何枚ものカードを申込まない

クレジットカードを短期間で何枚も申込むと、カード会社からの印象が悪くなります。

「この人、お金が緊急で必要なのかな?」とみられるからです。

クレジットカードの申込み頻度の目安として1ヶ月に2枚までにしておきましょう。

4.借入がある場合はできる限り減らす・完済してからの申込みがベスト

すでにお金を借りている状態の人にクレジットカードを発行することには、利用した分を踏み倒されてしまうリスクが付きまといます。

クレジットカードの審査において、キャッシングの利用や消費者金融からの借り入れがある人はカード会社からするとリスクと見られます。

もしも借入がある場合には、全額を返済してからカード発行にチャレンジするといいでしょう。

5.直近2年間で全く使ってないカードがあったら解約しておく

クレジットカードの会員である限り、基本的に信用機関に契約情報が残り続けます。

クレジットカード会社は、信用機関に「各カードの直近2年間の利用、支払状況」を照会可能です。

このとき、「◯◯カードは持っているだけで2年間全く使っていない」といった情報までわかってしまいます。

今までの項目ほど不利な理由ではありませんが、カード会社としては全く使わない人にカードを発行したくありませんよね。

■参考:クレジットカードを作りすぎた・特に5枚以上持っている人への整理のススメ。どうやって解約カードを決めて、手続きを進めていくべき?審査・信用への悪影響は?

6.申込時に埋められる項目はすべて埋める

クレジットカードを発行しても大丈夫かどうか、というチェックは「申込の記入項目」と「信用情報」で行われます。

申込時の記入項目はできる限り埋めるのがオススメです。

たとえば、電話番号の欄で「スマホのみ」でも可能だったりしますが、実家住みで固定電話があるなら入力しておくイメージです。

この場合だと、固定電話がある=定住している家がある=逃げづらい、と判断されて審査落ちの可能性を下げられるかもしれません。

ポイント!

カード会社や審査担当からの印象を考えて、当たり前のことを丁寧にやる。が鉄則です!

クレジットカード審査が不安な方におすすめのクレジットカード

最後に、クレジットカードの審査を考慮に入れた上での、当サイトで厳選したクレジットカードを紹介します!

- はじめてのクレジットカードをお探し方

- クレジットカードの審査に不安のある方

- 即日発行できるクレジットカードをお探しの方

以上3タイプに分けて、それぞれでクレジットカードを紹介しています。

初めてのクレジットカードにオススメな「三井住友カード(NL)」

学生が1枚目に持つカードとしては「三井住友カード(NL)」がオススメです。

三井住友カードは、日本で初めてVisaと提携した老舗のクレジットカード会社が発行しています。

三井住友カード(NL)ははじめてクレジットカードを持つ方などに向けて発行しており、学生でも安心して利用することができます^^

当サイトでも、人気No.1を争うカードです!

最短10秒※1で審査~カード番号発行が完了しすぐにカードが使えます!カード番号が一切記載されていないデザインもスタイリッシュ。年会費無料で、ポイント還元率は対象のコンビニ・飲食店でスマホのタッチ決済で最大7%※2・通常0.5%と普段使いでも得です。 ※1即時発行ができない場合があります。

|

| 年会費(初年度) | 永年無料 |

|---|---|

| 年会費(2年目~) | 永年無料 |

| ポイント還元率(通常) | 0.5% ポイント名:Vポイント |

| ポイント還元率(最大) | 最大7% 条件:対象のコンビニ・飲食店でスマホのタッチ決済を利用 |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):-

他実施中キャンペーン:・PayPayご利用キャンペーン:新規入会&PayPay支払い登録・利用で18%還元!最大10,000円相当のVポイントプレゼント(2026年3月2日(月)~4月30日(木))・【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント! ・セブン-イレブン利用時スマホのタッチ決済でVポイント最大10%還元!※2 ・対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%還元! ※対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元 ※iD、カードの差し込み、磁気取引は対象外です。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 Visa、Mastercard2つのブランドのクレジットカードを同時にお持ちいただくこともできます。※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。※2「セブン-イレブンアプリ」の「7iD」と「V会員番号」の連携(Vポイントの利用設定)を行い、支払いの際に「セブン-イレブンアプリ」を提示の上、三井住友カードのスマホのタッチ。

■詳細:三井住友カード(NL)が便利!ナンバーレスで安心のデザイン・年会費無料・タッチ決済で最大5%還元で使いやすい

▼当サイトの人気カードTOP3

★JCBカード W:新規入会&利用で最大25,000円相当プレゼント!※1 ★ライフカード:初年度は還元率1.5%、海外利用で4%キャシュバック!

★三井住友カード(NL):最短10秒※2ですぐに使えるカード!

※1 2026年1月13日(火)~2026年3月31日(火) ※2 即時発行ができない場合があります。 広告:JCBカード、ライフカード、三井住友カード

独自の審査基準で人気の「ACマスターカード」

ACマスターカードはテレビやYoutubeで流れるCMでもおなじみのアコムが発行しているクレジットカードです。

特徴はなんといっても業界一のカード発行の速さであり、全国47都道府県で即日発行に対応しています。

しかも土日・祝日もOKというのですから驚きですよね。

インターネットで事前申込みをしておくと、なんと最速30分で審査結果の連絡が入ります。

即日発行可能・年会費ずっと無料。これまでクレジットカードを持てなかった人&急ぎでクレカが必要な方はチャレンジしてみましょう。<リボ払い専用カード>

- 付帯保険(海外旅行):-

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):-

■詳細:アコムACマスターカードは最短即時審査&発行!カードが急に必要な成人以上の学生におすすめ。店舗受取・明細郵送なしで親バレも無し。

また、当サイトの「審査申請基準が甘いクレジットカードって何?申込条件がゆるい・審査が独自・柔軟なクレカの理由と、実際に学生がすぐ作れるカードまとめ」も参考になります。

即日発行できて店舗受け取り可能な「エポスカード」

エポスカードは「海外旅行保険」や「優待サービス」といった魅力的なスペックから人気カードです!

学生・若い社会人の方でも所有率がTOP5位以内に入ってきそうな有名カードでもあります。

エポスカードは「Web申込み」→「エポスカードセンターで受け取り」なら、最短即日発行できます。

エポスカードでは、店舗でのカード発行をお断りする「謝絶率(≒審査落ちの確率)」がわずか8%と低いです。

※業界平均24%ということもあり、急ぎでカードが欲しい方・審査が不安な方にとって希望の光となっていますよ!

即日発行可能・学生みんな持ってるこのカード。国内10,000店舗以上でさまざまな特典が受けられる、年会費無料のお得なカード!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 0.5% ポイント名:エポスポイント |

| ポイント還元率(最大) | 2.5% 条件:加盟店での利用 |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):-

■詳細:エポスカードはすごいぞ!学生・社会人にオススメ。1万店舗以上で特典・割引あり。海外旅行保険・ETCカードもついて、年会費ずっと無料。最短即日発行もOK!

本当にクレカ・お金の状況が厳しい場合は…

急ぎでお金やクレカが必要な場合、「キャッシングの無金利キャンペーン」に助けられた、という人も多いのでぜひご検討ください。

※20歳以上限定、未成年の方は申し込めません。

もし、緊急でお金が必要なら・・・

大手銀行のグループ会社がやっているキャッシング、プロミスの「初回30日間無利息サービス」を使うことも考えてみましょう!

広告:プロミス、SMBCモビット

広告:アコム

広告:アコム

クレジットカードの審査に関するQ&A(よくある質問)

ここからは、クレジットカードに関する、よくある質問についてまとめました。

- クレジットカードが届かないのは審査落ち?それとも住所ミス?

- クレジットカード審査の本人確認の身分証明として使えるものは?

- クレジットカードの審査に学歴は関係ある?

- 学生のクレジットカード申込時「年収」にはいくらと書くべき?仕送り・奨学金・バイトは?

- バイトを掛け持ちしてるときの記入方法は?

- 審査がないクレジットカードはないんですか?

- 外国人・留学生が日本でクレジットカードを作る方法を知りたい

- 信用情報を照会する方法を知りたい

以上の項目について、説明します。

Q1:クレジットカードが届かないのは審査落ち?それとも住所ミス?

A:クレジットカードが届かないときは、まず以下の4点を確認しましょう。

- 審査に落ちていないか確認する(審査結果のメール確認)

- クレジットカードを店頭受け取りにしていないか確認する

- クレジットカードの送り先住所を間違えていないか確認する

- 書留を家族が受け取ってくれず返送されてないか確認する

意外とあるのが「送り先住所のミス」です。

クレジットカードの申込み完了時に、クレジットカード会社から送られてくる確認メールをチェックしましょう。

■参考:クレジットカードが届かないとき、確認することまとめ。もしかしたら審査落ち?住所ミス?

Q2:クレジットカード審査の本人確認の身分証明として使えるものは?

A:学生証は本人確認書類としては使えません。下記のような公的証明書を用意してください。

- マイナンバー

- 運転免許証

- 健康保険証

- 旅券(パスポート)※

※2020年2月4日以降に発行された新デザインのパスポートは、本人確認書類として使用できない可能性があります。

個人番号カード(マイナンバーカード)も本人確認資料として利用できますが、個人番号の「通知カード」は本人確認書類には利用できません。

参考:ほかにも本人確認資料として利用できるもの

学生の方にはあまり関係ないかもしれませんが、下記の書類も本人確認資料として利用可能です。

- 児童扶養手当証書

- 母子健康手帳

- 在留カード

- 特別永住者証明書

その他、官公庁が発行した書類等で、氏名・住居・生年月日が記載された書類(顔写真のあるもの)も本人確認書類として利用できます。

■参考:クレジットカード審査の身分証明として「学生証」は使えない?現住所と本籍が異なる時はどうする?公的書類に関わる噂を徹底検証

Q3:クレジットカードの審査基準に学歴は関係あるの?

A:基本的には学歴による優劣はつけていないと思われます。

大学の名前よりも「学生」や「社会人」といった身分の方が重要です。

「学生」と「社会人」では審査基準が明確に異なります。

申し込みやすい学生時代にカードに申し込んでおくことをオススメします!

■参考:クレジットカードの審査基準、学歴・大学名は関係あるのか?

Q4:学生のクレジットカード申込時「年収」にはいくらと書くべき?仕送り・奨学金・バイトは含めて良い?

A:年収の項目はそのまま自分の年収を書きます。

自分に収入がない場合は「0」と入力します。

「本当に0円で大丈夫!?」と思うかもしれませんが、大丈夫です!

※親からの仕送りや奨学金など、「仕事で稼いでない収入」に関しても年収に含みません。

■参考:学生のクレジットカード申込時「年収」にはいくらと書くべき?仕送り・奨学金・バイトは含めて良い?審査に影響は?

Q5:バイトを掛け持ちしてるときの記入方法は?

A:バイトを複数掛け持ちしている場合、記入欄に複数項目やスペースがあるならすべての勤務先を書いてOKです。

もし1行しか項目が書けない場合、給与や勤続年数などをベースにどれか1つを選んで書きましょう。

どれを選べばいいのかわからないなら、今後も長く継続するであろうバイト先を選んでおきましょう。

できれば同時並行している勤務先は全部丁寧に書いておきたいところではあります。

また、このケースにおける年収の書き方は、そのまま「年間の収入」を書けばいいため、すべてのバイト先の給与を合算して書きましょう。

ちなみに単発や日払いバイトの場合は派遣だと思うので「派遣会社」の情報を書きましょう。

■参考:学生がクレジットカードの申込の際に記入する勤務先(バイト先)について。バイト無しor掛け持ちの場合・単発や日払いバイト時の記入方法。

Q6:審査なしで持てるクレジットカードはありますか?

A:審査がないクレジットカードはありません。

ですが、クレジットカードに近い使い方ができる、審査なしのチャージ型プリペイドカードが存在します。

クレジットカードの審査を避けたい方は「デビットカード」や「バンドルカード」などに申し込みましょう。

- デビットカード:銀行口座に紐づいており決済と同時に口座からお金が落ちる

- プリペイドカード:事前にチャージした金額のみが利用できる

広告:バンドルカード

広告:バンドルカード

■オススメのデビットカード:デビットカードは学生・高校生にもおすすめ!審査なしが最大のメリット・作り方・海外での使い方やポイントなどデメリットまでも徹底解説!

■オススメのプリペイドカード:高校生も作れる【バンドルカード】とは?アプリ・使い方のまとめ。コンビニ・Amazon・海外でも使えるプリペイドカード。チャージも楽!

Q7:外国人・留学生が日本でクレジットカードを作る方法を知りたい

A:留学や仕事などで長期滞在している人は比較的簡単に作れます!

外国人や留学生がクレジットカードを作るときは「在留資格」と「在留期間」がポイントとなります。

身近に留学生などがいる方は下記の記事を紹介してあげてください^^(全文英語です)

Q8:クレヒス(信用情報)を照会する方法を知りたい

A:クレヒス(信用情報)の照会は、スマホから簡単に取り寄せできます。

ちなみに、以下のように事細かに、自分自身の信用情報がどうなっているかわかります!

実際にクレヒス(信用情報)の照会する方法は以下の公式サイトを参考にしてみてください。

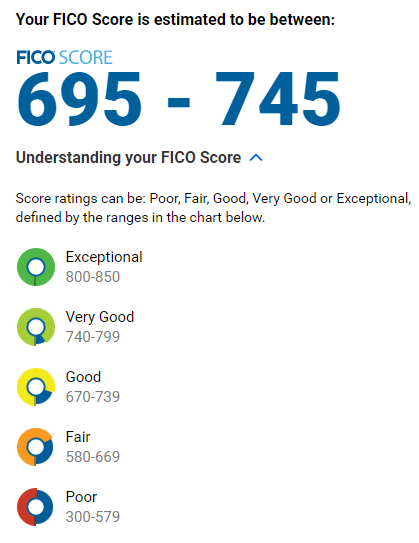

【コラム】先進国でも日米で異なる、クレジットカードの審査基準

日本・米国の間でも審査基準やクレジットカードの特徴は異なります。

米国では「クレジットスコア」という信用力をはかる仕組みが普及しており、銀行やクレジットカード会社などの貸し手はクレジットスコアを使用することで消費者にお金を貸したりクレジットカードを発行するリスクを評価します。

米国で主流のFICOスコアとスコアリング内訳

いくつかのスコアリングシステムが存在しますが、1989年に最初に導入され、今も最も広く利用されているスコアリングのひとつに、Fair Isaac CorpのFICOスコアがあります。

- 支払い履歴(35%)

- 債務負担(30%)

- クレジットヒストリーの長さ(15%)

- 使用されたクレジットの種類(10%)

- 最近の新規申込状況(10%)

※カッコ内は各カテゴリの重要性を反映しています(支払い履歴が良好であること・債務負担が過剰ではないことがFICOスコアに与える影響は大きい)。

米国の平均スコアは695、筆者が試しにFICOスコア診断をやってみたところ、695-745というデータになりました。概ね平均的ということですね。

中国で台頭する信用スコア芝麻信用とスコアリング内訳

お隣の中国では、アリババの「芝麻信用」による信用スコアが急速に普及しており、こちらは最低350点~最高950点。

高スコアだと金融サービスのみならず優遇を受けられる仕組みになっています。

信用点数には、日米の信用機関よりも広い範囲のデータが参考にされています。

- 身分特質

- 履行能力

- 信用歴史

- 人脈関係

- 行為偏好

上記を、アリババグループの電子取引データ・登録情報などから得て算出。

不正防止・マナー向上・金融サービスにおける審査の効率向上などが期待される一方で、個人情報の過度に監視的なデータ集約はプライバシー侵害になるのではないか、という懸念の声も上がっています。

ポイント!

中国の芝麻信用のような広範囲にわたる個人情報を参照した信用スコアの蓄積は「やりすぎ」という声もある一方で、筆者としては今後日本でも徐々に信用スコアに近い仕組みが導入されてもおかしくないと思っています。「社会的に問題ない状況でいること」は各個人が気を付けていくべきだと感じました。

※2020年3月の「割賦販売法の一部を改正する法律案」閣議決定にある一節に興味深い文面もあります。

蓄積されたデータ等に基づく高度な限度額審査の手法について、経済産業大臣が認定する制度を創設します。認定事業者は、認定を受けた審査手法をもって、現行の支払可能見込額調査に代えることができることとします。その際、事前に審査手法や内部管理体制を確認するとともに、事後も定期報告等により実施状況を監督します。著しく不適正な場合には、改善命令、認定取消し等を行います。

日本でも将来的には信用スコア等による審査手法を準備すべく、法改正を急いでいるようにも見えますよね。

参考:「割賦販売法の一部を改正する法律案」が閣議決定されました – 経済産業省

まとめ

以上、クレジットカードの審査についての徹底解説でした!

クレジットカード審査の要点まとめ

- 1枚目・2枚目のカードの審査を怖がる必要はない

- クレヒスの積み上げが将来にわたって重要!

- スマホの端末料金・脱毛ローンなど身近な分割払いをきちんと払う

- カード発行会社よりもカードごとの申込基準が重要

- 申込書類での虚偽報告は絶対NG!

- 審査が不安・通らなくてもプリペイドカードなどの別手段がある!

クレジットカードの審査は複雑であり、理解するのがなかなか難しいかもしれません。

ですが、今後クレジットカードを活用する土台として、クレジットカードの審査の知識は頭に入れておきましょう!

参考文献・ソース

クレジット契約の申込と支払可能見込額 – 日本クレジット協会

What is a Credit Score? – my FICO(Fair Isaac Corporation)

What’s in my FICO® Scores? – my FICO(Fair Isaac Corporation)

Credit card account management examination procedures – Consumer Financial Protection Bureau

広告:三井住友カード学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com

コメント