あなたは「ブラックカード」を見たことがありますか?

極一般人の私は知人から見せてもらった際は、重厚感あるカードの見た目に驚きました。

これが「家も車も買えるって噂の、限度額がないカードなのか!?」と心躍らせ興味を持ったのを覚えています。

今回はそんな、ブラックカードの中身を見ていきましょう。

【年会費無料のブラック風カード!?】学生でももてるブラック一色のデザインが選べるクレジットカード

本題に行く前に……。

最高クラスのブラックカードではなくてもいいから、黒一色のカードが欲しい!という方にオススメのカードを先に紹介しておきます!

オリコカード・ザ・ポイント

黒一色のカードといえば「オリコカード・ザ・ポイント」でしょう。

※筆者も持っています!

オリコカード・ザ・ポイントの特徴は「常時還元率1.0%」・「発行から6ヶ月は還元率2.0%」など、とにかくポイントが注目です。

通常還元率が高いことに加えて「オリコモール」など、さらにお得にポイントを貯められます!

ガンガンポイントを貯めたい方から人気のあるクレジットカードです。

入会6ヶ月は還元率2.0%、ネットショッピング・普段のお買い物でポイントがたくさん貯まります。券面がブラックでシンプルかっこいい。クレカだけでなく、ETCカードも年会費がずっと無料!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:オリコポイント |

| ポイント還元率(最大) | 2.0% 条件:入会後6ヵ月間はポイント還元率が2.0%にアップ |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):-

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:入会後6ヵ月間はポイント還元率が2.0%にアップ

ライフカード(学生専用)

ライフカードの基本還元率は0.5%と一見すると普通のカードに見えます。

しかし、ライフカードは使い方次第でポイントやキャッシュバックを爆取りできる優秀なカードです!

- 海外ショッピング利用キャッシュバック4%(上限10万円)

- 海外旅行時に安心の傷害保険が自動付帯

- お誕生日月ポイント3倍

海外旅行をする機会の多い学生さんにとくにオススメの1枚です。

海外でのカード支払い分は4%キャッシュバック!海外旅行保険もついているので、海外行くなら絶対持つべき!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 0.5% ポイント名:LIFE サンクスプレゼント |

| ポイント還元率(最大) | 4.0% 条件:海外利用時(キャッシュバック) |

| 発行スピード(最短) | ~3営業日 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:入会後は1年間ポイント1.5倍・海外利用分は4%・最大100,000円/年のキャッシュバック!

DMMカード

DMM.comからも黒一色の「DMMカード」が登場しました。

通常カードの表面にあるカード番号や氏名などはすべて「裏面に集約」されており、非常にスタイリッシュな仕上がりです。

年会費無料、還元率1.0%(DMM利用時は還元率3.0%)とDMMユーザーにはお得なカードです。

JCBカード W

また、ブラックではないものの「JCBカード W」も、1色使いのシンプルなデザインでスペックも高くオススメです!

大人になっても長く使える1枚ですね。

JCBカード WはJCBのプロパーカードなので、地道に利用実績を積み上げればゴールド・プラチナ・ブラックが見えてきます!

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

選ばれた人しか持てない!?クレジットカードの頂点・ブラックカード

それでは、本題に戻ります!

色だけではない、本物の「ブラックカード」がどのようなカードなのか紐解いていきます!

- ブラックカードはどんなポジションのカードなのか

- ブラックカードの基本スペックはどんな感じなのか

- ブラックカードのすごすぎる特典には何があるのか

上記のようなことを知れば知るほど、ブラックカードのすごさに圧倒されますよ!

そもそもブラックカードってクレジットカードでどんなポジションにあるの?

クレジットカードにはいくつかのランクがあり、ランクに応じて年会費や特典の内容が変わります。

一般的に下記表の下から順番にランクが上がっていきます。

- ブラックカード:VIP特典が充実・コンシェルジュ特典あり

- プラチナカード:各種特典が充実・コンシェルジュ特典あり

- ゴールドカード:空港ラウンジが使える特典がある

- 年会費無料カード:決済機能がメイン

※クレジットカードの種類により順番が前後する可能性があります。

クレジットカードの頂点に立つのが「ブラックカード」です!

カードの種類にもよりますが、基本的にはプラチナカードよりも上の位置づけとなっています。

宝石などのイメージと異なり、クレジットカード界では、ゴールドやプラチナよりもブラックが上なんですね。

ステータス性の高さは抜群ですし、付帯する保険の補償額や特典はほかのカードと比べ物にならないくらい群を抜いています。

各種サービスもVIP待遇で受けられるというすごいカードなんです。

「一見さんお断り!」という格式の高い老舗料亭なんかも、ブラックカードの特典で予約できることがありますよ!

ブラックカードの基本のスペックはどんな感じなの?

ブラックカードの入会資格や利用特典・サービスなどは、一般にはほぼ公開されていません。

そのため、一般の人は、保有者からの情報や口コミでそのカードのスペックなどを掴んでいくことになります。

カード会社のホームページに各種スペックや特典内容が明記されている一般カードとは明らかに違いますね。

入会はインビテーションが基本

ブラックカードは基本的に「インビテーション(=招待制)」でしか入会できません。

インビテーションとは招待制ともいい、カード会社から「ぜひ入会してください」というお声がかからないと入会できない制度です。

カード会社がユーザーの年収や職業、利用実績などを事前に審査したうえで案内をしています。

どれだけブラックカードがほしくても、カード会社からお声がかからなければ入手することができません。

プラチナカードクラスまでは自分でも申し込めるカードがいくつかありますが、ブラックカードはほぼインビテーション制です。

一部例外もあり!

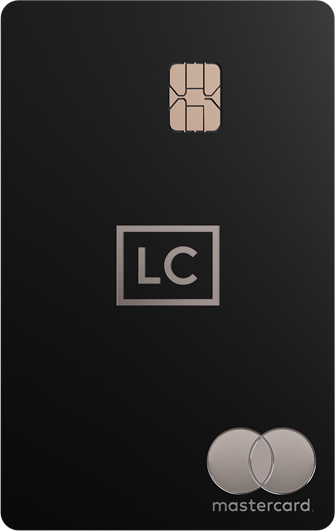

ブラックカードの中でも「ラグジュアリーカード」というカードは自分で申し込みができる珍しいブラックカードです。

金属製の高級感があるカードです!

あとで詳しく説明しますね。

ブラックカードは年会費も破格!

ブラックカードの年会費はズバリ10万円以上。

年会費のもとを取ろう!という考えでは取りきれないぐらいの高さです。

ステータス性や安心、コンシェルジュサービスをお金で買うといったイメージでしょうか。

ブラックカードの豪華特典!

①優秀なコンシェルジュのサービスが受けられる!←最大の魅力

ブラックカードホルダーは、旅行やレストランの予約時に「コンシェルジュサービス」を利用することができます。

コンシェルジュさんがあなたに代わってお店のピックアップなどをすべて行ってくれます!

優秀な秘書がついていると思ってください。

コンシェルジュデスクを通せば、予約が取れないレストランや一見さんお断りのお店でも予約をとれます。

コンシェルジュサービス自体はプラチナカードなどにも付帯していますが、ブラックカードのコンシェルジュは優秀な方が多いと評判です。

カードによってはブラックカード専用のデスクや担当者を設けているところもあります。

②ブラックカードのアップグレードサービス

ブラックカードのコンシェルジュを通して航空券や宿泊料金を購入すると、普通料金でも座席や部屋がアップグレードされる特典があります。

旅行や出張、そして外食の機会が多い方なら年会費分以上のサービスが受けられちゃいますね。

ブラックカード利用特典で大きな付加価値をもたらす「コンシェルジュサービス」は特にホテルやレストランの紹介に強みがあるサービスです。

③ブラックカードの付帯保険は最高補償額1億円

ブラックカードに付帯する保険は海外旅行保険・国内旅行傷害保険などがあり、最高補償額は1億円程度あります。

ショッピング保険は500万円というのが一般的です。

ほかのランクのカードと比べて桁が異なります。

広告:オリコカード

広告:オリコカード

Road to ブラックカード!:道は険しいが地道に実績を作れば持てる!

前述の通り、ブラックカードの明確な審査基準や招待基準は公表されていません。

- 年収は1,000万円以上

- 社会的に高い地位がある

- 高額な利用実績がある

ネットにはさまざまな情報が転がっています。

ひとつ言えるのは「コツコツと利用実績を重ねるのが重要」ということです。

将来ブラックカードを狙うのなら、どのようなカードを持てばいいでしょうか?

ブラックカード発行カード会社の下位カードで実績を積む

確実なのは、ブラックカードを発行している会社の下位カードからランクアップしていく方法です。

たとえば、アメリカン・エキスプレスならば、グリーン(一般)・ゴールド・プラチナとランクアップしていきましょう。

ダイナースはプレミアムカード(ブラックカード)とダイナースクラブカード(一般カード)の2種類です。

ただし、学生さんの場合はダイナースは確実に申し込めず(27歳以上の年齢制限あり)、アメックスも非常に厳しいです。

どうしても学生からブラックを狙う準備をしたいなら、「JCB THE CLASS」に狙いを定めましょう。

JCBプロパーの一般カードである「JCBカード W」を持つことをオススメします。

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

クレジットカードの利用は1枚に集約!

利用実績を積むためには、クレジットカードを入手したら、なるべくそのカードに集中して使いましょう。

もちろん、ムダ使いを進めるわけではありません。

学生の方なら家賃・光熱費といった固定費、スーパーやコンビニでのショッピング、書籍購入費等の多くをクレジットカードで決済できます。

そして帰省の際の交通費など、今まで現金で支払っていたものもクレジットカード決済にするだけで、年間利用金額はかなりの金額となるはずですよ。

もちろん、支払いの延滞は絶対NGです!

ブラックカードを厳選して一挙3枚紹介!

では、実際にブラックカードを以下の3枚紹介していきます!

※アメックスのプラチナカードは、他社のブラックカードクラスに相当するためここで一緒に紹介します。

※スマホの方は表を左右にスクロールできます。

| カード名 | アメックスプラチナカード | ダイナースクラブ プレミアムカード | ラグジュアリーカード ブラック |

|---|---|---|---|

| デザイン |  |  |  |

| 年会費(税込) | 165,000円 | 143,000円 | 110,000円 |

| 申込資格 | 自分から申し込める | 招待制(ダイナースクラブカード) | 自分から申し込める |

| ポイント還元率 | 1.0% | 1.0% | 1.25% |

| コンシェルジュ | あり | あり | あり |

| 保険 | 最高1億円 | 最高1億円 | 最高1.2億円 |

①アメリカン・エキスプレス・プラチナ・カード

アメックスの「プラチナ・カード」は他社のブラックカードクラスに相当するステータス性があります。

カードの素材はメタル製で高級感があり、普段使い用のプラスチック製のカードも用意してくれる配慮もあります。

※さすがにポケット直でクレジットカード持ち歩くワイルドな人はいないと思うけど、この光沢感がカッコいいですね…!

充実した保険や特典、コンシェルジュサービスがありますので、アメックスの場合はプラチナカードでも十分なレベルです。

もともとはプラチナカードもインビテーション制でしたが、制度が変わり自分で申し込めるようになりました。

普通席のアップグレードサービスがスゴイ

コンシェルジュに依頼して飛行機による国内旅行を申し込むと、普通料金でも座席のアップグレードを受けられることがあります。

ホテルのチェックイン・チェックアウトの時間も特別扱いになる他、空室があればアップグレードも可能です。

おまけ:アメリカン・エキスプレス・センチュリオンカード←ブラックカードのパイオニア

アメックスには最上位カードとして、プラチナカードの上に「センチュリオンカード」が用意されています。

センチュリオンカードはブラックカードのパイオニアとも言える存在です。

ほかのブラックカードはホームページでカードの紹介はありますが、センチュリオンカードはサイトにすら掲載されていません。

まさに選ばれし人のみが持てるカードです。

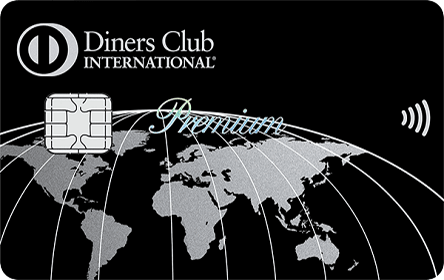

②ダイナースクラブプレミアムカード

コンパニオンカードの登場で使いにくさが解消!

アメリカン・エキスプレスと並んで、ステータスが高いカードブランドとして有名なのがダイナースクラブです。

ダイナースクラブのブラックカードが「ダイナースクラブプレミアムカード」です。

ダイナースは利用できる加盟店が少なく、決済面でほかの国際ブランドよりも劣っていました。

しかし、新たにコンパニオンカードとしてMastercardの「ワールドエリート」を同時に持てるようになり、決済面のデメリットが解消しました!

■参考:クレジットカードの国際ブランドのVISA・MasterCard・JCB・AMEXって何?どれを選べばいいの?【超初心者&学生でもわかる!】

③ラグジュアリーカード BLACK CARD

デザインはマットブラックの渋みと安定感がある!

ラグジュアリーカードは金属(チタン)でできたカードです。

一般的なプラスチックカードと異なり、持った時の質感や重さが全く違います。

表面はマット加工を施した渋みとエレガンスな雰囲気があり、見た感じの高級感もすごいです。

招待制ではないので誰でもチャレンジできる!

「ラグジュアリーカード(BLACK CARD)」の大きな特徴としては、申し込みがインビテーション制(招待制)ではない点です。

誰でも申し込みが可能です!!

ブラックカードですので、審査は非常に厳しいでしょうが、ほかのカードと異なりインビテーションを待つことなく申し込みができます。

まとめ:いつかはゲットしたいブラックカード!夢だけでは終わらせないで

ごく一部の選ばれた人しか手にすることのできないブラックカード。

年会費もスゴイけど、それを上回るサービスやステータス性の高さが魅力です。

ブラックカード保有への道は簡単ではありませんが、学生時代からコツコツとクレジットカードを使い続けるのは確実にプラスです。

クレジットカードをよく使い、しっかり支払うことで、良好な利用実績を獲得しましょう!

おまけ:ブラック一色のデザインのカードをお探しなら年会費無料のオリコカードがおすすめ!

黒一色のカードといえば、「オリコカード・ザ・ポイント」でしょう。

オリコカード・ザ・ポイントの特徴は「常時還元率1.0%」とポイント還元率が高いところ!

入会6ヶ月は還元率2.0%、ネットショッピング・普段のお買い物でポイントがたくさん貯まります。券面がブラックでシンプルかっこいい。クレカだけでなく、ETCカードも年会費がずっと無料!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:オリコポイント |

| ポイント還元率(最大) | 2.0% 条件:入会後6ヵ月間はポイント還元率が2.0%にアップ |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):-

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:入会後6ヵ月間はポイント還元率が2.0%にアップ

ワンランク上の、ブラック×ゴールドのデザインも人気です!

格安ゴールドカードの新定番。超高還元率・海外旅行保険が傷害治療200万円~最大2,000万円補償までついて、ETC年会費無料!デザインがシンプルかつブラックカードみたいでカッコいい...!

|

| 年会費(初年度) | 1,986円(税込) |

|---|---|

| 年会費(2年目~) | 1,986円(税込) |

| ポイント還元率(通常) | 1.0% ポイント名:オリコポイント |

| ポイント還元率(最大) | 3.5% 条件:入会後6ヵ月間はポイント還元率が2.0%にアップ オリコモール経由で還元率は2.5%(入会後6ヵ月以内なら3.5%) |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):○(利用付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:入会6ヶ月はポイント還元率常時2.0%以上に!

画像の出典

▼券種紹介記事はこちらから!

JCBカード Wは学生の1枚目クレカとしてもオススメ!ポイント2倍・39歳以下限定でずっと年会費無料!

三井住友カード(NL)が登場!ナンバーレスで安心のデザイン・年会費無料・タッチ決済で最大5.0%還元で使いやすい

JALカードnaviは、旅行好きなら持つべき!学生でJALマイルが貯まる・保険もバッチリ。在学中は年会費無料・・・お得すぎる最強カード!?

クレジットカード何枚持つべき?平均枚数は3枚!選び方・整理のコツ

学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com