通勤通学の必須アイテムである「Suica」や「PASMO」に、クレジットカード一体型があるのをご存知ですか?

クレジットカードと一体化することで、より利便性がアップしています。

- 通常:Suica(交通カード)+クレジットカード=2枚

- 一体型:一体型カード(Suica+クレジットカード)=1枚

一体型カードを選べば、財布に入れるカードを1枚減らせます!

一体型はカードの枚数を減らせるメリットがある反面、還元率の低さや特典面では一般カードに劣ることもあります。

この記事では、交通系Suica・PASMO一体型のおすすめクレジットカードを紹介するとともにお得な使い方も紹介していきます。

※SuicaとPASMO以外の交通系一体型クレジットカードも最後で紹介しているので、気になる場合にはぜひチェックしてみてください。

SuicaやPASMOなど、交通一体型クレジットカード選び方のコツ

まずは「SuicaやPASMO一体型クレジットカード選び方のコツ」を紹介します。

①自分が使う路線、お店と相性がいいカードを探そう

まず大前提となるのが、自分自身がよく使う路線やお店に対応したカードを選ぶことです。

日常的にJR東日本を使うならSuciaですし、東京メトロならPASMOですよね。

Suica利用者なら、Suicaが搭載されているクレジットカードを選びましょう。

たとえば、「イオンSuicaカード」や「ビックカメラSuicaカード」などが該当します。

②定期券と一体にしたいか?できるか?

定期券については一体型カードに紐づけられないカードもあります。

せっかくクレジットカードと交通カードを一体化したのに、定期を別で持つことになると意味がありません。

なるべく定期も一体化できるカードを選んでください。

③オートチャージできるか?

「オートチャージ」はSuicaやPASMOの残高が一定のラインより少なくなると、自動的に入金してくれる機能です。

オートチャージがあれば、残高不足でで改札を出られないということはなくなります。

オートチャージも定期券の場合と同じで、カードによってついている・ついていないがあるので気を付けてくださいね。

Suica・PASMO一体型カードをメインカードにするのは微妙かも…

これからSuica・PASMO一体型のおすすめクレジットカードを厳選して9枚紹介しますが、その前に知っておいていただきたいことがあります。

それは「Suica・PASMO一体型カードをメインカードとしては微妙かも…」ということです。

JR東日本や東京メトロなど、提携している交通機関を利用するときには、効率的にポイントが貯まりお得です。

しかし、普段の支払いすべての中で電車賃の占める割合は意外と少なくないですか?

たとえば、都心から結構離れたベッドタウンである、八王子と和光市の場合だと以下のような金額です(1ヶ月分の通勤定期券代)。

- JR東京:八王子~新宿→14,970円/月

- 東京メトロ:和光市~新宿三丁目→13,790円/月

食費や買い物代(いわゆる「普段使い」)の金額に比べると圧倒的に少額ですよね。

定期券をもっている方ならもっと交通費は安くなるでしょう。

交通一体型クレジットカードは電車賃等の支払いではお得になりますが、たとえばAmazonや楽天を使うときには、ほかにお得になるカードが存在します。

なので、電車賃以外のすべての支払いは、別の高還元率カードで支払うのがオススメです!

【カードの使い分け】

- 交通費:一体型クレジットカード

- その他の支払い:高還元率カード

Suica・PASMO一体型カードと比べて5倍ほどの差が生まれることもあるので、ぜひ検討してみてください。

▼年会費無料の高還元率カード

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

CMで超有名、楽天カードマンでおなじみ年会費永年無料の楽天カード。楽天をよく使うなら絶対に持ちましょう。ポイントザクザク。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:楽天スーパーポイント |

| ポイント還元率(最大) | 16.5% 条件:楽天SPU最大利用時 |

| 発行スピード(最短) | ~1週間 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

■詳細:年会費無料クレジットカードおすすめ最強比較!還元率ランキング・海外・かわいい・ETC・キャンペーンなど徹底調査 【とくに学生・新社会人向け】

Suica一体型クレジットカード

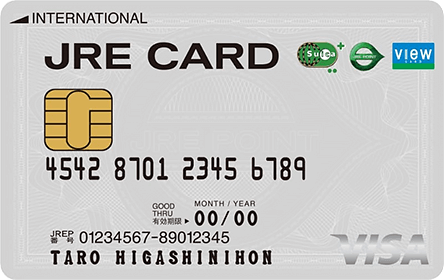

1.JRE CARD

JREカードはJR東日本がリリースしている「ビューカード」の1種。

数少ない定期一体型カードです。

※ちなみにビューカードには以下のように種類がたくさんあります。

- JRE CARD

- ビューカード スタンダード

- ビューカード ゴールド

- 「ビュー・スイカ」リボカード

- ビックカメラSuicaカード

- ルミネカード

通常ポイント還元率は0.5%ですが、オートチャージで1.5%とかなり効率的にポイントが貯まります!

JREカードは初年度だけ年会費無料ですが、2年目以降の年会費が524円/税込と安めです。

Suicaと一体型が便利!オートチャージで1.5%の還元。駅ビルでの利用は3.5%還元!年会費はかかりますが便利でお得です。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 524円(税込) 条件:※初年度年会費無料 |

| ポイント還元率(通常) | 0.5% ポイント名:JRE POINT |

| ポイント還元率(最大) | 5.0% 条件:えきねっとJR券予約(予約時決済)かつ新幹線eチケットサービス利用時は最大5.0%還元。 |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):○(利用付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

■詳細:Suica一体型クレカはJREカードがオススメ!オートチャージで1.5%還元、アトレなど優待店では3.5%還元のメリットつき。

2.ビックカメラSuicaカード

ビックカメラSuicaカードは、ビックカメラと提携したカードです。

定期券一体型ではないもののSuicaのオートチャージが可能です。

通常のショッピングで1,000円(税込)ごとに、JRE POINTが5ポイントと、ビックカメラポイントが5ポイントが同時に貯まります!

Suicaチャージ・オートチャージでは、1,000円(税込)ごとに15ポイントも貯まります。

※1ポイント1円相当です

年会費は初年度が無料。

2年目以降も前年の1年間でカードの利用があったら無料なので、実質無料と考えてもいいでしょう。

広告:JR東日本

広告:JR東日本

3.イオンSuicaカード

イオンSuicaカードは、イオンと提携したカードす。

こちらも定期券一体型ではないもののSuicaのオートチャージが可能です。

200円で1ポイントが貯まる還元率0.5%のカードですので、ポイント還元率は低めです。

ただし、イオンカードとしての機能もついているため、イオン系列での買い物で、毎月20日・30日の「お客様感謝デー」に5%OFFの優待が受けられます!

生活圏内にイオン系列のお店があり、利用する機会がある方はお得にショッピングができます。

年会費はずっと無料です。

4.JALカードSuica

JALカードSuicaはJALと提携したカードです。

定期券一体型ではないもののSuicaのオートチャージが可能です。

通常のポイント還元率は0.5%であり、200円ごとにJALマイルが1マイル貯まります。

Suicaチャージでは、ポイント還元率1.5%でJRE POINTが貯まります。

JALカードなので、JAL便利用時には通常より10%も多くJALマイルがもらえるなどマイルを貯めるのにも適しています。

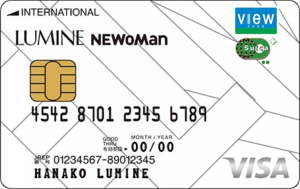

5.ルミネカード

ルミネカードは、ルミネと提携したカードであり、数少ないSuica定期券も兼ねることができるカードです。

通常の1,000円(税込)につきJRE POINTが5ポイント(5円相当)貯まるのでポイント還元率は0.5%です。

定期券購入やSuicaオートチャージで1.5%還元になります。

ルミネカード最大のメリットは、ルミネ内のショップで買い物した時にいつでも5%OFFになる特典です!

10%OFFセール(ルミネカード使用時)も見逃せません。

PASMO一体型クレジットカード

1.ANA TO ME CARD PASMO JCB(ソラチカカード)

ANA To Me CARD PASMO JCB(ソラチカカード)は、「ANAカード」と「東京メトロのTo Me CARD・PASMO定期券」が一体となったクレジットカードです。

空(ANA)と地下(東京メトロ)で使えるため、ソラチカカードと呼ばれています。

ソラチカカードは定期券一体型なので、定期券を別途持つ必要がないので、持つべきカードを減らせる利便性があります!

通常のポイント還元率は、200円につきJCBのJ-POINTが1ポイント(1円相当)貯まるので0.5%です。

PASMOオートチャージ時も同様で、1,000円につき1ポイント貯まるので0.5%。

ビューカードのSuicaオートチャージの場合だと基本的に1.5%なので、それを考えるとソラチカカードはいまひとつという感じです。

ただ、定期券購入や乗車券購入時はポイントの二重取りができるため、ポイント還元率は1.0%になります。

人気急上昇中。初年度年会費無料で全体的にハイレベルなカードです。本気で陸マイラーになりANAマイルを貯めてみたい学生にオススメ! ※公式サイトで「ソラチカカード」を選択してください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 2,200円(税込) |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 1.0% |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):◎(自動付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:毎年カードを継続するとボーナスマイルプレゼント!

2.Tokyo Metro To Me CARD prime

To Me CARD Prime PASMOは東京メトロが発行しているカードであり、東京メトロ利用がかなりお得になるクレジットカードです。

定期券一体型であり、オートチャージにも対応しています。

定期券区間以外で東京メトロに乗車すると、平日:10ポイント(10円相当)・土休日:20ポイント(20円相当)ももらえます!

ポイント還元率は0.5%ですが、定期券区間外で東京メトロをよく利用する場合には、持っているとお得ですよ。

3.東急カードTOKYU CARD ClubQ JMB PASMO

東急カードTOKYU CARD ClubQ JMB PASMOは東急と提携しているカードです。

定期券一体型かつPASMOオートチャージができる数少ないカードでもあります。

PASMOのチャージ・利用で還元率1.5%、東急の定期券購入で1~3%、東急グループ店舗で最大10%還元されます。

年会費は初年度無料であり、2年目から1,100円/税込です。

TOKYU CARD ClubQ JMBカードの場合だと、PASMO一体型ではないので注意してください。

広告:東急カード

広告:東急カード

4.東京スカイツリー東武カードPASMO

東京スカイツリー東武カードPASMOは、東武カードの機能にポイントアップや特別優待をプラスされたクレジットカードです。

PASMOオートチャージに対応しており、東武鉄道・東京メトロ・京急電鉄・東急電鉄などの定期一体型カードにすることもできます!

通常のポイント還元率は1,000円で1ポイント(5円相当)で0.5%であり、PASMOにチャージするときも同様のポイント還元率です。

東武鉄道定期券購入のみ1.5%還元となります。

東京スカイツリーの天望デッキ入場券(当日券)割引優待がついているのが特徴です。

その他地域交通カードの一体型クレジットカードは?

ここまでSuicaとPASMOの一体型クレジットカードを説明してきましたが、他にも交通系カードはあります。

たとえば、ICOCA・manaca・nimoca・Pitapa・TOICA・SUGOCA・Kitaca・はやかけんなどがあります。

【コラム】ApplePay・GooglePayでモバイルSuica発行しスマホと一体型にしてしまうと楽!

Suicaは、物理カード以外にもモバイルSuicaというものを発行し使うことが可能です!

実際に筆者も下記の通り、モバイルSuicaを利用しています。

クレジットカードを登録していれば3タップでチャージが完了できかなり楽です!

もしもカードを増やしたくなくて一体型クレジットカードを探していた場合は、モバイルSuicaにして高還元率クレジットカードでチャージするのもオススメです。

まとめ

一体型を選ぶことの大きなメリットは「財布の中のカード枚数を減らせること」です。

また、「お得に通勤・通学できる」点もメリットになります。

ぜひ自分にあったカードを発行し利用してみてください^^

そして筆者としては、普段のショッピング用として高還元率クレジットカードを発行することもオススメしたいです!

年会費無料だったとしても、Amazonや大手コンビニでポイント還元率2.0%になるようなJCBカード Wや楽天カードといった優秀なカードがありますよ。

▼年会費無料の高還元率カード

【最短5分発行※】年会費がずっと無料のカードでは最高クラスの実力。通常還元率1.0%なので日常的に使うだけでもお得+特典も豊富なカードです!※モバ即利用には、【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:J-POINT |

| ポイント還元率(最大) | 10.5% 条件:還元率は交換商品により異なります |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:-

CMで超有名、楽天カードマンでおなじみ年会費永年無料の楽天カード。楽天をよく使うなら絶対に持ちましょう。ポイントザクザク。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:楽天スーパーポイント |

| ポイント還元率(最大) | 16.5% 条件:楽天SPU最大利用時 |

| 発行スピード(最短) | ~1週間 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

■詳細:年会費無料クレジットカードおすすめ最強比較!還元率ランキング・海外・かわいい・ETC・キャンペーンなど徹底調査 【とくに学生・新社会人向け】

画像の出典

学生クレカ管理人

自分が大学生・未成年時代のお金・クレジットカードの失敗経験をもとに、同じ失敗をする人・クレジットカードについて悩む人をひとりでも減らしたいという気持ちで当サイト運しているクレジットカードの専門家。

130枚以上のクレジットカードを比較検討し、累計22枚のカードを所有してきました!(大学生の頃は6枚所有)

航空券をほぼ無料にし、ふらっと旅行に出かけるのが趣味で、Amazonでのお買い物も累計40万円分以上、ほぼポイントで済ませています。

カード会社幹部や広報部・外部の専門家ともつながりがあり、常により良い情報を届けられるように頑張っています!

▼ブログランキングにも参加しております。 当サイトの思想に共感いただける方は、ポチッとおねがいします(タップ1回で投票完了します)

自分にピッタリのクレジットカードの選び方がわからない方は、基礎知識・おすすめカードの選び方が一気に学べるトップページをぜひ見てください。→ 学生クレジットカード.com