原則として年末調整を行っている会社員は確定申告をする必要がありません。実際に多くの会社員にとって、確定申告は馴染みのない手続きとなっています。

しかし、会社員であっても確定申告が必要な方も存在します。また、義務でなくても手続きを行うことで得をするケースも多々あるのです。

そこで今回は、会社員で確定申告が必要な人や手続きの流れなどを解説しています。会社員の確定申告に関する適切な知識を得られれば、思わぬ所で生じる損失を防げるため、是非参考にしてください。

目次

そもそも確定申告とは?

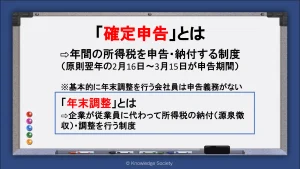

そもそも確定申告とは「年間の所得税を申告・納付する制度」です。

支払うべき税金を決定するのはもちろん、払いすぎた税金を還付してもらう手続きでもあります。

個人事業主を含む様々な方が対象となっており、1月から12月の所得分を、原則として翌年の確定申告期間で手続きを行います。

確定申告の期限

確定申告の期限は原則として2月16日から3月15日です。例えば、令和4年1月1日から令和4年12月31日までの所得に関する申告の場合、令和5年2月16日から令和5年3月15日の期間内に行う仕組みです。

ただし、2月16日や3月15日が土日祝日である場合、次の平日が確定申告の開始日及び期限となります。

なお、還付申告の場合は5年間遡って申告手続きが可能です。例えば、令和4年分の確定申告であれば令和9年12月31日までの期限となります。しかし、申告の手続き忘れに繋がる原因ともなるため、還付手続きであっても確定申告期間内に行うのがおすすめです。

確定申告と年末調整の違い

確定申告と混合しやすい制度に「年末調整」がありますが、これらは異なった制度です。

確定申告は様々な方が対象となっていますが、会社員を含む給与所得者は基本的に手続きを要しません。会社員を含む給与所得者は多くの場合、勤め先で「源泉徴収」と「年末調整」が行われるためです。

源泉徴収で従業員の所得税を天引きし、年末調整によって会社側が代わりに会社員の税金を清算します。そのため、会社員側は確定申告をせずとも所得税の手続きが完了するのです。

つまり、年末調整とは「会社が会社員に代わって所得税を清算する制度」と言えるでしょう。

確定申告が必要な会社員とは

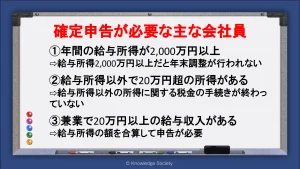

会社員を含む給与所得者で確定申告が必要なケースは以下の6つのいずれかに該当し、税額が発生する場合です。

①給与の収入金額が2,000万円を超える

②全てが源泉徴収の対象となる給与を1か所から得ていて、その他に20万円超の所得がある(給与所得・退職所得を除く)

③全てが源泉徴収の対象となる給与を2か所以上から得ていて、年末調整されなかった給与とその他の所得(給与所得・対処解く所得を除く)の合計額が20万円を超える

④同族会社の役員や親族などで、その同族会社から給与の他に貸付金の利子や賃貸料、使用料などの支払いを受けた

⑤災害減免法による所得税の源泉徴収税額の徴収猶予や還付を受けた

⑥給与の支払いを受ける際に所得税の源泉徴収をされないことになっている、在日の外国公館に勤務する方や家事使用人の方など

特に多くの会社員が該当しやすいケースが①②③です。以下ではそれぞれを詳しく解説します。

参考:確定申告が必要な方

年間の給与所得が2,000万円以上

年間の給与収入が2,000万円を超える会社員は確定申告が必要です。年収2,000万円を超えている場合、所属している企業で年末調整が行われないためです。

源泉徴収が行われていても、年末調整がされないと社会保険料控除や配偶者控除といった各種控除が受けられず、適切な所得税額となりません。そのため、翌年の確定申告期間で適切な申告を行い、所得税の清算を行いましょう。

なお、年収2,000万円を超えると、配偶者特別控除や住宅借入金等特別控除などを受けれなくなる点に注意しましょう。

副業や投資などの所得が20万円を超える

副業や投資によって、給与所得や退職所得以外の所得が20万円を超える会社員は、確定申告の手続きが必要です。給与所得については源泉徴収によって所得税の清算が行われますが、副業などで得た利益に関する所得税の納付が行われていないためです。

特に現在は副業をする会社員も増加しており、失念しやすいポイントとなっているため注意しましょう。

また、副業以外にも、以下のような20万円超の所得がある会社員も確定申告を要します。

・不動産の賃貸所得

・株式投資で発生した利益

・満期保険金の受取

・公営競技の払戻金

この「20万円超」の規定はあくまでも「所得」ベースで計算する点に注意が必要です。例えば副業の場合「収入-必要経費」が所得です。他にも満期保険金の一括受取などの「一時所得」の場合「収入-必要経費-50万円(特別控除額)」の計算方法となります。

なお、株式投資などで既に源泉徴収がされている場合は確定申告義務はありません。また、保険金等の受取については、保険料の負担者や受取り方によって税金の種類が変わる点にも注意が必要です。

参考:副収入などがある方の確定申告

参考:株式・配当・利子と税

参考:No.1755 生命保険契約に係る満期保険金等を受け取ったとき

兼業で20万円超の給与を受け取っている

兼業によって2か所以上の会社に所属して、本業以外の会社から20万円以上の収入を得ている会社員も確定申告が必要となります。

それぞれの会社で得た収入を合算して申告手続きを行う必要があるためです。

ただし「給与所得の合計額から、雑損控除・医療費控除・寄付金控除・寄付控除を引いた金額が150万円以下で、給与以外の所得金額が20万円以下」の場合は申告手続きは不要となります。

また「転職によって2か所以上の給与となった」といったケースでも確定申告は不要です。転職前の会社の給与と転職後の給与をまとめて年末調整できるためです。

他にも「兼業先の給与収入と副業の雑所得がある」といった場合もあるでしょう。この場合、給与収入と雑所得の合計が20万円を超えると確定申告が必要となります。

確定申告をすると得をする会社員とは

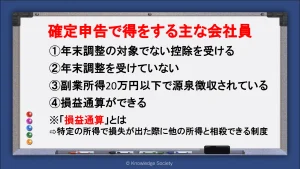

中には、確定申告の義務はないが手続きをすると還付金を受け取れるといった会社員もいます。

源泉徴収された金額が、確定申告後の本来の所得税額よりも多い場合に、差額が還付される仕組みです。

以下では会社員の確定申告で得をする主なケースを解説します。

年末調整の対象でない控除を受ける

基本的な控除は年末調整で受けられますが、一部対象でない控除も存在します。年末調整の対象でない控除を受ける場合は、自身で確定申告を行う必要があります。

確定申告で各種控除を適用すると、納めるべき所得税額が減少し、源泉徴収税額との差額の還付を受けることが可能です。

年末調整の対象でない主な控除は以下の通りです。

| 雑損控除 |

災害や盗難などによる被害を受けた際に受けられる所得控除 |

| 医療費控除 | 自身や家族の医療費が一定額以上になった際に受けられる所得控除 |

| 寄付金控除 | 国や地方公共団体、特定公益増進法人などに対して寄付金を支払った場合に受けられる所得控除・税額控除(ふるさと納税を含む) |

| 配当控除 | 総合課税の配当所得がある場合に受けられる税額控除 |

| 外国税額控除 | 所得税に相当する外国税を支払った場合に受けられる税額控除 |

| 住宅借入金等特別控除 |

住宅ローンを組んで一定の要件を満たす住宅を新築・取得・増改築等した際に受けられる税額控除 |

所得控除とは、所得金額から差し引かれる控除のことで、控除後の金額に税率を掛けて税額を算出します。一方で税額控除とは、算出された税額から控除分の金額を差し引く制度です。

なお、住宅借入金等特別控除は適用1年目のみ確定申告を要します。2年目以降は年末調整で手続きができる点に留意しましょう。

確定申告で税額を減らすと翌年の住民税も軽減されるため、受けられる控除がある場合は積極的に活用するのがおすすめです。

年末調整を受けていない

当然ですが、年末調整で適用できる社会保険料控除や扶養控除などは確定申告でも手続きができます。そのため、年末調整を受けていない、もしくは年末調整で手続きを忘れた控除がある会社員も確定申告を行うのがおすすめです。

源泉徴収がされていて各種控除が適用されていない状態であるため、確定申告をすればほとんどのケースで還付となります。

ただし、年末調整よりも手続きは多いため、極力年末調整の手続きを失念しないように注意しましょう。

副業所得20万円未満で源泉徴収がされている

原則として副業所得が20万円未満の会社員であれば確定申告の必要はありません。ただし、副業収入で源泉徴収されている場合は、確定申告によって還付を受けられる場合があります。

具体的に以下のような報酬を受け取った場合は源泉徴収されている可能性があるため今一度確認してみましょう。

・原稿の報酬

・作曲の報酬

・レコード等の吹込みの報酬

・デザインの報酬

・著作権(隣接権)の使用料

・講演料

・技芸・スポーツ等の指導料等

・脚色の報酬・料金

・翻訳又は通訳の報酬・料金

・書籍の装丁の報酬・料金

・版下の報酬・料金

損益通算ができる

一定の所得区分で損失(赤字)が出た場合も、損益通算によって還付を受けることができます。

「損益通算」とは、事業所得や不動産所得で損失(赤字)が出た際に、損失を他の所得と相殺できる制度です。例えば、給与所得が600万円の方が副業の事業所得で100万円の損失を出した場合、500万の所得で税金が計算されます。

源泉徴収では600万円分の所得税が事前に納付されているため、確定申告をすれば本来の税額との差額が還付される仕組みです。

ただし、損益通算ができる所得区分は以下の通り定められているため注意が必要です。

・不動産所得

・事業所得

・譲渡所得

・山林所得

参考:No.2250 損益通算

会社員の確定申告の必要書類

確定申告の手続きを始める前に、必要書類を準備しましょう。必要書類は申告内容によっても異なりますが、概ね以下の通りです。

・所得税の確定申告書

・青色申告決算書・収支内訳書(事業所得がある方)

・領収書・納品書等の各種証憑書類(雑所得や事業所得がある方)

・各種控除を受けるために必要な書類(後述)

・個人番号を確認できる書類の写し(扶養者のものを含む)

・口座番号が分かるもの(還付申告の場合)

・源泉徴収票

会社員の確定申告のやり方

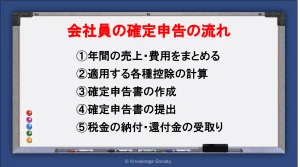

それでは、実際に確定申告をする際はどのような手続きになるのでしょうか。

ここでは確定申告の流れを解説します。

年間の売上・費用をまとめる

副業によって雑所得や事業所得がある場合は、年間の売上・費用をまとめます。年間の売上から費用を差し引いた金額が所得となり、課税の対象となる仕組みです。

事業所得の場合は帳簿の作成が義務であるため、日々収益の管理を行うのがおすすめです。

また、雑所得の場合は帳簿を保存する義務はありませんが、領収書や預金通帳等の現金や預金の収受及び払い出しに関する書類は保存する必要がある点に留意しましょう。

なお、還付申告である場合はこれらの手続きを要さないため、控除金額の計算に移りましょう。

適用する各種控除を計算する

申告書を作成する前に、適用する所得控除の内容をまとめましょう。

特に一部の控除では必要書類の提出が必要であるため事前に確認することが大切です。

・医療費控除:医療費控除の明細書

・住宅借入金等特別控除:登記事項証明書・請負契約書・売買契約書・年末残高証明書等

・雑損控除:支出を証明する領収書・保険金の補填額を確認できる書類

・寄付金控除(ふるさと納税):自治体から送付される受領書等

・社会保険料控除:控除証明書(年末調整で控除を受けている場合不要)

・小規模企業共済等掛金控除:掛金額の証明書(年末調整で控除を受けている場合は不要)

・生命保険料控除・地震保険料控除:支払額などの証明書

なお従来は、源泉徴収票の添付も必要でしたが、現在は不要となっています。ただし、税務署から問い合わせがあった際に対応できるよう、すぐに破棄せず保管しておきましょう。

確定申告書の作成

申告内容をまとめたら、確定申告書の作成に移ります。確定申告書はAとBの2種類があるため、自分の所得の内容によって使い分けましょう。

確定申告書Aを使う人:所得が「給与所得」「一時所得」「雑所得」「総合課税の配当所得」の方

確定申告書Bを使う人:上記以外の所得区分がある方

確定申告書Aは確定申告書Bの簡易版というイメージです。仮に所得が給与所得のみの場合で確定申告書Bを使っても申告内容に変わりはありません。しかし、記載項目の少なさから申告書が見やすくなるため、確定申告書Aを使うのがおすすめです。

参考:確定申告書Aはこちら

参考:確定申告書Bはこちら

収入・所得金額の記載

最初に、確定申告書第一表の「収入金額等」及び「所得金額等」の記載を行います。

主な収入である給与所得の金額や、その他の雑所得や事業所得などの金額を記載しましょう。また、ダブルワークの場合は、主な給与収入と副業の収入を合計して計算します。

なお給与収入は、源泉徴収票の「支払金額」欄、給与所得は「給与所得控除後の金額」欄が該当します。

それぞれの収入と所得の記載を終えたら、所得の合計を「⑫合計」に記載して完了です。

各種控除金額欄の記載

次に「所得から差し引かれる金額」欄を記載します。

源泉徴収票の内容を転記すると共に、医療費控除や寄附金控除等、年末調整の対象となっていない項目を適宜追加で記載しましょう。

各種所得控除が多いほど課税される金額が減少し税負担が軽くなるため、自身が適用できる所得控除を確実に利用することが大切です。

各種所得控除を記載したら「㉙合計」を記載して完了です。

税額の計算

所得金額から所得控除金額を差し引いた値を「課税所得(㉚欄)」と言います。この課税所得に税率を掛け、控除金額を差し引くことで、所得税額が算出されます。

所得税は累進課税のため、税率はその人の所得金額によって異なります。具体的な税率は以下のページをご覧ください。

また、特段の税額控除がない場合は、上記で算出された所得税に、2.1%の復興所得税を掛け、所得税及び復興特別所得税を算出します(㊺欄)。

その後、源泉徴収票に記載されている源泉徴収税額を、所得税及び復興特別所得税から差し引くことで納めるべき(還付される)税金が決定します。

税額が還付となった場合は、確定申告書第一表右下に位置する「還付される税金の受取場所」欄も忘れずに記載しましょう。

ここまでで確定申告書第一表の作成が完了です。

確定申告書第二表の記載

確定申告書第一表の記載が完了したら、二表の記載に移ります。

確定申告書の第二表は収入内容や各種所得控除の詳細を記載する欄です。二表の記載を終えたら確定申告書の作成は完了です。

なお確定申告書第二表から作成した方が一表が作りやすい場合もあるため、最初に二表に目を通してやりやすい順番で作成しましょう。

確定申告書の提出

作成した確定申告書は、確定申告期限までに管轄の税務署へ提出を行います。管轄の税務署とは、原則として「住民票に記載されている住所を管轄する税務署」です。職場を管轄する税務署ではないため注意しましょう。

また、確定申告書の提出方法は「税務署窓口での提出」「郵送での提出」「e-Taxでの電子申告」の3つがあります。

おすすめは電子申告

確定申告書の提出でおすすめの方法が、e-Taxでの電子申告です。

電子申告を行うことで、休日に自宅から確定申告が可能となるだけでなく、申告書の各種計算も自動で行われるため、申告手続きが大幅に簡略化されます。

電子申告にはマイナンバーカードもしくはIDとパスワードが必要になりますが、1度作成すれば翌年以降も活用できるため、所有していない方は作成してはいかがでしょうか。

税金の納付・還付金の受取り

確定申告書の提出が終わったら、税金の納付もしくは還付金の受取りを行います。

税金の支払いは納付書での納付以外に、振替納付やクレジット納付等があります。いずれかの手段を用いて、3月15日までの納期限までに手続きを行いましょう。

また、申告が還付申告となった場合は、電子申告で概ね2週間、書面での申告で概ね6週間を目安に還付の手続きが行われます。ただし、申告内容や申告書に記載した口座情報が誤っている場合は税務署から問い合わせが来る可能性があります。

確定申告の方法がどうしても分からない場合はどうすればよい?

もし「確定申告の方法がどうしても分からない」という場合は、専門家の助けを受けながら手続きを行いましょう。

ここでは、副業の申告方法が分からない場合の対処法を解説します。

申告会場を利用する

副業の確定申告方法が分からない場合は、確定申告の申告会場を利用しましょう。

申告会場では税務署のスタッフのサポートを受けながら電子申告を行うことができます。源泉徴収票等の必要書類を持参するだけで良いため、確定申告に係る知識がない方でも簡単に申告手続きが可能です。

しかし申告会場を利用するには整理券が必要です。整理券は当日配布されますが、待ち時間が長くなりやすく、最悪の場合翌日以降に再来場する必要が起こり得ます。整理券はLINEでの事前配布も行われているため、LINEを使用している方は活用することで、スムーズに手続きを行うことができるでしょう。

税理士に依頼する

また、有料にはなりますが、税理士に依頼することも有効な手段の1つです。

税理士に依頼すれば、必要書類を提出するだけで手続きを代理してくれるため、有料であっても手続きを簡略化したい方は検討しましょう。

確定申告をしないと罰則の対象になることも

副業収入の確定申告をしないと、罰則が生じる可能性があるため注意しましょう。具体的には延滞税や加算税等の各種付帯税を課される場合があります。

これらの罰則を受けると本来支払うべき金額よりも多くの税金を納めることになります。

「副業収入はバレない」という気持ちから申告をしなくて良いと思っている会社員の方もいますが、申告が遅れるほど付帯税の額が増加するため、必ず期限内に手続きを行いましょう。

還付申告書は罰則の適用がない

ただし、還付申告の場合は手続きを行わなくても特段の罰則はありません。

しかし確定申告を行わないと、源泉徴収によって本来より多くの所得税を納めていることとなるため、手続きを行うのがおすすめです。

副業の確定申告は会社にバレる?

中には「会社に副業しているのをバレたくない」という会社員も多いでしょう。副業の確定申告を100%バレないようにするのは難しいですが、バレる確率を下げることはできます。

会社に副業をバレないようにするためにできることは、住民税を自分で納めることです。

副業で所得が増えると、住民税も増加します。そのため、経理担当の方が住民税の多さに気付いて、会社員の副業が発覚する可能性があるのです。

住民税を自身で納める方法としては、確定申告書第二表の「給与、公的年金等以外の所得に係る住民税の徴収方法」欄を「自分で納付」にチェックしましょう。

しかし、住民税の他にも、給与所得者の基礎控除申告書や社会保険料の変化で気付かれる可能性はゼロではありません。そのため、会社が副業可能かをしっかりと確認した上で、必ず規則を遵守しましょう。

まとめ

今回は会社員の確定申告について解説しました。

基本的に会社員であれば年末調整が行われるため確定申告の手続きは不要です。しかし、給与所得以外の所得がある人など、一定の条件に該当する人は確定申告の義務があるため注意が必要です。

また、確定申告の義務はなくても、手続きを行うことで還付を受けられるケースがあります。手続き1つで納めすぎた源泉所得税が返ってくるため、積極的に申告手続きを行いましょう。

この記事の執筆者

ナレッジソサエティ編集部

ナレッジソサエティ編集部

2010年設立の東京都千代田区九段南にある起業家向けバーチャルオフィス「ナレッジソサエティ」です。2010年からバーチャルオフィス・シェアオフィス・レンタルオフィスの専業業者として運営を行っております。バーチャルオフィスのこと、起業家に役立つ情報を配信しています。「こういう情報が知りたい」といったリクエストがあれば編集部までご連絡ください。

起業のノウハウ

バーチャルオフィス

九段下駅徒歩30秒!?超好立地シェアオフィス「ナレッジソサエティ」

東京のバーチャルオフィス徹底比較(1)ナレッジソサエティ

【満員御礼】公益財団法人まちみらい千代田主催 公的支援機関の制度・助成金・融資活用講座