※本記事はプロモーションを含みます。

本サイトは、フリーランス、起業家の方々の「日々の決済をよりスムーズにすることを目的」に運営しております。

法人設立初年度でのクレジットカードの選び方から利益拡大フェーズでの次なる法人カード攻略まで幅広く紹介していきます!

1枚目の法人カードを適当に作ってしまうと、損するだけでなく、2枚目のカードを作ったときの手続き(引き落としカードの変更など)に時間がかかります!

法人カードの落とし穴に気を付け、ぜひ1枚目からぴったりの法人カードを見つけてください。

▼今作るなら!失敗しない法人カード3選▼

おすすめ法人カードを確認する

自分に合った法人カードの候補を検索したい方は、当サイトの「法人&個人事業主向けカードの検索機能」もご利用ください!

このページでは、【前半】知らないと大損する法人カードの選び方&おすすめカード、【後半】法人カード審査・基礎知識の構成で解説していきます。

▼目次からも読みたい情報を探すことができます

おすすめ法人クレジットカードの比較一覧

法人カード人気ランキングを見る

【要注意】知らないだけで大損、法人カードの選び方と落とし穴

「とりあえずカード決済出来ればいいや」と適当に法人カードを選ぶのは絶対にNGです!

おすすめカードを確認する前に「法人カード選びの落とし穴」について、ぜひご確認ください。

あとで面倒な手続きや損をすることがないよう事前に重要ポイントを押さえておきましょう(1分程度で確認できます)。

※当サイトは法人経営者2名をメインに税理士や日銀OB監修のもと、質の高い情報をお届けできるように努めています。詳細については「運営者情報」をご覧ください。

実は法人カードの申し込みハードルは低い(個人事業主もOK)

【重要】実は法人カードの申し込みハードルは低く、「独立したての個人事業主」や「設立したての法人」でも問題なく申し込めます!

多くの法人カードの審査は、「法人」に対してではなく「法人代表者(=個人)」に対して行われます。

「設立年数」や「決算内容(赤字決算でもOK)」は問われません。

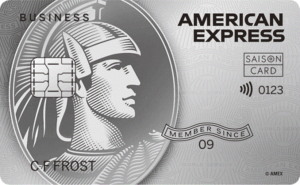

公式サイト・今すぐ申込み広告:セゾンカード

公式サイト・今すぐ申込み広告:セゾンカード編集部メンバーが設立1ヶ月で通った法人カード

編集部メンバーの設立1ヶ月の合同会社でも審査に通っています。

年会費22,000円(税込)でコンシェルジュサービスがつくコスパ最強のプラチナカードです!

公式サイト・今すぐ申込み広告:セゾンカード

公式サイト・今すぐ申込み広告:セゾンカード1枚目のカードと適当に作るのはNG(あとで苦労するかも…)

【重要】1枚目のカードを適当に作るとあとで大変な苦労をする可能性があります…。

たとえば、法人カードを作るとさまざまなサービス(光熱費、サーバー代、Amazonなど)にカード番号を登録するかと思います。

法人カードを作るのは簡単ですが、こういったサービスの登録情報を変更するのは非常に面倒です。

後に高いスイッチングコストを払うことを考えると、ぜひ1枚目の法人カードから自社にあったお得なカードを選んで欲しいと当サイトは考えています。

また、1枚目から自社にあった法人カードを選び長く使うと、「限度額を上げやすくなる」という別のメリットも得られます。

事業が軌道に乗り、決済額が増えたときも慌てずに済みますよ。

自社にあった特徴のある法人カードを選ぼう

当サイトでは、自社にあった特徴ある法人カードを選んで欲しいと考えています。

法人カードには個人用カード以上に、各カードの特徴がハッキリと出ています。

法人カード作りで失敗しないコツは「各カードの特徴を把握すること」です。

次の章からは、法人カードの特徴を7つに分けて紹介していきますので、自社にあっていそう・お得に使えそうな項目のカードを見てみてください。

法人カード人気ランキングを見る

【タイプ別】おすすめ法人カードを厳選して比較

法人カードの種類は多く、何を重視するかによっておすすめの法人カードは変わります。

当サイトでは、重要な項目を7パターンに分けてパターンごとにおすすめの法人カードを紹介していきます!

| クリックして記事内の該当箇所へ (タイプ別のおすすめクレカ) | |

|---|---|

| ①個人事業主向け | ②ステータス性 |

| ③コスパがいい | ④審査ハードル低い |

| ⑤総合力が高い | ⑥マイルが貯まる |

| ⑦高還元率 | ③高い限度額が欲しい |

※当記事の年会費はすべて「税込価格(総額表示)」で表記されています。

①個人事業主向け法人カード 2選

法人カードには申込対象は「個人事業主」と「法人代表者」の2種類に分かれています。

法人カード=法人代表者が作るものと考える方も多いですが、最近は個人事業主向け(フリーランス向け)のカードも多く登場しています。

審査的にも年会費的にも、個人事業主でも発行しやすく、その上でそういう方があると嬉しい特典が充実したオススメをピックアップしてます。

▼紹介するカードのスペック比較表

1.セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

※セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードを本記事では以下「セゾンプラチナ・ビジネスアメックス」と表記します。

| カード名称 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|

| 年会費 | 22,000円(税込) |

| 申込対象 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 追加カード | 3,300円(税込) ※9枚まで発行可能 |

| ETCカード | 無料 ※最大5枚まで発行可能 |

| ポイント還元率 | JALマイル最大1.125% ※「SAISON MILE CLUB」の年会費が5,500円(税込)が必要 ※公共料金、電子マネーチャージは2,000円/10マイル換算、ボーナスポイントは対象外となります |

| 空港ラウンジ | プライオリティパス付き ※世界1,500ヶ所以上で利用可能 |

| 保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

セゾンプラチナ・ビジネスアメックスは、個人事業主でも申し込める法人カードです。

筆者の周囲では設立直後の合同会社でも審査に合格しています!

面倒な法人書類(登記簿謄本など)は一切不要で、本人確認書類だけで申し込めます。

年会費22,000円(税込)でコンシェルジュサービスまで付帯しているコスパ最強プラチナカードです。

最初からある程度完璧な法人カードを1枚作りたい人におすすめです。

公式サイト・今すぐ申込み広告:セゾンカード

公式サイト・今すぐ申込み広告:セゾンカード2.三井住友カード ビジネスオーナーズ(一般)

| カード名称 | 三井住友カード ビジネスオーナーズ(一般) |

|---|---|

| 年会費 | 本会員:無料 |

| 申込対象 | 満20歳以上の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| 限度額 | ~500万円 ※所定の審査があります |

| 追加カード | 年会費:無料 発行枚数:19枚 |

| ETCカード | 年会費:550円(税込) ※初年度年会費無料 ※年1回の利用で無料 |

| ポイント還元率 | 0.5% |

| 空港ラウンジ | なし |

| 保険 | 最高2,000万円 |

| 当サイトの解説 | こちらをクリック |

三井住友カード ビジネスオーナーズも個人事業主OK&本人確認書類だけでで申し込める法人カードです。

ポイント還元率は0.5%と低いものの、安心の三井住友カード発行ではじめての法人カードにぴったりです。

年会費は法人カードでは珍しい無料です!

まずは「法人カードとはどんなものか?」を知りたい方は、ぜひ1年間お試し感覚で利用してみてください。

公式サイト・今すぐ申込み 広告:三井住友カード

公式サイト・今すぐ申込み 広告:三井住友カード | クリックして記事内の該当箇所へ (タイプ別のおすすめクレカ) | |

|---|---|

| ①個人事業主向け | ②ステータス性 |

| ③コスパがいい | ④審査ハードル低い |

| ⑤総合力が高い | ⑥マイルが貯まる |

| ⑦高還元率 | ③高い限度額が欲しい |

ステータス性がある法人カード(コンシェルジュ付きメイン)5選

法人カードは接待や会社行事など取引先や従業員の前で使用する機会が多いです。

人前で使うことも考え、機能だけでなく見た目やステータス性にも気を配る方も増えています。

最近のトレンドでは「ステータスカード=金属製カード」という認識が強く、多くの高級カードが金属製カードを導入しています。

どこで出しても恥ずかしくない、従業員にも一目置かれるような法人カードを紹介します。

▼紹介するカードのスペック比較表

1.ラグジュアリーカード GOLD CARD

| カード名称 | ラグジュアリーカードゴールド |

|---|---|

| 年会費 | 220,000円(税込) |

| 申込対象 | 個人事業主 法人の代表者 |

| 限度額 | 審査により通知 |

| 追加カード | 4枚 |

| ポイント還元率 | 1.50% |

| 空港ラウンジ | 世界1,000以上 国内主要空港 |

| 保険 | 最高12,000万円 |

| 当サイトの解説 | こちらをクリック |

最高レベルのステータス性をもつのが、純金(24k)で出来た「ラグジュアリーカード GOLD」です。

見た目だけでなく特典内容も非常にユニークで、他社にはない「レストランへのリムジン送迎サービス」や「ハワイアン航空の最上級会員資格」などがついています。

ポイントも一般的な他社ポイントへの交換以外に、「高級ワイン」への交換や「ロールス・ロイス」にも交換まででき、高級感と驚きにあふれています。

ラグジュアリーカードには、「事前入金サービス」があり、事前に決済額を入金しておけば納税やネット広告等の高額支払いにも対応できます。

ラグジュアリーカード会員同士のビジネス交流サービスです。

富裕層の多いLC会員に向けて、自社商品やサービスを無料で宣伝することができます。

公式サイト・今すぐ申込み 広告:ラグジュアリーカード

公式サイト・今すぐ申込み 広告:ラグジュアリーカード 2.ラグジュアリーカード BLACK CARD

| カード名 | ラグジュアリーカードブラック |

|---|---|

| 年会費 | 110,000円(税込) |

| 申込対象 | 個人事業主 法人の代表者 |

| 限度額 | 審査により通知 |

| 追加カード | 年会費:27,500円(税込) 発行枚数:最大4枚 |

| ポイント還元率 | 1.25% |

| 空港ラウンジ | 世界1,400ヶ所以上 国内主要空港 |

| 保険 | 最高12,000万円 |

| 当サイトの解説 | こちらをクリック |

インビテーションなしで持てる「ブラックカード」として名実とも確かな1枚が「ラグジュアリーカード BLACK」です。

券面がブラックかつ金属のため、ゴールドに引けを取らない高級感があります。

特典もメール対応可能なコンシェルジュサービスがつくなど、ほかの法人カードよりも圧倒的に豪華です。

ブラックなら年会費11万円(税込)とゴールド(年会費22万円/税込)より安く持てるため、コストパフォーマンスにも優れています。

最高級カードですが、実は審査基準(目安)はそこまで高くないとされています。

※上記の審査基準は「PR:Black Card I株式会社(ラグジュアリーカードの発行会社)」という記載のある広告で確認しました。

公式サイト・今すぐ申込み 広告:ラグジュアリーカード

公式サイト・今すぐ申込み 広告:ラグジュアリーカード 3.セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| カード名称 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|

| 年会費 | 22,000円(税込) |

| 申込対象 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 追加カード | 3,300円(税込) ※9枚まで発行可能 |

| ETCカード | 無料 ※最大5枚まで発行可能 |

| ポイント還元率 | JALマイル最大1.125% ※「SAISON MILE CLUB」の年会費が5,500円(税込)が必要 ※公共料金、電子マネーチャージは2,000円/10マイル換算、ボーナスポイントは対象外となります |

| 空港ラウンジ | プライオリティパス付き ※世界1,500ヶ所以上で利用可能 |

| 保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

セゾンプラチナ・ビジネスアメックスは、コスパの高いプラチナカードです。

年会費22,000円(税込)でコンシェルジュサービスやプライオリティパスが付帯したプラチナカードをもてます。

ステータス性を追求しつつもコストパフォーマンスも追及したい方におすすめです。

本家アメリカ・エキスプレスと類似デザインなのも高級感があります。

公式サイト・今すぐ申込み広告:セゾンカード

公式サイト・今すぐ申込み広告:セゾンカード4.【コンシェルジュなし】ダイナースクラブ ビジネスカード

| カード名称 | ダイナースクラブ ビジネスカード |

|---|---|

| 年会費 | 27,500円(税込) |

| 申込対象 | ダイナース所定の基準を満たす方で法人、団体等の代表者・役員または個人事業主 |

| 限度額 | 一律の制限なし |

| 追加カード | 無料(2枚) ※3,4枚目は維持手数料¥5,500(税込) |

| ポイント還元率 | 0.4% |

| 空港ラウンジ | 世界1,500以上 国内主要空港 |

| 保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

ダイナースの法人カードは、ステータスカードとしての基本的な特典(ダイニングサービス、空港ラウンジ)がしっかりついています!

とくに保険はほかの法人カードにはない「ゴルファー保険」まで付帯しています。

そんなハイステータスカードの追加カードを2枚まで無料で発行できるのもダイナースの大きな魅力です。

接待等が多い社員に追加カードを渡せば、煩わしい経費精算からも解放されます!

ダイナースブランドが使えないときは、コンパニオンカードで決済すればOKです。

5.【コンシェルジュなし】アメリカン・エキスプレス・ビジネス・ゴールド・カード

| カード名称 | アメリカン・エキスプレス・ビジネス・ゴールド・カード |

|---|---|

| 年会費 | 36,300円(税込) |

| 申込対象 | 個人事業主 法人代表者 |

| 限度額 | 制限なし |

| 追加カード | 13,200円(税込) |

| ETCカード | 無料 |

| ポイント還元率 | 基本:0.3%~1.0% |

| 空港ラウンジ | 国内主要空港 海外1空港 |

| 付帯保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

アメリカン・エキスプレス・ビジネス・ゴールド・カードはステータス性が高いカードとして広く認識されています。

メタル製カードで高級感がありずっしりとした質量が魅力です(サブカードとして従来のプラスチックカードも発行してもらえます)。

特典も充実しており、保険や空港ラウンジなどよく利用するサービスは一通りそろっています。

ステータス性が高いものの、実は申し込みのハードルが低く、設立初年度かつ赤字決算でも大丈夫です(個人事業主でもOK)。

※本カードにはコンシェルジュサービスが付帯しないため番外編として紹介しました。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み| クリックして記事内の該当箇所へ (タイプ別のおすすめクレカ) | |

|---|---|

| ①個人事業主向け | ②ステータス性 |

| ③コスパがいい | ④審査ハードル低い |

| ⑤総合力が高い | ⑥マイルが貯まる |

| ⑦高還元率 | ③高い限度額が欲しい |

③コスパがいい法人カード 3選

できる限り費用を抑えながら、高いポイント還元率や特典を手に入れたい方におすすめの法人カードを紹介します。

今回は年会費無料と有料の2パターンを用意しました。

法人カードは年会費が「全額経費」となるため、個人用カードほど年会費を気にする必要はありませんが、どうしても年会費が気になる方は「年会費無料カード」から選んでみてください。

▼紹介するカードのスペック比較表

1.セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| カード名称 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|

| 年会費 | 22,000円(税込) |

| 申込対象 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 追加カード | 3,300円(税込) ※9枚まで発行可能 |

| ETCカード | 無料 ※最大5枚まで発行可能 |

| ポイント還元率 | JALマイル最大1.125% ※「SAISON MILE CLUB」の年会費が5,500円(税込)が必要 ※公共料金、電子マネーチャージは2,000円/10マイル換算、ボーナスポイントは対象外となります |

| 空港ラウンジ | プライオリティパス付き ※世界1,500ヶ所以上で利用可能 |

| 保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

セゾンプラチナビジネス・アメックス最大の特徴はなんといっても「コスパが最強」な点です。

年間200万円以上の利用が条件とはいえ、年会費10,000円でコンシェルジュサービスもプライオリティパスも付帯している法人カードはほかにありません!

法人カードにコスパを追求する経営者の方にぜひおすすめしたい1枚です。

公式サイト・今すぐ申込み広告:セゾンカード

公式サイト・今すぐ申込み広告:セゾンカード2.オリコEX Gold for Biz

| カード名称 | EX Gold for Biz S | EX Gold for Biz M |

|---|---|---|

| 年会費 | 初年度無料 2年目は2,200円(税込) | 初年度無料 2年目は2,200円(税込) |

| 申込対象 | 個人事業主 | 法人代表者 |

| 限度額 | 10万円~300万円 | 10万円~300万円 |

| 追加カード (メンバーカード) | なし | 最大3名まで |

| ETCカード | 発行枚数:1枚 年会費:無料 | 発行枚数:1枚 年会費:無料 (メンバーカードもETCカードを発行可能) |

| ポイント還元率 | 基本ポイント:0.5% 特典:20%加算の特典でいつでも0.6% | 基本ポイント:0.5% 特典:20%加算の特典でいつでも0.6% |

| ポイント交換先 | Amazonギフトカード PayPayギフトカード nanacoギフト など | Amazonギフトカード PayPayギフトカード nanacoギフト など |

| 空港ラウンジ | 国内主要空港 海外1空港 | 国内主要空港 海外1空港 |

| 保険 | ショッピングガード:年間100万円 海外旅行保険:最高2,000万円 国内旅行保険:最高1,000万円 | ショッピングガード:年間100万円 海外旅行保険:最高2,000万円 国内旅行保険:最高1,000万円 |

| 電子マネー | Mastercardコンタクトレス Visaタッチ決済 Apple Pay | Mastercardコンタクトレス Visaタッチ決済 Apple Pay |

EX Gold for Bizは個人事業主と法人代表者の両方に対応している法人カードです。

年会費は初年度年会費無料の通常2,200円(税込)、ポイントは常に0.6%と高還元率。

さらに「経費Bank」や「スマイルワーク」といったビジネスサービスの優待特典が付いており、コスパに優れたカードです。

公式サイト・今すぐ申込み※【重要】リンク遷移後は「個人事業主さま:EX Gold for Biz S」、「法人代表者さま:EX Gold for Biz M」をお選びください。広告:オリコカード

公式サイト・今すぐ申込み※【重要】リンク遷移後は「個人事業主さま:EX Gold for Biz S」、「法人代表者さま:EX Gold for Biz M」をお選びください。広告:オリコカード3.三井住友カード ビジネスオーナーズ(一般)

| カード名称 | 三井住友カード ビジネスオーナーズ(一般) |

|---|---|

| 年会費 | 本会員:無料 |

| 申込対象 | 満20歳以上の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| 限度額 | ~500万円 ※所定の審査があります |

| 追加カード | 年会費:無料 発行枚数:19枚 |

| ETCカード | 年会費:550円(税込) ※初年度年会費無料 ※年1回の利用で無料 |

| ポイント還元率 | 0.5% |

| 空港ラウンジ | なし |

| 保険 | 最高2,000万円 |

| 当サイトの解説 | こちらをクリック |

三井住友カードには年会費無料の法人カードが用意されています。

カード番号がカード表面にも裏面にもないスタイリッシュで、安全性の高いデザインが特徴です。

カード番号や有効期限等はすべてアプリから確認します。

通常還元率は0.5%ですが、対象の三井住友カードと2枚持ちすると特定の加盟店で還元率が1.5%にUPします!

個人カードと法人カードを2枚持ちしておけば、公私で会計が混ざらず、経費処理が楽になります。

公式サイト・今すぐ申込み 広告:三井住友カード

公式サイト・今すぐ申込み 広告:三井住友カード | クリックして記事内の該当箇所へ (タイプ別のおすすめクレカ) | |

|---|---|

| ①個人事業主向け | ②ステータス性 |

| ③コスパがいい | ④審査ハードル低い |

| ⑤総合力が高い | ⑥マイルが貯まる |

| ⑦高還元率 | ③高い限度額が欲しい |

④審査ハードルが低い法人カード 2選+2選

法人カードの中には、個人事業主不可、法人設立後3年経過、黒字決算など厳しい申込条件をつけているカードもあります。

この項目では、独立・設立直後でも申し込め、発行までのハードルが低い法人カードをピックアップしました。

申し込みしやすく、スペックも高いカードですので、ぜひ参考にしてください。

また、過去に個人カードを延滞した履歴があるなどの理由で、法人カードの審査に強い不安がある方向けに「法人デビットカード」・「法人プリペイドカード」もあわせて紹介しています。

▼紹介するカードのスペック比較表

1.三井住友カード ビジネスオーナーズ(一般)

| カード名称 | 三井住友カード ビジネスオーナーズ(一般) |

|---|---|

| 年会費 | 本会員:無料 |

| 申込対象 | 満20歳以上の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| 限度額 | ~500万円 ※所定の審査があります |

| 追加カード | 年会費:無料 発行枚数:19枚 |

| ETCカード | 年会費:550円(税込) ※初年度年会費無料 ※年1回の利用で無料 |

| ポイント還元率 | 0.5% |

| 空港ラウンジ | なし |

| 保険 | 最高2,000万円 |

| 当サイトの解説 | こちらをクリック |

三井住友カード ビジネスオーナーズも個人事業主OK&本人確認書類だけでで申し込める法人カードです。

個人事業主でも簡単に申し込める法人カードとして、はじめての1枚にぴったりです。

年会費は法人カードでは珍しい無料です!

まずは「法人カードとはどんなものか?」を知りたい方は、ぜひ1年間お試し感覚で利用してみてください。

公式サイト・今すぐ申込み 広告:三井住友カード

公式サイト・今すぐ申込み 広告:三井住友カード 2.アメリカン・エキスプレス・ビジネス・ゴールド・カード

| カード名称 | アメリカン・エキスプレス・ビジネス・ゴールド・カード |

|---|---|

| 年会費 | 36,300円(税込) |

| 申込対象 | 個人事業主 法人代表者 |

| 限度額 | 制限なし |

| 追加カード | 13,200円(税込) |

| ETCカード | 無料 |

| ポイント還元率 | 基本:0.3%~1.0% |

| 空港ラウンジ | 国内主要空港 海外1空港 |

| 付帯保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

アメックス・ビジネス・ゴールドは、ステータス性が高く、金属製カードで高級感があるものの実は設立初年度でも申し込めるカードです!

特典も充実しており、保険や空港ラウンジなどよく利用するサービスは一通りそろっています。

まずは、1年間お試しでステータス性の高いカードを使ってみるのもいいでしょう!

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み3.【法人向けデビットカード】GMOあおぞらネット銀行 ビジネスデビットカード

| カード名称 | ビジネスデビットカード |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | Visa、Mastercard ※特にこだわりのない方は利用可能額が高いMastercardブランドがおすすめ |

| 申込対象 | ・日本国内居住の15歳以上の個人または個人事業主 ・日本国内の日本法に基づいて設立された法人 |

| 利用限度額 | 1枚1,000万円 ※Visaの1日の利用限度額は500万円 |

| ポイント還元率 | 通常1.0% |

| サブカード | 指定の1法人口座につき最大9,998枚 |

| 電子マネー | タッチ決済 |

| 付帯保険 | 不正利用補償 |

| 当サイトの解説 | こちらをクリック |

GMOあおぞらネット銀行のビジネスデビットカードは「法人向けデビットカード」です。

デビットカードのため、カード作成時の与信審査がなく、審査に不安のある方でも安心して申込できます。

本ビジネスデビットカードの強みは、与信審査なし・年会費無料で通常1.0%※の高い還元率が得られる点です。

法人カードの場合、還元率はクレジットカードであっても最大1.0%程度であることが多いことを踏まえると非常に高い水準と言えます。

しかも、サブカードは9,998枚まで発行でき、各カードごとに利用金額を変更できる仕組みも備わっています。

公式サイト・今すぐ申込み※デビットカードの作成には口座開設が必要です(カードとあわせて法人口座も開設すると便利!) 広告:GMOあおぞらネット銀行

公式サイト・今すぐ申込み※デビットカードの作成には口座開設が必要です(カードとあわせて法人口座も開設すると便利!) 広告:GMOあおぞらネット銀行4.【法人向けプリペイドカード】Bizプリカ

Bizプリカは「法人向けプリペイドカード」です。

社員用カードも発行でき、各カードごとに利用金額を変更できる画期的な仕組みが備わっています。

事前にチャージした金額だけを利用できるプリペイド式のため(=カード会社は貸し倒れリスクがない)、クレジットカードのような与信審査はありません。

経理作業を楽にしたい法人には大きなメリットがあります!

カード1枚ごとに月額110円(税込)の費用がかかりますが、年間1,320円(税込)で法人用カードが作れると思うと格安です。

公式サイト

※6ヶ月間無料トライアル実施中!

5.【番外編:個人用カード】ACマスターカード

| カード名称 | ACマスターカード |

|---|---|

| 年会費 | 無料 |

| 申込対象 | 成人以上 |

| 限度額 | 審査により通知 |

| ポイント還元率 | 0.25% |

| 空港ラウンジ | なし |

| 保険 | なし |

法人カードではありませんが、とりあえず個人用でもクレジットカード作っておきたいという方もいらっしゃるかと思います。

そんな方におすすめしたいのが「ACマスターカード」です。

クレヒスに不安を抱えている方は、まずHPでカード発行が可能か診断できる「3秒診断」を受けてみましょう。

診断後すぐに申し込めば、最短30分で審査結果がわかり、当日中にカードを受け取ることもできます。

個人のクレジットカードであっても、法人税の支払いなど会社の支払いに使えるため急場をしのぐには充分です。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み| クリックして記事内の該当箇所へ (タイプ別のおすすめクレカ) | |

|---|---|

| ①個人事業主向け | ②ステータス性 |

| ③コスパがいい | ④審査ハードル低い |

| ⑤総合力が高い | ⑥マイルが貯まる |

| ⑦高還元率 | ③高い限度額が欲しい |

⑤総合力が高い法人カード 2選

法人カードの多くは他社との違いを明確に出すために、ある分野に特化したものが多いです。

ここでは、法人カードの中でも総合力が高くバランスがとれたおすすめ法人カードを2枚紹介します。

▼紹介するカードのスペック比較表

1.セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| カード名称 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|

| 年会費 | 22,000円(税込) |

| 申込対象 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 追加カード | 3,300円(税込) ※9枚まで発行可能 |

| ETCカード | 無料 ※最大5枚まで発行可能 |

| ポイント還元率 | JALマイル最大1.125% ※「SAISON MILE CLUB」の年会費が5,500円(税込)が必要 ※公共料金、電子マネーチャージは2,000円/10マイル換算、ボーナスポイントは対象外となります |

| 空港ラウンジ | プライオリティパス付き ※世界1,500ヶ所以上で利用可能 |

| 保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

セゾンプラチナビジネス・アメックスは年会費22,000円(税込)で、高還元率(1.125%)で空港ラウンジ特典やコンシェルジュがつくコスパ最強カードです。

追加カードも4枚まで無料で発行できるので、社員さんなどにカードを持たせられるのも嬉しいポイントです(ETCカードも発行できます)。

価格コムの年間アワードにて「法人カード部門」と「プラチナカード部門」で1位を2年連続で獲得している実力あるカードです!

公式サイト・今すぐ申込み広告:セゾンカード

公式サイト・今すぐ申込み広告:セゾンカード2.ラグジュアリーカード BLACK CARD

| カード名 | ラグジュアリーカードブラック |

|---|---|

| 年会費 | 110,000円(税込) |

| 申込対象 | 個人事業主 法人の代表者 |

| 限度額 | 審査により通知 |

| 追加カード | 年会費:27,500円(税込) 発行枚数:最大4枚 |

| ポイント還元率 | 1.25% |

| 空港ラウンジ | 世界1,400ヶ所以上 国内主要空港 |

| 保険 | 最高12,000万円 |

| 当サイトの解説 | こちらをクリック |

ラグジュアリーカードブラックは、今非常に注目されているカードです!

金属(チタン製)でできたカードの見た目だけでなく、高いスペックも大きな話題になっています。

ポイント還元率が1.25%と高い上に、メール対応可能なコンシェルジュサービスやレストランまでのリムジン送迎がついてきます。

年会費は110,000円(税込)と高額ですが、1ヶ月換算では9,200円(税込)ほど。

その価格で秘書のような役割をしてくれるとなればお得なのではないでしょうか?(※法人カードの年会費は経費にできます)

ラグジュアリーカードでは「同番切り替え」ができるため、後々ゴールドにランクアップするときも手間がかかりません!

【同番切り替えができる!】

ラグジュアリーカードでは、カードランクを上げる際に「同じ番号での切り替え」ができます。

カード番号の再登録が必要ないため、忙しい社長さんにはぴったりのカードです。

公式サイト・今すぐ申込み 広告:ラグジュアリーカード

公式サイト・今すぐ申込み 広告:ラグジュアリーカード | クリックして記事内の該当箇所へ (タイプ別のおすすめクレカ) | |

|---|---|

| ①個人事業主向け | ②ステータス性 |

| ③コスパがいい | ④審査ハードル低い |

| ⑤総合力が高い | ⑥マイルが貯まる |

| ⑦高還元率 | ③高い限度額が欲しい |

⑥マイルが貯まる法人カード 3選

法人カードでも「マイル」はポイント交換先として高い人気があります。

JALとANAでは、マイルを貯めやすいカードが異なりため、それぞれのおすすめカードを1枚ずつ紹介します。

番外編として、出張が多い方・旅行好きな方にあわせてもってほしい個人用カードも最後に紹介します。

エアラインが出す公式の法人カードをもつより、別の法人カードを持つ方が効率的にマイルを貯められます。

▼紹介するカードのスペック比較表

1.【JAL】セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| カード名称 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|

| 年会費 | 22,000円(税込) |

| 申込対象 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 追加カード | 3,300円(税込) ※9枚まで発行可能 |

| ETCカード | 無料 ※最大5枚まで発行可能 |

| ポイント還元率 | JALマイル最大1.125% ※「SAISON MILE CLUB」の年会費が5,500円(税込)が必要 ※公共料金、電子マネーチャージは2,000円/10マイル換算、ボーナスポイントは対象外となります |

| 空港ラウンジ | プライオリティパス付き ※世界1,500ヶ所以上で利用可能 |

| 保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

セゾンプラチナビジネス・アメックスは、JALマイル還元率が1.125%と高還元率であり、もっとも効率的にJALマイルが貯まる法人カードです。

JALマイル還元率は圧倒的なので、JALマイルを貯めたいならこのカードで決まりです!

公式サイト・今すぐ申込み広告:セゾンカード

公式サイト・今すぐ申込み広告:セゾンカード2.【ANA】アメリカン・エキスプレス・ビジネス・ゴールド・カード

| カード名称 | アメリカン・エキスプレス・ビジネス・ゴールド・カード |

|---|---|

| 年会費 | 36,300円(税込) |

| 申込対象 | 個人事業主 法人代表者 |

| 限度額 | 制限なし |

| 追加カード | 13,200円(税込) |

| ETCカード | 無料 |

| ポイント還元率 | 基本:0.3%~1.0% |

| 空港ラウンジ | 国内主要空港 海外1空港 |

| 付帯保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

アメリカン・エキスプレス・ビジネス・ゴールド・カードは、ANAマイル還元率1.0%と高還元率な法人カードです。

国内主要空港ラウンジが利用でき、旅行保険も充実しているため、マイルを貯めるシーン(出張や旅行)との親和性も高いです。

1点だけ欠点があり、貯めたポイントは年間40,000マイル(400万円決済分)までしかANAマイルに移行できません。

※40,000マイル以上貯まった場合は、ブリティッシュエアウェイズ(イギリスの航空会社)のマイルに交換してJALを利用することができます。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み3.【その他】ダイナースクラブ ビジネスカード

| カード名称 | ダイナースクラブ ビジネスカード |

|---|---|

| 年会費 | 27,500円(税込) |

| 申込対象 | ダイナース所定の基準を満たす方で法人、団体等の代表者・役員または個人事業主 |

| 限度額 | 一律の制限なし |

| 追加カード | 無料(2枚) ※3,4枚目は維持手数料¥5,500(税込) |

| ポイント還元率 | 0.4% |

| 空港ラウンジ | 世界1,500以上 国内主要空港 |

| 保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

ダイナースでは「ダイナースグローバルマイレージプログラム(有料6,600円)」を展開しています。

このプログラムに加入することで、下記5社のマイルにポイントを交換できます。

| 日本航空(JAL) | 全日本空輸(ANA) | デルタ航空 | ユナイテッド航空 | 大韓航空 | |

|---|---|---|---|---|---|

| 移行レート | 2,500ポイント= 1,000マイル | 1,000ポイント= 1,000マイル | 2,000ポイント= 1,000マイル | 2,000ポイント= 1,000マイル | 2,000ポイント= 1,000マイル |

| 移行上限数 | なし | 40,000マイル | 140,000マイル | 120,000マイル | 120,000マイル |

「JAL/ANAのどちらを貯めるか決められない」、「行先に応じて航空会社を変えたい」そんな方にはダイナースが非常におすすめです。

とくに「デルタ航空」、「ユナイテッド航空」、「大韓航空」は移行レートの割合も良く、年間の移行上限数も大きいため使い勝手が良いでしょう。

【番外編:ホテルでお得】Marriott Bonvoyアメックス・プレミアムカード(旧SPGアメックス)

法人カードとして持つことはできませんのでお気をつけください。

飛行機に乗る機会が多い方にあわせておすすめしたいのがMarriott Bonvoyアメックス・プレミアムカード(個人用カード)です。

旧SPGアメックスの特徴を引き継いで、ホテルやマイルに強いカードとして知られています。

年会費が49,500円かかるものの、無料宿泊特典、部屋の無料アップグレードなど滞在先で豪華な特典を受けられます。

マイルが貯まる法人カードと一緒に持つのに相性のいいカードです。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み| クリックして記事内の該当箇所へ (タイプ別のおすすめクレカ) | |

|---|---|

| ①個人事業主向け | ②ステータス性 |

| ③コスパがいい | ④審査ハードル低い |

| ⑤総合力が高い | ⑥マイルが貯まる |

| ⑦高還元率 | ③高い限度額が欲しい |

⑦ポイント還元率が高い法人カード 3選

クレジットカードといえばポイント還元率。

広告費や仕入れなどに法人カードを使う方は、法人カードでの決済額が非常に大きくなります。

ぜひポイント還元率の高いカードを選んでみてください。

▼紹介するカードのスペック比較表

1.ラグジュアリーカード BLACK CARD

| カード名 | ラグジュアリーカードブラック |

|---|---|

| 年会費 | 110,000円(税込) |

| 申込対象 | 個人事業主 法人の代表者 |

| 限度額 | 審査により通知 |

| 追加カード | 年会費:27,500円(税込) 発行枚数:最大4枚 |

| ポイント還元率 | 1.25% |

| 空港ラウンジ | 世界1,400ヶ所以上 国内主要空港 |

| 保険 | 最高12,000万円 |

| 当サイトの解説 | こちらをクリック |

ラグジュアリーカード BLACK CARDは、ポイント還元率が1.25%と非常に還元率の高い法人カードです。

獲得できるポイントと年会費(11万円/税込)を加味すると、年間約1,000~2,000万円以上の決済があれば、年会費以上のポイント得られてお得に使えます。

ポイント還元率の高さだけでなく、メール対応可能なコンシェルジュや世界1,000以上の空港ラウンジが使えるなどの特典も充実しています。

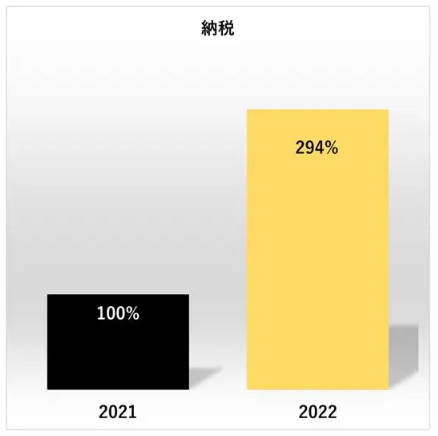

ラグジュアリーカードは納税時もカード還元率が下がりません(ブラックなら1.25%のまま)。

カード決済手数料を上回る還元率で納税もお得に行えます。

出典:ラグジュアリーカード調べ

公式サイト・今すぐ申込み 広告:ラグジュアリーカード

公式サイト・今すぐ申込み 広告:ラグジュアリーカード 2.セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| カード名称 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|

| 年会費 | 22,000円(税込) |

| 申込対象 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 追加カード | 3,300円(税込) ※9枚まで発行可能 |

| ETCカード | 無料 ※最大5枚まで発行可能 |

| ポイント還元率 | JALマイル最大1.125% ※「SAISON MILE CLUB」の年会費が5,500円(税込)が必要 ※公共料金、電子マネーチャージは2,000円/10マイル換算、ボーナスポイントは対象外となります |

| 空港ラウンジ | プライオリティパス付き ※世界1,500ヶ所以上で利用可能 |

| 保険 | 最高1億円 |

| 当サイトの解説 | こちらをクリック |

セゾンプラチナビジネス・アメックスは、マイル還元率が常時1.125%と高還元率な法人カードです。

マイルには1マイル=1円という決まった相場はなく、交換する航空券によっては1マイル=3円以上の価値にもなります。

ポイント交換後の価値まで考えると、非常にお得なカードです。

年会費も22,000円(税込)とコスパがいいです。

ラグジュアリーカードと比べると、年会費がグッと落ちるので現実的に発行しやすいカードではないでしょうか?

公式サイト・今すぐ申込み広告:セゾンカード

公式サイト・今すぐ申込み広告:セゾンカード| クリックして記事内の該当箇所へ (タイプ別のおすすめクレカ) | |

|---|---|

| ①個人事業主向け | ②ステータス性 |

| ③コスパがいい | ④審査ハードル低い |

| ⑤総合力が高い | ⑥マイルが貯まる |

| ⑦高還元率 | ③高い限度額が欲しい |

⑧高い限度額が必要な方向け法人カード 2選

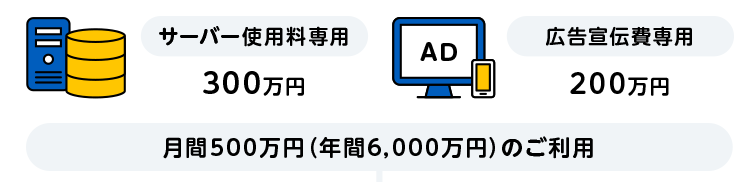

ビジネス内容によっては、「商品の仕入れ」や「WEB広告費」などで毎月高額の支払いが発生してしまうケースがあります。

その場合、一般的な法人カードでは対応できないことが多いです。

こちらでは、「高い限度額が期待できる法人カード」を紹介していきます。

1.UPSIDERカード

| カード名称 | UPSIDERカード |

|---|---|

| 発行手数料 | 無料 |

| 初期費用 | 無料 |

| 月額基本料 | 完全無料 |

| 外貨決済手数料 | 2.2%(税込) |

| 発行枚数上限 | 無制限 |

| ポイント還元率 | 1.0%~1.5% ※一部利用先を除く |

| ポイント利用期限 | 付与日から半年間 |

| リアルカード | あり ※年会費、発行費無料 |

UPSIDERカード最大のメリットは「ポイント高還元率」&「高限度額」です。

年会費、月額利用料は無料で、ポイント還元率は1.0%~1.5%です。

また、限度額も最大10億円と一般的な法人カードでは考えられない高さです。

使いやすさ(限度額)とお得さ(ポイント還元率)の両方から考えても、UPSIDERカードは頭一つ抜けた強烈なメリットのあるカードだと言えます。

▼UPSIDERカードの詳細・申込はこちら

https://k-society.com/creditcard/11669

2.利用先限定ビジネスカード

| カード名称 | ライフカードの利用先限定ビジネスカード |

|---|---|

| 年会費 | 無料 |

| 申込対象 | 法人 |

| 使途 | 事業費決済(利用先を限定) |

| キャッシュバック | あり(年1回・0.5%~) |

| ポイント還元 | なし |

| 国際ブランド | VISA、Mastercard |

| ショッピング枠 | 原則上限なし |

| 保険 | なし |

| 空港ラウンジ | なし |

広告:ライフカード

利用先を限定することで高限度額を実現しているのが「ライフカードの利用先限定ビジネスカード」です。

利用できる支払先は、WEB広告会社やPCサーバー会社などサービス提供会社です。

利用先は限られていますが、利用額の0.5%分がキャッシュバック還元され非常にお得です。

▼利用例

このように、サーバー利用料やWeb広告費用に支払いを限定することで、通常の法人カードでは得られにくい大きな限度額が得られます。

※限度額は審査により決定しますが、ベンチャー企業にて限度額1億円の実績があります(公式HPの記述より)

利用先限定ビジネスカードは、物の購入には使えませんのでご注意ください。

(Amazonでの備品購入が多くてもAmazonは利用先として登録できません)

ライフカードの「利用先限定ビジネスカード」にご興味のある方はご連絡ください

当サイト(法人カード調査部)では、ライフカード株式会社と商品についての意見を取り交わしています。

「利用先限定ビジネスカード」について、当サイト経由で申し込まれる場合は、ライフカードとの個別交渉が可能です。

必要情報を下記「仮申請フォーム」にご記入のうえ送信ください。

後日、ライフカード株式会社の担当者より連絡させて頂きます。

ライフカード「利用先限定ビジネスカード」仮申請フォーム

| クリックして記事内の該当箇所へ (タイプ別のおすすめクレカ) | |

|---|---|

| ①個人事業主向け | ②ステータス性 |

| ③コスパがいい | ④審査ハードル低い |

| ⑤総合力が高い | ⑥マイルが貯まる |

| ⑦高還元率 | ③高い限度額が欲しい |

より詳しく法人カードを検索・比較したい方へ

当サイトでは、法人クレジットカードに特化した「カード検索機能」を用意しております。

希望条件や想定利用額からぴったりの法人カードを探せる機能です。

より細かい条件で法人カードを探したい方はぜひ「カード検索機能」をご利用ください。

法人カード人気ランキングを見る

法人カードの申込と審査基準について:ハードルは低く間口は広い

法人カード作成で1番不安に感じるのが「審査」でしょう。

法人カードの申込ハードルは意外と低く、個人事業主でも設立直後の赤字決算の法人でも問題なく申し込めます!

1.法人ではなく法人代表者が審査される

法人カードという名称ではありますが、一般的な法人カードの多くは実は「法人代表者(=個人)」が審査対象となっています。

カード会社は会社ではなく、申込者(=個人)の情報を見てカード合否の判断をします。

「まだ会社を設立したばかりだから、会社の情報(売上など)に自信がない」という代表者さんも安心して申し込んでください。

審査難易度も特別高くなく、一般的な個人用クレジットカードの利用歴があり、きちんと支払いをしてきた人なら審査に通る可能性は高いです。

2.必要書類:決算書や謄本なしでもOK

先ほど説明した通り、法人カードの審査では「法人代表者」の情報を確認します。

必要な書類は免許証、マイナンバーなどの本人確認書類のみで、法人関係の書類(登記簿謄本など)は不要です!

特別な書類は一切必要ありません。

法人設立直後は何かと忙しいことも多く、書類を揃えるのも大変でしょうが、本人確認書類で申し込めるので簡単です。

3.法人カードの審査に落ちたときの対処法(審査なしのカードの紹介)

法人カードの申込基準は確かに低いですが、個人用クレカの支払い遅延などで「クレヒス※」が悪い場合、法人カードの審査に落ちる可能性があります。

※クレヒスとは、別名「信用情報」とも呼ばれるカードやローンの契約や返済履歴のことを言います。

万が一、法人カードの審査に落ちても対処法があるので安心してください!

クレジットカード以外のデビットカードやプリペイドカードには審査がありません。

どちらのカードも法人仕様のカードが何種類か出ているので、法人クレジットカードの審査に落ちた場合は別のカードを検討してみてください。

▼審査に自信がない方はデビットカードがおすすめ▼

- デビット型(銀行口座から即時決済)なので与信審査なし!

- 年会費、維持費:無料

- 還元率:通常1.0%

- サブカード:最大9,998枚

- Pay-easy(ペイジー)対応:口座から税金や社会保険料等を簡単に支払える! ⇒詳細はこちらの記事で詳しく解説しています!

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み

【注意】申込や審査のハードルが高い法人カードの例

法人カードの多くは「法人代表者(=個人)」が審査されますが、一部例外となる法人カードもあります。

特別な理由がない限り、以下のようなカードは審査ハードルが上がるため避けましょう。

なお、当サイトで「おすすめ法人カード」として紹介しているカードには、上記のような審査ハードルの高いカードはないのでご安心ください。

法人そのものが審査される法人カード

オリコビジネスカードGold(ゴールド)は法人そのものが審査対象となる代表的なカードです。

下記の引用通り、個人が審査される法人カードとは明確な違いがあります。

※割賦販売法および消費者契約法の適用はありません。

※提携先(加盟店)との間で紛議が生じた場合は、お客さまと提携先(加盟店)との間で解決していただくことになります。

業歴・黒字決算が問われる法人カード

JALの法人カードも申込ハードルが高いカードです。

申込資格は「原則として日本国内に所在し、業歴5年以上で黒字決算の法人(団体個人事業主を含む)」と規定されています。

業歴・黒字決算が求められるカードは、非常にハードルが高いため避けるのが無難です。

※JALの法人カードは、オンラインでのお申し込みができない(電話で入会申込書を取り寄せる)点も面倒です。

法人カードの基礎知識

法人カードとは?

一般的に言われている「法人カード」とは、個人事業主や法人(法人代表者=社長)を対象に発行されているクレジットカードの総称です。

法人カードという名称ですが、審査対象は法人ではなく「法人代表者」や「個人事業主」となっていることが多いです。

類似カードである「コーポレートカード」などと混同しやすいため、各カードの特徴を整理しておきましょう。

- コーポレートカード:

大企業を対象としたカード - パーチェスカード:

大企業用の、特定経費管理専用カード - ビジネスカード(=法人カード):

個人事業主・中小企業の社長を申込対象としたカード(※英語で「名刺」という意味があるので注意)

コーポレートカード・パーチェスカードの役割について知りたい方は以下の記事を参考にしてください。

法人カードはどんなシーンで便利?

法人カードには以下のメリットがあります。

- 支払い手段:キャッシュレス決済でスムーズな決済が可能に

- キャッシュフローの改善:資金繰りに余裕が持てる

①スムーズな経費の支払い手段として

法人間でのやりとりにおいて請求書が消えることはしばらくないでしょうが、法人間でのクレジットカード払いは着実に増えています。

法人でもAmazonなどのネット通販は使いますし、経営をスマートに管理するWebサービスは近年どんどん増えています。

Webサービスは基本的にクレジットカード払いができるので、スムーズな支払いが可能です。

※筆者の場合は、請求書作成アプリ・クラウド型チャットツールなどを法人カード払いにしています

②キャッシュフローの改善として

キャッシュフローとは「現金の出入り」を意味します。

現金払い、銀行振り込みでは支払いの瞬間に現金が出ていきますが、クレジットカード払いなら利用日から支払日まで1ヶ月程度の猶予※を持てます。

即時引き落としの支払い方法とは異なり、実際の支払日まで現金を拘束されない(=自由に使える)という点が大きいメリットです。

法人カードの便利な使い方(応用編)

法人カードは支払い手段として以外にも、付帯特典を活かした便利な使い方ができます。

- ETCカード:営業車に法人カードのETCを利用できる

- 空港ラウンジ:飛行機での出張時に利用できる

- コンシェルジュ:秘書のように出張や接待の手配をしてくれる

- 保険:海外旅行・出張中にかかった医療費を補償してくれる/li>

※上記特典はカードによって付帯の有無や内容が異なります。

法人カードを使い慣れてくると、支払い手段としてよりもそれ以外の機能(=特典)が気になってきます。

後になって、特典の充実したカードを作るより、最初の1枚で十分な特典がついて法人カードを作った方が効率的です!

時間のゆとりが何よりも貴重

空港ラウンジでのゆったりした時間や、コンシェルジュに予約をお願いして浮いた時間など、法人カードを使いこなすと「事業のことを考える時間」が作れます。

個人向けカードは年会費の安さを重視して選ぶ人が多いですが、法人カードは事業用に使うカードです。

年会費の安さにこだわり過ぎず、多少年会費がかかっても事業や経営のためになるカードを選んでください。

法人カードでは平均点以上のハイクラスなカードを1枚持ち、それをしっかり使いこなして、「社長として重要な仕事=事業に集中する時間を作る」といいでしょう。

高スペック法人カードの例

高スペックカードを選ぶときに重要視される項目は、空港ラウンジ・保険・コンシェルジュの3つが多いです。

上記の特典が付帯しており、ステータス性があるカードとして、以下の2枚が当サイトでおすすめしている人気カードです。

法人カードの簡単な選び方

法人カードは探せば100種類近くありますが、コンスタントに発券されているのは10~20種類程度だけです。

数多くのカードから、効率的に自社にあったカードを絞り、見つけ出す方法を説明していきます。

自社・自分にあった法人カードはどう選ぶべき?

まずは、自分(自社)がにとって優先順位が高い条件を2つ決めましょう。

いくつかの選定基準を「問い」とともにご紹介します。

ほとんどの場合、下記5つの軸から2つ優先したい項目を選べば失敗しないはずです!

- 限度額

- 年会費

- ポイント還元率と交換先

- 追加カードとETCカード

- +αの特典

①限度額:月間の決済利用金額はどのくらい?

法人・個人事業主の事業運営にはまとまった支出がつきものです。

とくに、決算期や仕入れなどで大きな決済を予定している会社であれば、カードの一時停止は命取りですよね…。

まとまった出費に備えて大きな限度額を持っておきたい方は、上限の限度額が大きい法人カードを選んでおくのが賢明です。

限度額の大きな法人カードとしては、一律の限度額なし・事前デポジットで実質上限なしとして使えるアメックスがおすすめです。

- アメックス法人グリーン:定番の一枚。一般カードながら利用実績やデポジットに応じて限度額にゆとりを持たせやすいのが特徴

- アメックス法人ゴールド:ステータス性と充実した特典が特徴の定番ゴールドカード。

- アメックス法人プラチナ:アメックス法人カードで最高ランク。とくに旅行系特典が充実なので出張や旅行が多い法人におすすめの一枚

②年会費:年間のカード維持費はいくらまで許容できる?

カードの年会費は安ければ安い方が良さそうですが、法人カードは年会費を全額経費に計上できるため少し事情が異なります。

黒字決算の企業など余裕のある会社でしたら、節税も兼ねて特典がしっかりしたプラチナカードを選ぶのもいいでしょう。

ほかにもポイント還元額から許容できる年会費を決める方法もあります。

自分(自社)の決済金額とポイント還元率などによっても変わるため一概に「いくらまでに抑えるべき」とは言えません。

年間で使うだいたいの金額(月のカード決済額×12ヶ月分)と還元率をかけた金額が、年会費よりも高ければ合格ラインとしてもいいでしょう。

※一部の年会費が10万円を超えるカードなどではポイント還元率だけでは、年会費の元を取るのは難しいです(特典を利用することで年会費分の元を取る方がいいです)

当サイトでも、1年間を通して使った際のお得度(年会費-利用金額あたりの還元率)で比較できる機能を開発しました!

年間利用額50万円~3,000万円までの5段階でお得度を比較できます。

▼ポイントお得度比較

③ポイント還元率・交換先:ポイントを何に交換したい?

カード利用時に貯まるポイントをどう使いたいかも先に決めておくといいでしょう。

交換先の流動性が高く(現金のように使えるポイント)、ポイントの価値を考えると以下の2つの交換先がおすすめです。

- Amazonポイント:流動性が高く現金と同じように使える

- マイル(ANAマイル・JALマイル):1ポイントあたりの価値が高い

上記2つの交換先をもったカードを選ぶと、法人カードのポイント利用で困ることは少ないでしょう。

なお、マイルを貯めると決めた場合は、事前にしっておきたい知識がいくつかあります。

1万円カードを使ったときに、何ポイント・何マイルに交換できるか?の「実質還元率」を意識して比較しましょう。

マイルを貯めると決意した方は、以下の記事もぜひお読みください。

公式サイト・今すぐ申込み広告:セゾンカード

公式サイト・今すぐ申込み広告:セゾンカード

④追加カード・ETCカード:従業員にカードを持たせたい?

従業員が使う車両を多く抱える会社であれば、ETCカードを複数枚発行したいかもしれません。

「総務の2名には法人カードを持たせてもいいかな」と社員に法人カードを持たせたい社長さんもいるでしょう。

ほとんどの法人カードでは、社長がもつ本会員カードの加えて、社員用の「追加カード」や「ETCカード」を発行できます。

発行枚数には大きな差(4枚程度~無制限まで)があるため、事前に「社員にカードを持たせたいか」について検討しておくと、法人カード選びが楽になります。

⑤+αの特典:年会費が高くなってでも使いたい特典がある?

法人カードは決済手段だけでなく、カードによってさまざまなビジネスサポート(=特典)を受けられます。

+αの特典として人気高いのは以下のようなものがあります。

- 空港ラウンジ(プライオリティパス)

- コンシェルジュ

- 海外旅行保険

- グルメ優待

たとえば飛行機での出張が多い方・接待やホテル予約などの頻度が高い方には、空港ラウンジのような特典がぴったりです。

さらにプライオリティパスがあれば、海外出張時だけでなくプライベートの旅行時にも世界中の1,300以上の空港ラウンジが無料で使い放題になります。

搭乗ギリギリまでWi-Fi環境下でゆっくり仕事ができます。

人によって求める特典が違うため、自分があると嬉しい特典はチェックしてみるのがオススメです。

ちなみに筆者のオススメは「コンシェルジュ」です。

コンシェルジュはプラチナ以上のカードにつく特典で、出張手配・接待の予約・簡単な調べ物などをまとめて依頼できる「秘書」のような存在として利用できます。

▼メールでコンシェルジュに依頼できるラグジュアリーカード ブラック 公式サイト・今すぐ申込み 広告:ラグジュアリーカード

公式サイト・今すぐ申込み 広告:ラグジュアリーカード

まとめ:法人カードは経営を楽にする必須アイテム!

法人カードを持てば、その日からスムーズな決済ができ、経費計算も楽になります。

さらには経営をサポートしてくれるお得な特典も使えます。

法人カードは年会費を全額経費にできますので、ぜひ法人カードの導入を検討してみてください!

▼今作るなら!おすすめ法人カード3選▼

法人クレジットカードに関する調査(2023年):法人カードの限度額に関する調査を公開

当サイト「法人カード調査部」では100名の法人代表者と個人事業主を対象にアンケートを行い、「法人クレジットカードに関する調査(2023年)」を調査しました。

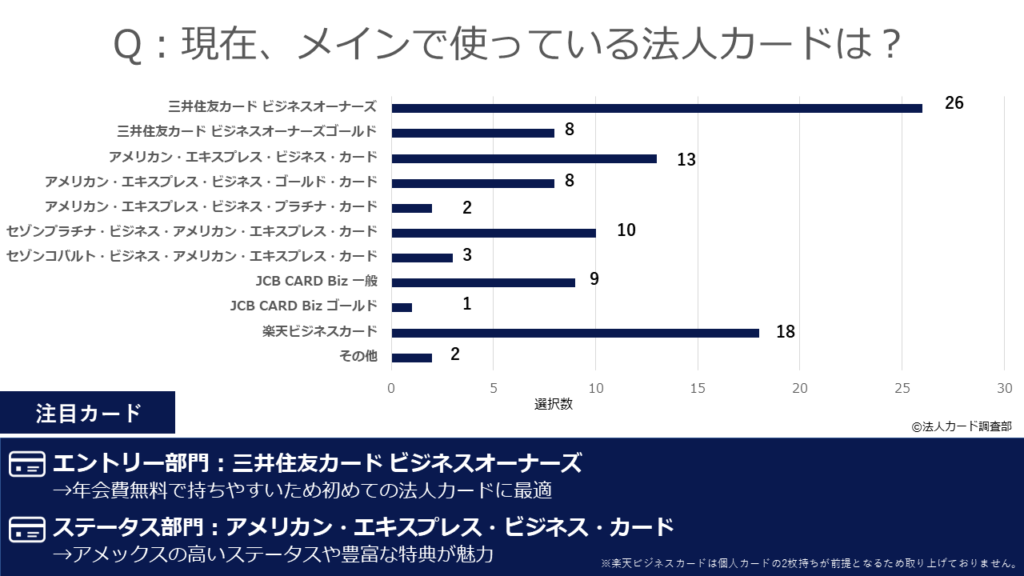

1.利用者が最も多い法人クレジットカードは「三井住友カード ビジネスオーナーズ」

※楽天ビジネスカードは個人カードとの2枚持ちが前提であり、法人カードのみでは契約できないため上位カードとして取り上げていません。

※複数選択可能。

今回の調査では「三井住友カード ビジネスオーナーズ」を保有していると答えた人が最も多くいました。

2位、3位には「アメリカン・エキスプレス・ビジネス・カード」、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」が続いています。

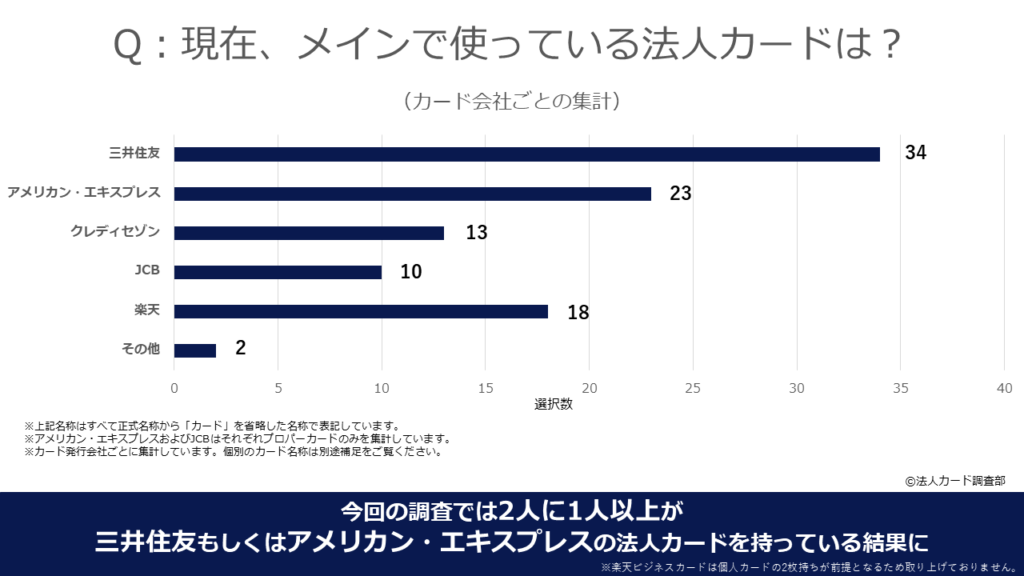

2.保有者が多いクレジットカード会社は?

※楽天ビジネスカードは個人カードとの2枚持ちが前提であり、法人カードのみでは契約できないため上位カードとして取り上げていません。

※複数選択可能。

前回(2023年2月)に行った同様の調査と比較すると、三井住友カードもしくはアメリカン・エキスプレスの法人カードを所有している人の割合が「4人に1人(25%)」から「2人に1人(50%)」に上昇しました。

両者ともに一般カード以外のラインナップも多いため、幅広い層の法人経営者・個人事業主に受け入れられていると考えられます。

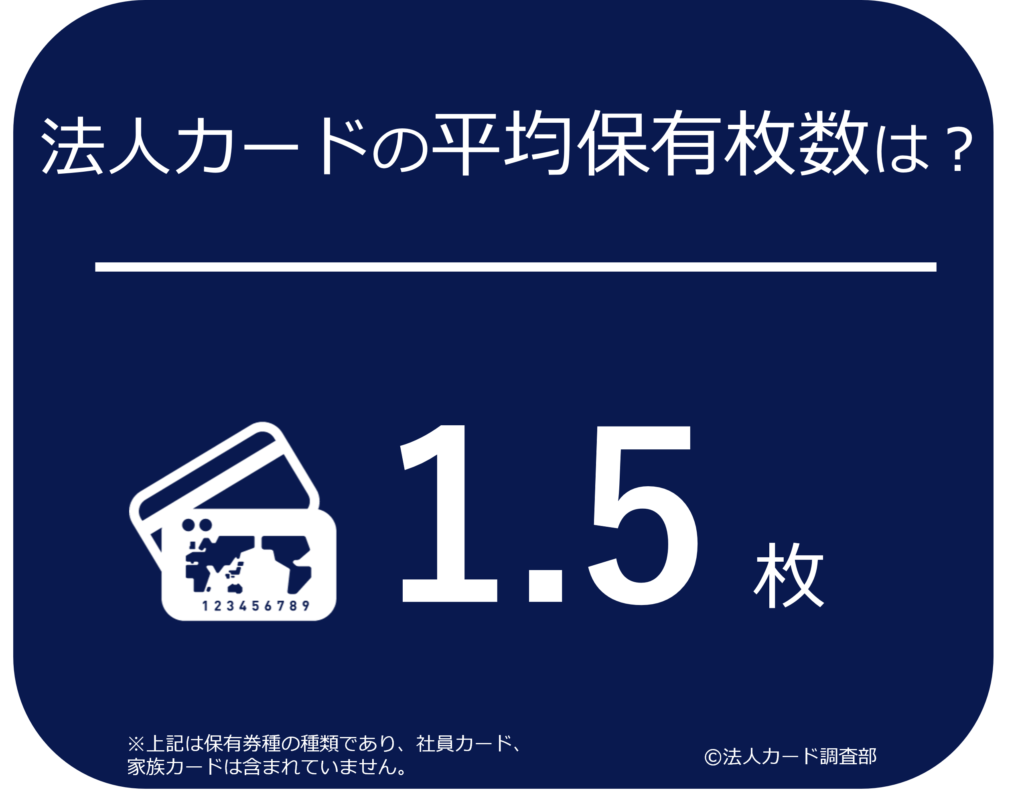

3.法人クレジットカードの平均保有枚数は1.5枚

今回の調査※では、法人カードの平均保有枚数は1.5枚(券種)となり、個人カードの平均保有枚数2.9枚※と比べると少ない結果となりました。

※今回の調査は、保有している法人クレジットカードの種類を問うものであり、同一券種を複数枚持っている場合や社員カード、家族カードの保有枚数は含んでいません。

※出典:一般社団法人日本クレジット協会「クレジットカード発行枚数調査結果の公表について」(2022年)

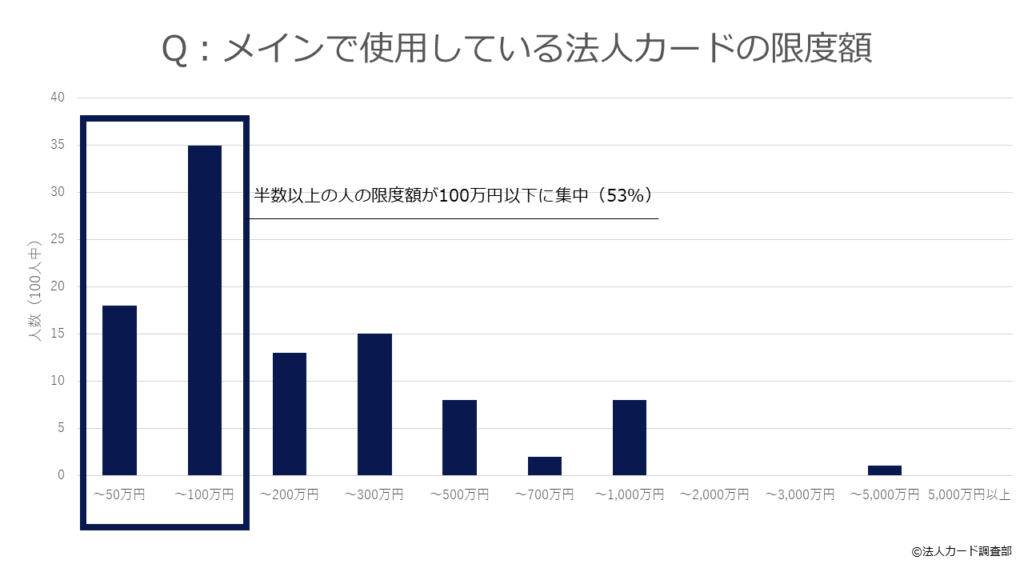

4.現在、メインで使用している法人カードの限度額は100万円以下に回答が集中(合計53%)

法人カードの限度額について、全体の回答の過半数が100万円以下に集中しました(「〜50万円以下(18%)」、「〜100万円(35%)」)。

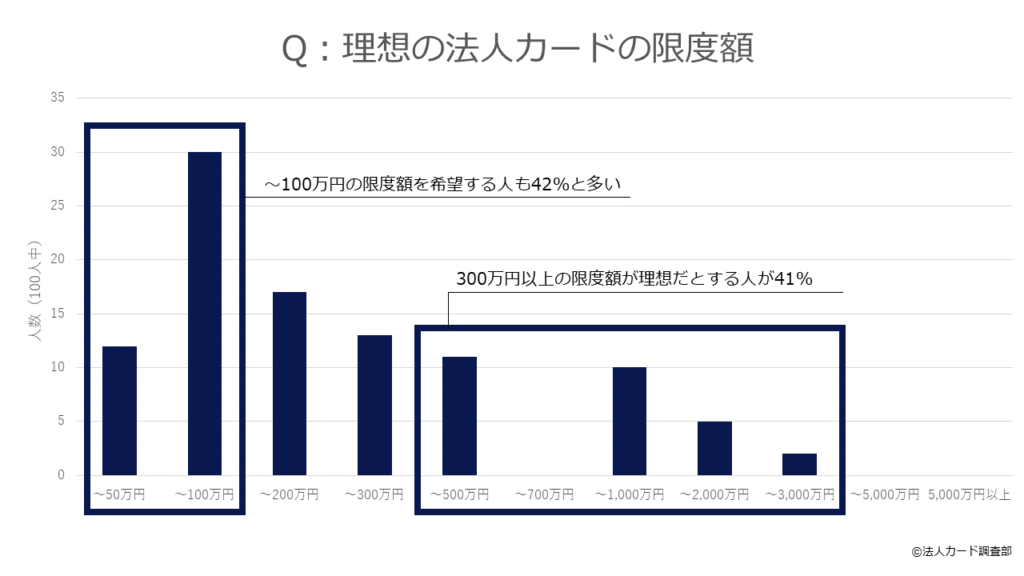

5.理想の法人カードの限度額は回答が分かれる結果に

本調査では、理想の法人カードの限度額について、回答結果が分かれました。

比較的高額な300万円以上の限度額を希望する人が41%いる一方で、〜100万円の限度額を希望する人も42%おり、事業の大きさにあわせた限度額を希望していることがわかりました。

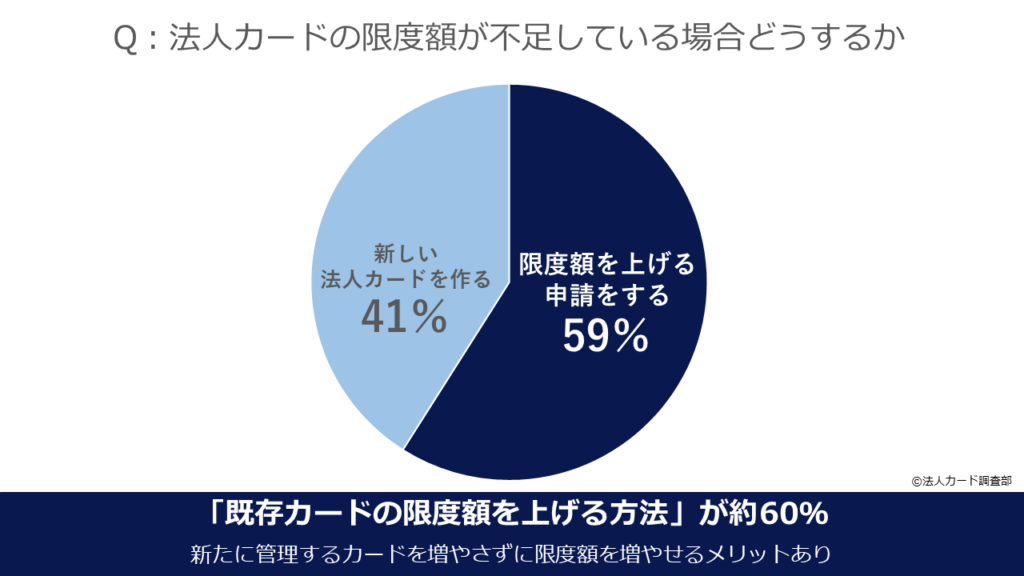

6.法人カードの限度額が不足している場合、「既存カードの限度額を上げる方法」をとる人が約60%

一般的に、クレジットカードの限度額が不足した場合にとれる対処法としては「新しいクレジットカードを作る」と「既存カードの限度額を上げる申請をする」の2つがあります。

今回の調査では、「既存カードの限度額を上げる」と答えた方が多く、約60%でした。

アンケート概要

・調査機関:自社調査(株式会社ナレッジソサエティ)

・調査方法:インターネットによるアンケート

・調査時期:2023年9月12日~2023年10月6日

・対象者:法人クレジットカード※1を使用している20代~60代までの男女100人

・調査結果の回収状況:回収数112件、うち有効回答数100件、有効回答率89.2%

※:事業決済用クレジットカード(一般的に「法人クレジットカード」などと総称。本リリースでは以下法人クレジットカードの呼称を使用)

当サイト「法人カード調査部」について

当サイトは、実際に法人経営をしている編集部メンバーが、体験談なども交えておすすめカードを紹介します。

ぜひ法人向けクレジットカード選びの参考にしてください。

読んでいただきたい、対象読者の方

対象の方

- 独立・創業直後でまだ法人カードを持っていない

- なんとなく作った法人カードに不満がある

- 法人カードの審査が心配

- 法人カード選びで失敗したくない

- プライベートと事業用の支払いを明確に分けたい

- 法人カード・個人事業主用のカードについて詳しく知りたい

当サイトでは満足頂けない可能性のある方

- 個人向けのクレジットカードについての濃い情報を求めている方

- すでに法人カードを使いこなしている自信がある方

記事執筆メンバー(書いている人)

当サイト編集部は、法人経営・個人事業主の経験がある2名が中心となり運営しています。

B:個人事業主2年→法人成り、経営2年目・黒字の社長

個人向けカードにも詳しく、累計100券種以上のスペックをリアルに比較・検討してきたメンバーが情報収集・勉強してきたものを活かして運営しています。

さらには税理士・貸金業のプロ・各カード会社の主要メンバー・クレジットカード関連の書籍、雑誌を執筆されているオピニオンリーダー、日銀OB(!)とも情報交換を定期的に実施しています。

上記の体制により、可能な限り情報鮮度が高く・複数の視点から情報を記載できるように努めています。

サイト運営者が実際に使っているカードを紹介

サイト運営者が実際に使っている「法人カード」と「個人カード」について紹介します!

編集者Aは、法人カードにラグジュアリーカード ブラックを選び、高還元率(1.25%)でお得にポイントを貯めつつ、接待時にはコンシェルジュやダイニングサービスをフル活用しています。

ラグジュアリーカード ブラックは年会費が10万円と高額ですが、編集者Aのように決済額や接待数が多い場合は十分に元が取れますよ。

個人カードにはMarriott Bonvoyアメックス・プレミアムカードをもち個人旅行用のホテルをランクアップさせています。

編集者Bは、法人カードでマイル還元率が1.125%+年会費22,000円(税込)とコスパ最強のセゾンプラチナ・ビジネスを利用して出張費を削減。

そして、個人カードでMarriott Bonvoyアメックス・プレミアムカードを利用し、個人でもマイルを貯めつつ、ホテル滞在をアップグレードさせて旅行(+出張)をより快適にしています。

両名とも所有している「Marriott Bonvoyアメックス・プレミアムカード」は、マリオットボンヴォイグループ※で無料宿泊特典や部屋の無料アップグレード特典などが使えます!

※マリオットホテル、シェラトンホテル、リッツ・カールトンホテルなどの高級ホテルが加盟

また、マイル還元率が高く全世界40ヶ所以上の航空会社のマイルに交換できるのも魅力です。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み法人カードとして持つことはできませんのでお気をつけください。

サイト運営者:ナレッジソサエティ

| 法人カード調査部:運営者情報 | |

|---|---|

| 会社名 | 株式会社ナレッジソサエティ |

| 所在地 | 〒102-0074 東京都千代田区九段南1-5-6 りそな九段ビル5F KSフロア |

| 代表者 | 久田 敦史 |

| 設立日 | 平成22年4月17日 |

| 事業内容 | シェアオフィス・バーチャルオフィス事業 |

| 所属団体 | 東京商工会議所 千代田支部 |

| 電話番号 ※法人カード調査部宛てのお問い合わせは本ページ下部より行ってください | 03-6272-5627 |

当サイト「法人カード調査部」は株式会社ナレッジソサエティにより運営されています。

株式会社ナレッジソサエティでは、フリーランスや起業家にとっての大きな障壁となるオフィス賃料の負担を軽減させるべく、シェアオフィス・バーチャルオフィスを展開しています。

理想の機能を低価格で使えるオフィスを提供することで起業家を応援しています。

▼代表者 久田敦史のメディア掲載・ブログ紹介

全国の社長・個人事業主の方に役立つコンテンツを増やせるように頑張って参ります!

「また読みたい」と思っていただけたら、ぜひブクマ・シェアをしていただけますと嬉しいです。