現在は中小企業の経営者の高齢化が顕在化しており、事業承継が大きな課題となっている法人も多いです。

後継者育成にはかなりの年月が必要といわれているため、早い段階から事業承継対策の計画を立て、実行に移すことが重要となります。

本記事では、事業承継の概要や承継先の種類、手続きの流れなどを解説しています。事業承継を適切に行うか否かが企業を将来的に存続させるためのポイントとなるため、ぜひ参考にしてください。

目次

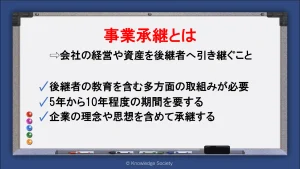

事業承継とは

事業承継とは、会社の経営や資産を経営者から後継者へ引き継ぐことを指します。

中小企業の事業運営においては、経営者の意思や判断、能力が非常に重要です。そのため「誰に事業を引き継ぐか」が、これからの企業運営において非常に重要な課題となります。

事業承継は経営承継だけでなく、自社株の承継や後継者の教育など、多方面に目を向ける必要がある手続きです。

一般的には、後継者の教育を含めると5年から10年程度要する手続きであるため、将来を見据えて計画的に進めることが重要となります。

事業継承との違い

事業承継と同じ意味合いで「事業継承」という言葉を使う方も存在します。

これらを厳密に使い分けるシーンは少ないですが、事業継承は財産や地位などの具体的なものを引き継ぐ意味がある一方で、事業承継は経営者の理念や思想を含めて引き継ぐ意味合いがあります。

また、中小企業庁や税法上では「事業承継」が用いられているため、基本的には「事業承継」を使うことが無難といえるでしょう。

ただし、事業の引継ぎにおいての使い分けは曖昧で、同じ意味で通じるため、どちらを使っても問題はありません。

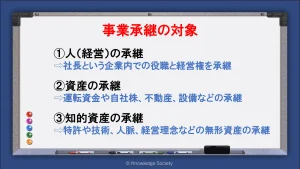

事業承継で引き継ぐ3つの対象

事業承継は「身分を受け渡し株式を承継する」だけの行為ではありません。

経営権や株式だけでなく、資産や権利といった包括的な経営資源も引き継ぐ必要があります。

事業承継で引き継ぐ主な対象は以下の3つです。

人(経営)の承継

事業承継における人の承継とは、社長という企業内での役職と経営権の引継ぎを指します。

事業承継は後継者を指名して終わりではありません。後継者を指名してから事業承継が始まり、引継ぎや人材育成を行う流れとなります。

後継者の人選がされないと各種資産の承継も進まないため、事業の引継ぎにはどの程度の期間が必要かを踏まえて早めに決定することが重要です。

資産の承継

資産の承継とは、事業に必要な有形資産を引き継ぐことを指します。具体的には、運転資金や自社株、不動産、設備などです。負債を含むマイナスの資産も引き継ぐこととなります。

資産の承継が課税対象となるケースも多いため、税負担を最小限に抑える方法を検討することが重要です。

また、多くの中小企業では、現経営者の個人所有の資産が事業で使われている場合があります。その場合、持ち主の所有権と経営権の分離が難しい場合もあるため注意が必要です。

後継者に確実に資産を引き継ぐために、他の相続人には相続予定の資産の代わりに現金を渡すなど、資産の分散を防ぐ準備を行うことも重要です。

知的資産の承継

知的資産とは、特許や技術、組織力、顧客との人脈、経営理念といった目に見えない資産を指します。

規模の小さい企業ほど、経営者に情報や知的資産が集まりやすいです。その分多くの知的資産を引き継ぐ必要があるため、より長期的な準備期間が必要となります。

また、単に知的資産を引き継ぐだけでなく、自社の強みや価値の本質といった部分から共有できれば、より経営に活かせるようになるでしょう。

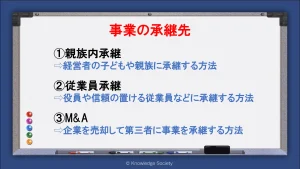

事業の3つの承継先

事業承継を進めるにあたって、方法や手順は「誰を後継者にするか」によって変わります。

また、承継先によってメリット・デメリットも異なるため、それぞれの特徴を適切に理解しましょう。

以下では事業を承継する際の3つの承継先を解説します。

親族内承継(子ども・親族)

現在の経営者の子どもや親族に承継する方法を「親族内承継」といいます。

父親が経営している企業を息子が引き継ぐといった例が該当します。

1世代前は親族内承継が非常にメジャーな選択肢でしたが、現在は後継者不足によって減少傾向にある方法です。

親族内承継のメリット

親族内承継のメリットは、従業員や取引先といった企業内外の関係者から受け入れてもらいやすい点です。

また、後継者を早期決定しやすい点もポイントです。十分な準備期間を確保できるため、トラブルが少なく事業承継を進められます。

他にも、財産や株式を生前贈与の形で承継でき、所有と経営の分離を防ぐこともできます。

親族内承継のデメリット

ただし親族内承継は、後継者としての資質不足が問題になるケースがあります。人材育成に時間がかかるリスクが生じるため注意しましょう。

また「自分の好きな道を選んでほしい」と考える経営者も存在し、必ずしも後継者の同意が得られるとも限りません。

他にも、相続人の数が多いといった理由で相続問題が長引くと、後継者への経営権の集中が困難になるリスクも生じます。

従業員承継(従業員等)

親族ではない役員や従業員などに承継する方法を「従業員承継」と呼びます。

具体的には共同創業者や役員、信頼の置ける従業員などが対象となります。

従業員承継では、自社株は保有したまま社長の役職を承継するケースや、親族内承継の繋ぎとして一時的に承継させる例なども多いです。

従業員承継のメリット

従業員承継のメリットは、経営者の資質を見極めて、最適な人材を選択できる点です。親族内承継よりも幅広い選択肢の中から後継者を選べます。

また、社内の役員や従業員であれば、社風や事業内容の知識が既に備わっているため、スムーズに承継を進められる可能性が高いです。

従業員承継のデメリット

従業員承継の場合、株式の承継は有償譲渡になるケースが多いです。そのため、相続税の対策が不要である一方で、後継者には株式を買い取る資金力が求められます。

実際に株式の購入代金の資金調達が大きな課題となるケースも多いです。

また、元々の経営者が有していた個人債務等を引き継ぐ形となるため、後継者の金銭的リスクが増える可能性も生じます。後継者や後継者の親族が理解を示せるように、適正な説明が必須です。

M&A(会社の売却)

M&Aで企業を売却して、第三者に事業を承継する選択肢もあります。

現在は、後継者不足やM&Aの仲介業者の増加などが要因となり、注目を浴びている手法の1つです。

M&Aのメリット

M&Aを活用すれば、親族や従業員等に適した人材がいない場合でも、承継先の候補者を見つけることができます。後継者の不在による廃業を避けられる可能性が高いです。

また、M&Aで株式を譲渡すると、株式を有する経営者の利益となる点もポイントです。

非上場企業の場合、通常は株式を現金に換えにくいため大きなメリットとなるでしょう。

M&Aのデメリット

ただし、希望の条件で買い手が見つからない可能性も十分にあります。

また、人事や社内システムの統合に時間がかかり、経営方針も買い手側に委ねることとなります。社風や理念の引継ぎは難しいケースも多いです。

他にも、従業員や取引先といった利害関係者に対して十分な説明が必要となります。取引先への説明を怠ると、顧客離れなどに繋がるため注意が必要です。

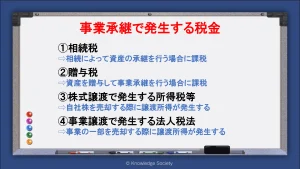

事業承継で発生する税金

事業承継では自社株の引継ぎを行うタイミングで税金が発生します。

税負担が生じる点も事業承継の課題であり、承継先によっても税目が異なるため、税金についての知識も深めましょう。

ここでは、事業承継で発生する税金について解説します。

なお、以下では基本的な知識を紹介していますが、税目によっては税負担が軽減される特例が設置されている場合もあるため、詳細は国税庁のホームページなどを確認しましょう。

相続税

相続によって親族内承継などを行う場合、相続人(後継者)に相続税が課税されます。

相続税は、相続遺産全体から相続税額の計算を行い、その後に各相続人の相続割合で按分して個々に課税される金額が決定する仕組みです。

相続税の金額は以下の計算式で求めます。

相続税額=(合計課税価格-基礎控除額)×税率

基礎控除額=3,000万円+600万円×法定相続人の数

上記で算出された相続税額を各相続人の相続割合で按分する形となります。

また、相続税は累進課税となっており、各相続人の取得金額によって税率が変動します。

なお、課税価格の合計が基礎控除を下回る場合は税金が発生しません。

参考:No.4155 相続税の税率|国税庁

参考:No.4152 相続税の計算|国税庁

贈与税

親族内承継で資産を贈与した場合は贈与税が課税されます。

贈与税の方式は暦年課税と相続時精算課税が存在し、どちらかを選択することとなります。

暦年課税の贈与税を計算方法は以下の通りです。

贈与税額=(年間で贈与を受けた財産の合計金額-基礎控除額(110万円))×税率

贈与税の税率は累進課税であるため、基礎控除後の課税価格の合計額によって異なります。また、贈与を受ける方との関係性によっても税率が異なる点も特徴です。

一方で60歳以上の祖父母から18歳以上の子や孫への贈与で使用できる相続時精算課税を選択する場合は、2,500万円までの金額を非課税にできます。

相続時精算課税を選択すると、相続時に相続税として課税がされる仕組みです。

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

参考:No.4103 相続時精算課税の選択|国税庁

株式譲渡で発生する所得税等

従業員承継やM&Aで株式譲渡を行う際は、自社株を売却する手法を取ることが一般的です。

自社株を売却したのが個人の場合、譲渡所得となり所得税および住民税が課税されます。ただし、売却金額全てではなく、売却金額から取得費や譲渡費用を差し引いた額に税率を掛ける計算方法です。

自社株を売却したのが法人の場合、譲渡益に対して法人税等が課されます。譲渡益の計算方法は個人と同じです。

一方で、株式の買い手側は基本的に課税されません。

事業譲渡で発生する法人税等

M&Aでは事業の一部を売却する事業譲渡が行われるケースもあります。株式の売却で事業全体を売るのではない点が、株式譲渡との違いです。

事業譲渡の場合は、売却価格から帳簿価格を差引いた譲渡益が課税対象となります。法人であれば法人税等、個人事業主であれば所得税および住民税の課税です。

また、譲渡する資産が課税資産の場合は、消費税の対象ともなります。

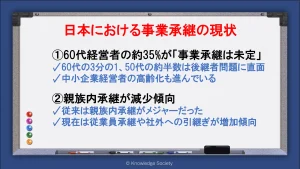

日本における事業承継の現状

中小企業が約9割を占める日本において、事業承継は大きな課題の1つとなっています。

ここでは、日本における事業承継の現状を説明します。

60代経営者の約35%が「事業承継は未定」

2023年版の中小企業白書によれば、60代の経営者の35.9%、50代の経営者の45.8%が「事業承継は未定・分からない」と回答しています。

過去の調査と比較すると、事業承継対策は進んでいるといえますが、未だ60代経営者の3人に1人は後継者問題に直面している状況です。

また、中小企業経営者の高齢化も進んでいます。2022年時点で経営者の年齢層は「60~64歳」「65~69歳」「70~74歳」が中心となっており、いかに日本において事業承継が課題となっているかが分かります。

親族内承継が減少傾向

2023年版の中小企業白書によれば、近年事業承継をした経営者の就任経緯の割合は以下のようになっています。

| 2018年 | 2019年 | 2020年 | 2021年 | 2022年 | |

| 親族内承継 | 39.6% | 39.1% | 39.3% | 38.7% | 34.0% |

| 従業員承継 | 31.6% | 31.7% | 31.9% | 31.4% | 33.9% |

| 社外への引継ぎ | 24.2% | 25.1% | 24.8% | 25.9% | 27.8% |

| 創業者 | 4.5% | 4.1% | 4.0% | 4.0% | 4.3% |

このように親族内承継は減少傾向にあり、従業員承継や社外への引継ぎが増加傾向にあります。

従来、中小企業の事業承継は親族内承継が最もメジャーでしたが、現在は様々な選択肢の中から最適な後継者を見つける時代になっているといえるでしょう。

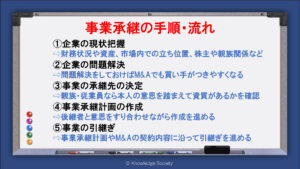

事業承継の手順・流れ

事業承継の具体的な手続きは承継先によっても異なりますが、大まかな流れは共通しています。

ここでは、事業承継の手順・流れを解説します。

企業の現状把握

事業承継を滞りなく進めるためにも、まずは企業の現状把握を行います。

企業の財務状況や経営状況、資産、コンプライアンスの状況、市場内での立ち位置、株主や親族関係などを分析します。

現状把握には各種フレークワークや金融機関などの協力、従業員の意見の取入れなど、できるだけ客観的な視点で判断することが大切です。

また、将来的にどのような事業運営を行うかの事業計画書の作成も行いましょう。

今後どのように企業を成長させるかが明確であれば、後継者との意思の疎通や情報共有が容易になります。

企業の問題解決

企業の現状把握を行ったら、顕在化した問題点の改善を行います。

事業承継は、代表者の交代を機に事業を成長させるためのチャンスとなります。「この企業を引き継ぎたい」と感じてもらえる経営体質を構築できれば、後継者問題も解決しやすくなるでしょう。

特にM&Aを選択する場合は、第三者から見て魅力がある企業でなければ買い手が見つからないリスクが生じます。

企業の問題解決と同時に価値の上乗せができれば、後継者が誰であれ円滑に手続きを進められるでしょう。

事業の承継先の決定

企業の現状分析や問題解決と並行して、事業の承継先を選定しましょう。

親族や従業員等に候補者がいる場合は、資質があるかの確認を進めます。本人の意思を踏まえて何人かの候補者を選定し、承継先の決めていきましょう。

客観的な視点で判断ができるように選定基準を明確化し、複数人で最終決定を行うことがおすすめです。

また、M&Aを検討する場合は、仲介会社などを用いてマッチングを目指すことが一般的です。

事業承継計画の作成

事業承継計画とは、事業承継を「いつ」「誰に」「何を」「どのように」行うかを定めたものです。

長期的な事業運営の方針や目標などを踏まえて行動計画の作成を行いましょう。

また、事業計画書は経営者と後継者が意思をすり合わせながら作成することがおすすめです。

承継後の意思決定や目標が定まるだけでなく、経営者が「このような会社になって欲しい」という希望を明確に伝えることができます。

また、M&Aで承継を行う場合は仲介業者や金融機関といった専門家のサポートを受けながら手続きを進める流れとなります。

事業の引継ぎ

事業承継計画の作成や後継者の選定が完了したら、実際に経営権や資産の承継を行います。

親族内承継や従業員承継の場合は、事業承継計画に則って人材育成や相続・贈与などを行いましょう。

一方でM&Aでの承継では、契約内容に沿って株式の承継や対価の支払いなどを進めていきます。

専門的な知識が必要となるため、税理士や弁護士などの専門家のサポートを受けながら手続きを行いましょう。

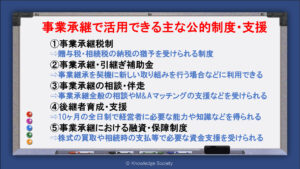

事業承継で活用できる主な公的制度・支援

事業承継は国や公的機関でも様々な支援が行われています。

ここでは、事業承継で活用できる主な公的制度や支援を紹介します。各種制度を有効活用できれば、事業承継の負担を最小限に抑えられるため、参考にしてください。

事業承継税制

事業承継税制とは、経営者が後継者に事業承継した際に発生した贈与税や相続税について、納税の猶予を受けられる制度です。

納税に猶予が生まれれば莫大な金額を一括で支払う必要がなくなるため、企業の資金繰りの良好化に繋がります。

また、民事再生や会社更生といった際に、税金の減免を受けられるケースがある点も制度の特徴です。

事業承継税制は「法人版事業承継税制」「個人版事業承継税制」があるため、適した制度の情報を確認しましょう。

参考:中小企業庁:財務サポート「事業承継」

参考:法人版事業承継税制

参考:個人版事業承継税制

事業承継・引継ぎ補助金

事業承継・引継ぎ補助金とは、事業承継を契機として新しい取り組みなどを行う中小企業や、事業再編、事業統合にによって生じる経営資源の引継ぎを行う中小企業を支援する補助金制度です。

5次、6次公募(令和4年度第2次補正予算)では、以下の3つの事業が対象となっており、最大800万円の資金提供を受けられます。

・経営革新事業

・専門家活用事業

・廃業・再チャレンジ事業

ただし、上限金額や申請条件などは申請類型や年によっても異なる点に留意しましょう。

参考:事業承継・引継ぎ補助金

事業承継の相談・伴走

中小企業庁では、全国47都道府県で事業承継全般に関する相談や事業承継計画の策定、M&Aマッチングの支援などを提供しています。

税理士や中小企業診断士などの専門家と連携して支援が進むため、法的知識・実務的知識がない方でも安心して承継対策を進められます。

いずれも原則無料で受けられるため、最寄りの事業承継・引継ぎ支援センターを積極的に活用しましょう。

後継者育成・支援

中小企業庁では後継者育成・支援も実施されています。

次世代の経営者に必要な基礎能力や知識、経営意欲を得られる内容となっており、10ヶ月の全日制で研修が進みます。

親族内承継と従業員承継では、人材育成に多大な時間を要します。また、経営者自身が育成のノウハウを有していない場合は、十分な知識やノウハウがないまま経営者を交代してしまう可能性もあるでしょう。

国の機関が実施して850名を超える実績もあるため、後継者育成を課題としている場合は検討しましょう。

事業承継における融資・保障制度

日本政策金融公庫等の融資・保証制度では、株式の買取や相続時の支払いを含む承継時に必要となる資金の融資や信用保証を受けられます。

上述した通り、従業員承継の際は株式を購入する際の資金不足が問題になりやすいため、よりスムーズに承継手続きを進められる要因となるでしょう。

また、金融機関から資金を借入れる際は、信用保証協会の通常の保証枠とは別枠を利用できる点もポイントです。

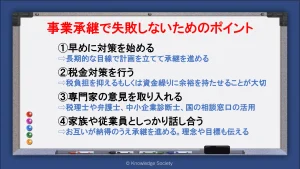

事業承継で失敗しないためのポイント

事業承継には長期的な時間を要し、行う手続きの専門性も高いです。また、従業員や取引先などの生活を巻き込む手続きとなるため、必ず成功させなければなりません。

ここでは、事業承継で失敗したいためのポイントを4点解説します。

早めに対策を始める

事業承継は5年から10年の期間を要する大掛かりな取組みです。

そのため長期的な目線で計画を立てて、承継を進める必要があります。

特に現在は50代経営者の約45%、60代経営者の約35%が後継者問題を抱えている時代です。

後継者問題に気付いてからでは遅い可能性もあるため、今から「10年後の自分や企業はどうなっているか。どうなっていてほしいか」を明確にしましょう。

税金対策を行う

事業承継では株式の贈与や相続、売買が行われるため、時には莫大な税金が発生する場合もあります。

特に、株式の贈与や相続で発生した税金は、直接現金化されているわけではないため、資金繰りの悪化に繋がるケースも多いです。

そのため、いかに「支払うべき税金を抑えるか」「資金繰りに余裕を持ったまま支払いを進めるか」が重要となります。

具体的には相続時精算課税や事業承継税制の活用、株価の引き下げなどが挙げられます。

それぞれの手続きには制限やデメリットもあるため、税理士と相談しながら入念に検討を進めましょう。

専門家の意見を取り入れる

上記の話と被る部分もありますが、事業承継は専門家の意見を取り入れて進めることが重要です。

事業承継は普段関わらない専門的な分野の手続きも数多く必要となります。付け焼刃の知識のみでは手続きの不備や、金銭的な損失が生じる可能性もあるため注意が必要です。

そのため税理士や弁護士、中小企業診断士といった、専門的な知識を有する人材と協力して承継対策を進めましょう。

また「事業承継・引継ぎ支援センター」や「よろず支援拠点」といった公的機関での相談を受けることもおすすめです。

「事業承継対策に向けて何をすべきかが分からない」といった場合は積極的に利用しましょう。

参考:事業承継・引継ぎ支援センター

参考:よろず支援拠点

家族や従業員としっかり話し合う

親族内承継でも従業員承継でも、話し合いを入念に行ったうえで事業承継対策を進めることが大切です。

事業の後継は少なからずリスクが伴うため、お互いが納得のうえで承継手続きを進めましょう。

また、経営者の理念や目標をしっかりと伝えておけば、認識の違いを防ぐことができ、理想の企業像を託しやすくなります。

企業の理念や目標は、従業員や取引先、顧客に支持される要因ともなるため、曖昧なまま承継策を進めないようにしましょう。

まとめ

今回は事業承継の概要や承継先、手続きの流れなどを解説しました。

事業承継は企業や従業員の今後に大きく影響を及ぼす手続きです。遠い将来も従業員を守り続け、顧客から支持を得るためにも、10年先を見越して早い段階から対策を進めましょう。

従来は親族内承継が主であった事業承継も、現在は従業員承継やM&Aなど、幅広い選択肢が存在します。

それぞれの承継先でメリットやデメリット、手続きの違いが生じるため、事業や経営者の実態や目指したい将来像に合わせて選択をしましょう。

事業承継では専門的な知識も要するため、専門家や国の支援を十分に活用して、後悔のない選択をしてください。

参考

スタートアップM&Aや資本政策・資金調達を助言する専門会社「株式会社ファイナンス・プロデュース」

この記事の執筆者

久田敦史

株式会社ナレッジソサエティ 代表取締役

バーチャルオフィス・シェアオフィスを通して1人でも多くの方が起業・独立という夢を実現し、成功させるためのさまざまな支援をしていきたいと考えています。企業を経営していくことはつらい面もありますが、その先にある充実感は自分自身が経営をしていて実感します。その充実感を1人でも多くの方に味わっていただきたいと考えています。

2013年にジョインしたナレッジソサエティでは3年で通期の黒字化を達成。社内制度では週休4日制の正社員制度を導入するなどの常識にとらわれない経営を目指しています。一児のパパ。趣味は100キロウォーキングと下町の酒場めぐり。

【学歴】

筑波大学中退

ゴールデンゲート大学大学院卒業(Master of Accountancy)

【メディア掲載・セミナー登壇事例】

起業家にとって必要なリソースを最大限に提供するシェアオフィス

嫌われるNG行動はこれ!覚えておきたいシェアオフィスやコワーキングスペースのマナー

“バーチャルオフィス” “シェアオフィス” “レンタルオフィス”どれを選んだらいいの? 〜ナレッジソサエティ久田社長に聞いてみた

複業人事戦略会議 #2 ~週休4日制正社員!?多様な働き方が生む効果とは?~

ここでしか聞けない、創業現場のリアル(東京都中小企業診断士協会青年部主催)

起業を目指す若者へ「週休4日制」の提案

社内勉強会レポート

ストリートアカデミー 久田敦史

Yahoo知恵袋

法人カード調査部