個人事業主もしくは法人として会社設立した際には、さまざまな税金の支払いを求められます。起業時に、どの程度の税金が必要になるのかを事前に計算し、把握しておくことが大切です。

この記事では、個人事業主の場合にかかる税金や法人化した場合にかかる税金、税金対策のための節税ポイントについて解説します。

1.個人事業主でかかる税金

個人事業主は、毎年2月中旬〜3月中旬の間に、前年度の所得について確定申告を行う必要があります。

確定申告によって、支払うべき税金の金額が決定します。

ただし、税金の種類によっては、基準額を上回らない限り支払いの義務はありません。

まずは、個人事業主が納めなければならない税金である所得税、住民税、消費税、個人事業税、源泉所得税についてそれぞれ解説します。

1-1.所得税

所得税は、所得に対して課税される税金です。

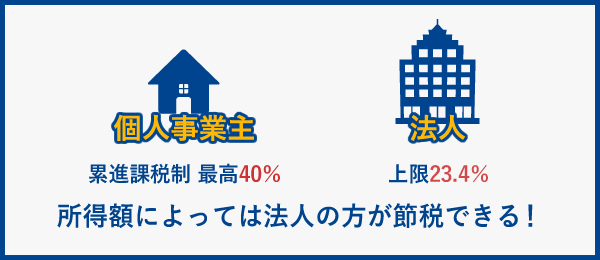

所得額に比例して税額が増える「累進課税制」が適用されます。所得が195万円以下であれば5%、195万円超~330万円以下であれば10%、330万円超~695万円以下であれば20%となり、最高税率は40%に達します。

所得および課税所得の計算式は以下のとおりです。

- 所得=収入-経費

- 課税所得=所得-所得控除(基礎控除など)

支払時期は、会計期間の翌2月16日~3月15日と原則定められています。

1-2.住民税

住民税とは、所得に課税される都道府県民税及び市町村民税のことです。

課税所得の計算方法は、所得税と同様ですが、一部所得控除の金額が異なります。

税率は、都道府県民税と市町村民税を合わせて10%です。

個人事業主には居住する市町村から個別に請求されます。

支払時期は、6月末、8月末、10月末、翌年1月末の年4回ですが、一括納付を選択することも可能です。

1-3.消費税

消費税は、商品やサービスの売上に対して課される税金です。

一般の消費者が小売店などで商品を購入した際に支払う消費税を、小売店がまとめて国に納めています。

個人事業主の場合には、課税売上1,000万円超えで消費税を支払います。

令和元年秋に、現状の8%から10%への増税が予定されています。

支払時期は、会計期間の翌3月31日までとされています。

1-4.個人事業税

個人事業税とは、所得を課税対象として、都道府県に対して支払う税金です。

ただし、所得290万円以下の個人事業主は対象外となります。

税率は、3%~5%です。

支払時期は、毎年8月末、11月末の年2回とされています。

ちなみに、所得税の申告書を提出した場合、事業税の申告書を提出する必要はありません。

2.法人でかかる税金

続いては、個人ではなく、会社を設立して法人化した場合に発生する税金を紹介します。

法人の場合、主に法人税と法人住民税、消費税、法人事業税、源泉所得税の5種類を納めます。

個人事業主に比べると、会計処理や税金の算出は複雑になるため、専門家にサポートを依頼した方が良いでしょう。

2-1.法人税

法人税とは、会社所得(=益金-損金)にかかる税金です。

税率は、一般法人や公益法人といった会社形態によって変わりますが、一般法人なら19%~23.4%、公益法人なら15%~23.4%とされています。

上限が23.4%と定まっているため、累進課税制度で税額の増える個人事業主よりも、所得金額によっては税金を抑えることができます。

支払時期は、事業年度末から2か月以内とされています。

2-2.法人住民税

法人住民税は、都道府県もしくは市町村で事業を行う企業に対して課される税金です。

税率は、法人税額や資本金額、従業員数などから総合的に決定されますが、法人税の12.9%+均等割(7万円)を納める必要があります。

つまり、法人税額を抑えることができれば、法人住民税額も抑えられます。すべての企業に課される「均等割」は、たとえ赤字であっても一定額を支払わなければなりません。

支払時期は、事業年度末から2か月以内です。

2-3.消費税

消費税は、商品やサービスの売上に対して課されます。

支払時期は、基本的に事業年度末から2か月以内です。ただし、消費税の額によって、年に複数回支払う必要が出てきます。

たとえば、前期の消費税額が48万円超~400万円以下なら年2回、400万円超~4,800万円以下なら年4回、4,800万円超なら年12回に分けて支払うこととなります。

2-4.法人事業税

法人税同様、会社所得に対して課税される税金です。

法人が事業を行うにあたって利用しているさまざまな公共施設や公共サービス(警察や消防、道路など)に対し、それらの経費の一部を負担する目的で課税されるものとされています。

国税ですが、会社の所在地である都道府県に対して税金を納めます。

収益を目的に事業展開する一般企業にのみ課税され、法人の所得が赤字の場合は納付が免除されます。

期末の資本金が1億円を超えた場合は外形標準課税の対象となるため、課税負担が大きくなります。

支払時期は、事業年度末日から2か月以内です。

2-5.源泉所得税

源泉所得税とは、会社で従業員を雇用している場合に課税される税金です。

ただし、国税庁によると、人的役務提供事業の対価、保険年金、組合契約事業利益の配分などが、軽減または非課税の対象になる所得と見なしています。

会社もしくは経営者個人が、従業員にかかる所得税を従業員の毎月の給与から天引きし、代わりに税務署へ支払います。

支払時期は、給与天引きした翌月の10日です。

ただし、ボーナスなどの支払い時には、通常と源泉所得税の計算方法が変わるため注意しましょう。

3.起業時の税金対策

起業時には、多くの税金を納める必要があることがお分りいただけたかと思います。

続いて、起業時に行える税金の節税や免除方法について、個人事業主の場合と、法人の場合に分けて解説します。

なお、より詳しい節税方法を探している場合には、専門家に相談してみるのも良いでしょう。

3-1.個人事業主の節税方法

個人事業主が節税する方法には、主に以下の6つがあります。

●経費計算

これは節税テクニックというより、基本的な経理方法ですが、経費として処理できるにもかかわらず見逃してしまっている出費が存在する可能性があります。

漏れやすく経費処理可能な出費としては、たとえば事業税の納付額や借入金の利子、社用車の自動車税、家賃、携帯電話料金などが挙げられます。

家賃や携帯電話など、プライベートでも利用できる経費では、使用割合によって按分計算する必要があります。

●青色申告

青色申告をしていれば、簡易簿記で10万円、複式簿記で65万円を利益から控除できます。また、純損失の繰越控除として、赤字を3年間に渡って繰越でき、将来の黒字と相殺することができます。

●所得分散

前述のとおり、個人事業主の所得税には累進課税制度が適用されます。

事業を手伝う家族に対して給与を支払うことで、節税につなげることが可能です。

ただし、実質的に手伝ってもらっている事業に対し適切な給与額を支払うことが条件です。

●年払い

家賃や生命保険といった継続的に支払いを行っている契約に対し、翌年1年分をまとめて支払うことにより、全額その年の経費に加えることが可能です。

ただし、翌年も同様に年払いをしなければならない点や、工場などの家賃は経費対象外となる点には注意が必要です。

●小規模企業共済

小規模企業共済とは、経営者の退職金制度として事前に支払える共済制度です。

納付した掛金は小規模企業共済等掛金控除として所得税に反映させることができます。

掛け金は、毎月1,000円〜70,000円の範囲で自由に選択することが可能です。

●倒産防止共済

取引先企業の倒産による連鎖倒産を防止するための共済です。取引先の倒産時に融資を受けられます。

納付した掛金は全額損金として計算できるため、法人税を計算する際にかかる税金を減らすことができます。

掛け金は、毎月5,000円〜20万円の範囲で自由に選択することが可能です。

以上6つを紹介しましたが、これらの方法を駆使しながら、個人事業主として節税を目指してみてください。

3-2.法人の節税方法

法人としての節税や税金の免除方法は、主に5つあります。

●役員報酬

役員を追加し、適切な役員報酬を支払うことで、法人税を抑えることができます。

役員報酬が増えすぎれば、所得税や住民税の負担が増えます。

それぞれの税金のバランスを見ながら、役員報酬を決めることで節税につながります。

●交際費と会議費

会議費は、全額を経費として処理できますが、交際費は一部経費として認められません。

1人当たりの飲食費の金額を5,000円以下で抑えることで、会議費として処理することが可能となります。

●社宅

経営者の住むマンションを社宅として経費処理することが可能です。

家賃の50~70%を合法的に会社経費にできます。

経営者は、家賃を役員報酬から支払っていることと思いますが、5割以上を経費処理できる点は大きな節税メリットといえるでしょう。

条件として、大家さんと会社で契約を結び、大家さんへ直接家賃を支払う必要があります。

●人材への投資

社員の給与をアップすることや社員数を増やすことで、「所得税拡大促進税制」や「雇用促進税制」を適用でき、法人税を減額できます。

この税制の適用にはハローワークでの相談が必要です。

●生命保険

生命保険に役員が加入することにより節税につながります。

生命保険の契約を結ぶ際には、掛金を経費として処理できる、解約時に解約返戻金が返ってくる、税制改正のリスクが低い、といった条件が当てはまる保険を選びましょう。

上記5つのような節税方法のひとつひとつは少額の節税かもしれませんが、積み重なることにより大きな節税につながります。

まとめ

起業するにあたって、収益を出し事業を継続させることはもちろん大切ですが、それ以前に税金を納めることが必要不可欠です。

個人事業主もしくは会社経営者として、可能な限りの節税対策をし、事業の黒字継続を目指しましょう。細かな節税方法については、必要に応じて専門家にも相談することをおすすめします。

この記事の執筆者

久田敦史

株式会社ナレッジソサエティ 代表取締役

バーチャルオフィス・シェアオフィスを通して1人でも多くの方が起業・独立という夢を実現し、成功させるためのさまざまな支援をしていきたいと考えています。企業を経営していくことはつらい面もありますが、その先にある充実感は自分自身が経営をしていて実感します。その充実感を1人でも多くの方に味わっていただきたいと考えています。

2013年にジョインしたナレッジソサエティでは3年で通期の黒字化を達成。社内制度では週休4日制の正社員制度を導入するなどの常識にとらわれない経営を目指しています。一児のパパ。趣味は100キロウォーキングと下町の酒場めぐり。

【学歴】

筑波大学中退

ゴールデンゲート大学大学院卒業(Master of Accountancy)

【メディア掲載・セミナー登壇事例】

起業家にとって必要なリソースを最大限に提供するシェアオフィス

嫌われるNG行動はこれ!覚えておきたいシェアオフィスやコワーキングスペースのマナー

“バーチャルオフィス” “シェアオフィス” “レンタルオフィス”どれを選んだらいいの? 〜ナレッジソサエティ久田社長に聞いてみた

複業人事戦略会議 #2 ~週休4日制正社員!?多様な働き方が生む効果とは?~

ここでしか聞けない、創業現場のリアル(東京都中小企業診断士協会青年部主催)

起業を目指す若者へ「週休4日制」の提案

社内勉強会レポート

ストリートアカデミー 久田敦史

Yahoo知恵袋

法人カード調査部