簡易課税制度とは、消費税額の計算において仕入税額控除の算出を簡素化できる制度です。

特にインボイス制度を機に課税事業者となった方や、中小企業者の場合は、簡易課税の採用によって事務量の削減や税負担の軽減に繋がる可能性があります。

この記事では消費税の簡易課税制度について、基本情報や手続き、メリット・デメリット、インボイス制度の関係などを解説しています。

簡易課税制度を採用すべきか否かを判断して、有利に事業運営を進めましょう。

目次

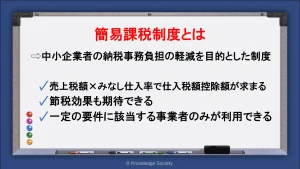

消費税の簡易課税制度とは

消費税の申告方法には、以下の2つがあります。

・一般課税(原則課税/本則課税)

・簡易課税

その中でも簡易課税とは仕入税額控除の計算を簡素化できる申告方法で、中小企業者の納税事務負担の軽減が目的とされています。

原則である一般課税の場合は、売上時に受け取った税額(売上税額)から仕入時に支払った税額(仕入税額)の差額を納付します。

一般課税では、取引先が適格事業者か否かの確認や軽減税率適用品目の区分など複雑な処理が必要です。

その結果、事務負担の増加に繋がる可能性があります。

一方で簡易課税は、売上税額に決められたのみなし仕入率を乗じて消費税額を算出でき、複雑な経理処理は不要です。

単純に売上税額を把握していれば、事業区分に応じたみなし仕入率を乗じるだけで仕入税額を算出されるので、経理処理の負担を大きく削減できます。

また簡易課税制度を用いて算出した消費税額は、一般課税で算出した消費税額よりも少ない場合があり、節税効果も期待できます。

ただし簡易課税はすべての事業者が活用できるわけではなく、一定のデメリットも存在するため「本当に簡易課税で申告すべきか」を判断しましょう。

簡易課税制度の事業区分

簡易課税の「みなし仕入率」は事業内容に応じて6種類に分けられています。

| 事業区分 | みなし仕入率 | 具体的な事業内容 |

| 第1種事業 | 90% | 卸売業 |

| 第2種事業 | 80% | 小売業 農業・林業・漁業(飲食料品の譲渡に係る事業に限る) |

| 第3種事業 | 70% | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く) 鉱業 建設業 製造業 電気業 ガス業 熱供給業および水道業 |

| 第4種事業 | 60% | 第1・第2・第3・第5・第6種事業のいずれにも当てはまらない事業 |

| 第5種事業 | 50% | 運輸通信業 金融業および保険業 サービス業(飲食店業を除く) |

| 第6種事業 | 40% | 不動産業 |

事業運営において仕入れの割合が高い業種はみなし仕入率も高めの傾向にあります。

一方で、不動産管理業のように仕入れの割合が少ない業種はみなし仕入率も低めです。

例えば雑貨屋などの小売業を運営する場合、売上税額の80%を仕入税額として扱います。

みなみ仕入率が高ければ、売上時に受け取った消費税額に占める最終的な消費税額が少なくなります。

簡易課税の消費税額の計算方法

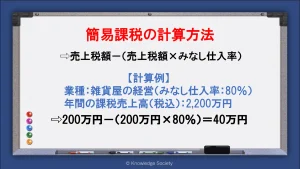

簡易課税制度における消費税額の計算方法は以下の通りです。

・売上時に受け取った消費税額-(売上時に受け取った消費税額×みなし仕入率)=消費税額

なお、一般課税の計算では「売上時に受け取った消費税額×みなし仕入率」ではなく「仕入時に支払った消費税額」となります。

簡易課税では仕入で支払った消費税額の把握が不要なため、より簡単に納付すべき消費税額を算出できると分かります。

簡易課税制度の計算例

例えば以下のような事業者における簡易課税制度の消費税額を計算します。

業種:雑貨屋の経営(みなし仕入率:80%)

年間の課税売上高(税込):2,200万円

年間の課税売上高が2,200万円であると、売上時に受け取った消費税額(売上税額)は200万円です。

雑貨屋を含む小売業のみなし仕入率は80%であるため、納付すべき消費税額は以下のように計算できます。

・200万円(売上税額)-(200万円(売上税額)×80%(みなし仕入率))=40万円

簡易課税制度の適用要件・手続き

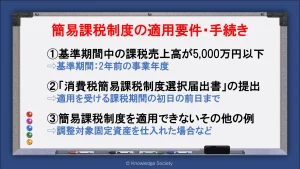

上述した通り、簡易課税制度はすべての事象者が選べるわけではありません。

個人事業主と法人の両方が利用できる制度ですが、一定の適用要件に該当し、指定の手続きを踏む必要があります。

ここでは、簡易課税制度の適用要件や手続きを解説します。

基準期間中の課税売上高が5,000万円以下

簡易課税制度を選択できるのは「基準期間中の課税売上高が5,000万円以下の事業者」に限られます。

基準期間とは、以下の期間を指します。

個人事業主:前々年

法人:前々事業年度

例えば個人事業主が2025年に簡易課税制度を利用するには、2023年の課税売上高が5,000万円以下であることが必須です。

消費税の3つの取引

事業における取引は大きく以下の3つに分けられており、それぞれ消費税の取扱いが異なります。

・課税取引:消費税の課税対象となる取引

・非課税取引:消費税の課税取引にあたらない取引

・不課税取引:課税対象になじまない、もしくは社会政策的配慮から課税されない取引

「課税取引」とは消費税の課税対象となる取引です。

課税取引は以下の3つを満たしている必要があります。

・国内において事業者が事業として行う取引

・対価を得て行う取引

・資産の譲渡、貸付および役務の提供

これらのいずれかに該当しないと、消費税の課税がされない「非課税取引」となります。

一方で「不課税取引」とは、預貯金・貸付金の利子や社会保険医療といった課税対象になじまない、もしくは社会政策的配慮から課税されない取引です。

参考:No.6105 課税の対象

参考:No.6209 非課税と不課税の違い

「消費税簡易課税制度選択届出書」の提出

簡易課税制度の適用を受けるには、管轄の税務署に対して「消費税簡易課税制度選択届出書」の提出が必要です。

提出時期は「適用を受ける課税期間の初日の前日まで」です。

例えば、個人事業主の場合は適用を受ける前年の12月31日までに提出を行う必要があります。

また法人の例を挙げると、2025年4月1日からの事業期間で簡易課税の適用を受けたい場合は、2025年3月31日までに届出書の提出が必要です。

提出期限が過ぎた場合は、翌年からの適用となる点に注意が必要です。

ただし事業を開始した1年目に課税事業者になり簡易課税制度の適用を受ける場合は、その課税期間中に提出すれば問題ありません。

「消費税簡易課税制度選択届出書」は以下のいずれかの方法で提出できます。

・税務署窓口への提出

・税務署への郵送

・e-Taxによる電子申請

簡易課税制度を適用できないその他の事業者

基準期間中の課税売上高が5,000万円以下でも、以下のいずれかに該当する場合、一定期期間は簡易課税制度を利用できません。

・調整対象固定資産を仕入れた

・新設法人または特定新規設立法人が調整対象固定資産を仕入れた

・高額特定資産や自己建設高額特定資産を仕入れた

・高額特定資産である棚卸資産等について棚卸資産の調整措置の適用を受けた

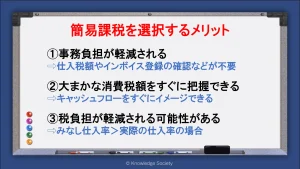

簡易課税を選択するメリット

一般課税ではなく簡易課税を選択することで、以下のようなメリットを受けられます。

・事務負担が軽減される

・大まかな消費税額がすぐに把握できる

・税負担が軽くなる可能性がある

ここでは、それぞれを詳しく解説します。

事務負担が軽減される

簡易課税制度の選択により、消費税の計算に係る事務負担が軽減されます。

簡易課税を選択すれば「売上時に受け取った消費税額」を把握できれば納付すべき消費税額を計算できます。

一方で一般課税を選ぶと、以下のような要素も把握が必要です。

・仕入時に支払った消費税額

・軽減税率の対象となる仕入の有無

・取引先のインボイス登録の有無(適格請求書発行事業者か否か)

簡易課税だとこれらの把握が不要であるため、事務負担を軽減でき、人的コストを抑えられます。

大まかな消費税額をすぐに把握できる

簡易課税制度における消費税の計算方法は非常にシンプルです。

売上高と業種別のみなし仕入率を把握していれば、事業年度中でもすぐに大まかな消費税額を計算できます。

事業のキャッシュフローがすぐにイメージできるため、迅速な経営判断ができる要因ともなります。

税負担が軽減される可能性がある

原価率が低いビジネスの場合、簡易課税の選択によって税負担を減らせるケースがあります。

例えば、ブログ運営によるアフィリエイト収入を得る事業者は、通信費以外に大きな費用が発生しないことも多いです。

一般課税を選んだ場合の仕入税額は、売上税額の10%未満という例もあるでしょう。

しかし、アフィリエイト事業を展開する場合のみなし仕入率は50%です。

本来は10%未満の仕入率であっても、課税売上高の50%の仕入があったとみなされるため、税負担を大きく軽減できます。

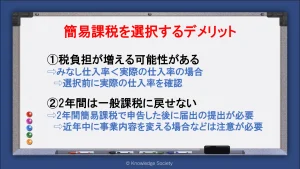

簡易課税制度を選択するデメリット・注意点

一方で簡易課税を選択するデメリットがあることも事実です。

・税負担が増える可能性がある

・2年間は一般課税に戻せない

これらのデメリットを踏まえて、簡易課税と一般課税のどちらを選択すべきか判断してください。

税負担が増える可能性がある

中には簡易課税制度の適用によって税負担が増える可能性があります。

具体的には「仕入率がみなし仕入率よりも高い場合」が挙げられます。

例えば飲食業で簡易課税を用いる場合、みなし仕入率は60%(第4種事業)です。

そのため、実際の事業運営において60%超の仕入率となっている場合は、一般課税を選択した方が納付すべき税額が少なくなります。

他にも、仕入高よりも売上高が少ない、つまり事業が赤字の場合も一般課税の方が特になる状態です。

事業が赤字の場合、売上時に受け取った消費税よりも仕入時に支払った消費税の方が多く、一般課税の確定申告によって還付を受けられます。

しかし、簡易課税の場合は仕入れの多さに関係なく一定の割合で消費税が課税されるため、事前に「実際の仕入率はどのくらいか」を把握したうえで簡易課税の選択を判断してください。

2年間は一般課税に戻せない

簡易課税を選択すると、原則として2年間は簡易課税で消費税の確定申告を行う必要があります。

近年中に事業内容を大きく変更する場合などは、実際の仕入率が変わって一般課税の方が特になる可能性もあります。

その場合でも、簡易課税を選択した2年目に一般課税に戻すことはできません。

簡易課税から一般課税に戻すには、2年間簡易課税で申告した後に「消費税簡易課税制度選択不適用届出書」の提出が必要です。

ただし「消費税簡易課税制度選択届出書」の提出を行っても、基準期間の課税売上高が5,000万円超の場合は、簡易課税の適用2年目でも一般課税で申告することとなります。

簡易課税と一般課税はどちらが得なのか

簡易課税を選ぶと消費税に関する経理処理を大幅に削減できますが、税負担については一般課税の方が有利になるケースもあります。

ここでは簡易課税が特になるケースと、一般課税が得になるケースをそれぞれ解説します。

簡易課税が得になるケース

一般課税よりも簡易課税が特になるケースは以下の通りです。

・実際の仕入率よりもみなし仕入率の方が高い状態

例えば以下の要件で考えてみます。

業種:飲食業(みなし仕入率:60%)

年間の課税売上高(税込):3,300万円

実際の仕入額(税込):1,100万円

この場合、売上時に支払った消費税額は300万円、仕入時に支払った消費額は100万円です。

一般課税で消費税の申告を行う場合「300万円-100万円」で納付額は200万円となります。

一方で、簡易課税であれば「300万円×(300万円×60%)」で120万円の税額となる計算です。

ただし、単純に食材等の仕入でかかった消費税額だけで計算してはいません。

例えば、固定資産の購入などで莫大な消費税を支払っている場合、一般課税であれば控除される金額が増えて税負担が軽くなる可能性があります。

そのため「近年中に大規模な設備投資がないか」なども踏まえて検討する必要があります。

一般課税が得になるケース

一方で、簡易課税よりも一般課税が得になるケースは以下の通りです。

・みなし仕入率よりも実際の仕入率の方が大きい

例えば以下の状態で消費税額の計算を行います。

業種:飲食業(みなし仕入率:60%)

年間の課税売上高(税込):3,300万円

実際の仕入額(税込):1,100万円

別途1,100万円(税込)の固定資産を購入

一般課税であれば、固定資産の購入で発生した消費税も消費税の支払い税額控除を受けられ、消費税額「300万円-(100万円+100万円)」で100万円となります。

売上時に受け取った消費税額:300万円

仕入時に支払った消費税額:100万円

固定資産の購入で支払った消費税額:100万円

一方で簡易課税を用いる場合、固定資産の購入を行っていてもみなし仕入率は60%で固定のため、消費税額は「300万円×(300万円×60%)」で120万円です。

このようなケースにおいては、簡易課税よりも一般課税を選択した方が税負担が軽くなります。

他にも、単純に事業が赤字で「売上税額<仕入税額」となっている場合なども当然簡易課税より一般課税の方が得になります。

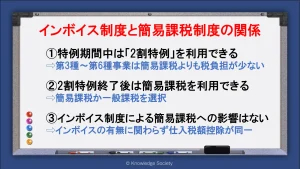

インボイス制度と簡易課税制度の関係

2023年10月にはインボイス制度が始まり、今まで免税事業者だった方も次々と課税事業者になっています。

インボイス制度施行直後は「2割特例(後述)」があることから、簡易課税制度を選ぶ事業者は少ないはずですが、特例期間終了後は一般課税と簡易課税の選択を迫られるでしょう。

ここでは、インボイス制度と簡易課税の関係性を解説します。

特例期間中は「2割特例」を利用できる

「2割特例」とは、インボイス制度を機に免税事業者から課税事業者に切り替えた方を対象とした特例です。

【2割特例の概要】

対象者:インボイス制度を機に免税事業者から課税事業者になった方

特例の内容:消費税の仕入税額控除が「売上税額×80%」となる

特例の期間:令和5年10月1日~令和8年9月30日が属する課税期間

届出等:不要(消費税の確定申告時の申告書に「〇」を付けるだけ)

対象者は「2割特例」「簡易課税」「一般課税」から消費税の納付方法を選択できます。

2割特例であれば、事業の種類に関係なく仕入税額控除が「売上税額の80%」となるため、第3種~第6種事業の場合は簡易課税よりも税負担を軽減できます。

また、第2種事業の場合は控除率が80%で等しいため、わざわざ簡易課税の手続きを踏む必要性は薄いでしょう。

一方で第1種事業(卸売業)のみなし仕入率が90%のため、簡易課税を選択した方が得といえます。

2割特例終了後は簡易課税を利用できる

2割特例の終了後、つまり「令和8年10月1日以降に始まる事業年度」については、簡易課税と一般課税から消費税の申告方法の選択が必要です。

令和8年10月1日以降に始まる課税期間とは、具体的に以下の事業年度を指します。

個人事業主:令和9年1月1日から始まる事業年度

法人:令和8年10月1日以降から始める事業年度

新しい事業年度が始まる前に、簡易課税と一般課税のいずれかを選択して、簡易課税を利用する場合は管轄の税務署に「消費税簡易課税制度選択届出書」を提出することとなります。

なお簡易課税制度における第1種事業者(卸売業)については、2割特例よりも簡易課税の方が税負担を軽減できるため、特例終了前から簡易課税と一般課税のいずれかの選択がおすすめです。

参考:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

インボイス制度による簡易課税制度への影響はない

インボイス制度は新たに課税事業者となった方だけでなく、小規模事業者と取引を行う中・大規模事業者にも影響を及ぼします。

一般課税を用いる事業者は「売上税額-仕入税額」で納付すべき消費税額を求めますが、インボイス登録をしていない免税事業者に支払った消費税は「仕入税額控除」の適用外であるためです。

そのため小規模事業者と取引を行う事業者は、インボイス登録の有無の確認などを行う必要があります。

一方で簡易課税を選んだ場合は、取引先がインボイス発行事業者か否かに関わらずみなし仕入率によって消費税額を計算できるため、特段の影響はありません。

そのためインボイス制度が導入されても、免税事業者と取引を行う特段のデメリットは生じないといえます。

簡易課税制度でよくある質問

ここからは、簡易課税制度でよくある質問にお答えしていきます。

簡易課税制度を取り下げる際の手続きは?

簡易課税制度をやめる際は、管轄の税務署に対して「消費税簡易課税制度選択不適用届出書」の提出が必要です。

提出期限は適用をやめる課税期間の初日の前日までです。

例えば、2025年1月1日から始まる課税期間から一般課税に戻したい場合は、2024年12月31日までに届出書を提出する必要があります。

なお、届出書の提出は以下の3つの方法で可能です。

・税務署窓口への提出

・税務署への郵送

・e-Taxによる電子申請

簡易課税と一般課税は確定申告の形態が違う?

簡易課税と一般課税は同じ「消費税及び地方消費税」の確定申告の形態です。

消費税額の計算方法が異なるだけで、課税期間や申告期限、納期限などは同一です。

ただし書面での確定申告の場合、確定申告書の様式が異なります。

簡易課税で確定申告を行う場合は、簡易課税用の申告書用紙を用いて記載・提出を行いましょう。

まとめ

今回は消費税の計算方法のひとつである「簡易課税制度」について解説しました。

簡易課税は中小事業者の納税事務負担の軽減を目的とした制度で、以下のようなメリットを受けられます。

・仕入税額控除の計算を簡素化できる

・税負担の軽減に繋がる可能性がある

ただし簡易課税制度を利用できるのは、2年前の売上高が5,000万円以下で、期限内に届出書を提出した事業者に限られる点に留意してください。

また簡易課税を選択したら2年間は取り下げができず、事業の実態によっては税負担が増えるリスクも生じます。

そのため簡易課税制度のメリット・デメリットや企業の実態を踏まえて、一般課税と簡易課税のどちらを選ぶべきかを判断しましょう。

企業に適した申告形態を選べれば税負担の軽減や人的コストの削減が可能となるため、ぜひ参考にしてください。