人生100年時代と言われる昨今において、時代の流れや生活環境の変化に合わせた職業の変更は珍しくありません。現在は会社員であっても、いずれ個人事業主になる選択も十分にあり得るでしょう。

しかし、個人事業主は会社員と比較してメリット・デメリットがあることも事実です。また、事業を立ち上げるとなると、個人事業主だけでなく法人も視野に入れるべきです。

自分が起業に向いているか否か、どの形態で起業すべきかを適切に判断できれば、起業後に後悔せず、事業をより有利に進められるでしょう。

そこで今回は、会社員や法人と比較した際の個人事業主のメリット・デメリット、個人事業主での成功のポイントなどを解説しています。

この記事を読めば「自分が起業すべきか否か」「起業形態は法人か個人事業主か」が理解できるため、ぜひ参考にしてください。

目次

個人事業主とは

個人事業主とは税務上の区分の1つで、税務署に対して開業届を提出した方を指します。また広義の意味では、その名の通り個人で事業を営んでいる方を指す場合もあります。

フリーランスとの違い

「フリーランス」とは、会社や団体に所属せずに業務を請け負って報酬を得る働き方です。個人事業主とは異なり、あくまでも働き方を表す用語です。

つまり、フリーランスとは個人事業主の働き方の1つとも言えるでしょう。

個人事業主の中でもフリーランスの働き方に興味がある方は、以下の記事を参考にしてください。フリーランスのメリットやデメリット、代表的な職種などを詳しく解説しています。

自営業との違い

自営業も個人事業主と同様に、個人で事業を運営する方です。

しかし、自営業は税務上の区分ではありません。1人親方といった法人の代表者も自営業と呼ぶ場合があります。

そのため、自営業の個人事業主がいる他方で、自営業の法人経営者もいる点に留意しましょう。

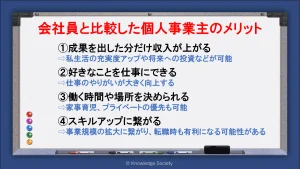

会社員と比較した個人事業主のメリット4選

会社員から事業を立ち上げて個人事業主になることには様々なメリットがあります。メリットを最大限に受けられれば、人生が大きく好転することも少なくありません。

ここでは、会社員と比較した個人事業主のメリットを4点解説します。

メリット1.成果を出した分だけ収入が上がる

個人事業主のメリットとして「成果を出した分だけ収入が上がる」が挙げられます。

会社員の場合、基本給が給与のベースになっているのケースがほとんどです。そのため、インセンティブがある場合でも、全ての結果が給与に反映されることは少ないでしょう。

一方で個人事業主の場合は、成果を出した分に比例して自身の所得が向上します。

所得が増えると、私生活の充実度の向上や新たな試みのきっかけ、貯蓄や将来への投資も可能となります。結果的に生活が一気に好転する可能性もあるでしょう。

そのため「収入を一気に上げたい」と考えている方は個人事業の開業がおすすめです。

メリット2.好きなことを仕事にできる

個人事業主として事業を立ち上げると、好きなことを仕事にできます。

会社員であっても好きな業界にいる方もいます。しかし、事業の方向性を自身で決定できるケースは少なく、興味のある部署に配属されるとも限りません。

好きなことで起業をして必ず成功できるか否かは別問題ですが、個人事業主になれば参入する業界や事業の方向性を自身で決定できます。また、仕事の核となる部分を自分で行えるため、仕事のやりがいが大きく向上するでしょう。

そのため、好きなことを仕事にしたい方は個人事業主としての事業の立ち上げがおすすめです。

メリット3.働く時間や場所を決められる

個人事業主になれば、働く時間や場所を自身で決定できます。

現在は会社員でもフレックス制や在宅勤務の導入によって、決められた時間・場所で仕事をしなくても良いケースが増えてきました。しかし会社員としての柔軟な働き方には限界があります。

例えば、週の勤務時間の規定や上司への進捗報告、定期的な出社といったルールが定められていると、どうしてもプライベートの時間を削る場面が現れるでしょう。

他方で個人事業主であれば、働く時間や場所が完全に自由になるケースも少なくなりません。「子育てやプライベートを重視したい」「自宅やカフェなどで柔軟に働きたい」といった希望も叶えられるため、ワークライフバランスの達成に繋がるでしょう。

ただし個人事業主であっても、営業時間が決まっている店舗経営の場合は働き方に制限が生まれる点に注意が必要です。

メリット4.スキルアップに繋がる

個人事業主への独立によってスキルアップが実現できる点も大きなメリットです。

個人事業主になれば事業の立ち上げはもちろん、仕事の受注から請求までビジネスの一連の流れを経験できます。全ての手続きを自身で行う必要があるため、不明な点は自ら学び、スキルや知識を増やしていけるでしょう。

一方で会社員の場合、自分の部署の仕事しか経験できないケースも多々あります。

スキルアップができれば事業規模の拡大はもちろん、転職時にも有利になるでしょう。

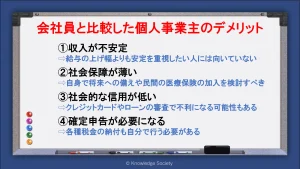

会社員と比較した個人事業主のデメリット4選

一方で、個人事業主は会社員と比較してデメリットも存在します。デメリットを知らずに独立してしまうと、事業の失敗の原因にもなるため注意が必要です。

ここでは、会社員と比較した個人事業主のデメリットを4点解説します。

デメリット1.収入が不安定

個人事業主は会社員と比較して収入が不安定な点がデメリットです。

会社員の場合は仕事で成果を出せなくても、基本給は必ず支払われます。また、病気やケガで出勤できない場合も、休暇制度によって給与に大きく影響を与えません。

一方で個人事業主は、仕事で利益を出せない場合はもちろん、病気やケガで稼働できない場合もその分収入が下がります。また、収入が安定しない事実がストレスになる方もいるでしょう。

そのため「給与の上げ幅よりも安定性を重視したい」といった方は個人事業主が向いていない可能性があります。

デメリット2.社会保障が薄い

個人事業主は会社員と比較して、社会保障が薄い点もデメリットです。

個人事業主は雇用保険や労災保険に加入できず、退職金制度もありません。そのため、失業した際や仕事でケガをした際は自分自身で対処する必要があります。

また、個人事業主は年金の額は少ない点もデメリットです。

そのため、自身で将来に対する備えや、民間の医療保険への加入も検討すべきと言えるでしょう。

デメリット3.社会的な信用が低い

個人事業主は会社員よりも収入が不安定かつ社会保障が薄いこともあり、社会的な信用が低い傾向にあります。

その結果、クレジットカードやローンの審査で不利になる可能性があります。

また、手続きの際に求められる書類が増えるなど、会社員よりも不利になるケースがある点に留意しましょう。

デメリット4.確定申告が必要になる

個人事業主は、会社員にはない所得税の確定申告が必要になります。

通常会社員は源泉徴収と年末調整によって1年の税金を清算します。

一方で個人事業主は、1年間の税金を確定申告によって納める必要があるのです。

確定申告は経験のない方にとって手こずりやすい手続きです。また、所得税の確定申告以外に消費税の確定申告が必要となる場合もあります。

個人事業主には源泉徴収がないため、自身で以下の税金の納付が必要となります。

・所得税

・消費税(課税事業者のみ)

・住民税

・個人事業税など

起業するなら法人という選択肢もある

会社員が起業を行う場合、個人事業主だけでなく法人という選択肢もあります。

「1人で起業するなら個人事業主」と思い込んでいる方も少なくありませんが、法人での起業の方がメリットが大きい場合もあります。

特に現在は最低資本金制度の撤廃が後押しをして、法人の立ち上げも注目を浴びているのです。

特に法人の形態の1つである「合同会社」は1人企業にも向いています。個人事業主・法人のどちらで起業すべきかを判断するために、それぞれのメリット・デメリットを適切に理解しましょう。

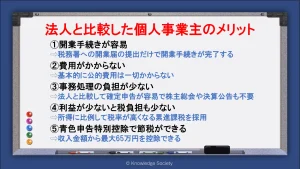

法人と比較した個人事業主のメリット5選

法人の立ち上げと比較して、個人事業主には多くのメリットがあります。

ここでは、法人と比較した個人事業主のメリットを5つ解説します。

メリット1.開業手続きが容易

個人事業主は法人よりも開業手続きが容易です。

詳しい手続きは後述しますが、基本的には税務署に対して開業届を出すだけで、個人事業の設立が完了します。

一方で法人の場合は、定款の作成や認証、法人登記などの様々な手続きを要します。

このように、誰でも気軽に立ち上げられる点が個人事業主のメリットと言えるでしょう。

メリット2.費用がかからない

個人事業の立ち上げの際は、公的な費用を要しません。

一方で法人を立ち上げる場合、株式会社で約24万円、合同会社で約10万円の費用が発生します。

また法人は、利益が出ていない場合でも法人住民税や法人地方税の納付を要し、決算公告の費用も毎年必要です。

個人事業主としての開業ではこれらの費用がかからないため、資金繰りに余裕が生まれ、事業が成功しやすくなるメリットとなるでしょう。

メリット3.事務処理の負担が少ない

個人事業主は法人よりも事務処理の負担が少ないというメリットがあります。

起業の手続きが簡易な点に加えて、確定申告の手続きも簡易で、株主総会や決算公告などの手続きも不要です。

これらの手続きは直接的に事業の利益とはなりません。そのため、負担が軽くなればそれだけ経営に力を入れられ、事業が成功しやすくなるでしょう。

メリット4.利益が少ないと税負担も少ない

個人事業主が支払う所得税は累進課税であるため、利益が少ないと税負担も少なくなります。具体的には、課税所得が1,949,000円までならば税率は5%で、最大で45%まで上がります。

一方で法人税の税率は、原則一律23.2%です。一部の法人の年800万円以下の利益については税率15%となりますが、最低税率は所得税の方が低いです。

そのため、所得が低い場合は個人事業主を選ぶと、税負担が減少し、事業の成功が近付くでしょう。

メリット5.青色申告特別控除で節税ができる

個人事業主が青色申告を用いると、青色申告特別控除によって最大65万円の所得控除を受けられます。青色申告特別控除とは、一定の条件を満たすと収入から最大65万円を控除して税額の計算をできる制度です。

一方で法人の青色申告には特別控除が存在しません。そのため同じ売上高の場合、基本的には個人事業主の方が課税所得が減少します。

以下の記事では起業時の青色申告について詳細に解説しています。青色申告の特典やメリット、手続き方法にも触れているため、ぜひ参考にしてください。

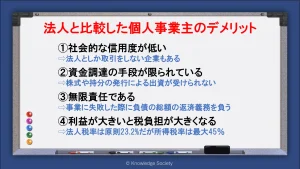

法人と比較した個人事業主のデメリット4選

一方で個人事業主よりも法人の方が優れている面も存在します。メリットよりもデメリットの方が大きいと判断したら、法人での起業が向いている可能性があるでしょう。

ここでは、法人と比較した際の個人事業主のデメリットを4点解説します。

デメリット1.社会的な信用度が低い

個人事業主は社会的信用度の低さがデメリットの1つです。

特に法人との取引を行う場合は注意が必要です。個人事業主との取引はせず、取引先を法人に限定している企業も存在します。

また、従業員を雇う際も信用度が高い法人に優秀な人材が集まりやすいです。

そのため、信用度の低さが足かせにならない場合に個人事業主を選ぶと良いでしょう。

デメリット2.資金調達の手段が限られている

個人事業主は法人と比べると資金調達の手段が限られています。

個人事業主は法人とは違い株式や持分の発行によって出資を受けられず、投資も受けられません。融資は制度上受けられますが、自己資本によって限度額が変動する可能性もあるでしょう。

そのため、個人事業主はいきなり大規模な費用が必要な事業には向いていない点に注意が必要です。

デメリット3.無限責任である

個人事業主は無限責任である点もデメリットです。

無限責任とは、事業に失敗した際に負債の総額の返済義務を負うことです。

一方で株式会社や合同会社は、出資額を限度として責任を負う有限責任であり、原則個人の資産には影響を及ぼしません。

ただし規模の小さい法人の場合、代表者個人が借入の保証人になるケースも多いです。その場合は実質的に有限責任になる点に注意が必要です。

デメリット4.利益が大きいと税負担が大きくなる

個人事業主は利益が大きくなると、法人より税負担が重くなります。

法人の税率は、原則一律23.2%です。また、資本金1億円以下の普通法人等は15.0%となります。

一方で、個人事業主が負担する所得税の税率は、上述した通り累進課税が採用されています。

具体的には課税所得330万円で税率20%となり、695万円で23%、900万円で33%です。

このように、個人事業主の利益が大きくなるとその分税負担が重くなるため、利益の大きさによっては法人の方が節税できる可能性があります。

参考:No.2260 所得税の税率

参考:No.5759 法人税の税率

個人事業で開業後に法人成りも可能

一度個人事業主で事業を開始しても、後に法人成りが可能です。「個人事業主で事業を始めたら一生個人事業主」というわけではありません。

そのため、最初は気軽に起業できる個人事業主で事業を立ち上げて、事業が軌道に乗ったら、もしくは上記したデメリットを解決したくなったら法人化を行う選択肢も有効です。

個人事業主になるには│必要な手続き・手順

個人事業主の開業手続きはそれほど複雑ではありません。ただし、失念すると後々のトラブルの原因となるため、適切に手続きを行いましょう。

ここでは、個人事業主になるために必要な手続きや手順を解説します。

税務署に「開業届」を提出

個人事業主の開業で必須の手続きは、管轄の税務署への開業届の提出のみです。

開業届は開業日から原則1か月以内に提出を行う必要があります。

なお、管轄の税務署とは事業所ではなく、住民票の住所を管轄する税務署である点に留意しましょう。

開業届については以下の記事で詳細に解説しています。手続きや書き方、入手方法などを紹介しているため、ぜひ参考にしてください。

節税を行うなら青色申告承認申請書の提出もおすすめ

開業届と同時に「青色申告承認申請書」の提出がおすすめです。

青色申告承認申請書の提出を行うと、節税に繋がる様々な特典を受けられます。

【青色申告の特典の例】

・最大65万円の特別控除

・青色事業専従者給与

・純損失の繰越し・繰戻し還付

青色申告は正規の簿記の原則での帳簿作成が必要ですが、それ以上に特典が大きいため、本格的に事業に取り組む場合は活用すべきと言えるでしょう。

なお青色申告を活用するには、上記した開業届の提出が条件となっています。

国民健康保険・国民年金への加入

個人事業主として独立した場合、健康保険は「国民健康保険」となり、年金は「国民年金」になります。加入期間に未払い期間を出さないためにも、独立後すぐに加入手続きを行いましょう。

手続き先は住所地を管轄する市区町村役場で、退職日の翌日から2週間以内に手続きを行う必要があります。

ただし、健康保険については、勤めていた会社の健康保険に任意で加入し続ける選択肢もあるため、どちらが得かを確認しましょう。

従業員を雇う場合は他の手続きも必要

基本的な手続きは上記の通りですが、従業員を雇う場合は他の手続きも必要になります。

【人員を雇う場合に必要になる手続き】

・年金事務所への「健康保険・厚生年金保険新規適用届」の提出

・労働基準監督署への「労働保険関係成立届」の提出

・ハローワークへの「雇用保険適用事業所設置届」の提出

・税務署への「源泉所得税の納期の特例の承認に関する申請書」(源泉所得税を納期の特例で収める方)

ただし年金事務所への手続きは、常時使用する従業員が5人未満である場合などに手続きが任意になります。

許認可の申請が必要な場合もある

各種公的機関からの許認可が必要な職種もあります。

【許認可が必要な職種の例】

・飲食業

・美容室

・古物商

・宅地建物取引業

・酒類販売業など

許認可を取らないで事業を始めてしまうと、罰則の対象にもなるため、事業内容で許認可が必要かどうかを必ず確認しましょう。

廃業時は「廃業届」の提出が必要

事業から撤退して個人事業主を辞める場合には、管轄の税務署に「廃業届」の提出が必要です。

提出期限は廃業から1ヵ月以内で、様式は開業届と同じです。

また、青色申告書での確定申告に関しても「所得税の青色申告の取りやめ届出書」の提出を要します。

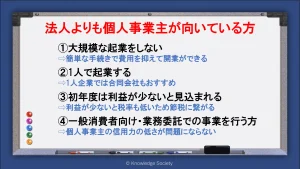

法人より個人事業主が向いている方

上記したメリット・デメリットを総合的に考えて、自身がどの形態で起業を行うかを判断しましょう。しかし「結局どちらが良いか分からない」といった方も多いでしょう。

そこでここでは、法人よりも個人事業主が向いている方の例をご紹介します。

大規模な起業をしない

大規模な起業をしない方は個人事業主が向いています。

個人事業主は資金調達がしにくいという特徴があるため、多くの起業資金が必要な事業には向いていません。

しかし起業資金がいらない事業であれば、手軽に費用を抑えて起業できる個人事業主がおすすめです。

1人で起業する

1人で起業する方も個人事業主がおすすめです。

従業員を雇って規模を大きくしていく場合は、法人での起業が向いている可能性が高いです。個人事業主は信頼度の関係から優秀な人材が集まらない可能性もあります。

一方で、1人で起業を行う場合は、これらのデメリットが生じにくいと言えます。

また、1人で事業を立ち上げる場合は合同会社での起業もおすすめです。合同会社は会社の設立も比較的容易で、費用も株式会社よりも抑えられます。

個人事業主よりも社会的信頼性が高いため、1つの有力な選択肢となるでしょう。

以下の記事では、合同会社について詳細に解説しています。特徴を適切に理解して自分に合った起業形態を選択しましょう。

初年度は利益が少ないと見込まれる

初年度の利益が少ないと見込まれる場合は個人事業主としての開業が向いています。

利益が少ない場合、累進課税を採用している所得税の方が節税効果が高いです。

また想像よりも利益が大きい場合でも、2期目以降で法人成りする選択肢があります。そのため、まずは気軽に費用を抑えて事業の立ち上げができる個人事業主がおすすめです。

一般消費者向けもしくは業務委託でのビジネスを行う方

一般消費者向けのビジネスや、業務委託を中心にフリーランスのような事業を行う場合は個人事業主としての開業がおすすめです。

これらの事業内容であれば、個人事業主のデメリットとなる信用力のなさは問題になりません。

一方で、信用力が必要なBtoBのビジネスを行う場合は、法人での起業が向いている可能性があります。

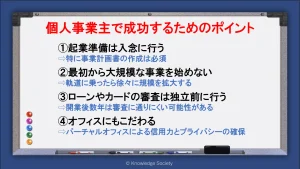

個人事業主として成功するためのポイント4選

個人事業主で開業しても必ず成功できるわけではありません。そのため、成功の可能性を少しでも上げるための取組みや起業準備を行いましょう。

ここでは、個人事業主として成功するためのポイントを4点解説します。

起業準備は入念に行う

開業前に入念な起業準備を行いましょう。起業準備の質によって事業の成功確率が大きく左右されるといっても過言ではありません。

具体的な起業準備の例は以下の通りです。

・事業計画書の作成

・資金調達手段の検討

・スキルや知識の習得

・人脈の形成

・開業資金を溜める

特に事業計画書の作成は綿密に行いましょう。

起業準備ついてさらに詳しく知りたい方は、以下の記事で詳細に解説しているため、ぜひご覧ください。

最初から大規模な事業を始めない

事業を立ち上げる際は、初期資金がかからないスモールスタートがおすすめです。

初期資金を抑えて事業を立ち上げると、失敗した際のリスクを大きく抑えられます。万が一失敗した場合でも、再起業や再就職がしやすいため、最初から多くの資金を投入するのは避けるのが良いでしょう。

事業が軌道に乗ってきた段階で徐々に資金を投入できれば、リスクを抑えて大規模な事業を作れます。

また、開業に一定の資金が必要な場合は、自己資金比率を高めることが大切です。

副業スタートも視野に入れる

副業で事業を始めるのも非常におすすめです。

副業でのスタートならば一定期間事業で利益が出なくても、会社員としての収入が確保されています。

また、自分が起業に向いているかを確認したうえで、独立するか会社員に戻るかを判断できる点も大きな魅力です。

フリーランスとして独立を目指している方がいれば、以下の記事を一読し、すぐに独立すべきか否かを判断してみてはどうでしょうか。

ローンやカードの審査は独立前に行う

ローンやカードの審査は独立前に行っておきましょう。

上述した通り、開業してすぐのタイミングでは社会的信用力が少なく、カードやローンの審査に通らない可能性があります。

もちろん、個人事業主としての実績を積んでいけば、各種審査も通るようになります。しかし、数年は審査が厳しい可能性があるため、会社員時代に行うのがおすすめです。

オフィスにもこだわる

事業所もビジネスの成功の重要な要因です。

店舗ビジネスの場合はもちろんですが、中には「自宅を事業所にする」と考えている方もいるでしょう。

しかし、自宅を事業所とする場合、以下のようなデメリットが生じます。

・事業の信用力が落ちる可能性がある

・プライバシー面の不安が生じる

そこでおすすめなのが「バーチャルオフィス」の活用です。

バーチャルオフィスとは、その名の通り「仮想の(バーチャル)」「事務所(オフィス)」を指し、事業用の住所を貸し出すサービスです。

バーチャルオフィスを活用すれば、一等地ビルの住所を安価に利用でき、信頼性やプライバシーの確保が可能です。

他にも「レンタルオフィス」を活用すれば、安価に集中できる空間の確保ができます。

いずれも結果として業績アップに繋がる要素となるため、検討すると良いでしょう。

バーチャルオフィスについては以下の記事で詳しく解説しているため、ぜひ参考にしてください。

まとめ

今回は個人事業主のメリット・デメリットを中心に解説しました。

会社員から個人事業主への独立は人生の転機です。しかし、会社員と比較したデメリットがある点も事実であるため、自分が本当に独立すべきかを慎重に判断しましょう。

また、独立の手段には個人事業主の他にも、法人設立があります。中には法人での起業が向いているケースもあるため、それぞれのメリット・デメリットの理解が重要です。

最後には個人事業主の成功のポイントも紹介しているため、ぜひ参考にしてください。

参考

参考:ログキャリ|就職・転職活動のお悩み解決!情報発信メディア

参考:「そろそろ法人化」という個人事業主が法人化する際のメリットとデメリット|名古屋市の山本聡一郎税理士事務所

この記事の執筆者

久田敦史

株式会社ナレッジソサエティ 代表取締役

バーチャルオフィス・シェアオフィスを通して1人でも多くの方が起業・独立という夢を実現し、成功させるためのさまざまな支援をしていきたいと考えています。企業を経営していくことはつらい面もありますが、その先にある充実感は自分自身が経営をしていて実感します。その充実感を1人でも多くの方に味わっていただきたいと考えています。

2013年にジョインしたナレッジソサエティでは3年で通期の黒字化を達成。社内制度では週休4日制の正社員制度を導入するなどの常識にとらわれない経営を目指しています。一児のパパ。趣味は100キロウォーキングと下町の酒場めぐり。

【学歴】

筑波大学中退

ゴールデンゲート大学大学院卒業(Master of Accountancy)

【メディア掲載・セミナー登壇事例】

起業家にとって必要なリソースを最大限に提供するシェアオフィス

嫌われるNG行動はこれ!覚えておきたいシェアオフィスやコワーキングスペースのマナー

“バーチャルオフィス” “シェアオフィス” “レンタルオフィス”どれを選んだらいいの? 〜ナレッジソサエティ久田社長に聞いてみた

複業人事戦略会議 #2 ~週休4日制正社員!?多様な働き方が生む効果とは?~

ここでしか聞けない、創業現場のリアル(東京都中小企業診断士協会青年部主催)

起業を目指す若者へ「週休4日制」の提案

社内勉強会レポート

ストリートアカデミー 久田敦史

Yahoo知恵袋

法人カード調査部