本記事では、個人事業主の開業届について以下の内容を解説します。

- 概要・提出期限・提出先

- 提出方法

- メリット・デメリット

- 提出までの流れ

- 各項目の書き方

- 同時に提出すべき書類

- 紛失時の対処法

- よくある質問

開業届(個人事業の開業・廃業等届出書)は個人で事業を営む際に提出が必要な書類です。

開業届の提出によって青色申告を含む法的制度を活用でき、対外的にも個人事業主である旨を証明できます。

しかし、提出をしなくても罰則を受けることはなく、注意点もいくつかあります。

提出義務者やメリット・デメリットを把握して「開業届を提出すべきか」を判断しましょう。

記事後半では、提出方法や提出の流れ、書き方などもご紹介しているため、ぜひご覧ください。

目次

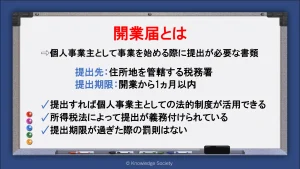

個人事業主の開業届とは?

個人事業主の開業届とは、個人で事業を開始する際に提出が必要な書類で、正式名称は「個人事業の開業・廃業等届出書」です。

具体的には「国内において新たに不動産所得、事業所得または山林所得を生ずべき事業を開始した場合」に提出が求められます。

ここでいう「事業」に明確な定義はありませんが、一般的に以下の3つを満たしたものと考えられています。

- 自己の計算と危険において独立して営まれる

- 営利性・有償性を有している

- 反復継続して遂行する意思と社会的地位が客観的に認められる

フリーランスや副業でも、上記の要件を満たして所得を得る場合は提出が必要です。

開業届の提出は所得税法第229条によって義務付けられていますが、罰則規定は存在しません。

提出によって税務上の区分である「個人事業主」である旨を税務署に報告でき、青色申告を含む法的制度の活用や個人事業主である旨の証明ができるようになります。

なお、事務所・事業所の新設や増設、移転、廃止といった事由が生じた際も開業届で税務署に報告する必要があります。

参考:A1-5 個人事業の開業届出・廃業届出等手続

参考:所得税法における「業務」の範囲について

▼関連記事

個人事業主とは│定義や法人との違い、メリット・デメリットなどを徹底解説

開業届の提出期限

開業届の提出期限は、事業を開始した日から1ヶ月以内です。

開業日の明確な設定方法は定められていないため、店舗の開店日や事業の最初の収入・支出が生じた日などを候補にしましょう。

また、開業届の提出期限が過ぎても特定の罰則はありません。

しかし、法律で定められた手続きであり、提出しないと各種法的制度を活用できないなどのデメリットも受けるため、期限内提出を厳守しましょう。

万が一提出を失念した際は、一日でも早く手続きを行うことが大切です。

なお、提出期限が土日祝日の場合、次の平日が提出期限となります。

開業届の提出先

開業届は管轄の税務署に提出する必要があります。

個人事業主の場合、原則として住民票の住所地が納税地となり、納税地を管轄する税務署に開業届を提出します。

事業所を管轄する税務署ではない点に注意しましょう。

事業所を納税地に設定したい場合、開業届の「納税地」欄の「事業所等」にチェックを入れたうえで、住所地を記載します。

管轄の税務署は、国税庁のホームページから調べられます。

管轄外の税務署に提出してしまうと、税務署からの連絡など、余計な手間が生じる可能性があるため要注意です。

開業届の提出が不要な人

事業内容が不動産所得・事業所得・山林所得のいずれにも該当しない場合、開業届の提出は不要です。

事業所得に該当すべきか否かは、先述した以下の3つの要件を満たすか否かで判断してください。

- 自己の計算と危険において独立して営まれる

- 営利性・有償性を有している

- 反復継続して遂行する意思と社会的地位が客観的に認められる

例えば、年に数度の講演料や文筆料などは事業所得ではなく雑所得に該当するため、開業届の提出は不要です。

また、副業の場合も「反復継続しているか」や「自己の計算と危険において独立して営まれているか」などを基準に、開業届を提出すべきかを判断してください。

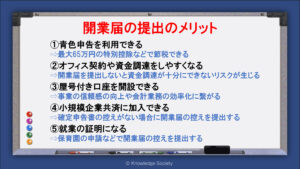

開業届を提出する5つのメリット

開業届を提出して、個人事業主である旨を税務署に届け出ると、以下のようなメリットを得られます。

- 青色申告を申請できる

- オフィス契約や資金調達をしやすくなる

- 屋号付き口座を開設できる

- 小規模企業共済に加入できる

- 就業の証明になる

各メリットを詳しく解説します。

青色申告を申請できる

開業届を提出して個人事業主である旨を税務署に届け出ると、青色申告を利用できるようになります。

青色申告とは、正規の簿記の原則で帳簿を作成・保存することを条件に、節税に繋がるさまざまな特典を受けられる制度です。

青色申告の活用によって税負担が軽減され、資金繰りに余裕が生まれるため、事業の成功確率が向上する要因となるでしょう。

具体的には以下のような特典を受けられます。

- 最大65万円の青色申告特別控除

- 青色事業専従者給与

- 純損失の繰越しおよび繰戻し還付

- 少額減価償却資産の特例 など

ただし、青色申告を適用するには、別途「青色申告承認申請書」の提出が必要となる点に留意してください。

青色申告のメリットやデメリットなどは「起業での青色申告のメリット・デメリット~個人事業主・法人の手続きや注意点、申請書の書き方を解説~」で詳しく解説しています。

オフィス契約や資金調達がしやすくなる

開業届を提出すると、オフィス契約や資金調達がしやすくなります。

開業届の控えは、個人で事業を運営している旨を証明できる書類となるためです。

実際に、資金調達時やオフィス契約時には開業届の控えの提出を求められるケースが多いです。

開業届を提出していないと、オフィスや資金調達の審査で不利になる可能性があるため注意しましょう。

屋号付き口座を開設できる

開業届の提出によって、屋号付き口座を開設できます。

屋号付き口座とは文字通り、口座名義に屋号が入った銀行口座です。

屋号付き口座の開設によって以下のようなメリットが生じます。

- 取引先や顧客からの信頼感が向上する

- 会計業務の負担が削減される

屋号付き口座の開設時は、開業届の控えの提出を求められることが一般的です。

事業を有利に進められる要因となるため、開業届を提出する大きなメリットとなるでしょう。

屋号付き口座については「個人事業主が開設できる屋号付き口座(屋号口座)とは?メリットや流れ、必要書類等を解説」で詳しく解説しています。

小規模企業共済に加入できる

小規模企業共済とは、簡単に説明すると「小規模事業者の退職金制度」です。

個人事業主は社会保障が薄いため、自分で将来に備える必要があります。

小規模企業共済への加入には、原則として確定申告書の控えが必要ですが、事業開始直後で確定申告書の控えがない場合、開業届の控えを提出します。

小規模企業共済への加入は節税対策にも繋がるため、早めに加入を検討してみてはいかがでしょうか。

詳しくは「小規模企業共済とは│個人事業主の退職金制度のメリット・デメリットなどをわかりやすく解説」で解説しているので、ぜひご覧ください。

就業の証明になる

開業届の控えは、就業を証明する書類になります。

会社員や中小事業主は法人に所属しているため、法人名義で就業証明書を発行可能です。

しかし、個人事業主に就業証明書は存在しないため、開業届の控えがないと就業の証明が難しい可能性があります。

例えば、保育園の申請では、両親の就業の証明が必要です。

その際に開業届の控えを提出できるため、メリットの1つといえるでしょう。

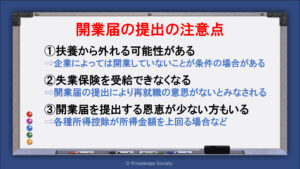

開業届を提出する3つの注意点・デメリット

複数のメリットがある開業届ですが、いくつかの注意点もあります。

- 扶養から外れる可能性がある

- 失業保険を受給できなくなる

- 開業届を提出する恩恵が少ない方もいる

これらの注意点を踏まえて、開業届を提出すべきかを判断しましょう。

扶養から外れる可能性がある

開業届を提出すると、社会保険上の扶養から外れる可能性があります。

社会保険上の扶養の基本的な条件は、年間の所得130万円以下(もしくは106万円以下)ですが、企業の社会保険では「開業していないこと」が条件とされているケースがあります。

現在扶養に入っている場合、開業届の提出によって扶養から外れ、世帯単位での税負担が大きくなる可能性があるため要注意です。

開業届を提出した際の扶養の状況や、それを踏まえても開業届を提出すべきかを検討することが大切です。

失業保険を受給できなくなる

会社員が独立して個人事業主になる場合、開業届の提出によって失業保険が受給できなくなります。

失業保険の受給要件の1つに「再就職の意思」があります。

しかし、開業届を提出すると再就職の意思がないとみなされる可能性が高いです。

会社員からの独立を目指す場合、開業届を提出するタイミングを慎重に判断しましょう。

開業届を提出する恩恵が少ない方もいる

中には、開業届を提出しても受けられる恩恵が少ない方がいます。

一例を挙げると、事業所得が少ない方です。

青色申告特別控除を適用せず、基礎控除や社会保険料控除のみで税額が0円になる場合などは、開業届を提出するメリットを最大限に活かせないでしょう。

とはいえ、開業届の提出は個人事業主の義務であるため、自身が開業届の提出義務者と判断した場合は期限内に手続きを行いましょう。

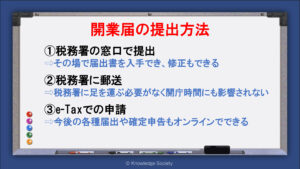

開業届の3つの提出方法

開業届の提出方法は大きく以下の3つです。

- 税務署の窓口で提出

- 税務署に郵送

- e-Taxでの申請

それぞれの方法を詳しく解説します。

税務署の窓口で提出

税務署の窓口に足を運び、書面の届出書を提出する方法です。

その場で開業届の申請書を入手でき、内容が間違っている場合はその場で修正できる点がメリットです。

ただし、税務署の開庁時間に都合を合わせる必要があり、待ち時間が発生する可能性もあるため注意しましょう。

税務署に郵送

税務署に郵送して開業届を提出する方法です。

提出用と控え用の開業届、本人確認書類、切手付きの返信用封筒を税務署に送付して、後日税務署から控えが返送されます。

税務署に足を運ぶ必要がなく、開庁時間にも影響されない点がメリットです。

ただし、往復分の切手代が必要で、控えの受領にも時間がかかります。

また、開業届の申請書を別途入手する必要がある点にも留意してください。

e-Taxでの申請

電子申告システムである「e-Tax」を活用して開業届を申請する方法もあります。

e-Taxでの電子申請は、オンライン上で手続きが完結する点が魅力です。

記載事項を順番に表示してくれるため、書面で作成するよりも簡単に感じる方もいるでしょう。

e-Taxの利用には、マイナンバーカードの取得または税務署窓口での本人確認が必要です。

そのため、最初は手間に感じる方も多いです。

しかし、一度e-Taxの環境を整えれば、その後の各種申請や確定申告もオンラインで手続きできるようになります。

e-Taxでの確定申告は青色申告の65万円控除を受けられる要件にもなっており、会計事務の負担削減にも繋がるため、おすすめの選択肢です。

参考:【e-Tax】国税電子申告・納税システム(イータックス)

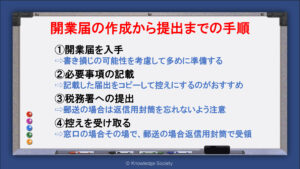

開業届の作成から提出までの手順

ここでは、書面で開業届を提出すると仮定して解説を進めます。

開業届の作成から提出までの手順は、大きく以下の通りです。

- 1.開業届を入手

- 2.必要事項の記載

- 3.税務署への提出

- 4.控えの受領

各工程を詳しく解説します。

1.開業届を入手

まず、開業届の書面を入手する必要があります。

開業届の取得方法は、大きく以下の3つです。

- 税務署窓口で入手

- 税務署から郵送してもらう

- 国税庁のホームページからダウンロードする

税務署から入手したものはもちろん、自身で国税庁のホームページからダウンロードした様式も有効です。

開業届のダウンロードは「こちら」からできます。

税務署の窓口から受け取る場合は、書き損じの可能性を考慮して1部ほど多めに受け取ることをおすすめします。

2.必要事項の記載

開業届を入手したら、必要事項を記入します。

記載漏れや書き間違いがあっても提出が無効になることはありませんが、誤った情報が登録される可能性があります。

また、税務署の職員から指摘してもらっても、修正の時間や手間がかかるため、書き方を確認しながら作成を進めましょう。

詳しい書き方は詳しく後述しています。

また、税務署には「提出用」と「控え用」の2部を提出します。

それぞれ自分で記載しても問題ありませんが、記載した提出用をコピーして提出するとスムーズです。

コピーした控え用には、届出の上部に「控」と丸で囲むとわかりやすいです。

3.税務署への提出

開業届の必要事項を記入したら、提出用と控え用の2部を管轄の税務署に提出します。

窓口提出の場合は、税務署の受付に入ったら整理券を取り、番号を呼ばれるまで待機します。

番号で呼ばれたら開業届の提出を行う旨を説明して2部提出しましょう。

身分証の提出を求められるため、マイナンバーカードや運転免許証も提示する準備をしておきます。

一方、郵送の場合は開業届2部と身分証のコピー、返信用封筒を同封して税務署まで発送します。

4.控えを受け取る

開業届を提出したら、収受印を押された控えを受け取ります。

郵送の場合、返信用封筒を同封しないと控えを受け取れない可能性があるため注意が必要です。

開業届の控えは、口座開設や資金調達などで必要となるため、忘れずに保管しましょう。

開業届の書き方

開業届には項目が数多く存在するため、記載方法がわからない方も多いでしょう。

修正によって余計な手間をかけないよう、正しい書き方を確認してください。

ここでは開業届の書き方を項目ごとに解説します。

上記の画像の番号に対応して説明するので、画像と併せてご覧ください。

1.納税地の税務署名・提出日

納税地の税務署名と提出日を記載します。

郵送で提出する場合、記載した日で差し支えありませんが、提出日は通信日付印によって表示された日になります。

納税地の税務署がわからない方は「国税局・税務署を調べる」をご覧ください。

2.納税地・上記以外の住所地・事業所等

納税地と、納税地以外の住所地・事業所等などを記載します。

- 納税地:原則として住所地

- 納税地以外の住所地・事業所等:店舗や事務所の住所

納税地以外の住所地や事業所がない場合「納税地以外の住所地・事業所等」の記載は不要です。

3.氏名・生年月日

この項目には、自身の氏名と生年月日を記載します。

また、氏名の横には印鑑を押印する必要があります。

4.マイナンバーの個人番号

ここにはマイナンバー(個人番号)を記載します。

マイナンバー(個人番号)とは、マイナンバーカードもしくは通知カードに記載されている12桁の数字のことです。

5.職業

職業欄には自身の事業の職種を記載します。

具体的には、以下のような記載内容です。

- 飲食業

- 不動産業

- 運送業 など

厳密な書き方は決められていませんが、総務省の日本標準職業分類などを参考にすると良いでしょう。

6.屋号

屋号を定めている場合はこの欄に記載します。

屋号とは、簡単に説明すると「お店や看板の名前」です。

一例を挙げると「○○事務所」や「○○本舗」などです。

フリーランス系の職種など、屋号を定めずに事業を展開する場合は空欄で問題ありません。

7.届出の区分

届出の区分は「開業」にチェックを入れます。

事業の引継ぎを受けた場合のみ、引継ぎを受けた先の住所と氏名を記載します。

8.所得の種類

所得の種類は通常「事業(農業)所得」となります。

ただし、所得の内容が不動産所得や山林所得の場合、該当する項目にチェックを入れましょう。

- 不動産所得:不動産や不動産上の権利、船舶、航空機の貸し付けによって得る所得

- 山林所得:林の伐採または譲渡によって得る所得

参考:No.1370 不動産収入を受け取ったとき(不動産所得)

参考:No.1480 山林所得

9.開業・廃業等日

この欄には事業を開業した日を記載します。

上述した通り、開業日の決め方には厳密な規定がありません。

営業を始めた日や初めて利益・費用が生じた日、縁起の良い日などから任意で決定しましょう。

ただし、事業の実態とあまりにもかけ離れた日付を設定することはできません。

10.事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

新規開業の場合、こちらの欄の記載は不要です。

事業所の新増設や移転、廃止の場合にのみ記載します。

11.開業廃業に伴う届出書の提出の有無

開業届と同時に「青色申告承認申請書」や「課税事業者選択届出書」を提出する場合は「有」にチェックします。

しない場合は「無」にチェックします。

なお課税事業者選択届出書とは、消費税の免税事業者が任意で課税事業者になるために提出する届出です。

12.事業の概要

事業の概要をできるだけ具体的に記載します。

一例として、ECサイト運営の場合は「インターネットを用いたPC部品の販売」などが考えられます。

13.給与等の支払の状況

従業員を雇用する場合にのみ記入が必要です。

事業専従者は「専従者」欄に、それ以外の従業員は「使用人」欄に従業員数や給与の決め方、税額の有無を記入します。

なお、事業専従者とは、納税者と生計を一にして、納税者の事業に6ヶ月以上従事する配偶者や15歳以上の親族です。

また、税額の有無とは、給与から所得税を源泉徴収する必要があるか否かを指します。

14.源泉所得税の納期の特例の承認に関する申請書の提出と有無

開業届と同時に「源泉所得税の納期の特例の承認に関する申請書」を提出する場合は「有」、しない場合は「無」にチェックします。

なお、源泉所得税の納期の特例とは、源泉所得税の納税を年2回にする特例を受けるための申請書です。

通常は毎月10日に納付する必要があるため、会計業務の簡略化に繋がります。

源泉所得税の納期の特例の承認に関する申請書は、提出の翌月に支払う給与分から適用されます。

15.給与支払いを開始する年月日

従業員がいる場合、初めての給与支給日を記載します。

初めての給与支給日が未定の場合、記載は不要です。

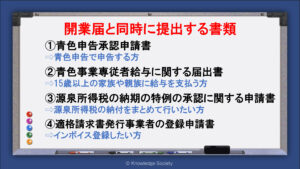

開業届と同時に提出すべき書類

開業届と同時に提出すべき主な書類を紹介します。

- 青色申告承認申請書

- 青色事業専従者給与に関する届出書

- 源泉所得税納期の特例の承認に関する申請書

- 適格請求書発行事業者の登録申請書

それぞれ必須の書類ではないため、提出が必要か否かを適切に判断しましょう。

青色申告承認申請書

上述した青色申告を適用するために必要な申請書です。

青色申告の適用には、正規の簿記の原則による帳簿作成が必要です。

手間と感じる方もいますが、しっかりと帳簿を作成すれば資金の流れが明確になるため、結果としてメリットに繋がるでしょう。

メリットが大きい制度なので、基本的には開業届と一緒に提出するのがおすすめです。

青色事業専従者給与に関する届出書

青色専従者給与とは、事業に専従する15歳以上の家族や親族に支払った給与のことです。

青色申告の特典の1つであり、支払った給与を必要経費に算入できます。

そして青色専従者給与を支払う際は、管轄の税務署に「青色事業専従者給与に関する届出書」の提出が必要となります。

該当する方は忘れずに提出しましょう。

源泉所得税納期の特例の承認に関する申請書

従業員を雇う場合は「源泉所得税納期の特例の承認に関する申請書」の提出も検討しましょう。

従業員に給与を支払う場合、原則として翌月10日までに給料から天引きした源泉所得税を納付する必要があります。

しかし当申請書を提出することで、半年ごとにまとめて納付ができます。

本特例を適用するには、従業員10人未満から源泉徴収を行っている納税義務者であることが条件です。

適格請求書発行事業者の登録申請書

適格請求書発行事業者の登録申請書とは、適格請求書(インボイス)を発行できる事業者として登録するための申請書です。

適格請求書発行事業者として登録する主なメリット・デメリットを紹介します。

| メリット | 課税事業者としか取引しない企業などとも取引できる(受注率が上がる) |

| デメリット | 消費税の納付が必要 |

メリットもデメリットも大きな決断になるため、業種や個々の方向性に合わせて選択しましょう。

適格請求書(インボイス)については「インボイス制度で行うべき対応とは|制度の概要や手続き、事業者の影響等を簡単に解説」で詳しく解説しているため、併せてご覧ください。

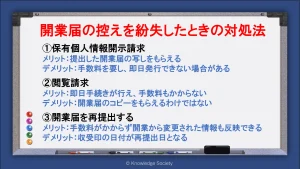

開業届の控えをなくした際の対処法

開業届の控えをなくした際の主な対処法は、以下の3つです。

- 保有個人情報開示請求

- 閲覧請求

- 開業届を再提出する

上述した通り、開業届の控えはさまざまな場面で提出する機会があります。

しかし、中には開業届の控えを紛失した方や受け取り忘れた方もいるでしょう。

ここで紹介する対処法の中から状況に合った選択をしてください。

保有個人情報開示請求

保有個人情報開示請求とは、管轄の税務署に「保有個人情報開示請求書」を提出することで、過去に提出した届出のコピーをもらえる手続きです。

開示請求には1件につき300円の手数料がかかり、発行まで期間を要する場合があります。

届出のコピーをもらえるため幅広いケースで効果的な方法ですが、長い場合は1ヶ月程度期間を要するため注意が必要です。

参考:開示請求等の手続

閲覧請求

閲覧請求とは、過去に自分が提出した届出や申告書を閲覧できるサービスです。

控えを書面でもらえるわけではありませんが、写真の撮影は認められています。

上記の保有個人情報開示請求とは異なり、通常は即日閲覧でき、手数料も不要です。

控えの提出先が写真でも認めている場合に有効な手続きとなるでしょう。

手続き時には本人確認書類が必要となります。

開業届を再提出する

再び開業届を提出し、控えをもらうことも認められています。

即日控えをもらえて手数料もかからず、開業から変更された情報を反映することもできます。

ただし、収受印はあくまでも提出日となるため注意が必要です。

提出先で「○○以前に提出」などの制限がある場合は利用できません。

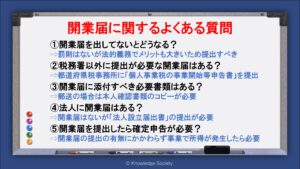

個人事業主の開業届に関するよくある質問

ここでは、個人事業主の開業届に関するよくある質問にご回答します。

- 開業届を出してないとどうなる?

- 税務署以外に提出が必要な開業届はある?

- 開業届に添付すべき必要書類はある?

- 法人に開業届はある?

- 開業届を提出したら確定申告が必要?

開業届を出してないとどうなる?

開業届を提出しなくても、直接的な罰則を受けることはありません。

しかし、提出しないと以下のようなデメリットが生じるため要注意です。

- 青色申告を活用できない

- オフィス契約や資金調達をしにくい

- 屋号付き口座を開設できない

- 小規模企業共済に加入できない

- 就業の証明ができない

また、罰則がなくても法的義務となっているため、個人で事業を営む場合は基本的に提出することをおすすめします。

税務署以外に提出が必要な開業届はある?

税務署に対する開業届以外にも、都道府県税事務所に「個人事業税の事業開始等申告書(名称は都道府県によって異なる場合あり)」の提出が必要です。

ただし、税務署に所得税の確定申告を行うと、自動で市町村や都道府県税事務所に事業者の情報が共有されることが一般的です。

そのため、確定申告を行う場合、提出しなくても大きな問題になる可能性は低いです。

ただし、事業の実態によっては提出が必須の可能性もあるため、詳しくは各都道府県のホームページを確認しましょう。

参考:事業を始めたとき・廃止したとき(東京都の例)

開業届に添付すべき必要書類はある?

開業届のみに着目する場合、原則として添付書類は不要です。

ただし、郵送で送付する場合は本人確認書類のコピーが必要となります。

一方、税務署窓口で提出する場合は身分証の提示で問題ありません。

また、開業届とは別の書類ですが、以下のような届出をまとめて提出することをおすすめします。

- 青色申告承認申請書

- 青色事業専従者給与に関する届出書

- 源泉所得税納期の特例の承認に関する申請書

- 適格請求書発行事業者の登録申請書

必要な書類は事業者の実態によって異なるため、個別に必要な書類を確認しましょう。

法人に開業届はある?

法人に「開業届」という届出書類はありません。

ただ、法人の設立を届け出る書類として「法人設立届出書」があります。

法人設立届出書の提出先は管轄の税務署で、法務局への法人登記を行った後に提出する流れが一般的です。

▼関連記事

会社設立の手続き一覧~流れや費用、個人事業主と比較したメリットまで徹底解説~

会社設立後・起業後に必要な手続き・必要書類とは?提出先や対象者、期限を解説!

開業届を提出したら確定申告が必要?

一年間の所得に課税される所得税は、開業届の提出の有無にかかわらず必要な手続きです。

つまり、開業届を提出しなくても、事業で所得を得た場合は確定申告が必要となります。

そのため、確定申告の有無で開業届の提出の有無を決める要素はありません。

また、適格請求書発行事業者としてインボイス登録した場合は、消費税の確定申告も必要となります。

個人事業主の確定申告について

先述した通り、事業で利益を出した場合は確定申告が必要となります。

確定申告とは、一年間の所得を基に所得税を確定させ、期限内に納付を行う手続きです。

原則として翌年の2月16日から3月15日までが確定申告期間となります。

開業1年目だと確定申告に馴染みがなく、苦戦する方も多いでしょう。

また、帳簿の作成を後回しにした結果、1月や2月に事務量が増える方もいます。

期限内に申告・納付しないと延滞税や加算税の原因になるため、事前に適切な手続きを理解し、期限内申告に努めましょう。

個人事業主の確定申告については「【個人事業主・自営業】初めてでもわかる確定申告│手続きや必要書類、期限などを解説」で詳細に解説しているため、ぜひ参考にしてください。

まとめ

今回は、個人事業主が提出する開業届(個人事業の開業・廃業等届出書)について解説しました。

開業届の提出は所得税法に基づき提出が義務付けされています。

提出しなくても直接的な罰則はありませんが、提出によって以下のようなメリットが生じます。

- 青色申告を申請できる

- オフィス契約や資金調達がしやすくなる

- 屋号付き口座を開設できる

- 小規模事業共済に加入できる

- 就業の証明になる

これらのメリットを最大限に活かせれば、事業が円滑かつ有利に進む要因となるはずです。

しかし、以下のようなデメリットがあることも事実です。

- 扶養から外れる可能性がある

- 失業保険を受給できなくなる

個々の実態に合わせて「開業届を提出すべきか」を適切に判断しましょう。

この記事の執筆者

久田敦史

株式会社ナレッジソサエティ 代表取締役

バーチャルオフィス・シェアオフィスを通して1人でも多くの方が起業・独立という夢を実現し、成功させるためのさまざまな支援をしていきたいと考えています。企業を経営していくことはつらい面もありますが、その先にある充実感は自分自身が経営をしていて実感します。その充実感を1人でも多くの方に味わっていただきたいと考えています。

2013年にジョインしたナレッジソサエティでは3年で通期の黒字化を達成。社内制度では週休4日制の正社員制度を導入するなどの常識にとらわれない経営を目指しています。一児のパパ。趣味は100キロウォーキングと下町の酒場めぐり。

【学歴】

筑波大学中退

ゴールデンゲート大学大学院卒業(Master of Accountancy)

【メディア掲載・セミナー登壇事例】

起業家にとって必要なリソースを最大限に提供するシェアオフィス

嫌われるNG行動はこれ!覚えておきたいシェアオフィスやコワーキングスペースのマナー

“バーチャルオフィス” “シェアオフィス” “レンタルオフィス”どれを選んだらいいの? 〜ナレッジソサエティ久田社長に聞いてみた

複業人事戦略会議 #2 ~週休4日制正社員!?多様な働き方が生む効果とは?~

ここでしか聞けない、創業現場のリアル(東京都中小企業診断士協会青年部主催)

起業を目指す若者へ「週休4日制」の提案

社内勉強会レポート

ストリートアカデミー 久田敦史

Yahoo知恵袋

法人カード調査部