最終更新日:2024年12月20日

※本記事はプロモーションを含みます。

最新!当サイトで申込数の多い、学生向けクレジットカード

- JCBカード W:【人気No.1】Amazon利用で最大12,000円還元!

- ライフカード:初年度は還元率1.5%、海外利用で3%キャシュバック!

- 三井住友カード ナンバーレス(NL):最短10秒※ですぐに使えるカード!

※即時発行ができない場合があります。

広告:JCBカード、ライフカード、三菱UFJカード

【海外に行くなら】ライフカード(海外旅行保険 自動付帯)×JCBカード W(韓国、台湾、ハワイ島で優待あり)の組み合わせがオススメ!

【中高校生には】バンドルカード:中学生、高校生でももてる年会費無料のプリペイドカード!

▼読みたいところまでジャンプできます

- 【注目!】おすすめクレジットカードの比較一覧

- 【高校生必見!】年齢制限でクレジットカードが作れないならバンドルカードがおすすめ

- 現金だけで生活していると、不便&損をしている…!?

- ナンバーレスデザインが各社の主流に!

- この記事・このサイトの目的と対象の読者さま

- いまさら聞けない!クレジットカードの基礎知識

- 平凡なクレジットカードは1枚も持たなくていい!

- リボ払い・キャッシング機能付きのクレジットカードって何?

- 学生にピッタリのクレジットカードをまとめました

- JCBカード W【総合力がピカイチ!】

- 【学生海外旅行の強い味方!】ライフカード(学生専用)

- 三井住友カード(NL)【最短10秒※で審査~発行完了】

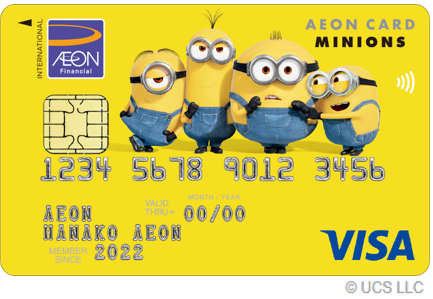

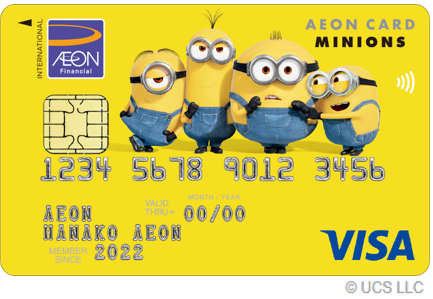

- イオンカード(ミニオンズ)【映画好きにオススメ】

- 映画1本1,000円(税込)で見られる(一般料金より800円も安い)

- 楽天カード【CMで有名!】

- 三菱UFJカード

- JALカードnavi【JALマイルが貯まる!】

- 学生さんは、迷ったら、まずはJCBカード!

- 自分にあったカードを条件で探してみたい方は、こちらもどうぞ!

- 基礎知識のおさらい

- クレジットカードの仕組みについて

- クレジットカードの申し込み・審査について

- クレジットカードの発行について

- クレジットカードの利用について

- 大学生のポイ活に関する調査(2024年):大学生のポイ活実施率や開始時期を公開

- 他の話題について

- その他、お勉強用の記事まとめ

- 【やっぱりオススメ】まずはJCBカード W!

【注目!】おすすめクレジットカードの比較一覧

※表は左右にスクロールできます

| JCBカード W | ライフカード | 三井住友カード(NL) | イオンカード(ミニオンズ) | TGC CARD | 楽天カード | 三菱UFJカード | JALカードnavi | |

|---|---|---|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |  |  |  |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 永年無料 | 無料 |

| 還元率 | 1.0%~10.5% ※JCB PREMOに交換した場合 | 0.5%~3.0% ↑海外利用額の3%がキャッシュバック! | 0.5% | 0.5% | 0.5% | 1.0% | 0.5%~19% | 1.0% |

| 特長 | amazon3.0%、スタバ5.0%還元! | 初年度還元率1.5%&海外旅行保険が自動でついてくる! | 最短10秒即時発行 ※即時発行ができない場合があります。 | イオンシネマの映画代が1,000円(税込)に!※ | イオンシネマの映画代が1,000円(税込)に!※ | 楽天市場では3.0%還元! | セブン‐イレブン、ローソンで通常5.5%相当還元が受けられる! | マイルがザクザクたまる! |

| 海外 保険 | ◯(利用付帯) | ◎(自動付帯) | ◯(利用付帯) | × | ◯(利用付帯) | ◯(利用付帯) | ◯(利用付帯) | ◎(自動付帯) |

| 入会 特典 | Amazon利用額の20%をキャッシュバック(最大12,000円) ※2024年10月1日(火)~2025年3月31日(月)まで | アプリ初回ログイン+利用条件クリアで最大15,000円相当のポイントプレゼント | 新規入会&スマホのタッチ決済1回以上利用で3,000円分プレゼント! | 新規入会+利用+イオンウォレット登録で最大5,000WAON POINT進呈! | 新規入会+利用+イオンウォレット登録で最大5,000WAON POINT進呈! | 新規入会+カード利用で最大5,000円分のポイントプレゼント! | 新規入会+アプリログイン+利用で最大10,000円相当ポイントをプレゼント! | 入会&搭乗で最大3,000マイルプレゼント!(国内航空券と交換できる!) |

| 申込 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 | 【公式サイト】 |

【高校生必見!】年齢制限でクレジットカードが作れないならバンドルカードがおすすめ

バンドルカードなら、18歳以下の未成年でもネットや街中での買い物に使えるカードを作れます!

【今すぐDL!】バンドルカードは超便利!インストール&1分で使いはじめられます。 広告:バンドルカード

※ ポチっとチャージは、満18歳以上の方が利用規定に同意のうえご利用いただけます(年齢確認あり)。

※ ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。

※ 未成年の利用は保護者の同意が必要です。

広告:バンドルカード

※ ポチっとチャージは、満18歳以上の方が利用規定に同意のうえご利用いただけます(年齢確認あり)。

※ ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。

※ 未成年の利用は保護者の同意が必要です。

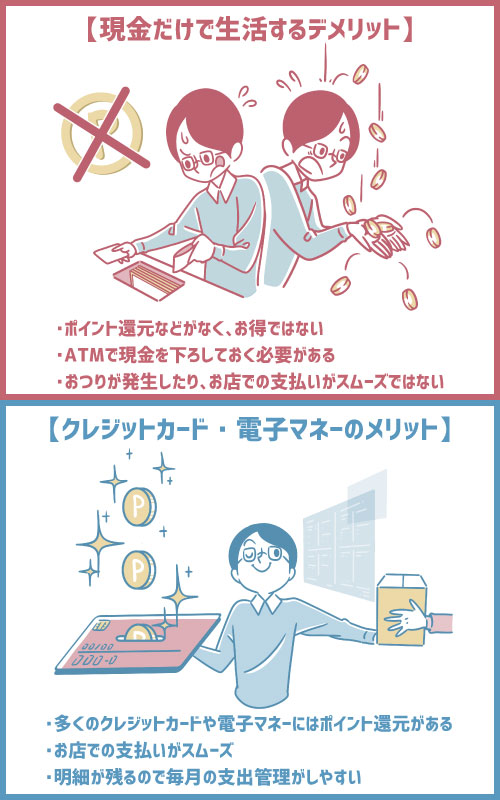

現金だけで生活していると、不便&損をしている…!?

ポイント・還元率を知ろう

クレジットカードには、「ポイント還元(かんげん)」というお得な制度があります!

還元率(かんげんりつ)とは、シンプルに言うと「カードで支払った時にキャッシュバックされるポイントや現金の率」のことです。

ポイント!

例:還元率1.0%の場合、1万円カードで支払うと100円分キャッシュバックやポイント付与されます。

実は、現金だけで生活していると、圧倒的に損をする可能性が高いのです…!

どのくらい得するか(損してたのか)試算してみよう

まずは、最近1年(または1ヶ月)で使った大きな買い物の金額や、先月使った(支払った)お金を計算してみましょう。

出費を思い出すポイント!

そのほとんどを還元率1.0%のクレジットカードで支払っていたとすると、何円分がポイントとして戻ってきていたでしょうか?

1ヶ月で考えると少ない金額かもしれませんが、半年・1年では大きな差になってきますよ。

昨年、100万円分(1ヶ月8.5万円程度)の現金支払いがあったとしたら、1万円も得していた計算になりますからね!

損をせずに逆に得しようと考えるなら、あらゆる支払いで現金ではなく「クレジットカード」を使っていきましょう。

▼現金 VS クレカのまとめ

上記の理由から、1枚目だけでなく、2枚目3枚目のカードを選ぶときにも、なるべく還元率の良いクレジットカードを選ぶ人が多いのです。

ポイント!

ポイント還元率0.5%程度のカードが多く、1.0%を超えるカードは「高還元率」と言われます。

ナンバーレスデザインが各社の主流に!

三井住友カードがカード表面からカード番号を消し裏面に集約したことをきっかけに各社でカードデザインの大幅変更が進んでいます。

▼JCBカードWのデザイン

カード表面からカード番号が消えたため、番号盗み見のリスクが大きく下がりました。

2020年以降は、この流れがさらに加速して「完全ナンバーレスカード」が主流になりつつあります。

この記事・このサイトの目的と対象の読者さま

このサイトの目的と運営者

このウェブサイトは、若い方(特に学生)にむけて、クレジットカードの基礎知識やクレジットカードの審査・保険(国内・海外・ショッピングふくむ)・作り方・支払い・利用方法・その他お金の知識などを読んで理解してもらうために、5年以上かけて作りこみました。

運営者は、学生時代からクレジットカードを累計20枚以上所有し、130枚以上のカードを比較検討してきました。

LINE@などを通して、3,000名以上の学生さんにクレジットカードのアドバイスも実施しています。

当サイトは、クレジットカード業界で20年以上働いている方・FP(お金の専門家)の方にも、執筆や監修にご協力いただいています。

ぜひ、安心して記事をお読みください!

こんな人にオススメ

とくに、18歳・19歳・20歳・21歳・22歳・23歳・専門学生(専門学校の方)・短大生・大学生・大学院生・新社会人の方に読んでいただきたいと思っています。

また、若いお子さん・学生さんをお持ちの保護者(お父さん・お母さん)の方に見て頂いて信頼できる情報も掲載しています。

時間がなくて全文読めないよ!という方へ:当サイトで、最もオススメしている初めてのクレジットカードは三井住友カード(NL)です。オススメ!

▼ここからは、知らないと損・恥ずかしい思いをするかもしれない「基礎知識」について、3分ほどで読めるように解説しています。

いまさら聞けない!クレジットカードの基礎知識

学生がクレジットカードを作る前に知っておきたいこと

クレジットカードとは?

credit card(略:クレカ)は、商品を購入するときの後払い手段の一つ。

「クレジット」が後払いを意味し、契約者の番号などが記載・記録されているカードが「クレジットカード」です。

学生クレジットカードとは?

学生クレジットカード(略:学生クレカ)は一般的に、学生向けの後払い用クレジットカード・学生専用クレジットカードを総称したものです。

クレジットカードの入会は、ネット経由が圧倒的にオススメ!

クレジットカードの申込みは、郵送・店頭・インターネット経由でできますが、オススメはネット経由での申込みです。

ネット経由でカードを作るメリットは3つ。

- 申込み~審査がはやく、すぐ届く

- ネット限定の特典・キャンペーン

- そもそもネット経由でしか申込みができないカードがある

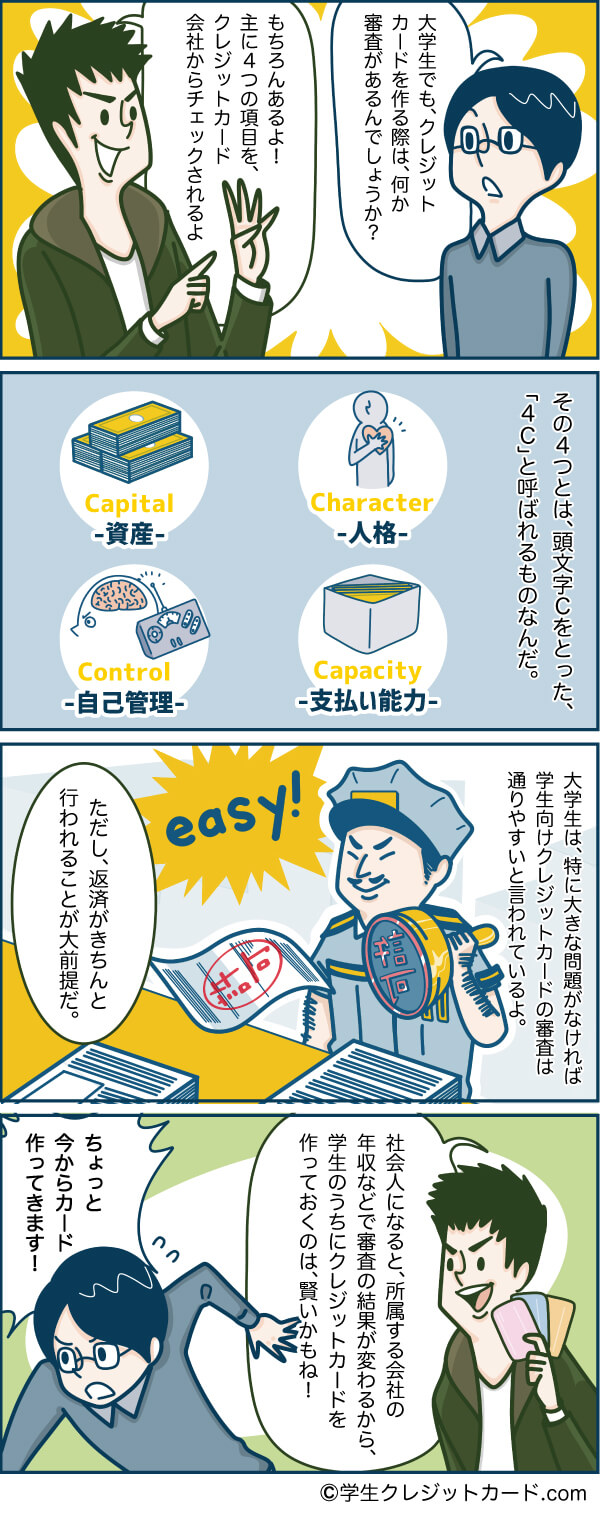

学生の申込み条件・審査ハードルは低い!

実は、学生(大学生・専門学生)のクレジットカードの作り方はかなり簡単です。

1枚目・2枚目のカードであれば、申込み・書類に不備がない限りはまず審査落ちしません。それくらいの難易度です。

※スマホの方は、左右にスクロールして見ることができます。

| 申込み枚数 | 難易度 | 説明 |

|---|---|---|

| 1枚目 | とても簡単 | 申込みに不備がなければまず大丈夫 |

| 2枚目 | とても簡単 | スマホや1枚目のカードで延滞が無ければまず大丈夫 |

| 3枚目 | 簡単 | 審査落ちの可能性が出てくる |

| 4枚目以降 | ここから厳しくなる | 借入の履歴・過去のカード利用状況によっては審査落ちの可能性アリ |

学生でクレジットカードの審査に落ちる場合、学生本人に何らかの支払いが遅れた履歴があるケースがほとんどです。

とくに学生、未成年の方で多いのが携帯電話料金(スマホ本体の分割払いも含む場合)の支払い遅延です。

滞納は絶対しないように気をつけてください!

未成年のカード申込は、保護者(親権者)の同意が必要!

クレジットカードを申込む時点で、本人が20歳未満の場合、保護者の同意が必要です。

- 20歳以上:保護者の同意はいらない

- 高校生を除く18歳以上20歳未満:保護者の同意が必要

- 中学生・高校生:そもそもクレジットカードを作れない

20歳以上であれば自分の責任のみでカードを申込むことができます。

20歳未満で未成年の方は、親ときちんと相談した上で申込みを行いましょう。

ポイント!

カードの申込みはネット経由がオススメ。

※未成年の人は必ず親の同意をもらってから申し込みましょう!

入会金や、年会費はかかったりしないの?

入会金や年会費への心配は必要ありません。

学生が持てる多くのクレジットカードは基本的に入会金・年会費ともに無料です。

クレジットカードの入会金

入会金は基本的に0円です。

世の中にあるカードのほとんど入会金がかからないと思っていいです。

当サイトで紹介しているカードも入会金はかかりません。

クレジットカードの発行費

発行費も基本的に0円です。

クレジットカード本体ではなく、追加のETCカード・電子マネーカードで発行費がかかることがありますけどね。(かかったとしても300~1,000円程度で1回限り)

ETC・電子マネーの機能を無料でつけてくれるカードもたくさんあります。

ポイント!

発行費・入会金は0円!心配しなくて大丈夫。

クレジットカードの年会費

世の中には、年会費がかかるカードもあります。

ただ、これも心配いりません。学生向けのカードは年会費無料のことがとても多いです!

当サイトでも、年会費無料・学生のうちは年会費無料・初年度年会費無料(条件付きで2年目以降も無料!)といったカードばかりを紹介しているのでご安心を。

つまり、年会費無料で還元率が高いカードを持つと、とってもお得!ということなんです。

平凡なクレジットカードは1枚も持たなくていい!

失敗しないために「損するカード」の特徴も知っておきましょう。

おすすめできないカードの例

注意!メリットが少ないカード

上記の中で、いくつも当てはまっているほど強みがなく弱いカードです。

とくに、学生の1枚目~3枚目としては適さないカード・学生が持つには不向きなカードといえます。

ポイント!

逆に、1枚で完璧!というカードも存在しません。

複数枚のカードを用途によって使い分けるイメージで、それぞれのカードの弱点を消していくのがおすすめです。

1枚目:バランスが良く、有名なカードを持とう

1枚目のカードは「ステータス」「セキュリティ対策」「有名度(利用者の多さ)」で選ぶといいでしょう。

これに合わせて、年会費がかからず(少なくとも条件付きで無料)、還元率1.0%はほしいところ。

となると、デザイン(社会人になっても使えるか)・保険・セキュリティ面を考えると、長く使えるカードとして、「JCBのクレジットカード」がオススメです。

2枚目:使い分けを意識して選ぼう

使う場所によってクレジットカードをかえる「使い分け」という手法も重要なポイントです。

コンビニ(セブン-イレブン、ローソン)では三菱UFJカード、海外旅行にはライフカードを持っていく、というように各カードの強みを活かす方法です。

クレジットカードに慣れてからの2枚目・3枚目でこういった使い分けをしていければ完璧ですよ!

学生は平均で何枚のクレジットカードを持っている?

調査では、1人当たり3枚ほどのクレジットカードを保有しているということが実際に証明されています。

■当サイトの参考記事:大学生はクレジットカードを何枚持つべきか?選び方の基準は?

ポイント!

クレジットカードを使えてきたら、強みが異なる3枚のカードを持ち、学生のうちに使い分けにも慣れることを目指しましょう!

リボ払い・キャッシング機能付きのクレジットカードって何?

「リボ払い」や「キャッシング」という単語を聞いたことがありますか?

なんとなく悪いイメージがあり、保護者(親権者)の方も心配されるポイントのひとつだと思います。

リボ払い・キャッシング=借金なので、必要性がない限りはなるべく使わない方がいいでしょう。

基本的には一括払い(1回払い)のみで使ってください。

リボ払いやキャッシング機能に助けられることもあるけど・・・

リボ払いやキャッシング機能があれば、お金がピンチの時に助けられることがあるのも事実です。

学生さんがはじめて親元を離れ一人暮らし・下宿となると、現金が足りないという状況は起こりやすいもの。

しかし、何度も言いますがリボ払い・キャッシング=借金です。

通常の支払い時は使わないというルールを決めておくことが重要です。

当サイトでは、基本的にカードの支払いは1回払いのみとして、リボ払い・キャッシング機能は極力使用しないことを強く勧めています!

【重要】多くのクレジットカードは、申込時にリボ払い・キャッシング機能を使わない設定で申込ができます。

慣れないうちは、どちらも使わない設定にして申込むことをオススメします!

リボ払い専用(リボ専)カードにも要注意!

もう一つ、注意したいのが「リボ専カード」です。

ファミマTカード・エブリプラス・マビノギVisaカードなどがこれに当たります。

リボ払いの全てが悪いとは言いませんし、高度な使い方をすればお得に使えることもあります。

ただし、使った金額以上に金利(利息)を上乗せして支払う必要があるので長い目で見ると損をしていることが多かったりします。

仕組みを理解して納得してから申込むか、どうしても通常カードの審査に通らない場合にのみリボ専カードの申込を行うべきです。

すでに知らずに持っていた、使っていたという学生は一度、契約条件を確認しましょう。

必要に応じて、リボ専ではないクレジットカードを新しく申込み、審査に通過してから、不要なリボ専カードは解約してしまいましょう。

リボ払いの仕組みを知らずによけいな金利を払っていた・・・。なんてもったいないですからね。

注意!

リボ払い・リボ専カード・キャッシングは、仕組みを理解せずに安易に使うのはやめましょう!

※お待たせしました。さて、ここからが本番です!

学生にピッタリのクレジットカードをまとめました

自分に合ったクレジットカードを、学生のうちから3枚まで増やして使いこなしましょう!

このページに来てくれた多くの方は学生さんで、初めてクレジットカードを作るか、すでにクレジットカードを持っているけど、もう1枚作ってみようかな、という方が多いと思います。

還元率(お得度合い)や発行までの日数だけでなく、学生旅行などで役に立つセキュリティの堅さや、恥ずかしく無いかどうかなどなど・・・。

多くの学生が気にしているいろいろな観点に触れながらオススメの随時5枚以上の「今」イケてるカードを紹介しています。

それぞれのカードに強みや特徴がありますので、下記の中から3枚のカードを組み合わせて持ち、ケースによって使い回すというのが、学生のうちは賢い使い方です。

紹介している人気カードの一覧

※同じページ内のカード詳細に飛びます

※時間がなくて全文読めないよ!という方はこちらから:当サイトで最もオススメしている初めてのクレジットカードは三井住友カード(NL)です。オススメ!

それでは、ここからオススメの5枚以上の学生向けクレジットカードの詳細を御覧ください。

JCBカード W【総合力がピカイチ!】

【最短5分発行】年会費がずっと無料のカードでは最高クラスの実力。普通に使うだけでもお得+特典も豊富なカードです。キャンペーン盛りだくさんの今こそ、入会のベストタイミングです!※モバ即利用には、①9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い)、②顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)が必要です。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:Oki Dokiポイント |

| ポイント還元率(最大) | 10.5% 条件:JCB PREMOに交換した場合 |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:・Apple Pay、Google Pay、MyJCB Payいずれかの支払いで20%をキャッシュバック(最大3,000円)(2025年3月31日まで)

デザインが美しい。しかも高還元率!

JCBカード Wは2021年12月にデザインをリニューアルしより洗練された見た目となりました。

デザインがクールで、学生だけでなく新社会人が持っていても恥ずかしくない見た目です。

発行開始の当初から大人気で、「J.D. パワー2019年クレジットカード顧客満足度調査」の顧客満足度(年会費無料部門)第1位に選ばれています!

ポイント還元率が高く、常時1.0%還元でセブン-イレブンで2.0%・Amazonでも2.0%・スタバでの利用では5.0%まで還元率が上がります。

※事前登録は必要ですが、スタバによく行く人にとってはとても相性の良いカード!

年会費ずっと無料!

18歳~39歳まで入会・年会費無料!

JCBカード Wを作るなら、こちらから!

国際ブランドは分けて、複数のカードを持っておきたいところです。

三井住友カードは基本的にVisaブランドですので、もう1枚はJCBを持っておくといいでしょう。

■JCBカード Wの詳細:JCBカード W(草カード)は学生1枚目にオススメ!高還元率・年会費無料・39歳以下限定のクレジットカード!

| 年会費 | 年会費はずっと無料! |

|---|---|

| 還元率 | 常時1.0%・スタバなら5.0%に! |

| 発行まで | 最短3営業日発行 |

| 強み | 保険・還元率・カードデザインすべて強いのでオススメ! |

【学生海外旅行の強い味方!】ライフカード(学生専用)

海外でのカード支払い分は3%キャッシュバック!海外旅行保険もついているので、海外行くなら絶対持つべき!

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 0.5% ポイント名:LIFE サンクスプレゼント |

| ポイント還元率(最大) | 3.0% 条件:海外利用時(キャッシュバック) |

| 発行スピード(最短) | ~3営業日 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:入会後は1年間ポイント1.5倍・海外利用分は3%・最大100,000円/年のキャッシュバック!

年会費がずっと無料!

年会費がずっと無料のライフカード。

作ってから1回も使わなかったとしても、年会費で損をすることがありません。手軽なので、学生にも人気急上昇中です。

18~25歳までの学生さんのみ申込可能です。

誕生月に3倍お得になるカード

入会した初年度はポイント還元が1.5倍!誕生月はなんと3倍になります!

そしてポイントはWebマネーやAmazonギフトカード、ANAマイルなどに交換できるのでいろいろな使い道があるのが強みです。

三井住友カードを持っている学生さんにオススメしたいサブカードです(ライフカードはMastercardを選ぶとバランスがいいですよ)。

海外旅行で超オトク!?

とくに海外旅行を検討中の学生にはかなりオススメなカードです!

何がそんなにお得か?というと…。

【海外旅行で強いライフカード】

- 海外でのカード利用総額の3%がキャッシュバックされる!

- 海外旅行保険が自動付帯!最大2,000万円補償

3%キャッシュバック特典は、ライフカードでも学生だけの特典です。

■ライフカードの詳細:ライフカード(学生専用)は海外旅行で超お得の3%還元!さらに誕生月はポイント3倍・海外旅行保険もついて年会費無料!?

| 年会費 | ずっと無料 |

|---|---|

| 還元率 | 通常0.5% 誕生月1.5%・海外利用は3%キャッシュバック! |

| 発行まで | 最短3営業日発行 |

| 強み | 誕生月は還元率3倍!年会費無料なので持っておくだけでもアリ |

三井住友カード(NL)【最短10秒※で審査~発行完了】

※即時発行ができない場合があります。

最短10秒※1で審査~カード番号発行が完了しすぐにカードが使えます!カード番号が一切記載されていないデザインもスタイリッシュ。年会費無料で、ポイント還元率は対象のコンビニ・飲食店でスマホのタッチ決済で最大7%※2・通常0.5%と普段使いでも得です。 ※1即時発行ができない場合があります。

|

| 年会費(初年度) | 永年無料 |

|---|---|

| 年会費(2年目~) | 永年無料 |

| ポイント還元率(通常) | 0.5% ポイント名:Vポイント |

| ポイント還元率(最大) | 最大7% 条件:対象のコンビニ・飲食店でスマホのタッチ決済を利用 |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):-

他実施中キャンペーン:・新規入会&1万円(税込)ごとの利用で最大2,000円相当のVポイントプレゼント・【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント! ・セブン-イレブン利用時スマホのタッチ決済でVポイント最大10%還元!※2 ・対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%還元! ※対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元 ※iD、カードの差し込み、磁気取引は対象外です。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 Visa、Mastercard2つのブランドのクレジットカードを同時にお持ちいただくこともできます。※Google Pay™ で、Mastercard(R)タッチ決済はご利用いただけません。ポイント還元は受けられませんのでご注意ください。※2「セブン-イレブンアプリ」の「7iD」と「V会員番号」の連携(Vポイントの利用設定)を行い、支払いの際に「セブン-イレブンアプリ」を提示の上、三井住友カードのスマホのタッチ。

ダサくない、持っていて恥ずかしくないクレジットカード

学生のメインカードにピッタリのカード、三井住友カードは知名度もトップクラスです。

特に大学生・新社会人の1枚目カードとして人気です。

飲食店での支払いや、ファッションショップでの支払いなど、意外と他の人にクレジットカードのブランドや色は見られているもの。

長く使える恥ずかしくないカードとして、誰しも1枚持っているカードといっても過言ではありません。

最短10秒※でカードが使える

三井住友カード(NL)なら、最短10秒※でカードが使えるようになります。

※即時発行ができない場合があります。

- カード申込

- 審査

- 電話認証

- Vpassアプリをダウンロード

- アプリ内でカード番号を確認

- プラスチックカードは後日郵送

審査後はカード本体の到着前に、専用アプリでカード番号を確認できます。

カード番号がわかれば、本体がなくてもネットショッピングやApple Payに登録して街中での買い物に使えますよ。

早くクレジットカードを使いたい方にぴったりの1枚です。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5%~7% |

| 発行まで | 最短10秒※ ※即時発行ができない場合があります。 |

| 強み | 発行スピード&三井住友カードのブランド力と安全性の高いカードデザインが魅力 |

イオンカード(ミニオンズ)【映画好きにオススメ】

年会費無料!ミニオンズデザインのかわいいカード。USJで還元率10倍・いろんなお店で優待特典があり、入会者急増中のカードです。※高校生も、卒業年度の1月~3月であればお申込みいただけます。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 0.5% ポイント名:WAON POINT |

| ポイント還元率(最大) | 5.0% 条件:ユニバーサル・スタジオ・ジャパン®内の利用でWAON POINTが基本の10倍! |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):-

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:・イオンシネマの映画料金がいつでも1,000円(税込)!※沖縄・西日本の一部など、未出店地域(ご利用対象外)がございます。 ※「ドリンク(Sサイズ)・ポップコーン(Sサイズ)セット引換券付きシネマチケットが1,400円(税込)にてご購入いただけます。(年間購入可能枚数18枚) ※特別鑑賞シネマチケット1,000円(税込)にてご購入いただけます。(年間購入可能枚数12枚) ※本特典は「暮らしのマネーサイト」ログイン後、「イオンシネマ優待」ページ内「販売サイト」にてシネマチケットをお買い上げのうえ、有効期限内にACチケット情報を登録された座席指定分のみ適用となります。窓口料金での購入による差額返金などはいたしかねます。 ※「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。 ※イオンシネマ/シアタス以外の映画館や、「割引対象外」表示がある特別興行等ではご利用いただけません。 ※シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカード(ミニオンズ)・TGC CARDのクレジット払いに限らせていただきます。 ※本特典の購入可能枚数は、対象カード会員さまが「販売サイト」へ初回登録を行った日を起算に年間30枚までです。 ※利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。 ※本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。 ※転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。 ※本特典内容は、予告なく変更・終了する場合がございます。

映画1本1,000円(税込)で見られる(一般料金より800円も安い)

イオンカード(ミニオンズ)の隠れた魅力が、イオンシネマでの映画代金が1,000円(税込)になる特典です!

映画の一般料金はおとな1名1,800円である劇場が多いです。

優待チケットなら、なんと一般料金より800円も安く映画を見られます。

無料のカードを作るだけで、映画を見に行くたびに800円も安くなるとはすごい節約効果です!

【イオンカード(ミニオンズ)のまとめ】

- 年会費無料!

- イオングループでの利用で還元率1.0%

- イオンシネマの映画代が1,000円(税込)に!

- USJ内の利用でポイント10倍(5.0%還元)!

■イオンカード(ミニオンズ)の詳細:イオンカード ミニオンズはUSJ(ユニバ)で超お得!年パスを安く買う裏技とは?日常生活でも映画1,000円(税込)の特典が便利!

TGC CARDも映画チケットが1,000円(税込)になる!

東京ガールズコレクションとコラボした「TGC CARD」でもイオンシネマでの映画代が1,000円(税込)になります。

利用方法はミニオンカードと同じで、専用Webサイトから優待価格(1,000円/税込)のイオンシネマチケットを購入します。

ミニオンカードと迷った場合は、「デザイン」や「東京ガールズコレクションでの特典(先行チケット販売等)」を基準に決めてみてください!

楽天カード【CMで有名!】

CMで超有名、楽天カードマンでおなじみ年会費永年無料の楽天カード。楽天をよく使うなら絶対に持ちましょう。ポイントザクザク。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:楽天スーパーポイント |

| ポイント還元率(最大) | 16.5% 条件:楽天SPU最大利用時 |

| 発行スピード(最短) | ~1週間 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

超有名なクレジットカード

楽天カードマンのCMで有名すぎる、楽天カード。

8秒に1枚以上も発行されているという驚きのクレジットカードです。

学生でもかなり多くの人が持ってます。

楽天カードは通常利用で還元率が1.0%、楽天市場での買い物では驚異の還元率3.0%を実現しています!

楽天を1回でも使ったことがあれば、持っておいて損はないですよ。

■楽天カードの詳細:楽天カードは、楽天を使う学生は必須!年会費無料でさらにお得なキャンペーンでの申込みが◎。

| 年会費 | ずっと無料 |

|---|---|

| 還元率 | 通常1%、楽天では2%以上 |

| 発行まで | すぐ審査、1週間ほどで手元に。 |

| 強み | 楽天サービスやnanacoなど電子マネーとの相性の良さ、還元率が高く日常的に使える |

三菱UFJカード

年会費は永年無料。海外旅行保険も最大2,000万円ついてきます(利用付帯)。最短翌営業日発行でお急ぎの方にも嬉しいカード。

|

| 年会費(初年度) | 永年無料 |

|---|---|

| 年会費(2年目~) | 永年無料 |

| ポイント還元率(通常) | 0.5% ポイント名:MUFGカードグローバルポイント |

| ポイント還元率(最大) | 5.5% 条件:対象店舗利用時 |

| 発行スピード(最短) | ~3営業日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:対象のコンビニ・飲食店などで最大15%グローバルポイント還元(2025年1月31日(金)まで)

学生は在学中年会費無料のカード!

学生さんは、在学中、三菱UFJカードを年会費無料でもてます!

全体的にバランスよくいろんな特典がついており学生にとっては使いやすいカードでしょう。

とくに対象のコンビニ・飲食店などでで通常5.5%相当の還元が受けられるのは大きなメリットです。

【三菱UFJカードのまとめ】

- 対象のコンビニ・飲食店などで通常5.5%相当還元!

- 発行スピードがはやい!

- 海外旅行保険が利用付帯、最大2,000万円補償!

- 国際ブランドはアメックスも選べる

■三菱UFJカードの詳細:三菱UFJカードは学生にオススメ!入会3ヶ月はポイント3倍。最大2,000万円の海外旅行保険も付帯

| 年会費 | 在学中無料 ※卒業後も年間で1回以上のショッピング利用で翌年度の年会費が無料 |

|---|---|

| 還元率 | 通常0.5%、対象のコンビニ・飲食店などで通常5.5%相当の還元! |

| 発行まで | 最短翌営業日発行 |

| 強み | 対象のコンビニ・飲食店での還元率が高いため、対象店舗を良く使う方におすすめ! |

JALカードnavi【JALマイルが貯まる!】

学生限定で年会費無料・還元率1.0%以上・旅行保険は国内外ともに自動付帯のバランスいいカード。JALに乗る・JALマイルを貯めたいなら絶対持つべき。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:JALマイル |

| ポイント還元率(最大) | 2.0% 条件:加盟店での利用 |

| 発行スピード(最短) | 1週間以上 |

- 付帯保険(海外旅行):◎(自動付帯)

- 付帯保険(国内旅行):◎(自動付帯)

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:その他マイルプレゼント特典が盛りだくさん!

マイルがザクザクたまる!!

旅行好きな学生さんには大変うれしく、なんと在学期間中のマイルは有効期限がありません。

100円で1マイル貯まるカードです(=還元率1.0%)。

飛行機に乗るときもJALグループ搭乗時はフライトマイル+10%分のマイルが追加でプレゼントされます!

学生旅行に強い!しっかり保険がついたカード

なんとJALカードnaviはそのカードで旅行を購入しなくても、自動付帯で保険が適用されます。

補償額は最大1,000万円までで、ケガ・病気の治療費は50万円まで補償されます。

魅力が一言では語りきれないカード…!

JALカードnaviに関しては、かなり熱く語った記事がありますのでそちらも参考にどうぞ。

■JALカードnaviの詳細:旅行好きなら持つべき!学生でJALマイルが貯まる・保険もバッチリ。在学中は年会費無料・・・お得すぎる最強カード!?

| 年会費 | 在学中無料! |

|---|---|

| 還元率 | 1.0~4.0% |

| マイル | カード利用100円で1マイル! |

| 強み | 付帯保険の充実。海外国内旅行にバリバリ強いカード |

学生さんは、迷ったら、まずはJCBカード!

なんだかんだと書いてきましたが、「決められない!」という方もいるのではないでしょうか。

決めきれない方、とくに学生さんの1枚目のクレジットカードとしては、長く使えるカードをオススメしています。

JCBのカードは持っていて失敗することがありません。

■JCBカード Wの詳細:JCBカード W(草カード)は学生1枚目にオススメ!高還元率・年会費無料・39歳以下限定のクレジットカード!

| 年会費 | 年会費はずっと無料! |

|---|---|

| 還元率 | 常時1.0%・スタバなら5.0%に! |

| 発行まで | 最短3営業日発行 |

| 強み | 保険・還元率・カードデザインすべて強いのでオススメ! |

自分にあったカードを条件で探してみたい方は、こちらもどうぞ!

基礎知識のおさらい

- 自分のライフスタイルと出費を知ろう

- オススメのクレカを数枚組み合わせよう

- 強みがあるカードを持とう

- 特別な理由がないなら、リボ払い・キャッシングは避けよう

- リボ払い専用カードに気をつけよう

人気の記事

新着記事

最新記事一覧

キーワードからも検索できます

▼よく検索されるキーワード

クレジットカードの仕組みについて

カードの役割

クレジットカードの役割は「信用による後払い」を可能にすることです。

カードがあれば手元にお金がなくても買い物ができます。

このような後払いができるのは、カード利用者(=あなた)が、クレジットカード会社の審査に合格しているからです。

【クレジットカード導入のメリット】

- お店:現金がなくても買い物できるため売り上げUPが見込める

- 利用者:現金が足りなくても買い物ができる

上記のようにクレジットカードの利用は、経済全体にメリットがあります!

もう少しクレジットカードの仕組みや関連する会社を見ていきましょう。

クレジットカードを取り巻く主体者

①カード会員

クレジットカードを持つ消費者です。わたしたちのこと。

②国際ブランド

国際ブランドには、代表的なものだと以下のようなブランドがあります。

- Visa

- Master

- JCB

- American Express

- ダイナースクラブ

詳しくは「クレジットカードの国際ブランドのVisa・MasterCard・JCB・AMEXって何?どれを選べばいい?」で解説しています。

③イシュア

イシュアは、クレジットカード発行会社のことで、カード会員に対してカードの発行業務や請求などのサービスを行います。

④アクワイアラ

アクワイアラは、クレジットカード加盟店の管理をする会社です。

日本では「イシュア」と「アクワイアラ」を兼ねて両方やっている会社がほとんどです。

豆知識!

JCBは、「国際ブランド」でもあり「イシュア」でもあり「アクワイアラ」でもあります。

⑤加盟店

クレジットカードが使えるお店を「カード加盟店(お店や通販サイト)」と言います。

登場人物や取引の流れをまとめると下記のようになります。

▼「クレジットカードの仕組み」についての記事

クレジットカードの仕組みってどうなってるの?

クレジットカードの歴史

クレジットカード会社の歴史としては、「ダイナースクラブ」が最も古いです。

1950年代(第二次世界大戦が終わり、朝鮮戦争が終わった頃)にアメリカのダイナースクラブが設立されました。

日本では戦前から分割払いでの商品販売がありましたが、クレジットカードという形になったのは1960年代からとアメリカより10年ほど遅いです。

▼「クレジットカードの歴史」についての記事

クレジットカード誕生の歴史、カード会社設立や日本での普及はどのように進んだ?

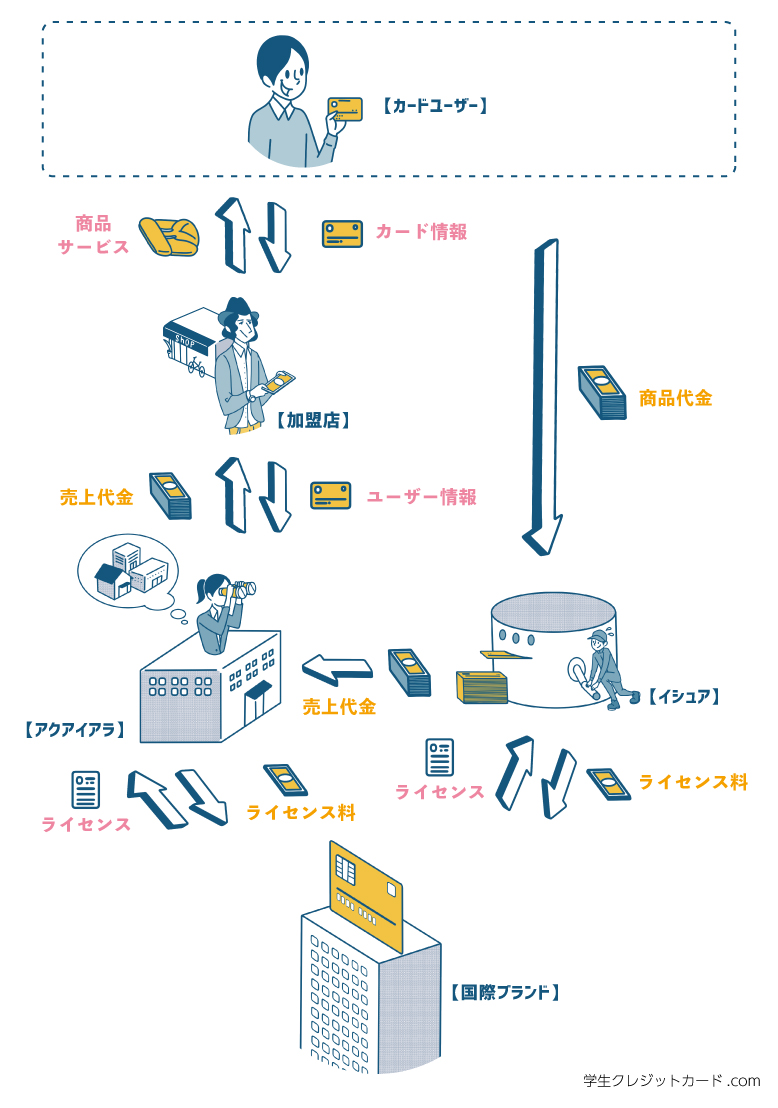

クレジットカードの申し込み・審査について

申込み方法

クレジットカードを作れる場所や申し込み方法について、まずはマンガでざっくり確認してみましょう。

整理すると以下のようになります。

【クレカが作れる場所】

- Web申し込み←オススメ

- 電話申し込み

- 郵送申し込み

- 店頭申し込み ※勧誘も含む

さまざまな方法がありますが、WEBに慣れている学生の方には、Web(インターネット)経由の申し込みを絶対オススメします!

学生がネット経由でクレジットカードを作るメリットは3つ。

- 申込み→審査が早く、すぐ届く

- ネット限定の特典・キャンペーンがある

- ネット経由でしか申込みができないカードがある

編集部の体感では、おそらく9割以上の方がネットからクレジットカードを作っているのでは?と思われます。

ポイント!

カードの申込みは、圧倒的にネット経由がオススメ!

▼「申込み方法」についての記事

クレジットカードの作成方法・発行場所:どこで作れるの?

クレジットカードの申し込みに必要なもの

クレジットカードの申し込みには、以下の3つのものが必要です。

【申込に必要なもの】

- 自分名義の銀行口座

- 銀行印と同じ印鑑

- 身分証明書(健康保険証・運転免許証など)

※必要なものは申し込むカードにより若干異なります。申込時にカード会社の公式サイトでご確認ください。

▼「申込書類の書き方」「身分証明書」についての記事

クレジットカード審査の身分証明として「学生証」は使えない?何が使える?

学生がクレジットカードを申し込むときに迷う記述欄!現住所・預金額・持ち家など書くべき情報・記載例まとめ。

学生がクレジットカードの申込の際に記入する勤務先(バイト先)について。

自分にあったカードの選び方

とても丁寧にカードを選ぶのであれば、以下のような流れになります。

- まずは自分のライフスタイルを書き出す

- カードに何を求めるのか?を明確にする

- カードを探して、最も合うものを選ぶ

- 申込み!

学生にオススメなのは、まずは1枚クレジットカードを持って使ってみること。

身をもって学ぶのが一番はやいです。

慣れてきたら自分なりに「学生クレジットカード.com」で調べてみたり、聞いたりして知識を増やしていってください。

【1位】JCBカード W:【人気No.1】Amazon利用で最大12,000円還元!

【2位】ライフカード:初年度は還元率1.5%、海外利用で3%キャシュバック!

【3位】三井住友カード(NL):最短10秒※ですぐに使えるカード!

※即時発行ができない場合があります。 広告:JCBカード、ライフカード、三井住友カード

▼「カードの選び方」についての記事

大学生(学生)はクレジットカードを何枚持つべき?選び方の基準は?

クレジットカードの審査

クレジットカードの申込から発行までは「審査」があります。

おおまかに、下記の4ステップで審査されています。

【審査の流れ】

- 申込み条件をクリアしているか審査

- 未成年は親の同意を得ているか審査

- CICなどで過去の支払いに問題はないか審査

- カード会社独自基準でのスコアリング審査

カード会社も基本的には多くの方に自社のカードを持ってもらいたいので、不必要に厳しく審査することはありません。

とはいえ、審査には一定の基準がありますので、ひとつずつ確認していきましょう。

申込み条件

クレジットカードには、申込み条件があります。

当サイトで紹介しているカードのほとんどは、18歳以上の学生であれば年収が0円でも申込み可能なカードです。

※中には年齢制限をしているカード(27歳以上、30歳以上など、ゴールドカード・ステータスの高いカードに見られる)もあります。

下記の表で、学生の分類ごとに申込み可否を記載してみました。

※スマホの方は、左右にスクロールして見ることができます。

| 学生分類 | 申込可否 | 説明 |

|---|---|---|

| 大学生 | ◎ | 作成可能。 |

| 専門学生 | ◎ | 作成可能。 |

| 短大生 | ◎ | 作成可能。 |

| 大学院生 | ○ | カードによっては年齢制限があり、院生だと一部の学生専用カードに申込みできない可能性があります。 |

| 高専生 | △ | 18歳以上であれば作成できるカードあり。 |

| 高校生 | △ | 18歳以上であれば作成できるカードあり。 |

| 中学生 | × | 中学生はクレジットカードを作れません。 |

20歳未満は基本的に親の同意が必要

20歳未満の学生(未成年)は、カードの作成に親権者の同意が必要なケースが多いです。

- 20歳以上:親権者の同意は不要

- 18歳以上20歳未満:親権者の同意が必須なカードが多い

- 中学生:そもそもクレジットカードを作れない

▼「親の同意」「親への連絡」についての記事

未成年の学生がクレジットカードを発行するには親の同意書が必要?

クレジットカードで延滞・支払い遅れがあると親に連絡は行く?延滞により起こるリスク徹底検証!これだけ読めば大丈夫。

審査のポイント

実は、学生(大学生・専門学生)のクレジットカード作成はかなり簡単です。

1枚目・2枚目のカードであれば、申込み・書類に不備がない限りはほぼ審査落ちしません。

※スマホの方は、左右にスクロールして見ることができます。

| 申込み枚数 | 難易度 | 説明 |

|---|---|---|

| 1枚目 | とても簡単 | 申込みに不備がなければまず大丈夫 |

| 2枚目 | とても簡単 | スマホや1枚目のカードで延滞が無ければまず大丈夫 |

| 3枚目 | 簡単 | 審査落ちの可能性が出てくる |

| 4枚目以降 | ここから厳しくなる | 借入の履歴・過去のカード利用状況によっては審査落ちの可能性アリ |

申込み項目に不備がないように、ちゃんと記入、提出しましょう。

審査落ちする理由

学生で審査に落ちる場合は、学生本人が何らかの支払いを滞納した履歴があるケースがほとんどです。

とくに携帯電話料金(スマホ本体の分割払いも含む場合)の滞納が原因でカードが作れない若者が増えています。

滞納は絶対しないように気をつけてください!

クレヒス・信用情報機関を知っておこう

クレヒスとは「クレジットヒストリー」の略語で、国内の金融機関で審査を行う際に確認している情報のことです。

日本語に直訳すると「信用の歴史」となります。

具体的には下記の国内にある3社の信用情報機関に登録されている情報のことを指しています。

クレヒスには、その人が過去にどんなローンやクレジットカードを持っていて、どのように支払ってきたかということが記録されています

身近な支払いではスマホ本体の分割払いも当てはまります。

この後の人生において、クレジットカードやローンの審査が不利になりますので、支払いは真面目にこなしていきましょう。

「未成年だと親も審査されている?」という噂は本当なのか

基本的には親は審査に関係なく、学生本人が審査されると思ってOKです。

学生がクレジットカードを申し込むとき、親の履歴や年収を気にする必要はありません。

未成年者が必要なのは「保護者の同意」だけです。

ほかに保護者の職業や年収などを書く欄はないため、現実的には親まで審査するのはほぼできません。

ただし、保護者が過去に滞納や債務整理を行っている場合、対象となったカード会社の記録には残っている可能性があります。

場合によっては、同じ住所や電話番号で申し込むと、審査で厳しく見られる可能性があります。

審査・クレヒスについて4コマでおさらい!

審査やクレヒスについては奥が深いです。

さらに詳しく知りたい方はぜひ下記の記事をお読みください。

▼「クレヒス」についての記事

クレジットカードのクレヒス(クレジットヒストリー)の恐怖!ブラック・スーパーホワイトって何?どうやって回避する?

▼「クレジットカードの審査」についての記事

学生でクレジットカードの審査落ち…通らないのは何が原因?

クレジットカードの発行について

カードの受取方法、発行場所

郵送での受取

カードの受取は、基本的に「書留」という形式で送られてきます。

書留を付けた郵便物は配達方法が郵便受けへの投函ではなく、対面手渡しで配達されます。

クレジットカードは第三者に受け取られてしまうとマズいため、対面での手渡しが必須です。

一人暮らしの学生は、不在のことも多いでしょう。

ポストに不在票が入っていないかどうかよく確認するようにしてください。

実家暮らしの学生は、親に受取拒否されたり、不在票を捨てられないように気をつけましょう。

店頭・窓口での受取

即日発行にも対応している一部のクレジットカードは、店頭での受取が可能です。

どうしてもスピード発行したい・どうしても家族にバレずに発行したい学生さんには、店舗受け取りがオススメです。

カードの発行までの期間

クレジットカードの申込みから手元に届くまでの期間は、一般的なカードで約1~2週間ほどかかります。

丁寧に審査をしているカードだと3週間以上かかることも。

ただ、即日発行・翌営業日発行が可能なカードもあるので、急いでいる学生も諦めないでください!

即日発行ならすべてがスムーズにいけば、申し込んだその日にクレジットカードが手に入ります。

※スマホの場合は左右にスクロールできます

| カード名 | 発行スピード | 店舗数 | 受取可能時間※ | 休業日 |

|---|---|---|---|---|

三井住友カード(NL) | 最短10秒即時発行 ※即時発行ができない場合があります。 | スマホ表示 | - | 年中無休 |

三菱UFJカード* | スピード発行 | 自宅郵送 | - | 年中無休 |

JCBカード(OS) | 最短即日受取 | 自宅郵送 | - | 年中無休 |

JCB CARD W | スピード発行 | 自宅郵送 | - | 年中無休 |

アメリカン・エキスプレス・ グリーン・カード | スピード発行 | 自宅郵送 | - | 年中無休 |

ポイント!

本当に急いでいる方は全国に店舗がある「ACマスター」がオススメです。

▼「即日発行」についての記事

即日発行が可能なオススメのクレジットカードまとめ!お急ぎの学生にも嬉しい、申込から店頭発行までの解説も。

クレジットカードの利用について

カードを使える場所・使えない場所

キャッシュレス化が進み、今や多くの場所でクレジットカードが使えます!

自分の持っているカードが使えるかは、お見せの入り口やレジで確認しましょう。

自分のカードの表面右下にあるロゴと同じロゴが掲示されていれば、手持ちのカードが使えます。

▼カードにあるロゴ(国際ブランド)

コンビニや多くのチェーン店では問題なくクレジットカード払いができるはずです。

気になる場合は、商品を買ったりサービスを受ける前に、「クレジットカード、使えますか?」と聞いてみましょう。

▼「クレジットカードが使える場所・使えない場所」についての記事

本当に初めて使う人へ!:店頭・ネット通販でのクレジットカード使い方・注意点まとめ

限度額・利用可能枠

クレジットカードの限度額とは、大きく2つの枠にわけられます。

- ショッピング枠:買い物で利用できる

- キャッシング枠:お金の借り入れができる

限度額はこの2つの枠のの総額です。

キャッシング枠は0円で発行されることもあります。

【カードの種類ごとの一般的な限度額】

- 学生カード:10~30万円

- 一般カード:30万円~100万円

- ゴールドカード:100万円以上

※上記の金額はあくまで目安額です。

学生カードの限度額は10万円で設定されることがほとんどですが、経済産業省のルール上では30万円まで限度額を上げられる可能性があります。

限度額までカードを使うとどうなる?

クレジットカードは、限度額までの範囲で買い物ができます。

たとえば…

限度額10万円のカードで、すでに7万円未払いの請求がある場合、残りは3万円分しか使えません。

支払日(引き落とし日)が来て、未払いだった7万円が引き落とされると、また10万円まで使えるようになります。

上限を引き上げる方法

学生がカードの限度額を引き上げるのは非常に難しいですが、「一時的に限度額を引き上げる」のは意外と簡単にできます。

限度額の一時引き上げは、高額な買い物、海外旅行など一定の理由があれば認められます。

ビビらずにクレジットカード会社に電話をして、「一時的に限度額を引き上げたい」と伝えてみてください。

ポイント!

限度額上限に到達すると、次の支払いまではカードが使えません!

海外旅行などでは限度額の「一時引き上げ」を使いましょう。

▼「クレジットカードの限度額」についての記事

限度額・ショッピング枠・キャッシング枠・総利用枠、違いを徹底解説!キャッシング枠は原則0円がオススメ。

クレジットカード利用限度額の上げ方。学生だと最大どこまで上げられる?

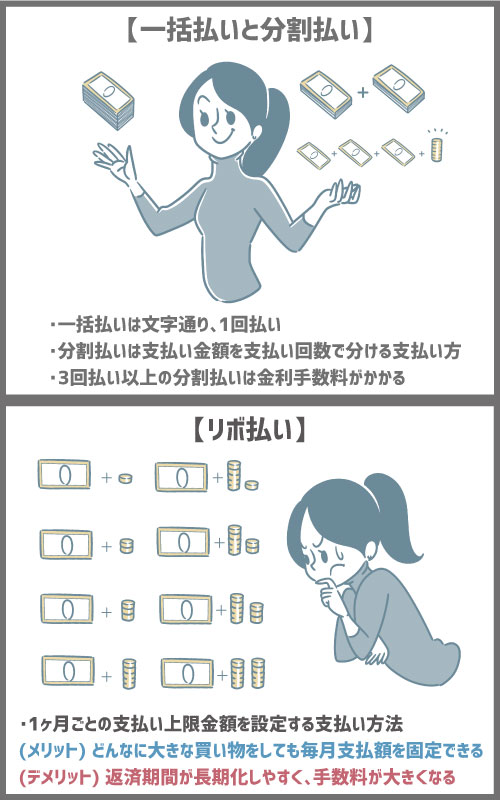

クレジットカードの支払い方法

クレジットカードの支払い方には、大きくわけると以下の4種類あります。

【支払い方法】

- 一括払い

- 分割払い

- リボ払い(リボルビング払い)

- ボーナス一括払い(学生さんにはほぼ使わない)

一括払い

前月分の利用額を翌月に1回で支払う方法です。

もっとも一般的な支払い方法で、手数料もかからないので基本的には一括払いを利用しましょう。

分割払い

代金を複数回にわけて支払う方法です。

基本的に2回払いは手数料無料で利用でき、3回払いから手数料がかかります。

分割払いは商品の代金を少額ずつ支払えるため、高額な商品の買い物で重宝します。

リボ払い

リボ払は正式には「リボルビング払い」」といい、「月々一定の支払額+手数料」を毎月払っていく方法です。

一見、分割払いと似ているように見えますが、全く異なる支払い方法です。

- 分割払い:利用者は分割する回数を指定

- リボ払い:利用者は毎月支払う金額を指定します。

分割払いは支払い終了までの回数を指定するので終わりが見えていますが、リボ払いは金額を指定するため支払いが長引く傾向にあります。

リボ払いは結果的に高い手数料を支払う可能性が高いため、自分の中で「リボ払いは使わない」というルールを作っておきましょう!

ボーナス払い

年に2回支給されるボーナスを使い代金を一括で支払う方法を「ボーナス払い」と言います。

ボーナス払いは通常の支払い日とは異なり、夏(6~8月)と冬(12~1月)に支払い日が設定されているのが特徴です。

▼「クレジットカードの支払い方法」についての記事

クレジットカードのリボ払い・分割払い・一括払いって何?リボ払いは注意!できる限り一括で支払いしよう!

学生でもボーナス払いできる!?手数料無料で支払いが6ヶ月先のボーナス払いは最強にお得な支払い方法です。

実例から学ぶ、リボ払いの仕組み・メリット・デメリット・落とし穴。

クレジットカード(分割払い・リボ払い・キャッシング借入)の支払いを早めることはできるか?利用額の繰り上げ早期返済について

支払いサイクル(締め日・支払日)

クレジットカードには、支払い額の計算をする「基準日」が設定されており、これを「締め日」といいます。

そして、クレジットカードで買い物したお金を支払う日を「支払日」といいます。

たとえば、毎月1日から月末までに利用した分を翌月15日に支払うカードをもっているとしましょう。

【締め日と支払日のポイント】

- 締め日:カードを利用した日の基準となる最後の日(今回の例では月末)

- 支払い日:カードの利用額が請求される日(今回の例では翌月の15日)

この締め日と支払い日はカードごとに個別で設定されているため、もっているカードが何日締めの何日払いかしっかり把握しておくことが重要です。

注意!

バイトの給料日よりも支払日が先に来てしまう場合は注意が必要です!

支払い日=引き落とし日

支払い日=銀行引き落としの日です。

支払い日の前日までには、引き落としされる銀行にお金を入金しておく必要があります。

締め日は実際の買い物とズレることもある

「カードを使ったのに、明細に記載がない!」ということがたまにあります。

クレジットカードは利用から代金の請求までが下記の流れになっており、タイムラグが発生するのが原因です。

【処理の流れ】

- 利用者がお店でクレジットカードを利用する

- お店がクレジットカード会社に利用代金を請求する

- クレジットカード会社が利用者に対して利用代金を請求する

このような流れで処理が進んでいきます。

締め日がちょうど2番目の処理をしている最中に来ると、処理が間に合わず支払いが翌月にずれ込むことがあります。

▼「締め日・支払日」についての記事

締め日と支払日って何?主要カード会社の締め日・支払日まとめ

クレジットカードの引き落とし口座は普段の口座に設定しよう。常に一定金額の貯金を保つこと。

▼Web明細は最低でも月に1回は確認しよう!

クレジットカードの利用明細(Web明細)は必ず確認!利用状況を把握するのが重要!

旅行・飛行機・マイルの賢い使い方

ポイント!

海外旅行にクレジットカードがあれば「支払いがスムーズ」・「旅行保険が使える」・「マイルが貯まる」このようなメリットがあります!

とくにこのあと詳しく解説しますが、海外旅行保険の観点から言ってもクレジットカードはぜひ持っていってほしいです。

学生が迷わず選びたい方にオススメ!海外旅行にオススメのカード

学生専用ライフカード

- 海外での病気・ケガの場合の医療費200万円まで補償

- カードを持っていくだけで上記の保険が発動する(自動付帯)

- さらに、海外での利用分は3%キャッシュバック!

海外旅行好きの学生は全員持つべき、最強カードです!

海外旅行保険

海外旅行に出かけるときは「海外旅行保険への加入」は必須です!

海外の病院での診療費・入院費は日本と比べ物にならないくらい高額です。

ここで少し海外の医療費の高さを紹介してみます。

※スマホの方は、表を左右にスライドできます。

| id | 国名 | 医療費 | 症例 |

|---|---|---|---|

| 1 | アメリカ | 4,661 万円 | 嘔吐後に倒れ意識不明となり救急車で搬送。くも膜下出血と診断され 25 日間入院・手術。家族が駆けつける。看護師が付き添いチャーター機で医療搬送。 |

| 2 | アメリカ | 3,506 万円 | 頭痛のため受診、脳内出血と診断され 18 日間入院・手術。家族が駆けつける。医師が付き添い医療搬送。 |

| 3 | タイ | 637 万円 | 発熱し受診。肺炎と診断され 12 日間入院。家族が駆けつける。医師・看護師が付き添い医療搬送。 |

| 4 | シンガポール | 429 万円 | 息苦しさと胸の痛みにより受診。自然気胸と診断され 8 日間入院・手術。家族が駆けつける。 |

| 5 | イタリア | 355 万円 | 腹痛で受診。パリへ移動後、急性虫垂炎と診断され 8 日間入院・手術。家族が駆けつける。 |

2018年のもっとも高額な保険費支払いは、ケース1の3,052万円でした。

若者の場合、ここまで高額になることは稀でしょうが、不意のケガや食中毒に備えて200~300万円程度の保険は必要です。

カードを持っているだけで保険が適用される「自動付帯」のクレジットカードを1枚は持っていくようにしましょう!

▼「クレジットカードと海外旅行」「海外旅行保険」についての記事

学生が海外旅行・留学するときのクレジットカードのオススメは?注意点・保険の使い方は?

海外旅行保険を、クレジットカードだけで90日以上カバーする裏ワザ!?留学・長期滞在前に要チェック!(自動付帯・利用付帯を使い分け)

保険の加入証明書(付保証明書)とは?留学・ワーキングホリデー・キューバ等の国に行くときに必須?

▼海外に行く前に知っておきたいお金の話!

海外旅行のときにおトクに外貨両替しよう!クレジットカードの海外キャッシングATMどちらがお得なの!?

海外でクレジットカード決済するとき、日本円と現地通貨どちらで決済するべき?決済手数料・基準換算レート

海外旅行先でクレジットカードを使うときに覚えておきたい英単語・英会話例文フレーズまとめ(チップの知識も!)

マイル

マイルとはざっくりいうと「飛行機関連のポイント」だと思ってもらえればOKです。

溜まったマイルは航空券に交換できます。

一般的に、「マイルは飛行機に乗らないと貯まらないもの」と思われていますが、実際はそんなことはありません。

飛行機に乗る回数が少ない学生さんでも、クレジットカードを使えば簡単に貯められます!

JA+・ANAともに学生さん向けにお得なクレジットカードを出しています。

【学生さんがマイルを貯めるならこのカード】

- JAL:JALカードnavi

- ANA:ANA JCB カード(学生用)

飛行機に乗らずにマイルを貯める人は「陸マイラー」と呼ばれています。

詳しくまとめた記事を用意しているので、下からチェックしてみてください!

▼「クレジットカードとマイル」についての記事

【学生向け】JAL・ANAマイルの基本と貯め方を徹底解説!効率よくマイルを貯める最強クレジットカードはコレだ!

学生はANAとJALはどっちがオススメ!?クレジットカードでのマイルの貯まりやすさや違いを徹底比較!

意外と知らない!?飛行機に乗らなくてもマイルはたっぷり貯まる!学生のうちから「陸マイラー」を目指そう!

飛行機・空港

学生さんにはあまり馴染みがないかもしれませんが、空港には「会員専用ラウンジ」が存在します。

ラウンジ内では飲み物や食べ物が無料で提供されています。

そんなラウンジの入場条件はおもに3つ。

- 特定カードの会員である←学生さんが狙えるのはコレ

- プライオリティパスを持っている

- ビジネスクラス・ファーストクラスの乗客

学生さんが空港ラウンジに入る条件を得るのは少し難しいですが、「1」の条件を満たすのがもっとも簡単です。

社会人の方には空港ラウンジが使い放題になる「2」のプライオリティパスをオススメします。

※プライオリティパス、なんかカッコいい…

混雑する搭乗ゲートや待合スペースで待つ必要がないのでストレスフリーで旅行できますよ。

▼「空港ラウンジ」についての記事

学生でも空港ラウンジが無料で使えるクレジットカードはある!?航空券の乗り継ぎ便でも大活躍!

トラブル発生!使えない・払えない・身に覚えない請求

学生さんは「この1枚がはじめてのクレジットカード」になる人がほとんどでしょう。

はじめてのクレジットカード利用では何かトラブルが起こるかもしれません。

当サイト「学生クレジットカード.com」では、トラブルの防止・対応策に関してのコンテンツも丁寧に用意しています。

実際にトラブル解決用のコンテンツを探しているときには、すでにトラブルの渦中にいることが多いです。

トラブル発生時に焦らないように、あらかじめ最低限のポイントだけはおさえておきましょう。

【何かあったらすぐカード会社に電話!】

これだけは覚えておいてください!

ポイント!

クレジットカードに関して不安なこと・トラブルが発生した場合、すぐにカード会社に連絡してください(放置は厳禁です!)。

※カードの裏面に電話番号が書いてあります。カードをなくした場合はGoogleで「カード名 電話番号」と調べて探しましょう。

▼トラブル防止・事例集についての記事

はじめてのクレジットカードを持つ君へ。安心・安全にカードを使い、トラブル・使いすぎを防ぐために知ってほしい10の法則

クレジットカードの「重大トラブル」法律相談事例を参考に、原因・対策を考えてみる。

クレジットカードの暗証番号管理には要注意!不正利用されても保険適用外で自己負担になる可能性もあり…

家族や友人にクレジットカード・キャッシュカードを貸してはいけません!規約違反とその理由まとめ

クレジットカードの紛失・盗難保険で補償されない!?不正利用されても補償されないケースを理解しておこう

▼カードが使えない・払えないケースについての記事

クレジットカード決済エラー頻発で使えない!?もしかするとカードの汚れや磁気不良が原因かも?

クレジットカードの請求が払えない、引き落としまで現金が間に合わない…そんなとき確認すべきこと・対処法をまとめました。

残高不足でクレジットカードの引き落としができていなかった時に最優先でやるべきことまとめ。素早く対処すれば「延滞」の記録が残らないかも!?

▼身に覚えのない請求・不正利用についての記事

クレジットカードの「身に覚えのない請求」の対応と対策まとめ!不正利用から自分の身を守ろう

大学生のポイ活に関する調査(2024年):大学生のポイ活実施率や開始時期を公開

【調査概要】

・調査機関:自社調査(株式会社ナレッジソサエティ)

・調査方法:インターネットによるアンケート

・調査時期:2024年4月5日~2024年4月15日

※1:ポイ活とは、「ポイント活動」の略で、買い物などによってポイントを貯めたり、また貯めたポイントを活用したりする活動の総称を指します(本リリースでは以下「ポイ活」の呼称を使用)。

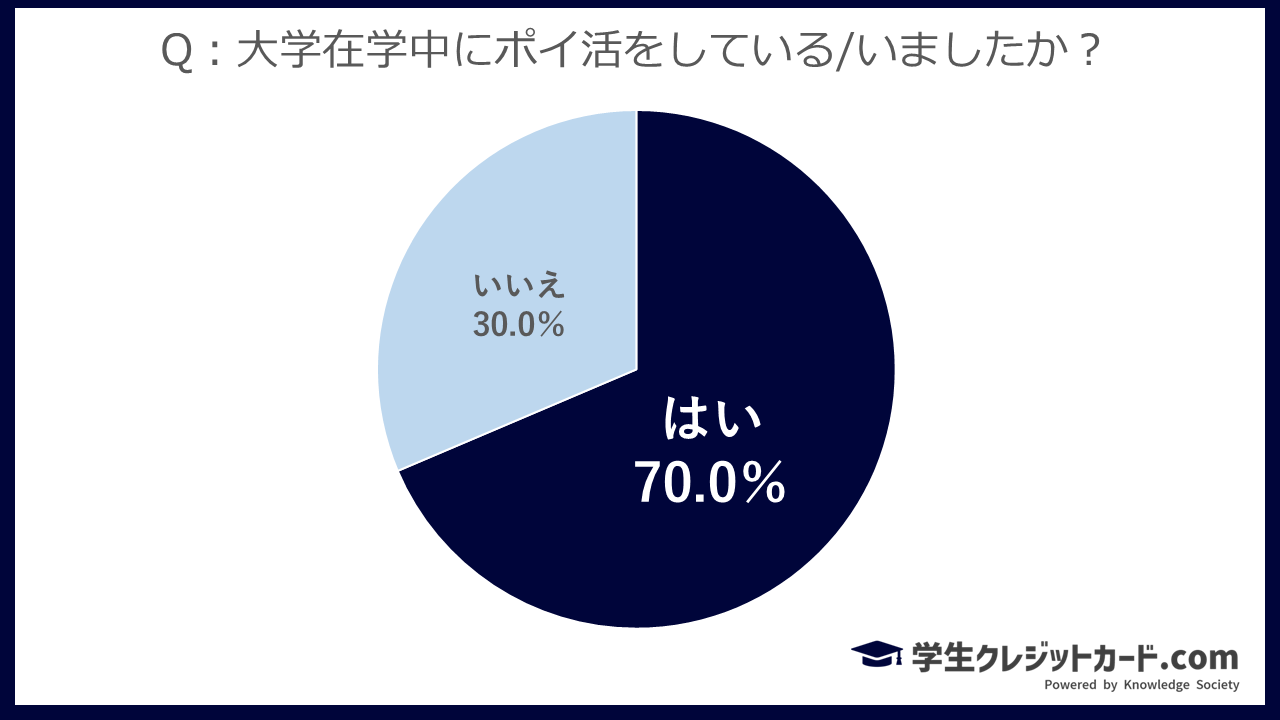

1.大学在学中にポイ活をしている/いた人は全体の70.0%

今回の調査では、大学在学中にポイ活をしている/いた人は全体の70.0%となり、半数以上の学生がポイ活を行っていることがわかりました。

ポイ活とは、「ポイント活動」の略で、買い物などによってポイントを貯めたり、また貯めたポイントを活用したりする活動の総称を指します(本リリースでは以下「ポイ活」の呼称を使用)。

Google社が提供している「Googleトレンド(指定した期間中における特定キーワードの検索回数推移がわかる)」によると、「ポイ活」がトレンドに上がってきたのは2018年頃からです。

その後、QRコード決済の普及や2019年消費増税時の「キャッシュレス・ポイント還元事業」等もあり検索数は右肩上がりに増えています。

こういった世間の影響もあり、一般的にそこまで消費金額が高くない大学生にまでポイ活が広がっていると推測されます。

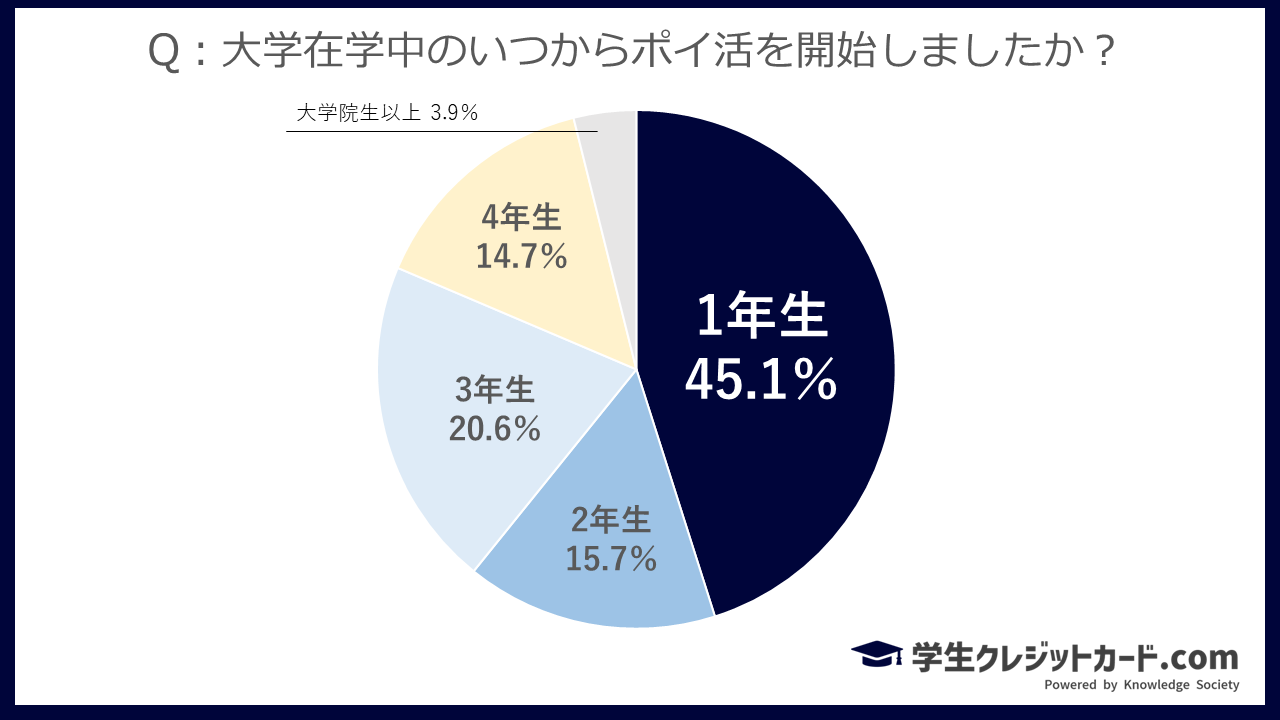

2.ポイ活のスタートは早い!大学1年生から開始した人が約45%

今回の調査では「大学1年生」からポイ活を始めた人が45%と全体の約半数となりました。

早くからポイ活に興味をもち、実際に始めている人が多いことがわかります。

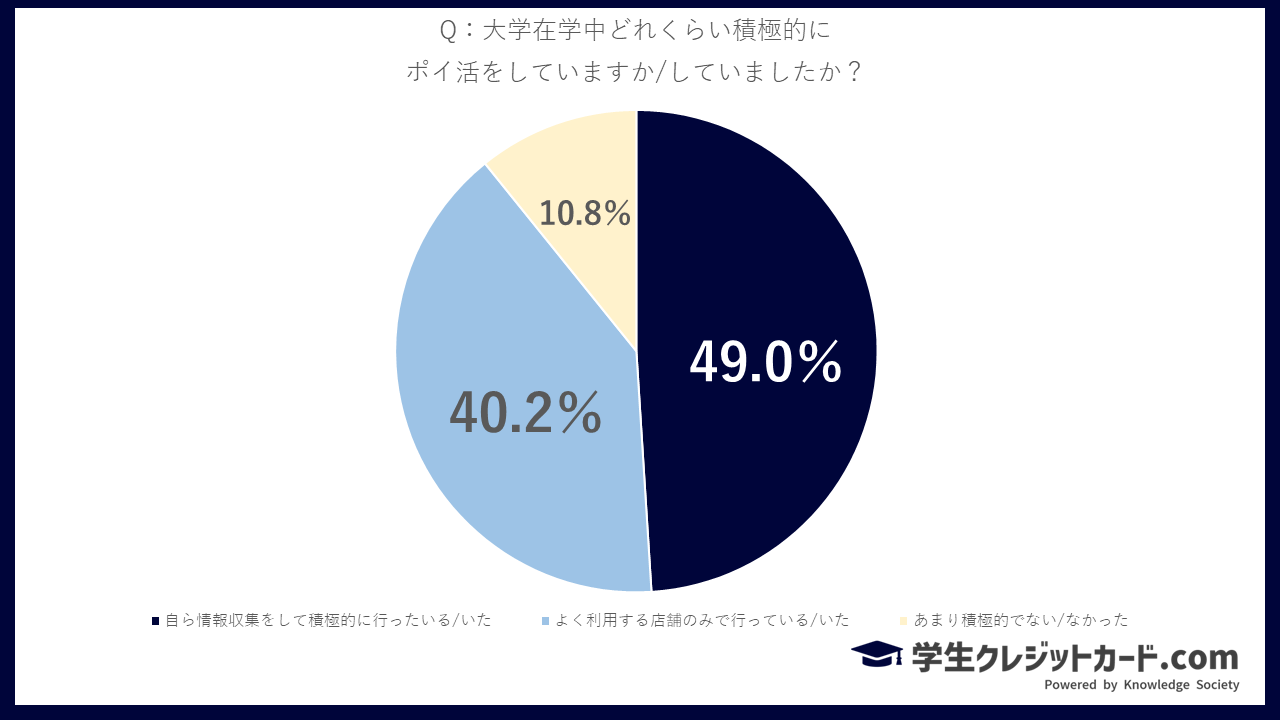

3.「自ら情報収集をして積極的にポイ活を行っている/いた」人が約50%

設問3では、ポイ活への「積極性」を尋ねました。今回の調査では、「自ら情報収集をして積極的に行っている/いた」人が49.0%と約半数となりました。

設問2の結果(大学1年生からポイ活を開始した人が45.1%)とあわせて考えると、大学在学中にポイ活をしている/いた人の多くは、早い時期から積極的にポイ活をしていることがわかります。

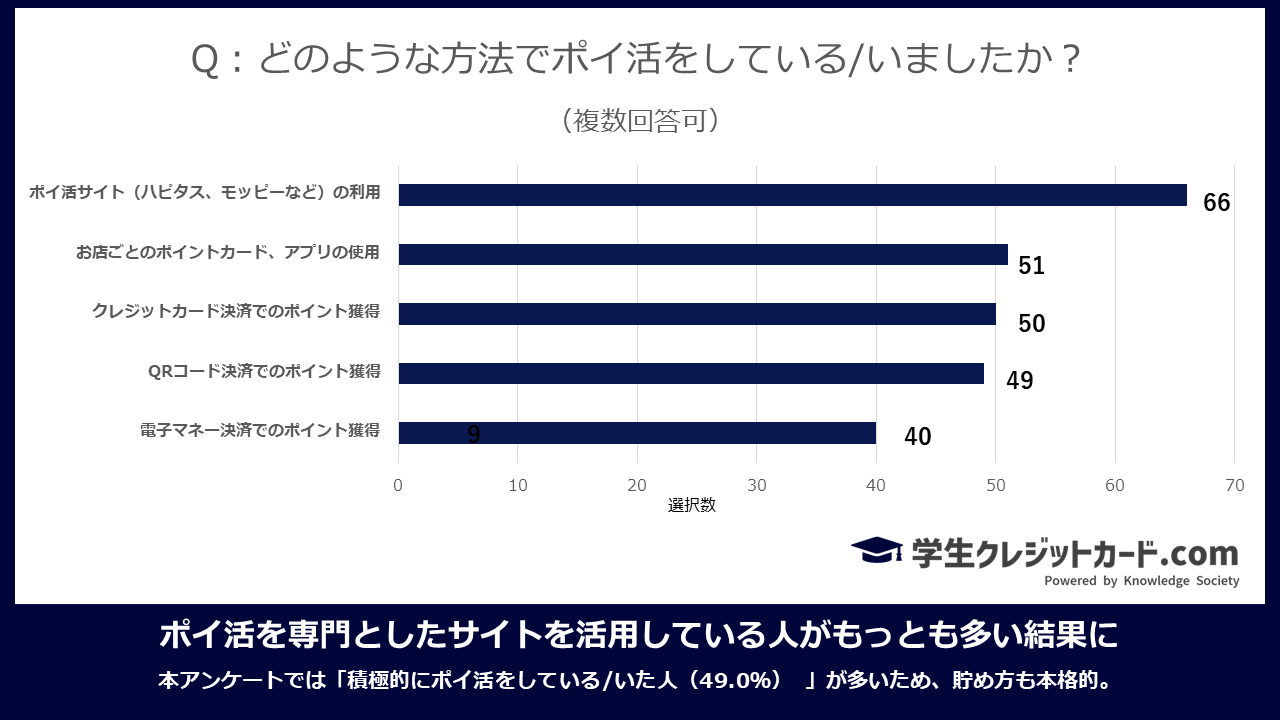

4.ポイ活の具体的な方法は「ポイ活サイト」の活用がもっとも多い結果に

ポイ活サイトとは、当該サイトを経由してサービスを利用することで、ポイントがもらえるサイトです。

サービスにはさまざまな種類があり、ショッピングや金融商品の契約など多岐にわたります。

設問3(ポイ活を自ら情報収集をして積極的に行っている/いた人が49.0%)からわかるように、ポイ活と聞いて一般的に思いつく「ポイントカードの利用」等より本格的な方法を選んでいることがわかります。

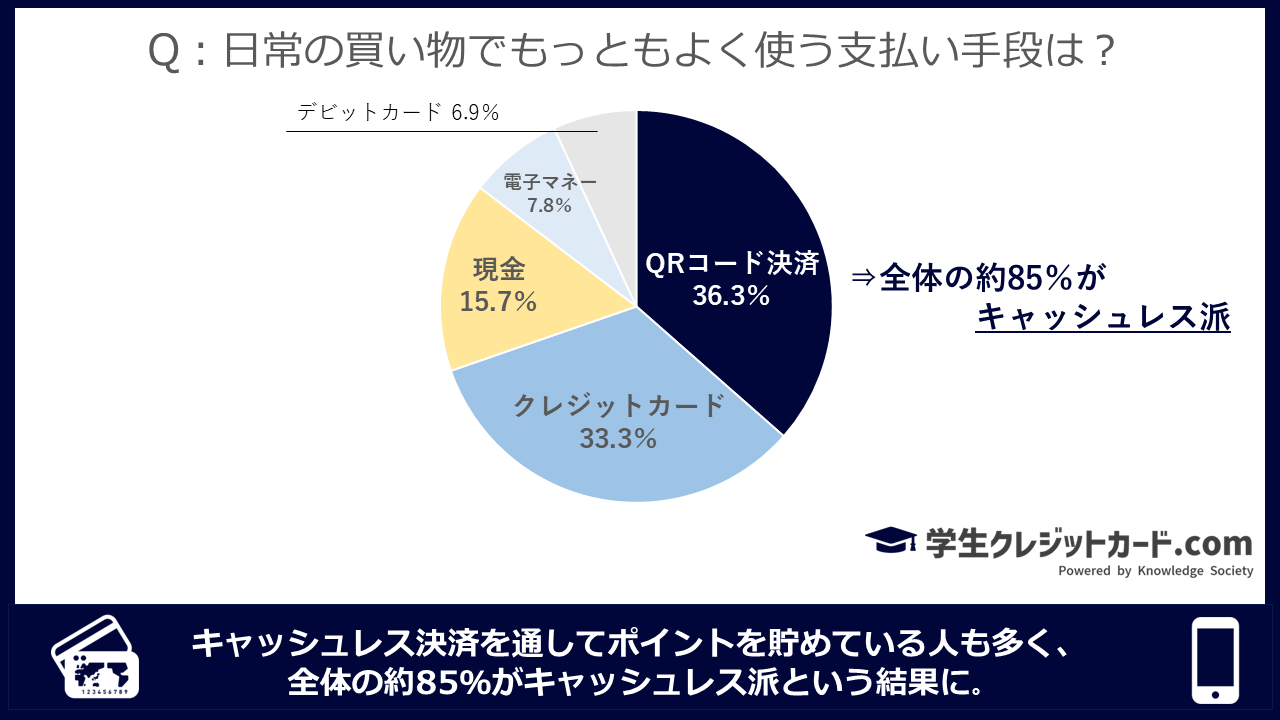

5.日常でもっともよく使う支払い手段は「QRコード決済」で36.3%

今回の調査では、日常の買い物でもっともよく使う支払い手段は「QRコード決済」が36.6%と最多で、全体の約85%がキャッシュレス決済を使用しています。

経済産業省の調査※によると、2022年のキャッシュレス決済比率は36.0%となっています。

このデータと比較すると、大学在学中にポイ活をしている/いた人のキャッシュレス比率(約85%)は倍以上の高さです。

※出典:経済産業省「2022年のキャッシュレス決済比率を算出しました」

他の話題について

前払い式カード

クレジットカードに近い支払い手段として、審査なしで持てる「デビットカード」や「プリペイドカード」というものがあります。

最近10代の中高生に大人気の「バンドルカード」についても当サイトでは詳しく紹介しています。

▼バンドルカードはコンビニチャージですぐ使えます!

どこにいてもチャージができる「ポチっとチャージ」もものすごく便利でたくさん使われているみたいですね。

広告:バンドルカード ※ ポチっとチャージは、満18歳以上の方が利用規定に同意のうえご利用いただけます(年齢確認あり)。 ※ ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。 ※ 未成年の利用は保護者の同意が必要です。▼「デビットカード」についての記事

デビットカードのメリット・デメリットを分析!どんな使い道・用途に合っている?

▼「プリペイドカード」についての記事

プリペイドカードの種類・クレカとの違いを徹底解説!中学生・高校生でも持てるおすすめプリカは?コンビニでも買える?

プリペイドカードのメリット・デメリットを分析!どんな使い道・用途に合っている?

バンドルカードは10代・学生に大人気!コンビニで現金チャージOK・使い方・支払い方法など徹底解説

キャッシング、ローン、奨学金など

人生には、お金を借りたいようなシーンがあるとき急にやってくるかもしれません。

そのために参考になるコンテンツも用意しています。

学生がお金を借りたくなるシーンはだいたい下記2パターンにわけられます。

- 学費のお金が必要:奨学金を使う・家族や親族に相談

- 学費以外でお金が必要:大手の金融機関での借入も検討【原則20歳以上】

学費に関しては、多くの学校で「延納・分割払い制度」や「緊急の奨学金制度」が用意されています。

根気強く利用できる制度を探したり事務所と相談したりしてみましょう。

なお、キャッシングやカードローンの対象年齢は20歳以上です。

20歳未満でお金を借りたい場合は、「クレジットカードのキャシング」などで借りれる可能性がありますが、親権者の同意が必要です。

▼「お金を借りる」についての記事

学生が即日でお金を借りるならキャッシング【カードローンや学生ローンとの比較と注意点も解説】

クレジットカード(分割払い・リボ払い・キャッシング借入)の支払いを早めることはできるか?利用額の繰り上げ早期返済について

学費が払えないときの対策まとめ|学生ローンや借金キャッシングを考える前に学費の免除・延納・分納・奨学金という手段を

その他のお金の話

当サイトでは、クレジットカード以外にもお金に関連性が高い話題をカバーしています。

下記ジャンルに関しては、一通り記事がありますので、ぜひご覧ください。

- 貯金・投資

- キャッシュレス

- その他お金の勉強

少しでも参考になれば嬉しいです。

▼「お金の話」「キャッシュレス」についてより詳しく解説している記事!

お金の勉強をしたい大学生におすすめの本(書籍)まとめ・マンガもあるよ!

学生のうちに貯金100万円は可能なのか?一人暮らしでも達成できるその方法。お金は稼ぐことと、使うこと二面性で考えよう

クレジットカード管理アプリ・おすすめのお金管理(家計簿)アプリもご紹介!

ZOZOTOWNのツケ払いとクレジットカード払いは何がどう違うの?メリット・デメリット・お得な支払い方法をまとめてみた

学生時代の大きな買い物は「自分への前向きな投資」。ここぞという勝負どころでは、分割払い・クレカ払いをうまく使って、良いモノや良い体験は欲しいと思ったときに手に入れてしまおう。

その他、お勉強用の記事まとめ

クレジットカードを使うのが少し怖い方へ

「クレカを使うのがまだちょっと怖いかも……」と思ってる方はこの続きも読んで勉強してください!

クレジットカードは、支払い(引き落とし)を滞らせない・リボ払いをなるべく使わないなど、ポイントをおさえれば怖くありません。

リスクを回避するために読んでおきたい記事はこちら。丁寧に解説しています。

本当にはじめてクレジットカードを持ち・使う人のための記事も用意してますよ!

▼クレジットカードは怖くない!

学生がクレジットカードを作って、使うべき理由は?

クレジットカード暗証番号に要注意!バレにくいものを設定&定期的に変更し絶対他人に知られないこと!

クレジットカードの発行会社、加盟店はどこまで個人情報を保持・閲覧可能なのか?実際に閲覧されているのか?

ポイント!

最初は「家族カード」からはじめてみるのもいいでしょう。

保護者の方に「家族カードを持ってみたい」と相談してみてください。

【やっぱりオススメ】まずはJCBカード W!

【最短5分発行】年会費がずっと無料のカードでは最高クラスの実力。普通に使うだけでもお得+特典も豊富なカードです。キャンペーン盛りだくさんの今こそ、入会のベストタイミングです!※モバ即利用には、①9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い)、②顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)が必要です。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

|

| 年会費(初年度) | 無料 |

|---|---|

| 年会費(2年目~) | 無料 |

| ポイント還元率(通常) | 1.0% ポイント名:Oki Dokiポイント |

| ポイント還元率(最大) | 10.5% 条件:JCB PREMOに交換した場合 |

| 発行スピード(最短) | 即日 |

- 付帯保険(海外旅行):○(利用付帯)

- 付帯保険(国内旅行):-

- 付帯保険(盗難保険):あり

- 付帯保険(ショッピング保険):あり

他実施中キャンペーン:・Apple Pay、Google Pay、MyJCB Payいずれかの支払いで20%をキャッシュバック(最大3,000円)(2025年3月31日まで)

当サイト・当記事によって、すこしでも皆さま生活が豊かに、楽しくなれば嬉しいです。

学生はサークル活動・旅行・飲み会・就職活動・卒業旅行・彼氏彼女とのデート・合コン・免許合宿などなど、自由な時間が多いぶんお金がかかるイベントがたくさんあります。

まとまった支払いや、ケータイ・光熱費などの生活費をうまくクレジットカード払い(1ヶ月後払いに)することで、お金をやりくりしやすくなります。

クレジットカードに慣れて、まずは自分のお金をコントロールするところからはじめてみましょう!