公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

会社の経営に運転資金は必要不可欠!

会社は運転資金が尽きキャッシュが回らなくなると、倒産する可能性が高くなります。

一時的な資金不足であっても、その状況を乗り切るための1つの手段として下記のような「資金調達の方法」は念のためおさえておきましょう。

- ファクタリング←売掛債権があれば早く資金調達できる!

- 銀行融資

- ビジネスローン

- 第三者割当増資

- 自己資金投入

- 親族・知人からの借入

- 法人クレジットカード

名称は知っていても、具体的な調達方法がわからなければ、いざというときにスムーズに運転資金を確保できません。

今回は万が一に備えて、一般的な資金調達の方法をまとめてみました。

どんな状況でも資金さえあれば倒産しないため、やはり資金に余裕がある会社は強いです。

上記のとおり、複数の資金調達方法はありますが、緊急事態に備え、資金に余裕のあるうちに複数の手段が利用できるよう根回ししておくと良いです。

金融機関からの融資を例に挙げると、急に資金が必要となった際に相談に行ってもすぐには応じてもらえない可能性が高いです。

また、仮に具体的な融資の段階になっても、当然ながら借入が実行されるまでにタイムラグが生じます。

そのため、近い将来資金需要が発生する可能性がわずかでもあるのであれば、地元の金融機関に口座を開設する等、パイプを作っておき、接触の都度近々融資を受けたい旨を伝えておくのが良いです。

直近の業績の良い会社はもちろん、将来性のある会社、事業内容が魅力的な会社であれば、金融機関のほうから借入を提案してくれる場合もあります。

金融機関からの融資に限らず、複数の資金調達方法があることや、メリット・デメリットがそれぞれあることをご認識いただき、さらには、いざ資金が必要となった際のことを考え、手を打っておく。それらを実践して頂ければ幸いでございます。ここから詳しく解説していきます!

原則無担保、無保証のビジネスローン:AGビジネスサポート

※1 ただし、法人の場合は代表者様に原則連帯保証をお願いいたします。

※2 お申込みの受付時間・混雑状況により、日数がかかる場合があります。余裕を持ってお申込みください。

AGビジネスサポートの「事業者向けビジネスローン」なら最高1,000万円まで、最短即日・無担保で借り入れられます。

一時的なつなぎ資金や資金繰り、事業拡大などまとまった事業資金に幅広く利用できるのが特長です。

借入のハードルとなりやすい、担保や保証人※は原則不要です!

※保証人については、法人の場合は法人代表者が原則として連帯保証人となります。

来店不要でインターネットや郵便等で契約できます。

借入審査に不安のある方はまずは「お借入5秒診断」を利用してみてください。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み

本当に急いでいる・信用もない←こんなときは「ファクタリング」を検討しよう

最初におさえておきたい資金調達は「ファクタリング」です。

資金調達は銀行からお金を借りるのがもっともメジャーな方法ですが、審査時間がかかってしまうのが難点です。

ファクタリングは、お金を借りるのではなく「売掛債権を買い取ってもらう(買取)」という資金調達なので返済が必要ありません。

審査が終了し買取まで成立したら、入金までのスピードは非常に早く今すぐ資金が必要な状況でも役立ちます。

ファクタリング

| ファクタリング | |

|---|---|

| メリット | ・数日で資金を得られる |

| デメリット | ・売掛債権が必要 ・売掛債権以下の金額しか調達できない ・買取時に手数料がかかる |

ファクタリングは売掛金や受取手形といった「売掛債権」を買い取ってもらうことで資金調達します。

そのため、売掛債権を持っていることが前提となります。

逆に売掛債権があれば簡単に資金調達できるため、なるべく低リスクで早急に資金調達したいときはかなり有効な手段です。

手数料は業者によって異なり、手数料が安いほど自分の取り分が大きくなります。

⇒ファクタリングについては、専門サイトのこちらの記事がわかりやすいです。

おすすめ①:OLTA

非対面かつ今すぐファクタリングで資金調達したいという方は、olta(オルタ)がおすすめです。

- 最短24時間以内で現金化

- Webですべてを完結可能

- 手数料は2~9%

申し込みから現金を受け取るまで、すべてをWeb上で完結できるため非常に便利です。

最短24時間以内に資金を受け取れるので、スピード重視の方にもおすすめできます。

OLTA:公式サイトおすすめ②:ビートレーディング

初めてのファクタリングでも安心して使えるのがビートレーディングです。

ファクタリング業界トップクラスの実績が魅力です。

- 最短12時間での現金化

- 累計1,170億円以上の買取実績(2023年9月時点)

- 業界トップクラスの買取実績(98%)

専任の女性オペレータ制度を敷いており、不安な状況であっても安心して利用することができます。

ビートレーディング:公式サイト

ビートレーディング:公式サイト

一時的な資金不足を乗り切る方法

ファクタリングは買取なので、契約が成立すればその時点で終了です。

それに対して、銀行融資やビジネスローンなどは融資後に返済があり、完済しなければならないというのが大きな違いです。

なるべく債務は回避したいというのであれば、キャッシュフロー改善効果のある法人クレジットカードがおすすめです。

▼法人設立直後でも作れる法人カード▼法人クレジットカード

| 法人クレジットカード | |

|---|---|

| メリット | ・経費精算が楽 ・一括払いなら金利がない ・約1ヶ月の支払ゆとりがある ・ポイントが貯まる ・付帯サービスを使える |

| デメリット | ・限度額の範囲でしか使えない |

法人クレジットカードの一括払いは、手数料無料(=無利息)で利用できます。

一括払いでもカードを使った日から実際の支払日まで約1ヶ月ほどの余裕があるため、毎月のキャッシュフローを改善できます。

売上が振り込まれるのが1ヶ月先といったビジネスをしている場合、この1ヶ月間のキャッシュフロー改善効果は非常にありがたいはずです。

また、優待特典や保険など付帯サービスも充実しているため、日常的にメリットを感じやすいのも特長です。

日頃は法人カードを使いながらも、まとまったお金が必要なときは「ファクタリング」など他の手段を検討するのが便利です。

【おすすめ】オリコEX Gold for Biz

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 3,300円(税込) | |

| ポイント・還元率 | 基本 | 0.60% |

| 上限 | 1.10% | |

| 追加カード・ETCカード | ||

| 追加カード | × | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | VISA,Mastercard,JCB | |

| 入会特典 | |

|---|---|

新規入会&キャンペーン条件達成で最大20,000円相当のポイントがもらえる!(2026年3月31日まで) | |

| その他のキャンペーン情報 | |

|---|---|

- | |

個人事業主さんへ初めての法人カードとしてオススメしたい1枚。年会費・還元率・その他特典どれをとってもバランスよくユーザー第一に作られたクレジットカードです。

EX Gold for Bizは個人事業主と法人代表者の両方に対応している法人カードです。

年会費は初年度年会費無料の通常3,300円(税込)、ポイント還元率は0.6%と全体的に使いやすく維持しやすいカードです。

貯めたポイントは、dポイントなどの他社ポイントやJAL/ANAへのマイルなどに幅広く交換できます。

初年度無料ですので、まずは「法人カードとはどんなものか?」を知りたい方は、ぜひ1年間お試し感覚で利用してみてください。

【おすすめ】セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 33,000円(税込) | |

| ポイント・還元率 | 基本 | 0.5% |

| 上限 | 1.125% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | AMEX | |

| 入会特典 | |

|---|---|

初年度年会費(33,000円)が無料! | |

| その他のキャンペーン情報 | |

|---|---|

新規入会後3ヵ月間のショッピングのご利用で、永久不滅ポイントを通常の4倍(1,000円(税込)ごとに4ポイント)還元。 | |

当サイトのおすすめ+コスパに優れた法人初年度から持ちたいプラチナカードです。コンシェルジュ・サービス付き、JALのマイルが最大1.125%還元・海外/国内の空港ラウンジが利用可能なプライオリティ・パス等の特典も全部込みで年会費3.3万円/税込です。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードは、個人事業主でも申し込める法人カードです。

筆者の周囲では設立直後の合同会社でも審査に合格しています!

面倒な法人書類(登記簿謄本など)は一切不要で、本人確認書類だけで申し込めます。

年会費33,000円(税込)でコンシェルジュサービスまで付帯しているコスパ抜群プラチナカードです。

最初からある程度完璧な法人カードを1枚作りたい人におすすめです。

銀行融資

| 銀行融資 | |

|---|---|

| メリット | ・高額資金を調達できる ・与信実績で融資額の上限突破が可能 |

| デメリット | ・審査が厳しい ・時間がかかる ・担保が必要 |

銀行融資は相手が銀行であることからも、審査に通れば大きなお金を借りられるのがメリットです。

また、銀行や商品の数が多いため、自社に最適な商品を探しやすいのも便利なポイント。

しかし、審査が厳しい傾向にあり、法人成り直後のように実績がない会社はお金を借りられないことがよくあります。

使途が決まっていない商品は「フリーローン」と呼ばれ、身近なところではキャッシングやカードローンが該当します。

フリーローンは金利が高い傾向があるため、「銀行融資=金利が低い」ではなく商品によってかなり幅があることはおさえておきたいポイントです。

ビジネスローン

| ビジネスローン | |

|---|---|

| メリット | ・無担保無保証で資金調達可 ・最短即日で融資可 ・銀行融資より審査が優しい |

| デメリット | ・数億など超高額資金を調達できない ・銀行融資より金利が高い |

ビジネスローンは銀行融資の1種で、こちらは「使途が事業用資金」になっている商品を指します。

ビジネスローンは、保証人不要かつ無担保で借りられる商品がたくさんあるので、実績の乏しい会社でもお金を借りやすいです。

申し込みから融資までWebで完結可能で、最短即日融資も可能です。

審査も含めてスタンダードな銀行融資ですが、少額融資になるほど金利が高く付くのがデメリットです。

また、億単位のように超高額な融資には対応していません(最大1,000万円程度)。

銀行融資の損得は金利で決まるため、リスク回避を優先するなら金利比較が欠かせません。

第三者割当増資

| 第三者割当増資 | |

|---|---|

| メリット | ・銀行融資より早い ・高額資金を調達できる ・利息や返済期限はない |

| デメリット | ・投資家の利益を加味したイグジットを想定する必要がある ・既存株主の持ち株比率の低下を招くため、会社の意思決定に影響が出る可能性がある ・第三者割当増資に限らずですが)資本金の増加によって納税額が増える可能性がある(※均等割等) ・登記費用など諸費用がかかる |

増資は主に「株主割当増資」と「第三者割当増資」があり、この2つの大きな違いは「出資者」です。

株主割当増資は「既存の株主」が出資者ですが、第三者割当増資は今の時点で株主かどうかを問わずに「第三者」に株式を割り当てて増資を行う方法です。

第三者割当増資は新規株主を獲得して増資を行うため、株主割当増資の場合は株主構成が変わらないという点で比べると大きな資金を集めやすい特長があります。

どちらの方法もメリットとデメリットがあるので、第三者割当増資のほうが好ましいかどうかは各企業の状況によってケースバイケースです。

また、第三者割当増資を将来的に検討する場合、株主割当増資や公募増資など比較対象となる増資方法も一緒に検討する必要があり、銀行融資のように金利比較でOKといった簡単な判断ができないことが一番難しいところです。

自己資金投入

| 自己資金投入 | |

|---|---|

| メリット | ・手間がかからない ・他のサービスにある審査等のデメリットが一切ない |

| デメリット | ・生活に大きな影響がでる ・倒産すると本当に死活問題 |

自分の貯金を会社の資金に回すのも、1つの資金調達です。

実現できると便利な方法ですが、貯金に余裕がないとできません。

他の方法と違って「できるかどうか?」や「やりたいかどうか?」が焦点となり、こちらも企業によって判断はさまざまです。

しかし、会社の成長も考えると、早い段階で法人口座を開設しておくほうが便利です。

最低限必要な運転資金の計算方法

経営に関する情報として「絶対に手をつけてはいけない運転資金」の計算方法を2つ紹介しておきます。

- 経常運転資金の計算方法

- 回転期間からの計算方法

経営に不測の事態は付き物であり、しっかり運転資金を把握しながら経営していくことが大切です。

①経常運転資金=売上債権+棚卸資産-買入債務

| 企業例 | |

|---|---|

| 売掛債権 | 5,000万円 |

| 在庫 | 3,000万円 |

| 買掛金 | 2,000万円 |

| 計算式 | 5000万円+3000万円-2000万円=6000万円 |

経常運転資金は、

「売上債権」+「棚卸資産」-「買入債務」=「経常運転資金」で計算します。

②回転期間から計算する方法

| 企業例 | |

|---|---|

| 日商 | 300万円 |

| 売掛債権 | 5,000万円 |

| 在庫 | 3,000万円 |

| 買掛金 | 2,000万円 |

| 売掛債権回転期間 | 16.7日 |

| 棚卸資産回転期間 | 10日 |

| 買入債務回転期間 | 6.7日 |

| 計算式 | 300万円✕(16.7+10-6.7)=6000万円 |

回転期間をもとに運転資金を計算する場合、

「日商」×「売掛債権の回転期間」+「棚卸資産の回転期間」-「買入債務の回転期間」=「運転資金」で計算できます。

最低限必要な運転資金を死守しつつも、月商の2倍程度の金額を目指して余裕のある経営を行いたいですね。

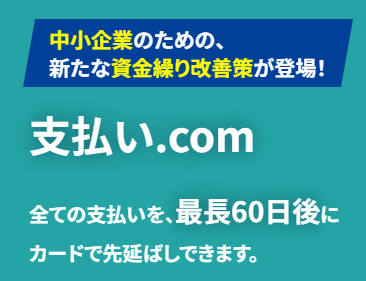

【コラム①】請求書払いの期間を延長できる「支払い.com」について

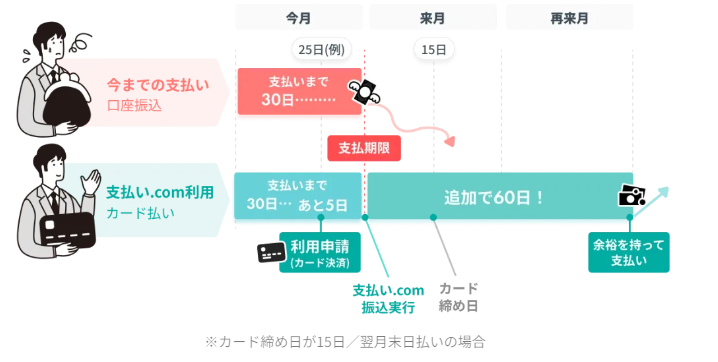

「支払い.com」はすべての支払い(事業目的の支払い)を最長60日後に手持ちのクレジットカードで先延ばしできるサービスです。

2024年8月時点で累計決済額が700億円を突破しており、利用者も続々増加しています。

何かしらの事情で期限が支払いを延長したい請求書もこのサービスで最長60日後に変更できます。

具体的には下記のような図のイメージです。

「仕入れから売上までの資金繰りが厳しい」

「今は支払えないが少し待てば支払える」

このような状況でお悩みの企業はぜひサービス利用を検討してみてください。

利用に必要なのは「クレジットカード」のみで、担保不要、審査と書類は原則不要です。

※UPSIDERカード・セゾンカード利用で前営業日正午までに振り込みを行った場合

1.振込金額や口座情報を入力

2.振込金額+利用手数料分をカード決済

3.指定日に支払い.comが口座振込を実施

4.利用者が振込金額+手数料をカード会社へ支払い

ご利用者様の声

建設業 代表 様

本当に60秒で300万円の支払いが完了してびっくりしています。

月末の職人への支払いに迫られ本当に困っていましたが、圧倒的に簡単に振り込みが完了し、手数料も安かったので大変助かりました。また利用させていただきます。

■引用:支払い.com-ご利用者様の声

公式サイト・今すぐ申込み

広告:支払い.com

公式サイト・今すぐ申込み

広告:支払い.com

ファクタリングとの違いは?

ファクタリングサービスは、売掛金をファクタリング会社に売却して資金調達を行います。

利用には事前審査があり、審査に通らなければ資金調達できません。

これに対して、支払い.comは利用時の審査は原則不要で、オンラインで最短60秒で手続きできます。

手数料も一律4.0%と一般的なファクタリング業者の水準より安くなっています。

その他の詳しい情報については、下記公式サイトをご確認ください。

■詳細:支払い.com(公式サイト)

【コラム②】請求書払いの期間を延長できる「ゆとりペイ」について

「ゆとりペイ」は、法人・個人事業主の資金繰りを支援するサービスです。

ゆとりペイを使えば、BtoB向け請求書の支払いをクレジットカードで行えるようになります。

現金が手元になくても支払いが可能になり、キャッシュフローの安定化に役立ちます。

・初期費用、月額費用:無料

・手数料:2.9%(1請求あたりの最低支払手数料990円)

・猶予期間:最大60日間※

※支払い延長になるのはクレジットカードのみ。

ゆとりペイでカード決済を行うと最短即日で振込が行われるため、急ぎの資金繰りにも対応可能です。

利用に手数料はかかりますが、還元率1.0%のカードを使用すれば手数料は実質1.9%におさえられます。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込みまとめ

資金難は早めに対策を立てて、次に繋げることが大事です。

- 突然の大型受注などイレギュラーな資金不足

- 季節性や繁忙期による資金不足

- 慢性的な資金不足

資金不足の理由や状況によって、資金調達のベストな方法はさまざま。

売掛債権があるならファクタリングで早期に資金調達できますし、法人クレジットカードならキャッシュフローを改善できることから資金難に陥りにくい状況を維持しやすいです。

その都度、ベストな対策を模索して資金難を乗り切ってくださいね。

画像の出典

出典:olta(公式サイト)

コメント