本記事は、経営者さんにベストな「法人カードと個人カードの組み合わせ」を解説した記事です。

まずはいきなりですが、【当サイト(法人カード調査部)の運営者おすすめの組み合わせ】を紹介します!

※本記事ではMarriott Bonvoyアメックス・プレミアムカードを以下「マリオットプレミアムカード」として表記します。

編集者Aは、法人カードに法人決済用ラグジュアリーカード ブラックを選び、高還元率(1.25%)でお得にポイントを貯めつつ、接待時にはコンシェルジュやダイニングサービスをフル活用しています。

法人決済用ラグジュアリーカード ブラックは年会費が11万円(税込)と高額ですが、編集者Aのように決済額や接待数が多い場合は十分に元が取れますよ。

個人カードにはマリオットプレミアムカードをもち個人旅行用のホテルをランクアップさせています。

編集者Bは、法人カードでマイル還元率が1.125%+年会費33,000円(税込)とコスパ抜群のセゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードを利用して出張費を削減。

そして、個人カードでマリオットプレミアムカードを利用し、個人でもマイルを貯めつつ、ホテル滞在をアップグレードさせて旅行(+出張)をより快適にしています。

両名とも所有している「マリオットプレミアムカード」は、マリオットボンヴォイグループ※で無料宿泊特典や部屋の無料アップグレード特典などが使えます!

※マリオットホテル、シェラトンホテル、リッツ・カールトンホテルなどの高級ホテルが加盟

また、マイル還元率が高く全世界40ヶ所以上の航空会社のマイルに交換できるのも魅力です。

マリオットプレミアムカード(旧SPGアメックス)は法人利用できる?

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み

マリオットボンヴォイアメックスの法人利用については、下記の記事で詳しく解説しています。

【おすすめ】法人クレジットカード比較

クレジットカードは個人向も法人向けも種類が多い!どうやって選べばいい?

本記事をご覧になっている皆さんは、経営者・役員をされていて、以下のようなお悩みを持っておられるのではないでしょうか?

- 法人クレジットカードをどれにしようか悩んでいる…

- 法人でプラチナカードを持って、個人でもプラチナカードを持つと年会費がもったいない…?

- 法人も個人も、クレジットカードの種類が多すぎて、どういう組み合わせがいいか悩む…

- この際、法人も個人も、クレジットカード周りをベストな布陣に整えたい

クレジットカードには、いろいろな種類・特典内容があり非常に複雑ですよね…。

今回は、個人向けカードと法人向けカードの使い分け・選び方・ベストな組み合わせを紹介していきます!

はじめにカードの選び方のコツについてお伝えした後、ケース別(「会食・接待が多い」「年会費を節約したい」など)のおすすめの組み合わせをご紹介していきます。

社長さんがクレジットカードを選ぶときの4つのコツ

はじめに、クレジットカードを複数枚持つときに、必ずおさえておくべきコツが4つあります。

- 年会費は経費にできる:年会費が高額なブラック・プラチナカードは法人で所持すると◎

- 限度額や付帯保険はカードが複数枚ある方がお得:法人・個人を問わず複数枚作るメリットあり

- プライオリティ・パスは1枚あればいい:法人カード1枚だけでOK

- 国際ブランドはmastercardやVisaにする:アメックス、JCBだけだと決済できないシーンがでてくる

それぞれ詳しく解説していきます。

①年会費は経費にできる:年会費が高額なブラック・プラチナカードは法人で所持しよう

法人向けクレジットカードの年会費は、全額を「経費」にできます。

利益の出ている法人であれば節税効果にもつながります。

そのため、仮に少し背伸びに思えても、法人カードならブラック・プラチナといった高級カードを選ぶのは大いにアリです!

法人カードは高級カードになるほど「空港ラウンジ」や「コンシェルジュサービス」など、魅力的なサービスがついてきます。

年会費が安いカードよりも最終的にはお得に使えるケースも多いです。

何よりブラック・プラチナカードがご自身の財布に入っているのは、テンションがあがり、仕事のモチベーションにもなりますよね!

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

②限度額や付帯保険はカードが複数枚ある方がお得:法人・個人を問わず複数枚作るメリットあり

当然ながら、クレジットカードの限度額は、クレジットカードを作れば作るほど増やせます!

高額かつ見通しの立てづらい支出が多い事業を行っている方は要チェックな項目です。

いざというときのために限度額は多ければ多いほど安心です。

※同一のカード会社で法人向けと個人向けを発行する場合に限度額が合算され、限度額が増えないケースもあります。

また、旅行保険も一部項目は補償額を合算できるため、カードを複数枚もつメリットになります。

法人カードで限度額の高いカードをお探しの方は、下記の記事が参考になります。

③プライオリティ・パスは1枚あればいい:法人カード1枚だけでOK

プライオリティ・パスやコンシェルジュサービスなどの特典は、1枚持っていれば十分です!

たとえば、プライオリティ・パスがついているカードを2枚所有しても、実際に空港で使うのはどちらか1枚ですよね。

基本的に、付帯サービスの充実した高級カードは法人向けに1枚を所有しておけばOKです。

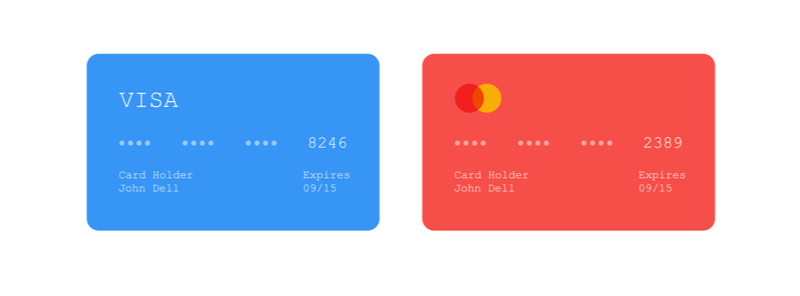

④国際ブランドはmastercardやVisaにする:アメックス、JCBだけだと決済できないシーンがでてくる

世界中で加盟店が多い国際ブランドはVisaとmastercardです!

決済で困らないよう、VISAかMastercadのクレジットカードは必ず1枚はもっておくと安心です。

アメックスやJCBは魅力的なクレジットカードが多いですが、この2枚だけでは決済できずに困ってしまう可能性があります。

アメックスやJCBをメインカードにする場合は、必ずサブカードとしてVISAやmastercardも用意しておきましょう。

そのため、Visaかmastercardのクレジットカードも一緒に作っておくことをおすすめします。

そのため、Visaかmastercardのクレジットカードも一緒に作っておくことをおすすめします。

社長さん向け!ケース別のおすすめ組み合わせを紹介

カードの組み合わせのコツについてお話しました。

ここからは、どういうカードの組み合わせがよいかについてお話していきます。

以下のようなケースごとに、編集部おすすめの組み合わせをご提案します!

※クリックすると該当項目まで移動します

①各地に旅行して美味しいものを食べるのが好き!仕事でも会食や接待などが多い

以下の組み合わせがおすすめです。

- 法人決済用ラグジュアリーカード ブラック(法人)

- マリオットプレミアムカード(個人)

どちらもレストランやホテルの優待特典が非常に充実していて「各地に旅行して美味しいものを食べるのが好き」という方にはイチオシの組み合わせです!

仕事でバリバリ営業や接待もこなしつつ、プライベートでは家族を旅行に連れて行く、そんな社長さんにピッタリですよ。

法人決済用ラグジュアリーカード ブラック(法人)

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 110,000円(税込) |

| 2年目以降 | 110,000円(税込) | |

| ポイント・還元率 | 基本 | 1.25% |

| 上限 | 1.25% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | Mastercard | |

| 入会特典 | |

|---|---|

ラグジュアリーカードはブランドの方針で、基本的に入会キャンペーンなどは実施していません。 | |

| その他のキャンペーン情報 | |

|---|---|

- | |

インビテーションなしで持てる「ブラックカード」として名実とも確かな1枚。メール対応可能なコンシェルジュを含め特典は使い切れないほど充実。通常還元率1.25%は公共料金支払い時も変わらず、年間1,000万円以上使う方であれば125,000円相当分のポイントが得られます!

広告:ラグジュアリーカード

法人決済用ラグジュアリーカード ブラックは会食・接待の強い味方です。

- レストランの選定や予約をしてくれる「コンシェルジュサービス」

- レストランを安く利用できる「ダイニングサービス」

- ゲストをあっと驚かせる「リムジン送迎」

- お会計時にただ者で無いことがひと目で伝わる金属製カード

年会費は11万円(税込)と高額ですが、上記の特典をうまく使いこなせれば十分に元は取れます。

▼ラグジュアリーカード最上位のブラックダイヤモンドも話題です!

マリオットプレミアムカード(個人)

| カード名称 | Marriott Bonvoyアメックス・プレミアムカード(旧SPGアメックス) |

|---|---|

| 年会費 | 82,500円(税込) |

| 申込対象 | 20歳以上で定職のある方 |

| 利用可能枠 | 審査により通知 |

| ポイント還元率 | マイル還元:1.25% ※1マイル=1円の場合 |

| 空港ラウンジ | 国内主要空港 海外1ヵ所 ※同伴者も1名まで無料 |

| 保険 | ショッピング保険:年間500万円 国内旅行保険:最高5,000万円 海外旅行保険:最高1億円 |

ホテル宿泊がお得すぎるカードです!

- カードを継続+条件達成で無料宿泊特典プレゼント

- 世界6,500ホテル以上で部屋の無料アップグレード

- ホテル内レストランの割引あり

- マイル還元率:最高1.25%

マリオットプレミアムカードは年会費が82,500円(税込)かかるものの、無料宿泊特典、部屋の無料アップグレードなどを考えると、十分に元がとれるカードです。

マイル還元率が高く、40社以上のマイルに交換できるのも魅力的です。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み

②法人カードでプレミアムなサービスの恩恵を受けつつ、個人カードでは徹底的に出費を抑えたい

個人向けカードはできるだけコストを抑えたいという方は、以下の組み合わせがおすすめです。

- 法人決済用ラグジュアリーカード ブラック(法人)

- 楽天カード(個人)

ビジネスは法人決済用ラグジュアリーカード ブラックで「プライオリティパス」や「コンシェルジュサービス」などの充実した特典を活用しましょう。

プライベートは楽天カード(年会費無料)でポイント還元率1.0%でお得に買い物ができる組み合わせです。

法人決済用ラグジュアリーカード ブラックは年会費11万円(税込)と高いですが、こちらは全額経費にできます。

法人決済用ラグジュアリーカード ブラック(法人)

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 110,000円(税込) |

| 2年目以降 | 110,000円(税込) | |

| ポイント・還元率 | 基本 | 1.25% |

| 上限 | 1.25% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | Mastercard | |

| 入会特典 | |

|---|---|

ラグジュアリーカードはブランドの方針で、基本的に入会キャンペーンなどは実施していません。 | |

| その他のキャンペーン情報 | |

|---|---|

- | |

インビテーションなしで持てる「ブラックカード」として名実とも確かな1枚。メール対応可能なコンシェルジュを含め特典は使い切れないほど充実。通常還元率1.25%は公共料金支払い時も変わらず、年間1,000万円以上使う方であれば125,000円相当分のポイントが得られます!

ラグジュアリーカードは金属加工の券面や付帯特典がよく注目されますが、実はポイント還元率も優秀です。

常時1.25%と高還元率をキープできるため、カード決済するほど経費コスト削減効果が高くなります。

最高級カードですが、実は審査基準(目安)はそこまで高くないとされています。

※上記の審査基準は「PR:Black Card I株式会社(ラグジュアリーカードの発行会社)」という記載のある広告で確認しました。

楽天カード(個人)

| カード名称 | 楽天カード |

|---|---|

| 年会費 | 無料 |

| 申込対象 | 18歳以上 |

| 限度額 | 審査により通知 |

| ポイント還元率 | 1.0% |

| 空港ラウンジ | なし |

| 保険 | ショッピング保険:なし 国内旅行保険:なし 海外旅行保険:2,000万円 |

楽天カードは年会費無料で、ポイント還元率は常時1.0%です。

楽天関連のサービスでカードを使う場合は2.0~3.0%とさらに還元率をUPできます。

※楽天市場での買い物ポイント最大3倍には、特典進呈の上限や条件があります。

通販サイトでよく楽天市場を利用するなら非常にお得なカードです。

また、楽天ポイントを使えるお店が街中に多いのも便利な点です。

③飛行機で出張や旅行で頻繁に海外に出かける

飛行機の利用頻度が高い方は、以下の組み合わせがおすすめです。

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

- オリコEX Gold for Biz

- マリオットプレミアムカード(個人)

マイル還元率が高いカード、空港ラウンジが使えるカードを選択しました。

どのカードもも旅行保険が付帯しているため、出張や旅先での病気・怪我への備えになります。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 33,000円(税込) | |

| ポイント・還元率 | 基本 | 0.5% |

| 上限 | 1.125% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | AMEX | |

| 入会特典 | |

|---|---|

初年度年会費(33,000円)が無料! | |

| その他のキャンペーン情報 | |

|---|---|

新規入会後3ヵ月間のショッピングのご利用で、永久不滅ポイントを通常の4倍(1,000円(税込)ごとに4ポイント)還元。 | |

当サイトのおすすめ+コスパに優れた法人初年度から持ちたいプラチナカードです。コンシェルジュ・サービス付き、JALのマイルが最大1.125%還元・海外/国内の空港ラウンジが利用可能なプライオリティ・パス等の特典も全部込みで年会費3.3万円/税込です。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードは、マイル還元率が最低1.125%です。

ビジネスシーンでJALを利用するならイチオシのカードです。

なお、ANAを利用する方には「アメックスビジネスカード:ANA還元率1.0%」を選ぶのがおすすめです。

オリコEX Gold for Biz

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 3,300円(税込) | |

| ポイント・還元率 | 基本 | 0.60% |

| 上限 | 1.10% | |

| 追加カード・ETCカード | ||

| 追加カード | × | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | VISA,Mastercard,JCB | |

| 入会特典 | |

|---|---|

新規入会&キャンペーン条件達成で最大20,000円相当のポイントがもらえる!(2026年3月31日まで) | |

| その他のキャンペーン情報 | |

|---|---|

- | |

個人事業主さんへ初めての法人カードとしてオススメしたい1枚。年会費・還元率・その他特典どれをとってもバランスよくユーザー第一に作られたクレジットカードです。

オリコEX Gold for Bizは、年会費3,300円(初年度無料)で国内主要空港ラウンジが使える格安ゴールドカードです。

空港ラウンジが使えて、旅行傷害保険がついているお手頃価格のカードが欲しい方には非常におすすめです。

カードは、個人事業主向けと法人経営者向けの2種類が用意されているので、ご自身にあったカードを選択してください。

マリオットプレミアムカード(個人)

| カード名称 | Marriott Bonvoyアメックス・プレミアムカード(旧SPGアメックス) |

|---|---|

| 年会費 | 82,500円(税込) |

| 申込対象 | 20歳以上で定職のある方 |

| 利用可能枠 | 審査により通知 |

| ポイント還元率 | マイル還元:1.25% ※1マイル=1円の場合 |

| 空港ラウンジ | 国内主要空港 海外1ヵ所 ※同伴者も1名まで無料 |

| 保険 | ショッピング保険:年間500万円 国内旅行保険:最高5,000万円 海外旅行保険:最高1億円 |

マリオットプレミアムカードは、こちらもマイル還元率が最低1.25%です。

基本的にマイルは「1マイル=1円」で使える商品やサービスが多いですが、航空券などは1マイルの価値が1円以上になることがあります。

それも考慮すると、マイル還元率の高いカードは本当に強いです。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み

④治安の悪い国に頻繁に出かける方

上記で紹介したマイルペアの組み合わせの延長として、旅行保険を重複した組み合わせも紹介しておきます。

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

- 楽天カード(個人)

この組み合わせは、2枚とも海外旅行保険が搭載されているので、各保険項目をより高額な補償に変えることができます。

楽天カードは年会費無料なので、コストをかけず補償を手厚くできるのも嬉しい点です。

旅行保険の合算とは?

旅行保険は一部項目の補償額を複数枚のカードで合算することができます。

- 傷害死亡・後遺障害:合算不可

- 疾病死亡:合算不可

- 傷害治療:合算可能

- 疾病治療:合算可能

- 賠償責任:合算可能

- 携行品損害:合算可能

- 救援者費用:合算可能

- 家族特約:合算可能

- その他、航空機遅延補償など:合算可能

傷害死亡や疾病死亡は合算されません。

それぞれのうち、もっとも補償額の高い保険のみ適用されます。

それ以外の項目は合算可能です。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 33,000円(税込) | |

| ポイント・還元率 | 基本 | 0.5% |

| 上限 | 1.125% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | AMEX | |

| 入会特典 | |

|---|---|

初年度年会費(33,000円)が無料! | |

| その他のキャンペーン情報 | |

|---|---|

新規入会後3ヵ月間のショッピングのご利用で、永久不滅ポイントを通常の4倍(1,000円(税込)ごとに4ポイント)還元。 | |

当サイトのおすすめ+コスパに優れた法人初年度から持ちたいプラチナカードです。コンシェルジュ・サービス付き、JALのマイルが最大1.125%還元・海外/国内の空港ラウンジが利用可能なプライオリティ・パス等の特典も全部込みで年会費3.3万円/税込です。

楽天カードは国内旅行保険が搭載されていないため、国内旅行保険はこちらのセゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードでカバーします。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードは飛行機遅延に関する保険も搭載されているため、天候等によって飛行機が遅れた場合にも補償を受けられます。

| 担保項目 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 1億円 |

| 傷害治療費用 | 300万円 |

| 疾病治療費用 | 300万円 |

| 賠償責任(免責なし) | 5,000万円 |

| 救援者費用 | 300万円 |

| 携行品損害(免責金額3,000円) | 50万円 |

| 乗継遅延費用保険金(客室料・食事代) | 3万円 |

| 出航遅延費用等保険金(食事代) | 3万円 |

| 寄託手荷物遅延費用保険金(衣料購入費等) | 10万円 |

| 寄託手荷物紛失費用保険金(衣料購入費等) | 10万円 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードの保険は、海外旅行保険(利用付帯)・国内旅行保険(自動付帯)です。

保険が使える状態にするには、出国前に、その旅行で利用する航空券やパッケージツアーなどの料金をこのカードで決済する必要があります(=利用付帯)。

他のカードと比較しても補償額は最高クラスで、さすがプラチナカードです。

| 担保項目 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 5,000万円 |

| 入院日額 | 5,000円 |

| 通院日額 | 3,000円 |

※国内旅行保険は海外旅行保険のように担保項目が少ないですが、これは他のクレジットカードも同じです。

楽天カード(個人)

| カード名称 | 楽天カード |

|---|---|

| 年会費 | 無料 |

| 申込対象 | 18歳以上 |

| 限度額 | 審査により通知 |

| ポイント還元率 | 1.0% |

| 空港ラウンジ | なし |

| 保険 | ショッピング保険:なし 国内旅行保険:なし 海外旅行保険:2,000万円 |

年会費無料のクレジットカードは旅行保険がついていないカードが多いですが、楽天カードは年会費無料で海外旅行保険搭載という優秀なスペックです。

手持ちのカードに海外旅行保険がついていれば、海外旅行時にわざわざ別の保険に加入しないでもいいので楽です。

| 担保項目 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 200万円 |

| 賠償責任(免責なし) | 3,000万円 |

| 救援者費用 | 200万円 |

楽天カードの海外旅行保険は利用付帯です。

海外旅行へでかけるときは、航空チケット代やツアー代などを楽天カードで決済しておき、海外旅行保険を適用させておきましょう。

⑤毎月の出費が読みづらいビジネス

クレジットカードはキャッシュフロー改善効果があります。

現金はリアルタイムで清算されますが、クレジットカードは支払日に清算される仕組みです。

- 締め日:支払額が確定する日

- 支払日:確定した支払額を支払う日

カードを使った日から支払日まで約1ヶ月ほどのゆとりがあるため、これによって資金繰りを改善しやすくなります。

全力でキャッシュフローを改善する場合、限度額が高額なカードを作れるだけ作っておくのが理想です。

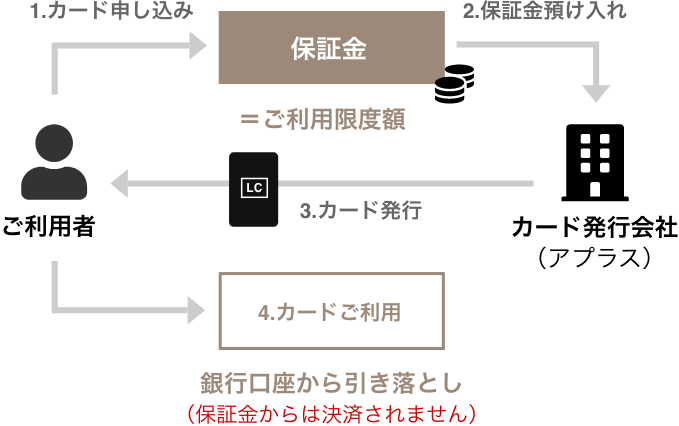

限度額を自由に決められる:ラグジュアリーカードデポジット型

デポジット型クレジットカードとは、事前に「限度額と同額の保証金」をカード会社に預けて利用するタイプのカードです。

▼デポジット型の仕組み

保証金を預ける以外は、通常のクレジットカードと同じで、年会費や毎月のカード代金は指定の口座から引き落とされます※。

保証金の金額は30万円~最大9,900万円まで設定可能です。

なお、デポジット型であること以外、通常のラグジュアリーカードとデザイン、特典はまったく同じです(見た目でデポジット型だとはわかりません)。

※保証金は支払いに利用されません。保証金は退会2ヶ月程度で返金されます。

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

高い限度額が期待できる法人カード:UPSIDERカード

UPSIDERカードは「高還元率」&「高限度額」を実現した今までにない法人カードです。

ポイント還元率は1.0%~1.5%と法人カードの中で高いです。

| カード名称 | UPSIDERカード |

|---|---|

| 発行手数料 | リアルカード、バーチャルカード共に何枚でも無料 |

| 初期費用 | 無料 |

| 月額基本料 | 無料 |

| 外貨決済手数料 | 2.2%(税込) |

| 発行枚数上限 | 無制限 ※カード発行枚数は、UPSIDERカード側の都合により制限される場合があります。 |

| ポイント還元率 | 1.0%~1.5% ※一部利用先を除く |

| ポイント還元方法 | 毎月1日に前月決済確定分を付与、自動でポイント分を差し引いた額を請求 |

| ポイント利用期限 | 付与日から半年間 |

| リアルカード | あり ※年会費、発行費無料 |

▼UPSIDERカードの詳細・申込はこちら

とにかく法人・個人を問わずクレジットカードを作れるだけ作っておくこと

ただし、実際は理想どおりに高限度額のカードを何枚も作れないケースのほうが多いです。

クレジットカードには審査があるからです。

しかし、たとえ1枚や2枚でも作れるだけカードを作っておくと、目先の資金繰りが危うくなったときの助けになります。

申し込みは短期間で一気に行わないようにしてください。

金融機関から「お金に困っているのでは無いか?」とフラグを立てられ、カード審査に通らなくなる「申し込みブラック」の状態に陥ることがあります。

カードの申し込みは、資金繰りに困っていない平時から、ある程度期間を空けつつ行うといいでしょう。

出費が読みづらいビジネス

ビジネスの出費は先行きを読みづらいことがあります。

- 季節変動が大きく、繁忙期の仕入れや広告費の見通しが立てづらいビジネス

- クライアントの発注により急な出費が必要になりうるビジネス

- その他納税や賞与などまとまったお金が出ていく月に向けた準備に不安があるケース

- 6月12月の賞与月

- 納税で出費がかさむ決算後

こうしたケースを想定すると、複数枚のクレジットカードを所有しておけば急な出費にも対応しやすいですね。

個人向けのクレジットカードで一部の支払いを立て替えることで資金繰りが回るケースもある

いざ資金繰りが危ないときは、社長さんが個人で所有するクレジットカードで、一時立て替えることで急場をしのげるケースもあります。

ゴールドカード以上であれば1枚あたりの限度額が50~500万円ほどあります。

社長さん自身も、限度額の高いカードを持っておくことで、いざというときに備えることができるかもしれません。

【コラム】税金をクレジットカードで支払うこともできる

国税・地方税は多くの税目でクレジットカード決済ができます。

分割払いはもちろん、複数のクレジットカードで納付手続きすることもできます。

メインカードの限度額では足りない場合でも、複数枚のカードを所有しておくと国税の支払いにもバッチリ対応できますよ。

まとめ

法人向けと個人向けのクレジットカードのベストな組み合わせは、存在するカードの数だけ無限に考えられます。

- 法人向けクレジットカードは年会費を全額経費にできる

- 年会費が全額経費となるため、法人用は高級カードがおすすめ

- 個人向けクレジットカードは限度額や旅行保険の合算も考慮しておく

- 法人向けと個人向けで複数枚のカードを作るとキャッシュフロー改善効果を高められる

今回はハイスペックカードや人気カードを選んでいるので、失敗したくないという方は参考にしながら検討してみてくださいね。

今回紹介した「軸のカード」として強い法人カードの詳細スペック

| 申込・審査・発行 | ||

|---|---|---|

| 申込対象 (審査対象) |

法人代表者 | ◯ |

| 個人事業主 | ◯ | |

| 法人そのもの | - | |

| 申込資格 | 20歳未満の方および、学生の方はお申し込みいただけません。 ※法人決済口座の規定:20歳以上の法人、団体等の代表者または個人事業主の方に限ります。 | |

| 発行スピード | 最短10分申込 / 最短5営業日発行 | |

| 年会費 | 初年度 | 110,000円(税込) |

| 2年目以降 | 110,000円(税込) | |

■年会費優遇条件 | ||

| ポイント・還元率 | 基本 | 1.25% |

| 上限 | 1.25% | |

■基本・上限の根拠 | ||

| 主要交換先の ポイント交換レート |

JALマイル | 1:0.75マイル |

| ANAマイル | 1:0.75マイル | |

| Amazon | 1:1円 | |

| キャッシュバック or 請求充当 | 1:1円 | |

| 追加カード・ETCカード | ||

| 追加カード ◯ |

発行可能枚数 | 4 |

| 発行費用/枚 | 0円 | |

| 年会費/枚 | 27,500円 | |

| ETCカード ◯ |

発行可能枚数 | 4 |

| 発行費用/枚 | 0円 | |

| 年会費/枚 | 0円 | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 付帯条件 | 自動付帯 | |

| 死亡・後遺障害(*以下、最大補償額) | 1億2,000万円 | |

| 傷害治療費用 | 200万円 | |

| 疾病治療費用 | 200万円 | |

| 賠償責任 | 1億円 | |

| 携行品損害 | 100万円※ | |

| 救援者費用 | 500万円 | |

| 乗継遅延費用保険金(客室料・食事代) | 2万円 | |

| 出航遅延費用等保険金(食事代) | 2万円 | |

| 寄託手荷物遅延費用保険金(衣料購入費等) | 2万円 | |

| 寄託手荷物紛失費用保険金(衣料購入費等) | 4万円 | |

| 家族特約 | 死亡・後遺障害は1,000万円 他項目の金額は同額 | |

|

■その他・備考 |

||

| 国内旅行保険 | ◯ | |

| 付帯条件 | 利用付帯 | |

| 死亡・後遺障害(*以下、最大補償額) | 1億円 | |

| 入院日額 | 5,000円 | |

| 手術費用 | - | |

| 通院日額 | 3,000円 | |

| 乗継遅延費用保険金(客室料・食事代) | 2万円 | |

| 出航遅延費用等保険金(食事代) | 2万円 | |

| 寄託手荷物遅延費用保険金(衣料購入費等) | 2万円 | |

| 寄託手荷物紛失費用保険金(衣料購入費等) | 4万円 | |

| 家族特約 | × | |

|

■その他・備考 |

||

| ショッピング保険 | ◯ | |

| その他保険 | - | |

| 国際ブランド | Mastercard | |

| 支払いサイクル | 締め日 | 毎月5日 |

| 支払い日 | 当月27日 | |

| 入会特典 | |

|---|---|

ラグジュアリーカードはブランドの方針で、基本的に入会キャンペーンなどは実施していません。 | |

| その他のキャンペーン情報 | |

|---|---|

- | |

インビテーションなしで持てる「ブラックカード」として名実とも確かな1枚。メール対応可能なコンシェルジュを含め特典は使い切れないほど充実。通常還元率1.25%は公共料金支払い時も変わらず、年間1,000万円以上使う方であれば125,000円相当分のポイントが得られます!

カードのメリット(強み)

・ブラックカードのステータス

・コンシェルジュが便利

・ダイニングサービスが充実

・プライオリティパス付帯

・その他特典も充実

カードのデメリット(弱み)

・年会費は高い(とはいえ、ビジネスの経費・サービスへの投資目線で考えれば十分にその価値はある)

| 申込・審査・発行 | ||

|---|---|---|

| 申込対象 (審査対象) |

法人代表者 | ◯ |

| 個人事業主 | ◯ | |

| 法人そのもの | - | |

| 申込資格 | 個人事業主または経営者の方(学生、未成年を除く) | |

| 発行スピード | 最短3営業日 | |

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 33,000円(税込) | |

■年会費優遇条件 | ||

| ポイント・還元率 | 基本 | 0.5% |

| 上限 | 1.125% | |

■基本・上限の根拠 | ||

| 主要交換先の ポイント交換レート |

JALマイル | 1:2.5マイル ※SAISON MILE CLUB加入で1,000円につき10マイル加算 |

| ANAマイル | 1:3マイル | |

| Amazon | 1:5円 | |

| キャッシュバック or 請求充当 | 1:4.5円 | |

| 追加カード・ETCカード | ||

| 追加カード ◯ |

発行可能枚数 | 9 |

| 発行費用/枚 | 0円 | |

| 年会費/枚 | 3,300円 | |

| ETCカード ◯ |

発行可能枚数 | 5 |

| 発行費用/枚 | 0円 | |

| 年会費/枚 | 0円 | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 付帯条件 | 利用付帯 | |

| 死亡・後遺障害(*以下、最大補償額) | 1億円 | |

| 傷害治療費用 | 300万円 | |

| 疾病治療費用 | 300万円 | |

| 賠償責任 | 5,000万円 | |

| 携行品損害 | 50万円※ | |

| 救援者費用 | 300万円 | |

| 乗継遅延費用保険金(客室料・食事代) | 3万円 | |

| 出航遅延費用等保険金(食事代) | 3万円 | |

| 寄託手荷物遅延費用保険金(衣料購入費等) | 10万円 | |

| 寄託手荷物紛失費用保険金(衣料購入費等) | 10万円 | |

| 家族特約 | × | |

|

■その他・備考 |

||

| 国内旅行保険 | ◯ | |

| 付帯条件 | 自動付帯 | |

| 死亡・後遺障害(*以下、最大補償額) | 5,000万円 | |

| 入院日額 | 5,000円 | |

| 手術費用 | 5,000円×手術の種類により10倍~40倍 | |

| 通院日額 | 3,000円 | |

| 乗継遅延費用保険金(客室料・食事代) | - | |

| 出航遅延費用等保険金(食事代) | - | |

| 寄託手荷物遅延費用保険金(衣料購入費等) | - | |

| 寄託手荷物紛失費用保険金(衣料購入費等) | - | |

| 家族特約 | × | |

|

■その他・備考 |

||

| ショッピング保険 | ◯ | |

| その他保険 | - | |

| 国際ブランド | AMEX | |

| 支払いサイクル | 締め日 | 毎月10日 |

| 支払い日 | 毎月4日 ※土・日・祝の場合、翌営業日 | |

| 入会特典 | |

|---|---|

初年度年会費(33,000円)が無料! | |

| その他のキャンペーン情報 | |

|---|---|

新規入会後3ヵ月間のショッピングのご利用で、永久不滅ポイントを通常の4倍(1,000円(税込)ごとに4ポイント)還元。 | |

当サイトのおすすめ+コスパに優れた法人初年度から持ちたいプラチナカードです。コンシェルジュ・サービス付き、JALのマイルが最大1.125%還元・海外/国内の空港ラウンジが利用可能なプライオリティ・パス等の特典も全部込みで年会費3.3万円/税込です。

カードのメリット(強み)

・発行スピードがビジネスカード最速級

・当サイトのおすすめ+コスパに優れたビジネスプラチナカード

・コンシェルジュ・サービス付帯

・プライオリティ・パス付帯

・JALのマイル還元率が最大1.125%

・限度額の設定が柔軟

・リボ払い可能

カードのデメリット(弱み)

・JALマイル用途以外の還元率は並

コメント