法人カードの経理や会計処理は「勘定項目は何になる?」・「領収書や明細書はどうなる?」など、さまざまな疑問が出てきますよね。

今回は法人カードの会計処理方法を総まとめで紹介していきます。

【大前提】クレジットカード利用の公私混同は避けるべし!!

まずはこの大前提をおさえてください。

▼「もくじ」から気になる項目に移動できます

まだ法人カードを持っていない方へ

個人のクレジットカードで会社分の支払いをしているという方がいましたら、今後の会計処理のためにも、ぜひ法人カードの導入を検討してみてください。

また、会社設立・独立直後に作ったカードでは「限度額が足りない」、「特典が不十分」という場合は法人カードの追加もおすすめです。

▼今作るなら!おすすめ法人カード3選▼

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

カードを公私混同してはいけない理由

- カード年会費を丸ごと経費にできなくなる

- 経理が面倒(利用明細から公私をわけないといけない)

- 法人のお金・個人のお金を混同してしまう

個人用のクレジットカードで経費を支払う場合、ビジネス専用としてカードを使っているわけではないので年会費を経費にできません。

プライベートとビジネスの利用割合が「5:5」前後のバランスなら年会費の一部を経費にできることもありますが、確実ではありません。

また、カードを公私混同で利用していると、経理処理をするときに「プライベート利用とビジネス利用を分ける手間」が発生します。

法人カードを作れば「年会費を全額経費にできる」&「利用明細を保管するだけでOK」となり大変便利です!

経理処理が面倒になるだけでなく、法人カードの用途から逸脱する可能性があります(法人カードは「ビジネス決済用」となっていることが多いです)

「法人関連の決済専用の個人用クレジットカード」はぎりぎりアリ?

起業したての場合など、すぐに法人カードを持てないこともあります。

そのような場合は、個人用クレジットカードを利用し、勘定項目や領収書から経費管理を行う方法があります。

ポイントは税務調査の際に「経費として認められるのか?」です。

調査に備えて「領収書」や「利用明細」などの証拠を残して、しっかり経費管理をしておきましょう。

【基本】法人の決済は法人カードで

上記の通り、個人用のカードをビジネスに使うことはできますが、この方法は緊急時や特別な事情があるときだけの利用にとどめておきましょう。

1枚のカードで公私混同の利用を続けると、いつか経理処理を誤ってしまう可能性があります。

ミスなく経理処理をするためにも、個人用クレジットカードをビジネス用として使っている方は、思い切って法人カードを作るのがおすすめです。

法人カードの作成には「設立初期の法人にはハードルが高そう」・「書類が多くて面倒そう」といったイメージがあるかと思います。

ですが、実は設立直後・赤字でも申し込みができ、決算書や登記簿謄本が不要な法人カードが多くあります!

経費をカードで支払うときは「法人カードで経費を支払う」と基本として覚えておきましょう。

▼今作るなら!おすすめ法人カード3選▼

公式サイト・今すぐ申込み

※【重要】リンク遷移後は「個人事業主さま:EX Gold for Biz S」、「法人代表者さま:EX Gold for Biz M」をお選びください。

広告:オリコカード

公式サイト・今すぐ申込み

※【重要】リンク遷移後は「個人事業主さま:EX Gold for Biz S」、「法人代表者さま:EX Gold for Biz M」をお選びください。

広告:オリコカード

会計処理・勘定科目

法人カードの会計処理は「発生主義」に基づいて行っていきます。 お金の動きが2回で「借方」と「貸方」でそれぞれの金額を記入していきます。

例として:法人カードで支払う場合は「カード会社が立て替え」→「カード会社に支払う」となるため、これを「借方」と「貸方」にわけて経費を記入します。

その他、特殊なケースは立て替えをした場合で、法人は「立替金」や個人事業主は「事業主借」などを使います。

複式簿記、発生主義での「借方」と「貸方」の書き方

| 日付 | 勘定項目 | 借方 | 勘定項目 | 貸方 |

|---|---|---|---|---|

| 4/13 | 交通費 | 5,000円 | 未払金 | 5,000円 |

| 5/25 | 未払金 | 5,000円 | 普通預金 | 5,000円 |

※4/13に5,000円の交通費を法人カードで支払い、引き落とし日が5/25の場合。

「借方」と「貸方」の書き方は簡単です。

借方は、法人カードを使ったときの「勘定項目」と「金額」で、 貸方は、法人カードの引き落としの「勘定項目」と「金額」です。

単式簿記の場合、支払ったときの「勘定項目」と「入金(収入)」と「出金(支出)」という書き方が多いですね。

年会費、発行費用の勘定科目は?

法人カードは「年会費」や「発行費用」を全額経費にできます。

- 年会費:支払手数料

- 発行費用:支払手数料

年会費の勘定項目は、一般的には「支払手数料」を使います。発行費用の勘定項目も「支払手数料」を使います。

個人のクレジットカードで法人費用の建て替え決済をした場合

経費を個人が立て替えした場合、会計処理の仕方はやや異なります。

法人と個人事業主でも記入が違うので、それぞれを見てみましょう。

【法人】勘定項目は「未払金」

| 日付 | 勘定項目 | 借方 | 勘定項目 | 貸方 |

|---|---|---|---|---|

| 4/13 | 交通費 | 5,000円 | 未払金 | 5,000円 |

| 5/25 | 未払金 | 5,000円 | 普通預金 | 5,000円 |

※4/13に経費を社長個人のカードで立替えして、5/25に会社が社長へ立替えした費用を支払った場合

法人の経費を社長以外の個人(従業員など)が立て替えた場合、勘定項目は「立替金」を使います。

立て替えた金額を会社が支払う場合(2行目)も書かなければなりません。

【個人事業主】勘定項目は「事業主借」

| 日付 | 勘定項目 | 借方 | 勘定項目 | 貸方 |

|---|---|---|---|---|

| 4/13 | 交通費 | 5,000円 | 事業主借 | 5,000円 |

※4/13に個人事業主が個人のクレジットカードで経費を支払った場合

個人事業主が個人のクレジットカードで経費を支払った場合、勘定項目は「事業主借」を使います。

「未払金」としてクレジットカード処理については記入しなくてOKです。

分割払いやリボ払いの仕訳

| 日付 | 勘定項目 | 借方 | 勘定項目 | 貸方 |

|---|---|---|---|---|

| 4/13 | 交通費 | 5,000円 | 未払金 | 5,000円 |

| 5/25 | 未払金 ※分割1回目 | 2,500円 | 普通預金 | 2,500円 |

| 5/25 | 支払手数料 ※分割1回目 | 100円 | 普通預金 | 100円 |

| 6/25 | 未払金 ※分割2回目 | 2,500円 | 普通預金 | 2,500円 |

| 6/25 | 支払手数料 ※分割2回目 | 100円 | 普通預金 | 100円 |

※2回の分割払いで手数料が100円の場合

分割やリボ払いをした場合は、「未払金」として普通にクレジットカード処理を記入するだけです。

手数料が発生する場合、その手数料の勘定項目を「支払手数料」として記入します。

キャッシュバックの仕訳

| 日付 | 勘定項目 | 借方 | 勘定項目 | 貸方 |

|---|---|---|---|---|

| 5/25 | 普通預金 | 1,000円 | 雑収入 | 1,000円 |

※5/25に1,000円のキャッシュバックを受けた場合

法人カードはポイントが貯まるタイプがありますが、ポイントは「使ったときの仕訳」のみでOKです。

ただし、ポイントが「収入=売上(利益)」と判断されない場合は、仕訳しなくて問題ありません。

キャッシュバックはお金なので、やっておいたほうがいいですね。

個々や状況によって意見はさまざまなので、税理士に判断してもらうのがおすすめです。

■参考:No.6480 事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方-国税庁

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

【コラム】そもそも自分で全部やろうとしない:税務処理は便利な会計ソフトや税理士に入ってもらい本業に専念しよう

組織化されてきた中小企業や大企業は「経理担当者」が在籍しており、勘定項目や会計処理はそれほど悩むことも少ないと思います。

一方、個人事業主や起業したばかり方は、自分自身で法人カードの仕訳をしなければならないケースも多いですね。

そのような場合は、「ソフトウェア」や「税理士さん」に頼り、複雑な会計処理を簡単に行えるように工夫することを強くおすすめします。

餅は餅屋とはよく言ったもので、専門家に任せるのが一番いいです。

過去、筆者も1年だけ会計処理などを自分でチャンレンジしてみたことがありますが、本業に使いたい時間が奪われてしまい大失敗しました。

多少お金を払ってでもソフトや税理士さんにお任せするべきです!

経理処理、会計知識をマスターすることは、税金の申告や税務調査のために必須であることはもちろんのこと、ひいては経営戦略、経営計画にも役に立ってきます。

複式簿記や発生主義会計についてはとっつきにくい部分もありますが、専門家の手を借りながら正しい会計処理を心がけるようにしましょう。

数字・法律はどうも苦手だ!という方は、コストはかかりますが思い切って1年目から税理士に会計部分をしっかり手伝ってもらうのも良い選択だと思いますよ。

会計ツール、自動で仕訳をやってくれるものはないのか?

今は技術の進歩でいろんな会計ツールがあるため、「自動で仕訳をしたい」という希望は簡単に叶えられます。

- フリーウェイ経理Lite

- MFクラウド

- freee

無料でスタートできるソフトも多いので、使用感を確かめながら導入を検討してみるのがいいですね。

通常よりもお得な価格で会計ソフトを導入できるため、法人カードを選ぶ際に特典に注目してみるのもおすすめですよ。

フリーランスや個人事業主の場合、無料で使えるものもある

「フリーウェイ経理Lite」は、無料版と有料版が用意されています。

個人事業主や中小企業ならずっと無料で利用できるので、はじめての会計ソフトとして選びやすいです。

「フリーウェイ確定申告」というWeb上で使えるクラウドサービスもあり、こちらは「個人」を対象に無料で提供されています。

MFクラウド、freeeなどの会計ソフト

その他、有名どころでは「MFクラウド」や「freee」もおすすめです。

MFクラウド(Money Forward)は個人事業主から法人までさまざまな企業レベルに対応しており、経費精算の業務量・作業時間を従来の10分の1まで短縮できる優れものです。

※自動取り込みや、ダッシュボードの可視化が本当に便利…!freeeも個人事業主から法人まで対応しており、無料版でお試しすることもできます。

大まかな機能はどの会計ソフトも大差がありません。

無料で利用できるタイプから使用感を確かめていくのがおすすめですよ。

細かい機能は各ソフトごとに異なるので「どのような機能を使いたいのか?」を先に決めておくとスムーズです。

税理士にお願いする

法人カードの仕訳がわからないとき、税理士に相談すると疑問を解決できます。

基本的に電話でも対応してくれますが、明細等を持って窓口で相談するほうが丁寧に対応してくれますよ。

その他、「会計担当者を雇用する」・「会計を外部発注する」といった方法もあります。

※彼らも無理に高額・オーバースペックな税理士を紹介しても成約しないことをよく理解しているので、率直に希望条件などを話してみるといいですよ。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

その他、法人カードの経理処理・税務Q&A

法人カードの経費管理をする場合に「レシートや領収書は必要なのか?」が気になりますね。

- 領収書やレシート(現金と同じ)

- 利用明細(お店で渡される)

- 利用明細や請求明細(カード会社が発行する)

※紛失など特殊な場合を除いて、1の書類を毎回しっかり保管してください。

カード利用時にお店で渡される利用明細は領収書の代わりになりますが、カード会社が発行する請求書等は領収書の代わりになりません。

現金払いと同様で、お店の領収書やレシートがもっとも信頼性の高い証拠です。

逆にカード会社が発行する利用明細だけでは、やや不安が残ります。

クレジットカードの利用明細だけでは支払内容の詳細がわからないケースがあり明確に判断しにくいこともあります。

なるべく領収書やレシートを保管おきましょう。

クレジットカードの明細は「領収書」代わりになるか?領収書やレシートはどうしたらいい?

国税庁は「クレジットカードの明細は領収書の代わりになるのか?」という質問に対し、以下のように回答しています。

【照会要旨】

法人カードを利用している場合には、カード会社から一定期間ごとに請求明細書が交付されますが、この請求明細書は消費税法第30条第9項《仕入税額控除に係る請求書等の記載事項》に規定する請求書等に該当するのでしょうか。【回答要旨】

クレジットカード会社がそのカードの利用者に交付する請求明細書等は、そのカード利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成・交付した書類ではありませんから、消費税法第30条第9項に規定する請求書等には該当しません。しかし、クレジットカードサービスを利用した時には、利用者に対して課税資産の譲渡等を行った他の事業者が、「ご利用明細」等を発行しているのが通常です。

この「ご利用明細」等には、①その書類の作成者の氏名又は名称、②課税資産の譲渡等を行った年月日、③課税資産の譲渡等に係る資産又は役務の内容(当該課税資産の譲渡等が軽減対象資産の譲渡等に係るものである場合には、資産の内容及び軽減対象資産の譲渡等に係るものである旨)、④税率の異なるごとに区分して合計した課税資産の譲渡等の対価の額、⑤その書類の交付を受ける者の氏名又は名称が記載されていることが一般的であり、そのような書類であれば消費税法第30条第9項に規定する請求書等に該当することになります。

引用:国税庁

- その書類の作成者の氏名又は名称

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容

- 課税資産の譲渡等の対価の額

- その書類の交付を受ける者の氏名又は名称

基本的に利用明細は「お店が作った書類ではなく、カード会社が作ったもの」なので、請求書等には該当しません。

ただし、「氏名」や「金額」などの詳細が記載されている利用明細なら請求書等に該当するという回答なので、お店で発行される一般的な利用明細は請求書等として使えるようです。

領収書やレシートは税務調査でも事実確認の際に使われる書類なので、あまり深く考えずに残せるものはすべて残しておくのが安心です。

少々難しい話ですが、ここでいう請求書等のお話はあくまで消費税法上のお話。法人税法上は特に明確な規定があるわけではないです。

言い換えれば、法人税の計算上はクレジットカードの明細も支払証憑としては有効です。

結論としては、「残せるものはすべて残す」でOKです。

明細など書類管理のコツは?

ズバリ、こういった収納口が多くて畳めるタイプの書類ケースがあるとすごく便利です!

領収書やレシートは、年間で見ると膨大な数になります。

とにかく領収書やレシートは保管しておく必要があるため、せめて月ごとにはまとめて保管することを心がけましょう。

こういった大容量のじゃばら型ファイルに「1ヶ月=1ヵ所」で、バサバサと領収書を集めるところからスタートするのがおすすめ。

税理士に書類を提出する場合も、スマートレターをまとめて家においておくと便利ですよ。

わざわざ切手を貼ったりせずすぐに書類を送れるスグレものです。

レターパックよりも安いし、ちょうどいい大きさなので重宝しますね^^

経理がスムーズになるおすすめ法人カードは?

どの法人カードも経費管理のしやすさは同じです。

どのカードを選んでも利用明細から仕訳を簡単に行えるので、あとは会計ソフトとの連動などで差が出る程度です。

そのため、法人カードは「空港ラウンジ」や「ポイント還元率」などスペック重視で選ぶことをおすすめします。

法人カードは「カード会社の特典」・「国際ブランドの特典」・「そのカードの特典」などから、ビジネスサービスの優待を使えます。

会計ソフトなら「free:通常1ヶ月無料が2ヶ月無料になる」の特典が使えるカードが多いですよ。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードも個人事業主や法人代表者が対象で、本人確認書類だけで発行可能。

こちらは「freee」や「Staple」などの会計サービス優待がありますよ。

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 33,000円(税込) | |

| ポイント・還元率 | 基本 | 0.5% |

| 上限 | 1.125% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | AMEX | |

| 入会特典 | |

|---|---|

初年度年会費(33,000円)が無料! | |

| その他のキャンペーン情報 | |

|---|---|

新規入会後3ヵ月間のショッピングのご利用で、永久不滅ポイントを通常の4倍(1,000円(税込)ごとに4ポイント)還元。 | |

当サイトのおすすめ+コスパに優れた法人初年度から持ちたいプラチナカードです。コンシェルジュ・サービス付き、JALのマイルが最大1.125%還元・海外/国内の空港ラウンジが利用可能なプライオリティ・パス等の特典も全部込みで年会費3.3万円/税込です。

アメックス・ビジネス・ゴールド

アメックス・ビジネス・ゴールドは、ステータス性が高く、金属製カードで高級感があるカードです!

特典も充実しており、保険や空港ラウンジなどよく利用するサービスは一通りそろっています。

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 49,500円(税込) |

| 2年目以降 | 49,500円(税込) | |

| ポイント・還元率 | 基本 | 0.3% |

| 上限 | 1.0% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | AMEX | |

| 入会特典 | |

|---|---|

合計180,000ポイント獲得可能(年会費3年分相当) | |

| その他のキャンペーン情報 | |

|---|---|

- | |

アメリカン・エキスプレスの上位カード。法人初年度でもステータスをその手に。

三井住友カード ビジネスオーナーズ

三井住友カード ビジネスオーナーズも個人事業主や中小企業代表者が対象で、本人確認書類だけで発行可能。

こちらは「財務会計システムデータ連携サービス」で勘定奉行(会計ソフト)に連動させることができ、経費管理を自動化できますよ。

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 0円(税込) | |

| ポイント・還元率 | 基本 | 0.50% |

| 上限 | 最大1.5% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯(利用付帯) | |

| 国内旅行保険 | × | |

| ショッピング保険 | × | |

| 国際ブランド | Visa/Mastercard | |

| 入会特典 | |

|---|---|

▼新規入会キャンペーン | |

| その他のキャンペーン情報 | |

|---|---|

三井住友カード(NL)(個人会員向けカード)とあわせてもつと、特定の加盟店での利用で最大1.5%還元に! | |

年会費無料・法人設立すぐでも申込OK、1枚目におすすめの法人カードです!

UPSIDERカード:年会費無料で高還元率&高限度額のカード

UPSIDERカード最大のメリットは「ポイント高還元率」&「高限度額」です。

年会費、月額利用料は無料で、ポイント還元率は1.0%~1.5%です。

また、限度額も最大10億円と一般的な法人カードでは考えられない高さです。

使いやすさ(限度額)とお得さ(ポイント還元率)の両方から考えても、UPSIDERカードは頭一つ抜けた強烈なメリットのあるカードだと言えます。

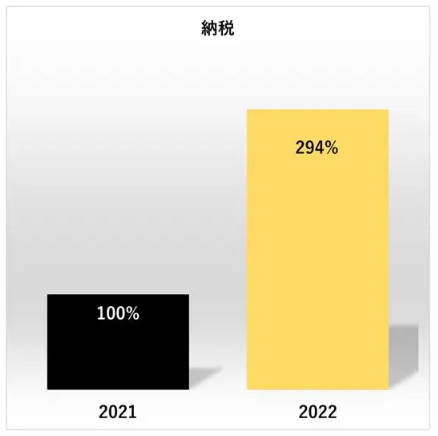

【コラム】法人クレジットカードは納税にも使える

経費のカード管理に慣れてきた方は、次は法人カードを利用した「納税」にもチャレンジしてみてください。

利用するカードによっては、税金の支払いでもポイントがつくため納税額が気になる経営者さまにおすすめの方法です。

とくにラグジュアリーカードは、税金支払い時も還元率が下がらない法人カードとして人気です(ブラックなら1.25%を維持)。

カードを使っての納税で気を付けたいこと

国税や都税をカードで支払う場合、「納付額」+「決済手数料」が必要です(決済手数料はカード払いのみで発生します)。

- 国税:

最初の1万円まで83円(税込)、その後は1万円ごとに83円(税込)加算 - 都税:

最初の1万円まで40円(税込)、その後は1万円ごとに75円(税抜)加算

クレジットカードで納税するときの最低条件は、決済手数料をポイント還元率で相殺できるかどうかです。

国税などのカード決済には手数料が発生するため、事前に「カード還元率」と「手数料」を確認しておいてください。

税金のカード決済では、上記の2点を確認してださい。

手数料を考えると還元率1.0%以上のカードを使いたいところです。

法人決済用ラグジュアリーカード ブラック

| カード名 | 法人決済用ラグジュアリーカード ブラック |

|---|---|

| 年会費 | 110,000円(税込) |

| 申込対象 | 個人事業主 法人の代表者 |

| 限度額 | 審査により通知(一律の制限なし) |

| 追加カード | 年会費:27,500円(税込) 発行枚数:最大4枚 |

| ポイント還元率 | 1.25% |

| 空港ラウンジ | ・世界1,800ヶ所以上対応のプライオリティパス ・国内主要空港対応の空港ラウンジ特典 ※日本国内と海外の空港ラウンジを両方カバーできます。 |

| 保険 | 最高1億2千万円(海外旅行傷害保険・自動付帯) |

| 当サイトの解説 | こちらをクリック |

広告:ラグジュアリーカード

先ほども紹介した通り、ラグジュアリーカードは納税時も還元率が下がりません!

ブラック(還元率1.25%)を使用して国税等を納付した場合、決済手数料を加味しても0.4%以上の還元が受けられます。

高い還元率だけでなく、金属製のカード本体や質の高いコンシェルジュサービスなどほかのカードにないステータス性を兼ね備えています。

お得さとステータス性を追求したい経営者さまにおすすめの1枚です。

- チタン(年会費5.5万円):1.0%

- ブラック(年会費11.0万円):1.25%

- ゴールド(年会費22.0万円):1.5%

ラグジュアリーカードなら限度額関係なしにカード払いができる

ラグジュアリーカードには、便利な「事前入金サービス」が用意されています。

事前に決済分の現金を入金しておけば、利用可能枠を超えた決済が可能です。

大型決済や税金の支払いなど通常の利用枠では対応できない決済時に便利なサービスです。

このサービスを使えば、利用枠にとらわれず高額な決済ができ、決済時のポイントも獲得できます!

出典:ラグジュアリーカード調べ

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

まとめ

法人カードの経理や会計処理は複雑に感じますが、一度覚えてしまえばあとは同じ作業の繰り返しです。

最初にしっかり「勘定項目」や「領収書(レシート)」などの疑問を解決しておけば、仕訳作業や確定申告も簡単にできます。

いつやってくるかわからない税務調査に備えることが重要なので、適当に処理している場合は今回を機に経理を見直してみましょう。

コメント