アメックスからは法人カード(=ビジネスカード)が3種類出ています。

法人カードもアメックスの高級なイメージそのままに、ハイステータスかつ豪華な特典がついています。

なお、「ビジネスカード」と「コーポレートカード」に違いについてはこちら(記事内で移動します)をご確認ください。

どのアメックスビジネスカードが向いているかチェック

まず、どのカードが自分に向いているか判断できるよう、まずは3種類の強みを簡単にまとめてみました(詳細はこのあと解説していきます)。

- アメックスビジネスグリーン:定番の一枚

- アメックスビジネスゴールド:ステータス性と充実した特典がある定番ゴールドカード

- アメックスビジネスプラチナ:アメックスビジネスカードで最高ランク。とくに旅行系特典が充実なので出張や旅行が多い法人におすすめの一枚

ちなみに、アメックスのビジネスカードではスペック・特典・コスパ面などのバランスが取れた「アメックスビジネスゴールド」がもっともおすすめです。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み

>>アメックスビジネスゴールドがおすすめな理由(当記事の該当箇所に移動)

アメックスのビジネスカードとコーポレートカードの違いは?

アメックスの法人カードには、「ビジネスカード」と「コーポレートカード」の2種類があります。

両者の大きな違いのひとつは申込対象者です。

- ビジネスカード:

申込対象は主に中小企業や個人事業主の方 - コーポレートカード:

申込対象は中堅・大規模企業

それに伴って審査対象も異なり、ビジネスカードは個人事業主や法人代表者であるのに対して、コーポレートカードは企業自体の審査があります。

コーポレートカードは会社設立3年以上、会社業績が黒字決算であることが必要とされているため、審査ハードルも高いです。

個人事業主や中小企業の経営者は、ビジネスカードに申し込むのが一般的です。

ビジネスカードの申し込みなら、会社の業績は問われず決算資料なども必要ありません。

もし、コーポレートカードを検討したい場合は、下記のリンクより直接アメックスにお問い合わせください。

>> コーポレートカードの詳細と問い合わせはこちら(公式サイトへ)

※一般的にもアメックスの法人カード=ビジネスカードという認識が強いかと思います。

【断トツおすすめ】アメックスビジネスカード(=法人カード)ならアメックスビジネスゴールドにしよう!

アメックスビジネスカードを発行するなら「アメックスビジネスゴールド」がおすすめです。

おすすめする理由は、ズバリもっともバランスが取れているカードだからです。

ステータス性が高く、旅行やエンターテイメントなどの特典も充実した万能カードとしておすすめです。

アメックスビジネスカードの中だと「アメックスビジネスゴールド」がおすすめ、というニュアンスではなく、他の法人カードと比較してもおすすめできる1枚です。

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 49,500円(税込) |

| 2年目以降 | 49,500円(税込) | |

| ポイント・還元率 | 基本 | 0.3% |

| 上限 | 1.0% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | AMEX | |

| 入会特典 | |

|---|---|

合計180,000ポイント獲得可能(年会費3年分相当) | |

| その他のキャンペーン情報 | |

|---|---|

- | |

アメリカン・エキスプレスの上位カード。法人初年度でもステータスをその手に。

ビジネスカードではアメックスビジネスゴールドもメタル製カードでの発行となりました。

アメックスビジネスプラチナよりも圧倒的に持ちやすい年会費(49,500円/税込)ですので、あわせてご検討ください。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み

アメックスビジネスカード(=法人カード)の基本情報

アメックスビジネスカードには「アメックスビジネスグリーン」・「アメックスビジネスゴールド」・「アメックスビジネスプラチナ」と3つのグレードが用意されています。

主要スペックは違いは比較表にまとめていますので、上下左右にスクロールして自分の気になる箇所をご確認ください。

※このあと記事内で、それぞれの項目での筆者の考えなどを混ぜつつ、しっかり解説します。

法人カードは申込基準が高いカードが多い中、アメックスビジネスカードは「会社設立初年度」でも持てます。

年会費

- アメックスビジネスグリーン:13,200円(税込)

- アメックスビジネスゴールド:49,500円(税込)

- アメックスビジネスプラチナ:165,000円(税込)

年会費は他の法人カードと比べると少し高めに設定されている印象です。

しかし、年会費が高いカード=ダメなカードでは決してありません。

年会費が高い分、特典が充実するため結果的にかなり得するケースが多々あります。

とくに法人カードにおいては、一概に年会費の安いカードを選べばいいというわけではありません。

ステータス性が高く、旅行やエンターテイメントなどの特典も充実した万能カードとしておすすめです。

申込対象

申込対象は「個人事業主」と「法人代表者」です。

アメックスカードは一般的にステータス性が高い印象がありますが、申込条件がほかのカードと比べて特別難しいということはありません。

個人事業主や法人設立初年度でも申込可能です。

なお、申込においては、個人事業主と法人代表者で必要書類などが少し異なるためご注意ください。

- 個人事業主として申し込む場合:

「運転免許証」や「パスポート」などの身分証明書のみでOK。 - 法人格として申し込む場合:

身分証明書に加えて、「商業登記簿謄本」と「登記事項証明書」のいずれかの書類が1点必要。履歴事項全部証明書を取っておけばOK。

利用可能枠

アメックスビジネスカードは、一律の利用可能枠が決まっていません。

申込者の信用によって利用可能枠が決まるシステムなので、個々に利用可能枠が異なります。

上限に到達した場合やどうしてもカード決済が必要なシーンでは一時増額や事前支払いによる利用枠の回復(指定口座に現金を振り込むことにより、入金分だけ利用可能枠が回復)なども対応してもらえます。

追加カード

社員用の追加カードは99枚発行でき、年会費有料版と無料版の2種類が用意されています。

- アメックスビジネスグリーン(付帯特典あり):6,600円(税込)

- アメックスビジネスグリーン(付帯特典なし):年会費無料※1

- アメックスビジネスゴールド(付帯特典あり):13,200円(税込)

- アメックスビジネスゴールド(付帯特典なし):年会費無料※1,2

- アメックスビジネスプラチナ(付帯特典あり):4枚まで無料

※1:判定期間内にカード利用がない場合、管理手数料として3,300円(税込)が請求されます。

※2:年会費無料の追加カードは白いデザインのプラスチック製カードとなり、特典のほとんどが利用できません。

年会費はカードランクごとに異なります。

アメックスビジネスプラチナは本会員の年会費が165,000円(税込)と高いですが、追加カードを4枚まで無料で発行できます。

追加カードでも本カードのスペックや特典を受け継ぎますので、165,000円(税込)÷4枚=41,250円と考えると追加カードのお得さがわかりますね!

ETCカード

- 年会費:無料

- 発行枚数:最大20枚

- 発行手数料:無料

年会費は無料ですので、事業で高速道路を利用する企業は発行しておきたいですね。

追加カードに対してもETCカードを発行できるため、社員が高速道路を使った経費を簡単に管理できます。

※東海道・山陽新幹線を利用するなら、「JR東海エクスプレス予約サービス」もおすすめ。

ポイント還元率

アメックスビジネスカードには「メンバーシップリワード」というポイントプログラムがあり、100円の利用に対して1ポイントが付与されます。

ポイント還元率は交換先によって「1PT=0.3円」や「1PT=0.5円」といったように異なり、平均すると約0.3%~0.5%の水準です。

少し物足りないように感じますが「メンバーシップリワードプラス:年会費3,300円/税込※」に加入すると、ポイント還元率が平均0.5%~1.0%に上がります。

※メンバーシップ・リワード・プラスの年会費は、アメックスビジネスゴールドが初年度無料、アメックスビジネスプラチナは年会費無料で加入できます。

年間60万円以上決済する場合には、加入したほうが結果的にお得になります。

年会費有料ですが、年間で600,000円の決済が損益分岐点なので、法人カードとして利用する場合は入った方が良い方が多いと思います。

注意:公共料金や税金支払いでは還元率がダウン

公共料金や税金の支払いは、ポイントが付かないor条件が悪くなるものがあります。

たとえば「NHKの料金の支払いはポイントゼロ」や「国税の支払いはポイント半分(200円=1PT付与)」のように、通常のポイント付与「100円=1PT」にならないケースがあります。

固定費系の支払いには不向きです。

ポイントの交換先

ポイントの交換先は、「マイル移行」や「商品券」など豊富です。

- ANAマイル移行:0.5%(1.0%)

- 提携航空パートナーポイント移行:0.5%(0.8%)

- ヒルトンオーナーズポイント移行:0.625%(1.25%)

- 楽天スーパーポイント移行:0.3%(0.46%)

- 支払に充当:0.3%(0.5%)

- 旅行代金に充当:0.3%(0.8%)

※カッコ内はメンバーシップリワードプラスに登録した場合の還元率

筆者の体感としては、ANAマイルへの移行が人気です。

マイルは1マイル=1円ではなく、航空券に交換するときには1マイル=3円以上の価値になり得るので、アメックスカードで100円決済ごとに3円還元があるのと一緒であり、大変お得です。

アメックスカード自体がT&E(travel & entertainment)に力を入れていることもあり、T&E関係のポイントへの移行のレートが高いです。

空港ラウンジ

空港ラウンジサービスは「国内主要空港」と「海外(ハワイ)」で利用可能で、同伴者も1名まで無料で利用できます。

※2025年6月調査時点

他の法人カードでいっても、ゴールドカード以上であれば国内主要空港のラウンジは利用できることが多いですが、同伴者が無料になるケースは少ないです。

アメックスビジネスプラチナは「プライオリティパス」が付いているため、世界中にある空港のほとんどのラウンジが利用できます。

さらには、アメリカや香港の空港にある、VIPラウンジも利用可能です。さすがのステータス性です。

付帯保険

アメックスビジネスカードは、旅行保険やショッピング保険が付帯しています。他の法人カードでも基本的には付帯していますが、アメックスは補償額が高く充実していることで有名です。

旅行保険の最高額は以下の通りです。

- アメックスビジネスグリーン:国内海外5,000万円

- アメックスビジネスゴールド:国内5,000万円、海外1億円

- アメックスビジネスプラチナ:国内5,000万円、海外1億円

ショッピング保険は「ショッピング・プロテクション(破損・盗難時)」「オンライン・プロテクション(ネット上の不正使用)」や「リターン・プロテクション(商品返品)」も付帯されています。

ネット上の不正使用を防止でき、商品返品も補償されます。

電子マネー

アメックスビジネスカードは、電子マネーが付帯されていませんが、外部連携として「Apple Pay」が利用可能です。

基本的には、以下のどれかを使うことになります。

- 通常のクレジットカード決済で支払う

- ApplePayなどを経由して支払う

- コンタクトレス決済で支払う

とはいえ、法人カードで電子マネーに関してはあまり細かく気にしなくてもいいのかな?と感じます。

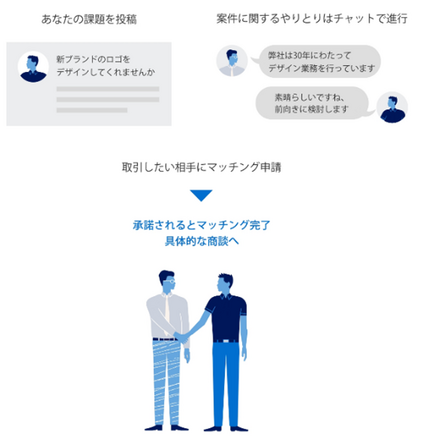

ビジネス・マッチング・サービス

アメックスでは、ビジネスカードの付帯サービスとして「ビジネス・マッチング・サービス」の提供を行っています。

本サービスでは、アメックスのビジネスカードの会員同士(個人事業主や中小企業経営者)がプラットフォームを通じて、ともにビジネス課題の解決していきます。

法人カードの付帯特典の中では珍しい「ビジネス直結タイプの特典」です。

■詳細:アメリカン・エキスプレス、中小企業のビジネス拡大を支援するオンラインでのビジネス・マッチング・サービスを開始-PRTIMES

その他

アメックスは国内外の優待特典が非常に多いですが、アメックスビジネスカードはそれに加えて以下のようなビジネスカード限定の特典もあります。

- クラウド会計ソフトfreeと連動:会計ソフトfreeと連動できる

- リボ払いサービス :ペイフレックス あとリボ® for Businessの利用

- カードローン:VIP Loan Card for American Expressの利用

- ビジネス情報サービスジーサーチ:企業情報を取得できるサービス

- ビジネス情報調査代行サービス:国内外の企業情報等を代行リサーチ

- ビジネス・ダイニング・コレクション:レストラン優待

- クラブオフ:福利厚生が優待価格

- ヘルスケア無料電話相談:24時間365日健康関連の質問ができ、医療機関も紹介してもらえる

会社設立したての場合なら、「クラウド会計ソフトfree」は非常におすすめです。

ビジネスカード会員限定特典として、新規会員登録すると通常30日間無料に加えて「さらに30日間無料」となります。

クラウド会計ソフトfreeを導入すれば、クレジットカードや銀行口座を連動して利用明細を自動取得可能。手入力でデータを作成する必要がないため、事務作業の効率化に繋がります。

それぞれで別グレードと比較しつつ、紹介している記事を用意しています。

アメックスビジネスカード(=法人カード)のメリットとデメリット

元々、アメックスはステータスの高さがメリットであり、個人事業主や法人向けとしてステータスカードが欲しい場合に最適です。

格安法人カードに比べて年会費が高いですが、とにかく優待が充実しているため出張や接待などが多い企業にとってはコスパがいいでしょう。

法人カードは年会費を全額経費計上できるため、多少年会費が高くても気にしなくてもいいかと思います!

メリット

アメックスカードのメリットとしては、以下のような点が挙げられます。

- 申込が簡単でステータスが高い

- 法人設立初年度でも持てる

- 利用可能枠に一律の設定がない

- マイル還元率が高い

とくに審査についてですが、「法人設立年度でも申込OK」という点が大きなメリットです。

スペック的には「利用可能枠に一律の設定がない」、「ANAのマイル還元率が高い」などが特色であり、それに加えて特典も充実しているため、さまざまなビジネスシーンをお得に便利に過ごせます。

さらに利用可能枠に一律の設定がないため、まとまった利用可能枠を持ちたい企業にはとくにおすすめです。

インターネット広告費率が大きいなどカード決済可能かつ流動的に投資判断が必要なビジネスでは強い味方になってくれそうです。

デメリット

一方、デメリットは以下のような点があげれます。

- 有料のメンバーシップ・リワード・プラスに加入しないと通常還元率が低い

- 追加カードの年会費が高い

- 地方銀行、マイナー金融機関では振替非対応の場合もあるので要注意

アメックスは年会費が高いからこそステータスカードであるため、年会費の考え方はさまざまです。

還元率はメンバーシップリワードプラスに加入すれば改善できるため、その年会費3,300円(税込)をどのように考えるのかでメリットやデメリットが変わってきます。

また、口座振替は地方銀行や信用金庫によっては非対応なので、事前に自社の口座が対応しているかどうかを確認してから申し込みましょう。

おすすめ法人カードを確認する

コラム①アメリカン・エキスプレス・ビジネス・プラチナ・カードの代案はある?

アメックスビジネスカードの中で最高クラスなのが「アメリカン・エキスプレス・ビジネス・プラチナ・カード」です。

- アメックスの法人カードで最高ランク

- 利用可能枠に一律の設定がない

- ポイント還元率が優秀でマイルも貯まりやすい

- プラチナカードならではの「コンシェルジュサービス」付き

- 金属製カードにデザイン変更されて高級感がアップ

- 数々のホテル上級会員になれる

- 毎年更新ごとに高級ホテルへの無料宿泊が可能

- 世界中の空港ラウンジやVIPラウンジを利用できる

- 付帯保険が旅行保険以外にもかなり充実

- 年会費は16.5万円(月々14,000円/税込ほど)

さすがというスペック&特典の数々です。

数ある法人カードの中でも紛れもなくトップクラスと言えます。

しかし年会費16.5万円(税込)は決して安くはありません。

アメックスビジネスプラチナの代わりになりそうなカードを2枚紹介します。

法人決済用ラグジュアリーカード ブラック

アメックスは「高級カード」や「ステータスカード」として人気ですが、それに匹敵するのが「法人決済用ラグジュアリーカード ブラック」です。

アメックスビジネスプラチナがT&E(travel & entertainment)に力を入れているのに対し、ラグジュアリーカードは日常生活やビジネスを充実させる特典が多く差別化されています。

たとえば、メール対応のコンシェルジュや予約レストランまでリムジンで送迎をしてもらえるなどワンランク上の豪華サービスを受けられます。

券面もブラックなのでステータス感が満載なのも魅力です。

金属なので重量感があり、落としたら「カラン」と音がするほどで、大変高級感があります。

空港ラウンジが利用できたり、旅行保険が充実していたり、TOHOシネマズ無料券があったりと、ほかの法人カードと非常に高スペックですよ!

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 110,000円(税込) |

| 2年目以降 | 110,000円(税込) | |

| ポイント・還元率 | 基本 | 1.25% |

| 上限 | 1.25% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | Mastercard | |

| 入会特典 | |

|---|---|

ラグジュアリーカードはブランドの方針で、基本的に入会キャンペーンなどは実施していません。 | |

| その他のキャンペーン情報 | |

|---|---|

- | |

インビテーションなしで持てる「ブラックカード」として名実とも確かな1枚。メール対応可能なコンシェルジュを含め特典は使い切れないほど充実。通常還元率1.25%は公共料金支払い時も変わらず、年間1,000万円以上使う方であれば125,000円相当分のポイントが得られます!

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

もう少しランクを落として、年会費も3.3万円(税込)とグッと維持費を抑えながらもJALマイル還元率1.125%以上・コンシェルジュ付き・プライオリティパス付きが実現できるこのカードもオススメです!

価格.comのカードランキング「プラチナカード部門」・「法人カード部門」において2年連続で1位を獲得している実力を持っています。

当サイトでも人気のあるカードです!

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 33,000円(税込) | |

| ポイント・還元率 | 基本 | 0.5% |

| 上限 | 1.125% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | AMEX | |

| 入会特典 | |

|---|---|

初年度年会費(33,000円)が無料! | |

| その他のキャンペーン情報 | |

|---|---|

新規入会後3ヵ月間のショッピングのご利用で、永久不滅ポイントを通常の4倍(1,000円(税込)ごとに4ポイント)還元。 | |

当サイトのおすすめ+コスパに優れた法人初年度から持ちたいプラチナカードです。コンシェルジュ・サービス付き、JALのマイルが最大1.125%還元・海外/国内の空港ラウンジが利用可能なプライオリティ・パス等の特典も全部込みで年会費3.3万円/税込です。

コラム②:Marriott Bonvoyアメックス・プレミアムカード(旧SPGアメックス)に法人カードはある?

この記事に「spgアメックス 法人」といった検索でたどり着いた方がいらっしゃると思います。

SPGアメックスは2022年2月に「Marriott Bonvoyアメックス・プレミアムカード」にリニューアルされ、引き続きホテルやマイルに強いカードとして有名です。

結論から書きますと、Marriott Bonvoyアメックス・プレミアムカードに法人カードはありません(引き落としに法人口座を設定できません)。

個人カードとして申し込みましょう。

ビジネスを行う上では法人カードもあると便利ですので、Marriott Bonvoyアメックス・プレミアムカードと相性のいい法人カードを追加でもつといいでしょう。

一緒にもちたい法人カードは以下の記事をご覧ください。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み

まとめ

アメックスビジネスカードは3ラインアップを選択できます。

いずれもステータスの高さが魅力です。

ブランド力だけではなく豊富な優待特典からもさまざまなビジネスシーンがお得になるため、使い勝手の観点からも優れた法人カードですよ!

ちなみに筆者のおすすめは「アメックスビジネスゴールド」です。

スペック・特典・コスパ面などバランスが取れた万能カードだからです。

まずは、1年間試してみて、アメックスビジネスカードの実力を体感してみてください。

公式サイト・今すぐ申込み

公式サイト・今すぐ申込み

アメックスビジネスカード(ビジネスカード)のスペック詳細

アメックスビジネスグリーン

| 申込・審査・発行 | ||

|---|---|---|

| 申込対象 (審査対象) |

法人代表者 | ◯ |

| 個人事業主 | ◯ | |

| 法人そのもの | - | |

| 申込資格 | 申込基準は、20歳以上、定職がある方とさせていただいております。 個人事業主、法人格のある法人代表であること。 | |

| 発行スピード | 3週間程度 | |

| 年会費 | 初年度 | 13,200円(税込) |

| 2年目以降 | 13,200円(税込) | |

■年会費優遇条件 | ||

| ポイント・還元率 | 基本 | 0.3% |

| 上限 | 1.0% | |

■基本・上限の根拠 | ||

| 主要交換先の ポイント交換レート |

JALマイル | - |

| ANAマイル | 通常:1:0.5マイル 上限:1:1マイル ※上限はメンバーシップ・リワード・プラス(参加登録費3,300円/税込)登録時 | |

| Amazon | - | |

| キャッシュバック or 請求充当 | 通常:1:0.3円 上限:1:0.8円 ※上限はメンバーシップ・リワード・プラス(参加登録費3,300円/税込)登録時 | |

| 追加カード・ETCカード | ||

| 追加カード ◯ |

発行可能枚数 | 99 |

| 発行費用/枚 | 0円 | |

| 年会費/枚 | 6,600円 | |

| ETCカード ◯ |

発行可能枚数 | 20 |

| 発行費用/枚 | 0円 | |

| 年会費/枚 | 0円 | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 付帯条件 | 利用付帯 | |

| 死亡・後遺障害(*以下、最大補償額) | 5,000万円 | |

| 傷害治療費用 | 300万円 | |

| 疾病治療費用 | 300万円 | |

| 賠償責任 | 4,000万円 | |

| 携行品損害 | 1旅行中最高50万円※ | |

| 救援者費用 | 400万円 | |

| 乗継遅延費用保険金(客室料・食事代) | - | |

| 出航遅延費用等保険金(食事代) | - | |

| 寄託手荷物遅延費用保険金(衣料購入費等) | - | |

| 寄託手荷物紛失費用保険金(衣料購入費等) | - | |

| 家族特約 | × | |

|

■その他・備考 |

||

| 国内旅行保険 | ◯ | |

| 付帯条件 | 利用付帯 | |

| 死亡・後遺障害(*以下、最大補償額) | 5,000万円 | |

| 入院日額 | - | |

| 手術費用 | - | |

| 通院日額 | - | |

| 乗継遅延費用保険金(客室料・食事代) | - | |

| 出航遅延費用等保険金(食事代) | - | |

| 寄託手荷物遅延費用保険金(衣料購入費等) | - | |

| 寄託手荷物紛失費用保険金(衣料購入費等) | - | |

| 家族特約 | × | |

|

■その他・備考 |

||

| ショッピング保険 | ◯ | |

| その他保険 | - | |

| 国際ブランド | AMEX | |

| 支払いサイクル | 締め日 | 毎月19日、毎月20日、毎月21日、毎月26日(ご指定銀行により異なります。金融機関が休日の場合は翌営業日。正確な締め日についてはサポートデスクにお問い合わせ下さい。) |

| 支払い日 | 翌月10日(デフォルトは翌月10日。一部カードは翌月21日、翌月26日、正確な支払い日についてはサポートデスクにお問い合わせ下さい。) | |

| 入会特典 | |

|---|---|

新規入会+カード利用条件達成で合計40,000ポイント獲得可能 | |

| その他のキャンペーン情報 | |

|---|---|

【加盟店利用特典】50,000ボーナスポイント | |

定番の法人カード。ANAマイルを貯めやすく、国内空港ラウンジも使えます。

カードのメリット(強み)

・設立初年度でも申込OK

・空港ラウンジが使える

・ANAマイルを貯めやすい

・一般カードの中では特典が豊富

カードのデメリット(弱み)

・特典が付いた従業員用追加カードの年会費が高め

アメックスビジネスゴールド

| 申込・審査・発行 | ||

|---|---|---|

| 申込対象 (審査対象) |

法人代表者 | ◯ |

| 個人事業主 | ◯ | |

| 法人そのもの | - | |

| 申込資格 | 日本国内に法人または事業所住所をお持ちの方。申込基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方のお申込みはお受けできません。 | |

| 発行スピード | 3週間程度 | |

| 年会費 | 初年度 | 49,500円(税込) |

| 2年目以降 | 49,500円(税込) | |

■年会費優遇条件 | ||

| ポイント・還元率 | 基本 | 0.3% |

| 上限 | 1.0% | |

■基本・上限の根拠 | ||

| 主要交換先の ポイント交換レート |

JALマイル | - |

| ANAマイル | 通常:1:0.5マイル 上限:1:1マイル | |

| Amazon | - | |

| キャッシュバック or 請求充当 | 通常:1:0.3円 上限:1:0.8円 (基本)カードの支払代金にポイントを充当する場合、ポイント=0.3円 (上限)メンバーシップ・リワード・プラス(初年度無料、2年目以降3,300円/税込)に登録し、ポイントをANAマイルに交換した場合 ※法人アメックスは原則、メンバーシップ・リワード・プラスに登録しマイル交換を狙うのがセオリーなので還元率1.0%と考えていいでしょう。 ※上限はメンバーシップ・リワード・プラス(初年度無料、2年目以降3,300円/税込)登録時 | |

| 追加カード・ETCカード | ||

| 追加カード ◯ |

発行可能枚数 | 99 |

| 発行費用/枚 | 0円 | |

| 年会費/枚 | 13,200円 | |

| ETCカード ◯ |

発行可能枚数 | 20 |

| 発行費用/枚 | 0円 | |

| 年会費/枚 | 0円 | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 付帯条件 | 一部利用付帯 | |

| 死亡・後遺障害(*以下、最大補償額) | 1億円 | |

| 傷害治療費用 | 300万円 | |

| 疾病治療費用 | 300万円 | |

| 賠償責任 | 4,000万円 | |

| 携行品損害 | 1旅行中最高50万円 | |

| 救援者費用 | 400万円 | |

| 乗継遅延費用保険金(客室料・食事代) | 2万円 | |

| 出航遅延費用等保険金(食事代) | 2万円 | |

| 寄託手荷物遅延費用保険金(衣料購入費等) | 2万円 | |

| 寄託手荷物紛失費用保険金(衣料購入費等) | 4万円 | |

| 家族特約 | × | |

|

■その他・備考 |

||

| 国内旅行保険 | ◯ | |

| 付帯条件 | 利用付帯 | |

| 死亡・後遺障害(*以下、最大補償額) | 5,000万円 | |

| 入院日額 | - | |

| 手術費用 | - | |

| 通院日額 | - | |

| 乗継遅延費用保険金(客室料・食事代) | 2万円 | |

| 出航遅延費用等保険金(食事代) | 2万円 | |

| 寄託手荷物遅延費用保険金(衣料購入費等) | 2万円 | |

| 寄託手荷物紛失費用保険金(衣料購入費等) | 4万円 | |

| 家族特約 | × | |

|

■その他・備考 |

||

| ショッピング保険 | ◯ | |

| その他保険 | - | |

| 国際ブランド | AMEX | |

| 支払いサイクル | 締め日 | 毎月19日、毎月20日、毎月21日、毎月26日(ご指定銀行により異なります。金融機関が休日の場合は翌営業日。正確な締め日についてはサポートデスクにお問い合わせ下さい。) |

| 支払い日 | 翌月10日(デフォルトは翌月10日。一部カードは翌月21日、翌月26日、正確な支払い日についてはサポートデスクにお問い合わせ下さい。) | |

| 入会特典 | |

|---|---|

合計180,000ポイント獲得可能(年会費3年分相当) | |

| その他のキャンペーン情報 | |

|---|---|

- | |

アメリカン・エキスプレスの上位カード。法人初年度でもステータスをその手に。

カードのメリット(強み)

・設立初年度でも申込OK

・空港ラウンジが使える

・旅行保険が充実

・ANAマイルを貯めやすい

・ゴールドカードのステータスが得られる

カードのデメリット(弱み)

・年会費がやや高め

・特典が付いた従業員用追加カードの年会費が高め

コメント