アメックスが発行する最上位の法人カードが「アメリカン・エキスプレス・ビジネス・プラチナ・カード」です。

アメックスビジネスプラチナの「基本スペック」・「特典」・「申し込みハードル」などを解説していきます。

※本記事では、アメリカン・エキスプレス・ビジネス・プラチナ・カードを以下「アメックスビジネスプラチナ」と表記することがあります。

【注目】アメックスビジネスプラチナより年会費が安い金属カードを紹介!

| カード名 | 法人決済用ラグジュアリーカード ブラック |

|---|---|

| 年会費 | 110,000円(税込) |

| 申込対象 | 個人事業主 法人の代表者 |

| 限度額 | 審査により通知(一律の制限なし) |

| 追加カード | 年会費:27,500円(税込) 発行枚数:最大4枚 |

| ポイント還元率 | 1.25% |

| 空港ラウンジ | ・世界1,800ヶ所以上対応のプライオリティパス ・国内主要空港対応の空港ラウンジ特典 ※日本国内と海外の空港ラウンジを両方カバーできます。 |

| 保険 | 最高1億2千万円(海外旅行傷害保険・自動付帯) |

| 当サイトの解説 | こちらをクリック |

広告:ラグジュアリーカード

高級カードとして有名な「ラグジュアリーカード」も同じ金属製カードです。

メール、チャット対応(一部時間のみ)のコンシェルジュサービスがつくなど手厚い特典が強みです。

高い限度額と豊富な年会費を誇りながら、年会費は11万円(税込)とアメックスビジネスプラチナ(14.3万円)よりも安くなっています!

ポイント還元率が1.25%と高いのも魅力です。

最高級カードですが、実は審査基準(目安)はそこまで高くないとされています。

※上記の審査基準は「PR:Black Card I株式会社(ラグジュアリーカードの発行会社)」という記載のある広告で確認しました。

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

アメックスビジネスプラチナカードの基本スペック

| カード名称 | アメリカン・エキスプレス・ビジネス・プラチナ・カード |

|---|---|

| 年会費 | 165,000円(税込) |

| 申込対象 | 個人事業主 法人代表者 |

| 利用可能枠 | 一律の利用可能枠の設定がない |

| メタル製カード | 本会員のみ※追加カードはプラスチック製。 |

| 追加カード | 発行枚数:4枚まで無料 発行手数料:無料 |

| ETCカード | 年会費:無料 発行手数料:無料 発行枚数:最大20枚まで無料 |

| 空港ラウンジ | ・国内空港ラウンジ ・プライオリティパス ・アメリカン・エキスプレス・グローバル・ラウンジ・コレクション ・センチュリオン・ラウンジ |

| 電子マネー | Apple Pay |

アメックスビジネスプラチナは、アメックスビジネスカードの中で最高ランクの法人カードです。

- アメックスの法人カードで最高ランク

- 利用可能枠に一律の設定がない

- ポイント還元率が優秀でマイルも貯まりやすい

- プラチナカードならではの「コンシェルジュサービス」付き

- 金属製カードで高級感あり

- 数々のホテル上級会員になることができる

- 毎年更新ごとに高級ホテルへの無料宿泊が可能

- 世界中の空港ラウンジやVIPラウンジを利用できる

- 付帯保険が旅行保険以外にもかなり充実

- 年会費は16.5万円(税込/月々14,000円ほど)

さすがというスペック&特典の数々です。

数ある法人カードの中でも間違いなくトップクラスの内容でしょう。

アメックス自体がT&E(Travel & Entertainment)に力を入れているため、出張(旅行)が多い社長さんにとってはかなり魅力的なカードです。

出張が少なかったとしても、ステータス性の高さ、そしてコンシェルジュサービス、付帯保険の充実度を考えると、発行する価値は十分にあります。

年会費は16.5万円(1ヶ月14,000円程度/税込)とあまり高くなく、年会費は経費計上ができるため、意外と年会費は気にならないかもしれません。

プラチナカードということは申し込みハードルが高いの?

もともとアメックスのプラチナカードはインビテーション制(招待制)カードでしたが、自分から申し込めるカードに変わりました。

申込対象は「個人事業主」と「法人代表者」です。

アメックスカードは一般的にステータス性が高い印象がありますが、申込者の制限などはしていません。

プラチナカードは少々厳しいかもしれませんが、個人事業主や法人設立初年度でも申込自体は可能です。

審査情報についてはどのカード会社も非公開ですので、あれこれ考えず気になる方はとりあえず申し込んでみるのもいいでしょう。

年会費は165,000円(税込)と高め

アメックスビジネスプラチナの年会費は165,000円(税込)でお値段も高級です。

年会費が高い部類の法人カードですが、法人カードは年会費を全額経費にできますので、黒字経営の法人であれば節税効果も得られます。

それでも「正直、年会費が高い…」と思うのは確かで、コスパを重視するなら他の法人カードのほうが検討しやすいかもしれません。

低価格でコンシェルジュ特典が利用できるプラチナカードなら「セゾンプラチナ」がおすすめです。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

年会費分の価値はある?

アメックスビジネスプラチナなら、1枚で幅広い付帯保険・特典を享受できます。

プラチナカードでコンシェルジュ特典やステータス性を享受しつつ、高額な決済など「機動力ある意思決定を複数名で実施したい」組織には最適なカードでしょう。

ポイント還元率:メンバーシップリワードプラスで効率的に貯める

| 名称 | メンバーシップリワード |

|---|---|

| ポイント付与 | 100円で1ポイント |

| ポイント還元率 | 0.3%~1.0% |

| 1ポイントの価値(円) | 0.3円~1円 |

| ポイント交換 | ・支払い ・ギフト券 ・クーポンコード ・ポイント移行 ・景品交換 |

| ボーナスポイントパートナーズ | 100円で2ポイント~10ポイント |

| メンバーシップリワードプラス | 年会費3,300円(税込)が無料 |

| ポイント有効期限 | 無期限 |

アメックスビジネスプラチナには、ポイント還元率をあげる「メンバーシップリワードプラス(年会費3,300円/税込)」が無料付帯しています!

メンバーシップリワードプラスは「交換レートがお得な使い道(1PT=1円が増える)」&「100円で3ポイントのお店」が増えるサービスです。

このサービスが自動で無料付帯しているため、手元に届いた瞬間から高還元率でカード運用ができます。

ボーナスポイントパートナーズ

ボーナスポイントパートナーズは100円で2~10ポイントを獲得できるお店のことです。

アメックスビジネスカードの場合は「ボーナスポイントパートナーズ(通常版)」と「法人カード向けボーナスポイントパートナーズ(法人専用のキャンペーン)」の2つを利用できます。

キャンペーン版は時期によって各店のポイント付与が異なり、殆どのお店は100円で2~5ポイントで登場します。

アメックスビジネスプラチナは100円で1ポイントが基本なので、少しでもポイント還元率を高めたいならボーナスポイントパートナーズをフル活用しましょう。

【重要】メンバーシップリワードプラス

メンバーシップリワードプラスへ登録すると「ボーナスポイントプログラム」も付いてきます。

通常、アメックスのポイントは「1PT=0.3円~0.5円」ほどの交換レートが多く「1PT=1円」で交換できる商品はほぼありません。

しかし、メンバーシップリワードプラスを利用すると「ANAマイル(1,000ポイント=1,000マイル)」や「カード支払額(1ポイント=1円)」といったお得で実用性の高い交換先が増えます!

筆者の体感としては、ANAマイルへの移行が人気です。

マイルは1マイル=1円ではなく、航空券に交換するときには1マイル=3円以上の価値になり得るので、アメックスカードで100円決済ごとに3円還元があるのと一緒であり、大変お得です。

付帯保険は充実!9種類も付いていて補償額も高額

アメックスビジネスプラチナは、合計9種類の付帯保険が搭載されています。

■その他・備考 ■その他・備考 ■その他・備考

アメリカン・エキスプレス・ビジネス・プラチナ・カードの付帯保険

付帯保険に関する公式URL

公式サイトへ

海外旅行保険

付帯条件

一部利用付帯

死亡・後遺障害

1億円

傷害治療費用

1,000万円

疾病治療費用

1,000万円

賠償責任

5,000万円

携行品損害

100万円

救援者費用

1,000万円

乗継遅延費用保険金(客室料・食事代)

3万円

出航遅延費用等保険金(食事代)

3万円

寄託手荷物遅延費用保険金(衣料購入費等)

3万円

寄託手荷物紛失費用保険金(衣料購入費等)

6万円

家族特約

-

-

国内旅行保険

付帯条件

一部利用付帯

死亡・後遺障害

5,000万円

入院日額

5,000円

手術費用

20万円

通院日額

3,000円

乗継遅延費用保険金(客室料・食事代)

3万円

出航遅延費用等保険金(食事代)

3万円

寄託手荷物遅延費用保険金(衣料購入費等)

3万円

寄託手荷物紛失費用保険金(衣料購入費等)

6万円

家族特約

-

-

ショッピング保険

付帯条件

利用付帯

国内 最大

500万円

海外 最大

500万円

ビジネス・ワランティ・プラス(カードで購入した商品の購入日から3年間、メーカー保証の延長として自然故障を補償する「オフィス・ワランティ・プラス」と、偶発的な事故(火災、破損、水漏れ、盗難など)により生じた損害を購入日から3年間補償する「オフィスウェア・プロテクション」を組み合わせたサービス)

その他保険

カー・ピッキング・プロテクション(会社所有の全ての自動車に適用される保険)

おそらく、全プラチナカードの中で一番保険が充実していると思います。

これだけさまざまな保険が搭載されている法人カードはなかなかありません。

海外旅行保険

| 保険金の種類 | 本会員(自動付帯) | 本会員の家族(自動付帯) | 追加カード会員(利用付帯) | 追加カード会員の家族(利用付帯) |

|---|---|---|---|---|

| 傷害死亡・後遺障害 | 最高1億円(5,000万円は利用付帯) | 最高1,000万円 | 最高1億円 | 最高1,000万円 |

| 傷害治療費用保険金 | 最高1,000万円 | 最高1,000万円 | 最高1,000万円 | 最高1,000万円 |

| 疾病治療費用保険金 | 最高1,000万円 | 最高1,000万円 | 最高1,000万円 | 最高1,000万円 |

| 賠償責任保険金 | 最高5,000万円 | 最高5,000万円 | 最高5,000万円 | 最高5,000万円 |

| 携行品損害保険金 | 最高100万円(1旅行中) | 最高100万円(1旅行中) | 最高100万円(1旅行中) | 最高100万円(1旅行中) |

| 救援者費用保険金 | 最高1,000万円 | 最高1,000万円 | 最高1,000万円 | 最高1,000万円 |

海外旅行保険は本会員とその家族に対して自動付帯されています。

追加カード会員とその家族に対しては利用付帯です。

国内旅行保険

| 保険金の種類 | 本会員(自動付帯) | 本会員の家族(自動付帯) | 追加カード会員(利用付帯) | 追加カード会員の家族(利用付帯) |

|---|---|---|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 | 最高1,000万円 | 最高5,000万円 | 最高1,000万円 |

| 入院保険金 | 日額5,000円 | 日額5,000円 | 日額5,000円 | 日額5,000円 |

| 手術保険金 | 最高20万円 | 最高20万円 | 最高20万円 | 最高20万円 |

| 通院保険金 | 日額3,000円 | 日額3,000円 | 日額3,000円 | 日額3,000円 |

国内旅行保険は本会員とその家族に対して自動付帯されています。

利用付帯では、追加カード会員とその家族に対しても保険が適用されます。

航空便遅延費用

| 航空便遅延費用 | |

|---|---|

| 乗継遅延費用保険金 | 最高30,000円 |

| 出航遅延、欠航、搭乗不能費用保険金 | 最高30,000円 |

| 受諾手荷物遅延費用保険金 | 最高30,000円 |

| 受諾手荷物紛失費用保険金 | 最高60,000円 |

航空便遅延費用は合計4種類の保険があり、「受託手荷物遅延費用保険金」や「受託手荷物紛失費用保険金」など荷物関連でも補償を受けられます。

飛行機や荷物の遅延等を理由に「ホテルへ宿泊」や「衣類を購入」などを行った場合、それぞれの補償額まで保険金を受け取ることができます。

一般的な遅延状況はほぼ支払対象になることからフライト出張が多い方にとっては利用機会の多い保険でもあります。

ビジネス・ワランティ・プラス

| 保証期間 | 保証金額 |

|---|---|

| 1年間のメーカー保証終了日から1年 | 購入金額の80% |

| 1年超から2年 | 購入金額の70% |

ビジネス・ワランティ・プラスは、以下の対象製品をアメックスビジネスプラチナで購入した場合に適用される保険です。

- パソコン

- 時計

- カメラ など

さまざまな製品が対象で、オフィス機器で良く使うものが多く対象になっています。

保証期間はメーカー保証の終了日から最長2年です。

キャンセルプロテクション

| キャンセルプロテクション | |

|---|---|

| 死亡/障害/疾病による入院など | 年間50万円 |

| 障害で通院 | 年間15万円 |

キャンセルプロテクションは、アメックスビジネスプラチナで支払ったホテル等のサービスをキャンセルした場合に発生した「キャンセル料」の損害を補償してくれます。

※本特典は2025年9月30日(火)をもって終了する特典です(2025年9月24日時点の情報)。

リターンプロテクション

| リターン・プロテクション | |

|---|---|

| 補償額 | 年間15万円(1商品最高3万円) |

リターンプロテクションは、アメックスビジネスプラチナで購入した商品を故障等を理由に返品したい状況で、お店が返品を受け付けてくれない場合にアメックスに返品できるという保険です。

お店によって返品可能かどうかはさまざまなわけですが、返品不可でも年間15万円までは補償してくれるので安心です。

ショッピング・プロテクション

| ショッピングプロテクション | |

|---|---|

| 補償額 | 年間最高500万円 |

ショッピングプロテクションは、会員1名につき年間最高500万円まで補償してくれます。

ビジネス・サイバー・プロテクション

サイバー事故に対する補償です。

万が一、サイバー事故が発生した際に生じる損害や各種対応費用を保証してくれます。

- 損害賠償金、争訟費用や事故の調査依頼費用、再発防止費用などの諸費用を年間最高200万円

追加カードは4枚まで無料

アメックスビジネスプラチナは、社員用の追加カードを年会費無料で4枚まで発行できます。

4名までの役員クラスに追加で持たせるカードとしては最高ランク。

※アメックスビジネスプラチナはメタル製ですが、これは本会員の券面のみです。

追加カード4枚まではプラスチック製のプラチナカードが発行され、5枚目以降は「ゴールドカード」が発行されます。

「プラチナカードなのに5枚目以降はゴールドカードになる」これがアメックスビジネスプラチナの隠れたデメリットかもしれません。

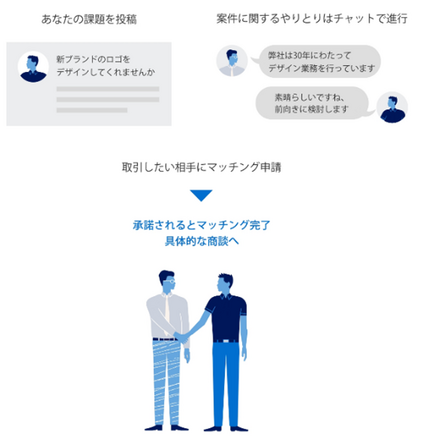

ビジネス・マッチング・サービス

アメックスでは、ビジネスカードの付帯サービスとして「ビジネス・マッチング・サービス」の提供を行っています。

本サービスでは、アメックスのビジネスカードの会員同士(個人事業主や中小企業経営者)がプラットフォームを通じて、ともにビジネス課題の解決していきます。

法人カードの付帯特典の中では珍しい「ビジネス直結タイプの特典」です。

■詳細:アメリカン・エキスプレス、中小企業のビジネス拡大を支援するオンラインでのビジネス・マッチング・サービスを開始-PRTIMES

コンシェルジュサービスは24時間365日

コンシェルジュサービスは、24時間365日いつでもホテルやレストランの予約手配を代行してくれます。

毎日、忙しい日々の中で出張の準備をするのは大変ですが、そんな時にコンシェルジュサービスは便利です。

アメリカン・エキスプレス・トラベル オンライン トラベルクレジット

毎年カードを更新すると、アメリカン・エキスプレス・トラベル オンラインにて40,000円(税込)以上のホテル予約の際に使える20,000円分クレジットがもらえます。

ビジネス・バッキング・プログラム

広告費等の対象の加盟店で、半年毎に累計20万円(税込)以上のカード利用で15,000円(年間最大30,000円)をキャッシュバックしてくれます。

プログラム対象期間は、「1月1日~6月30日」と「7月1日~12月31日」の2回です。

電子マネーにも対応

アメックスビジネスプラチナは「Apple Pay」に対応していますが、以下の電子マネーもチャージできます。

- QUICPay™(クイックペイ)

- 楽天Edy(チャージ可能)

- モバイルSuica(チャージ可能)

- SMART ICOCA(チャージ可能)

- American Express Contactless(カード一体型)

※「QUICPay」「QUICPay+」は、株式会社ジェーシービーの登録商標です。

「モバイルSuica」や「SMART ICOCA」など交通系ICにも使えるので、電子マネーをよく使う企業にとっても汎用性のある法人カードです。

アメックスビジネスプラチナの豪華特典

アメックスビジネスプラチナは高スペックであり、ここまででも十分に魅力的な法人カードですが、さらに豪華特典が付帯しています。

旅行系の特典

旅行系の特典としては空港ラウンジ・ホテル優待・ホテルの上級会員資格・高級ホテル無料宿泊などの特典があります。

空港ラウンジは超豪華&国内外ほとんどを利用可能

アメックスビジネスプラチナはプライオリティパスの「プレステージ会員」が無料付帯しています。

▼通常プランでプライオリティパスを契約すると、下記の料金がかかってきます。

| 料金 ※1ドル=150円で計算 | スタンダード | スタンダードプラス | プレステージ |

|---|---|---|---|

| 年会費 | $99(約14,850円) | $329(約49,350円) | $469(約70,350円) |

| 会員のラウンジ利用料金 | $35(約5,250円) | ・10回まで無料でラウンジを利用可能 ・10回以降は$35 (約5,250円) | ・回数無制限でラウンジを無料利用可 |

| 同伴者のラウンジ利用料金 | $35(約5,250円) | $35(約5,250円) | $35(約5,250円) |

プライオリティパス以外にも下記の空港ラウンジをすべて無料利用できます。

- 国内空港ラウンジ

- プライオリティパス

- センチュリオンラウンジ

- デルタ・スカイクラブ

- ルフトハンザ・ラウンジ

- エアスペース

- プラザ・プレミアム・エアポート・ラウンジ

※プライオリティパスだけは最初に登録しなければならないので、カードが届いたら忘れないように登録を済ませておきましょう。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

クラブオフ

クラブオフは、ホテルやレジャー施設を優待価格で利用できる特典です。

この特典は「アメックスビジネスグリーン」と「アメックスビジネスゴールド」でも利用することができるアメックス限定特典。

会員だけではなく家族も一緒に利用できるので、ビジネスシーン以外でもフル活用できます。

ホテル・メンバーシップ

アメックスビジネスプラチナは、以下の対象ホテルにおいて無条件で上級会員になれます。

- ヒルトン「ヒルトン・オナーズ」:ゴールド会員

- Marriott Bonvoy:ゴールドエリート

- Radisson Rewards:Premium会員

各ホテルの上級会員になるためには、年間に指定されている宿泊回数をクリアするなど条件があります。

しかし、アメックスビジネスプラチナは無条件で上級会員になれるため、ホテルの利用回数等が少なくてもVIP待遇を受けられるというまさにプラチナカードにふさわしい特典です。

グルメ系の特典:ビジネス・ダイニング・コレクションby グルメクーポン

ビジネス・ダイニング・コレクションは、世界約200店舗のレストランで対象メニューを2名以上で予約すると1名分が無料になる特典です。

対象店舗は高級レストランが多いため、約10,000円ほどは簡単に浮きます。

国内の有名店も対象なので、海外出張時だけではなく日常的にも使えますよ。

その他特典

旅行系やグルメ系以外にもビジネスなどに関わる特典もあります。

プロフェッショナル・サービス紹介

カードで顧問料、利用料金等を決済できるプロフェッショナル・サービス(社労士、会計士・税理士、弁護士、弁理士)を紹介してもらえます。

ビジネス規模が拡大し、自分で労務・経理の管理をするのが難しくなってきた方はアメックス経由で専門家を紹介してもらえます。

ゴルフ関連サービス

ゴルフ場の中には、会員制を設けて一般の方(ビジター)を受け付けていない一流のゴルフ場も存在します。

ですが、アメックスビジネスプラチナがあれば、会員からの紹介なしで一流のゴルフ場をビジター料金でプレーすることが可能になります。

ゴルフ予約専用のデスクへ電話することで申込むことができます。

ゴールド・ワインクラブ

ワインに関するさまざまなサービスを会員限定で提供しています。

入手困難な希少価値が高いワインもゴールド・ワインデスク経由であれば購入できる可能性があります。

季節のおすすめや予算にあわせたワインのセレクションといった相談にものってくれるサービスです。

アメックスビジネスプラチナが向いている方

アメックス自体がT&E(Travel & Entertainment)に力を入れているため、出張(旅行)が多い社長さんにとってはかなり魅力的なカードです。

逆に出張や旅行をする機会が少なく、空港ラウンジを利用しなかったり、ホテル宿泊をしない場合には、アメックスビジネスプラチナを最大限に利用し切ることができないかもしれません。

ですが、ステータス性の高さ、そしてコンシェルジュサービス、各種付帯保険の充実度を考えると、発行する価値は十分にあります。

年会費は16.5万円(税込)ですが、月々で言うと13,750円であり、さらに法人カードの年会費は経費計上ができるので、気になる場合にはぜひ発行してみてはいかがでしょうか?

法人決済用ラグジュアリーカード ブラックという選択肢もあり

アメックスビジネスプラチナがピンッと来なかった方には、法人決済用ラグジュアリーカード ブラックがおすすめです。

法人決済用ラグジュアリーカード ブラックは、アメックスビジネスプラチナのように高スペックで、最高級のステータス性を備えたカードです。

アメックスビジネスプラチナが旅行系の特典が充実しているのに対し、法人決済用ラグジュアリーカード ブラックは、国内での接待などについての特典が充実しています。

ラグジュアリーカードについては審査の目安になりそうな情報もあります。

※上記の審査基準は「PR:Black Card I株式会社(ラグジュアリーカードの発行会社)」という記載のある広告で確認しました。

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

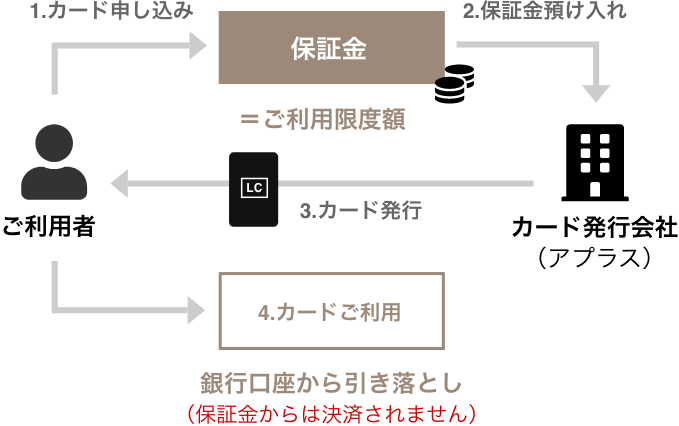

限度額を自由に決められる:ラグジュアリーカードデポジット型

デポジット型クレジットカードとは、事前に「限度額と同額の保証金」をカード会社に預けて利用するタイプのカードです。

▼デポジット型の仕組み

保証金を預ける以外は、通常のクレジットカードと同じで、年会費や毎月のカード代金は指定の口座から引き落とされます※。

保証金の金額は30万円~最大9,900万円まで設定可能です。

そのため、最初から希望通りの限度額のカードを持つことができます(保証金さえ支払えれば限度額1,000万円の超高限度額カードも持てます)。

一般的なクレジットカードのように、カード会社との信頼関係を築きながら、徐々に限度額を上げた行くといった煩わしい作業は不要です。

※保証金は支払いに利用されません。保証金は退会2ヶ月程度で返金されます。

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

その他アメックスビジネスカードという選択肢は?

今回はアメックスビジネスプラチナを紹介しましたが、下位カードに「アメックスビジネスグリーン」と「アメックスビジネスゴールド」があります。

アメックスビジネスプラチナは手が出せないけど、アメックスビジネスカードを発行したい場合には、下位カードをご検討ください。

各カードの主要スペックを比較しています。上下左右にスクロールしてご確認ください。

まとめ:アメリカン・エキスプレス®・ビジネス・プラチナ・カードでビジネスを有利に

アメックスビジネスプラチナは、アメックスビジネスカードの中で最高ランクの法人カードです。

- アメックスの法人カードで最高ランク

- 利用可能枠に一律の設定がない

- ポイント還元率が優秀でマイルも貯まりやすい

- プラチナカードならではの「コンシェルジュサービス」付き

- 金属製カードで高級感あり

- 数々のホテル上級会員になることができる

- 毎年更新ごとに高級ホテルへの無料宿泊が可能

- 世界中の空港ラウンジやVIPラウンジを利用できる

- 付帯保険が旅行保険以外にもかなり充実

- 年会費は16.5万円(税込/月々13,750円ほど)

さすがというスペック&特典の数々です。数ある法人カードの中でも紛れもなくトップクラスと言えます。

ぜひアメックスビジネスプラチナを手に入れて、ビジネスを加速させてみてはいかがでしょうか?

>> アメックスビジネスプラチナの公式サイトはこちら

年会費は全額経費計上できます!

コメント