【重要】法人カードの「限度額(何円まで支払えるか)」はカード選びの非常に重要なポイントです。

「ポイント還元率」や「社員用追加カード」など法人カード選びの際に注目しておきたい項目がいろいろとありますが、限度額もしっかり考慮しておきましょう。

基本的に毎月の経費支出と同額以上の限度額を持つのが理想です(月々の経費総額よりも限度額が小さいと不便)。

【注目!】高い限度額が狙えるおすすめ法人カード

▼高い限度額が狙えるおすすめ法人カード▼

→限度額は最大1,000万円!マイル還元率1.125%と高還元&年会費に対してのスペック・特典が最高です。

→一律の限度額なし&事前入金サービスで柔軟な対応可能!金属製カードに豊富な特典ついたハイステータスな1枚。

→最短当日発行できる法人カード!年会費無料で還元率1.0%~1.5%、最大10億円の高限度額が期待できます。

法人カードの限度額・利用可能枠とは?

法人カードの限度額(利用可能枠)は、カード利用できる上限金額のことです。

上限額は各カードごとに異なり、いくらの限度額を持てるのかは審査で決定されます。

利用枠をすべて使い切った場合はカード決済ができません。

最初の1ヶ月で限度額を使い切ると、翌月に控える支払日をクリアするまでは限度額が復活しません。

法人カードの限度額の引き上げ方法

法人カードの初動の限度額は審査で決まりますが、カード所有後にも限度額を引き上げることは可能です。

- 利用実績を積んで限度額引き上げのお知らせを待つ

- カード会社に限度額引き上げを相談する(恒常的な引き上げ/一時的な引き上げ)

限度額は各カードごとに設定されている「上限」まで引き上げることができるため、上限が高く設定されている法人カードを選ぶのがおすすめです。

また、アメックスのように一律の限度額を設けていないタイプもあります。

利用実績に応じて自動的に限度額は引き上がる

法人カードの限度額は、カード所有後からの利用実績に応じて自動的に引き上げられることも多いです。

個人向けカードでも同様の自動引き上げがあります(経験された方も多いかと思います)。

限度額を引き上げたいならまずは担当窓口に相談がセオリー

カード裏面の電話番号からカード会社に電話をし、限度額の引き上げを相談すると、希望通りに限度額を引き上げられることがあります。

利用実績(決済の頻度、返済状況など)により交渉の成功度が変わるため、利用実績を積んでから依頼するのがセオリーです。

繁忙期に単月のみ引き上げることも交渉次第では可能

特殊なケースとして、単月だけ限度額を引き上げてもらうという方法もあります。

繁忙期は経費支出が高額になりやすいですが、交渉次第ではカード会社が柔軟な対応をしてくれるケースがあります。

カード発行から時間が経過していない場合であっても、理由によっては一時的な限度額の引き上げは認めてもらえることが多いです。

海外出張や仕入れ・広告費など、事業決済用のカードで事業目的の支出であれば相談してみましょう。

▼高い限度額が狙えるおすすめ法人カード▼

→限度額は最大1,000万円!マイル還元率1.125%と高還元&年会費に対してのスペック・特典が最高です。

→一律の限度額なし&事前入金サービスで柔軟な対応可能!金属製カードに豊富な特典ついたハイステータスな1枚。

→最短当日発行できる法人カード!年会費無料で還元率1.0%~1.5%、最大10億円の高限度額が期待できます。

いざお金が必要なときに備え、利用実績を積み上げるのがおすすめ

法人カードは限度額が高額なほど安心で便利です。

やはり「限度額が足りなくて経費を支払えない!」という状況は避けたいものです。

普段の利用実績が乏しいと限度額に増枠に応じてもらえないケースも

カードの利用実績を積むことが限度額引き上げのセオリーですが、この利用実績というのは明確に条件が公表されているわけではありません。

- まとまった金額を利用し、返済を続けることで利用実績が溜まっていく

- 予算増枠やカードのグレードアップで見られる

一般的には「カードの利用頻度が高い」や「毎月のカード利用額が大きい」といった場合に、限度額増額のお知らせを受け取れるケースが多いとされています。

カード会社にとって良い行動を心掛け、カード会社にとって迷惑になる行動(支払い遅延や規約違反)はしないのが基本です。

※法人代表者、個人事業主を契約主としたクレジットカードの限度額管理は経済産業省の割賦販売法に基づいて行われます。

いつお金が必要になるか分からない:法人経営には「十分な利用可能枠=限度額」が必要

将来的にまとまった経費が生じる場面に備えて、利用実績を積んでおくのは賢い法人カードの運用です。

法人クレジットカードが停止してしまうのは大きなリスクです!

- 繁忙期に思いがけず仕入れや広告費の支払いがかさんでしまうケース

- 出張などが重なり経費の支払いが思いがけずかさんでしまうケース

- クレジットカード支払いのみのクラウドサービスが停止するリスク

- 広告費の支払いが滞り停止せざるをえなくなり機会損失が生じるリスク

基本的に限度額が足りずに法人カードを使えなくても、現金払いで対応できるなら問題ありません。

しかし、サービスによっては支払方法が「クレジットカード払いのみ」というところもあり、カードが上限額に達し使えないと非常に困ります。

法人カードの限度額は多少のゆとりを持たせておくほうが安心です。

クレジットカード支払いができ経費になるものは極力法人カードで支払う

経費になるものは何でも法人カード払いにすることで、多くの利用実績を積んでおきましょう。

- ETC料金やガソリン代

- 国税(消費税、法人税など)の支払い

- 広告費の支払い

- PCやソフトウェア等の金額の大きな設備投資

- オフィスの光熱費

- 物販の仕入れ

- 接待や会食の飲食費、出張のホテル宿泊費

事業規模等にもよりますが、国税や広告費などすべての経費を法人カードで支払おうと思うと高額な限度額が必要です。

毎月の経費総額を試算しておき、それに対応できる限度額を持つことを目標に利用実績を積むのがいいですね。

利用実績の積み上げ以外にも、経費精算の手間削減やポイント還元などメリットが大きい

経費を1つでも多くカード払いにすると、利用実績が詰めるだけでなく、経費精算やポイント還元の面でも大きなメリットがあります。

とくにわかりやすいのが「ポイント還元」です。

カードの利用頻度が高くなるほど得られるポイント数も大きくなります。

限度額が心細いなら法人カードを2枚・複数枚持つのもアリ

1枚の法人カードで限度額を引き上げる以外にも、法人カードを2枚持ちするという方法もあります。

- 今持っているカードの利用可能枠(限度額)だけでは心細く、2枚目が必要

- 国際ブランドの分散が必要(JCB・AMEXが使えない場合に備えて)

- 新しい特典などに惹かれる

1枚のカードの限度額が低かったとしても、2枚カードを持っていれば限度額を大きくすることができます!

カードスペック的にも2枚分の「優待特典」を使えるため、これも2枚持ちならではの利点です。

以下の記事で法人カード2枚持ちについてまとめているので、気になる方は読んでみてくださいね。

▼高い限度額が狙えるおすすめ法人カード▼

→限度額は最大1,000万円!マイル還元率1.125%と高還元&年会費に対してのスペック・特典が最高です。

→一律の限度額なし&事前入金サービスで柔軟な対応可能!金属製カードに豊富な特典ついたハイステータスな1枚。

→最短当日発行できる法人カード!年会費無料で還元率1.0%~1.5%、最大10億円の高限度額が期待できます。

インビテーション(招待)が送られてくるケースも

限度額引き上げに関連する情報として、法人カードのインビテーションについても紹介しておきます。

すでに法人カードを持っている場合、利用実績によっては上位カードへの招待を受けられるケースがあります。

上位カードは一般カードに比べて限度額上限が高額なので、インビテーションを受けられると限度額を引き上げられることがありますよ。

インビテーションとは?

インビテーションは、カード会社から上位ランク(ゴールド・プラチナ等)の法人カードへの申し込みの招待が届くことです。

法人カードによっては「一般」→「ゴールド」→「プラチナ」と同シリーズでカードランクが用意されていることがあり、こうした場合に利用実績次第で上位カードの招待を受けられます。

インビテーションで申し込みをすれば審査に通りやすい?

普通に上位カードへ申し込むことに比べると、インビテーションから申し込むほうが審査に合格しやすいという説があります。

これも審査条件は非公表なので確かめようがありませんが、そもそも審査に落ちる可能性が高いなら「なぜ、上位カードへ招待したの?」となりますよね。

インビテーションは審査合格の期待値はそれなりに高いと思います。

上位カードは限度額や特典が上がる反面、年会費も上がってしまうので注意

クレジットカードは一般的に「一般」→「ゴールド」→「プラチナ」の順で年会費が高くなります。

付帯サービスがレベルアップする反面として年会費も高額になるので、この点はしっかり把握しておきましょう。

ただし、法人カードは年会費を全額経費にできるため、黒字経営の場合は節税効果のメリットもあります。

法人カードのインビテーションは個人カードと比較するとあまり行われない印象

カード全体として見ると、個人クレジットカードに比べて法人カードはインビテーションがだいぶ少ない印象があります。

法人カードは全体数(種類)が個人クレジットカードのように多くはないため、インビテーション可能な法人カードの数が少ないことが主な理由です。

法人カードのほぼすべては申し込みから発行できるのでそこまで気にする必要もありません。

なぜかいつもゴールドカードの勧誘でした。ここからアメックスを発行する社長も少なくなさそうです。

限度額の高い・高い限度額が狙えるおすすめ法人カード

限度額の高い法人カードのおすすめが3枚あります。

※限度額がないカードは、本当に限度額がないわけではなく「現状の限度額」が設定されています。

ラグジュアリーカードは電話調査で「1,000万円までは通常の限度額審査で引き上げ可能。1,000万円を超える限度額はやや厳しい別の審査フローが必要となる」ということがわかっています。

他の法人カードは限度額が100万円から200万円前後が多い中、この3種は限度額が高い、上げる余地があるカードです。

とくに「ラグジュアリーカード」は限度額上限に制限がないため、利用実績から高額限度額を目指したい方に最適です。

セゾンプラチナビジネスアメックス

セゾンプラチナビジネスアメックスは、セゾンとアメックスが提携して発行している法人カードです。

セゾンとアメックスの両方の特典を使えるのが特長で、ポイント還元率に関しては「JALマイル1.125%」と高還元率なことからもJALマイラーから人気です。

限度額は最大9,990万円の設定なので、利用実績次第では高額限度額を目指せます。

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 33,000円(税込) | |

| ポイント・還元率 | 基本 | 0.5% |

| 上限 | 1.125% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | AMEX | |

| 入会特典 | |

|---|---|

初年度年会費(33,000円)が無料! | |

| その他のキャンペーン情報 | |

|---|---|

新規入会後3ヵ月間のショッピングのご利用で、永久不滅ポイントを通常の4倍(1,000円(税込)ごとに4ポイント)還元。 | |

当サイトのおすすめ+コスパに優れた法人初年度から持ちたいプラチナカードです。コンシェルジュ・サービス付き、JALのマイルが最大1.125%還元・海外/国内の空港ラウンジが利用可能なプライオリティ・パス等の特典も全部込みで年会費3.3万円/税込です。

法人決済用ラグジュアリーカード(ブラック以上)

ラグジュアリーカードは高級カードとして人気が高く、カード券面が金属加工されています。

カードランクは「チタン」・「ブラック」・「ゴールド」の3種類あり、いずれも申し込みから発行可能です。

3種類とも限度額は無制限ですが、付帯サービスを重視するならブラック以上がおすすめです。

事前入金サービスが便利:今まで以上に利用枠が柔軟に!

ラグジュアリーカードでは、「事前入金サービス」が用意されています。

事前に決済分の現金を入金しておけば、利用可能枠を超えた決済が可能です。

大型決済や税金の支払いなど通常の利用枠では対応できない決済時に便利なサービスです。

このサービスを使えば、利用枠にとらわれず高額な決済ができ、決済時のポイントも獲得できます!

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 110,000円(税込) |

| 2年目以降 | 110,000円(税込) | |

| ポイント・還元率 | 基本 | 1.25% |

| 上限 | 1.25% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | Mastercard | |

| 入会特典 | |

|---|---|

ラグジュアリーカードはブランドの方針で、基本的に入会キャンペーンなどは実施していません。 | |

| その他のキャンペーン情報 | |

|---|---|

- | |

インビテーションなしで持てる「ブラックカード」として名実とも確かな1枚。メール対応可能なコンシェルジュを含め特典は使い切れないほど充実。通常還元率1.25%は公共料金支払い時も変わらず、年間1,000万円以上使う方であれば125,000円相当分のポイントが得られます!

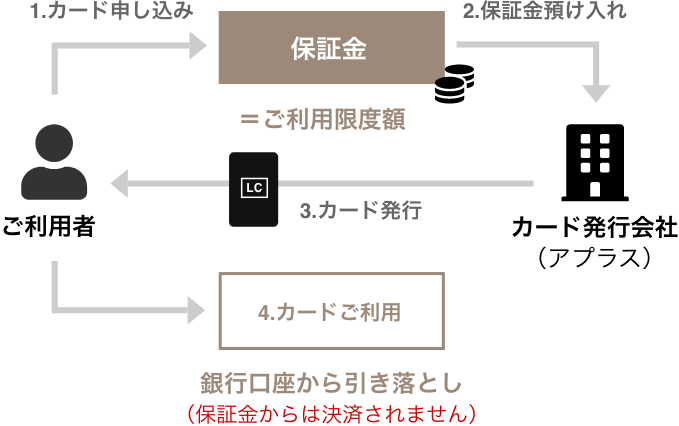

限度額を自由に決められる:ラグジュアリーカードデポジット型

デポジット型クレジットカードとは、事前に「限度額と同額の保証金」をカード会社に預けて利用するタイプのカードです。

▼デポジット型の仕組み

保証金を預ける以外は、通常のクレジットカードと同じで、年会費や毎月のカード代金は指定の口座から引き落とされます※。

保証金の金額は30万円~最大9,900万円まで設定可能です。

そのため、最初から希望通りの限度額のカードを持つことができます(保証金さえ支払えれば限度額1,000万円の超高限度額カードも持てます)。

一般的なクレジットカードのように、カード会社との信頼関係を築きながら、徐々に限度額を上げた行くといった煩わしい作業は不要です。

※保証金は支払いに利用されません。保証金は退会2ヶ月程度で返金されます。

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

UPSIDERカード

UPSIDERカード最大のメリットは「ポイント高還元率」&「高限度額」です。

年会費、月額利用料は無料で、ポイント還元率は1.0%~1.5%です。

また、限度額も最大10億円と一般的な法人カードでは考えられない高さです。

使いやすさ(限度額)とお得さ(ポイント還元率)の両方から考えても、UPSIDERカードは頭一つ抜けた強烈なメリットのあるカードだと言えます。

ライフカード:利用先限定ビジネスカード(最大キャッシュバック率1.5%)

広告:ライフカード

広告:ライフカード

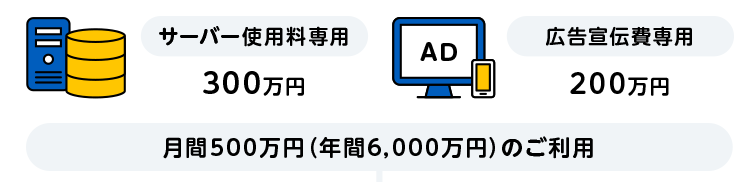

本カードはライフカードが具体的に「使えるお店・使えないお店」を指定する仕組みです。

事前に指定した業者でしか使えないカードだと考えてください。

指定できる業者は、WEB広告会社やPCサーバー会社などサービス提供会社です。

▼利用例

このように、サーバー利用料やWeb広告費用に支払いを限定することで、通常の法人カードでは得られにくい大きな限度額が得られます。

※限度額は審査により決定しますが、ベンチャー企業にて限度額1億円の実績があります(公式HPの記述より)

利用先限定ビジネスカードは、物の購入には使えませんのでご注意ください。

(Amazonでの備品購入が多くてもAmazonは利用先として登録できません)

まとめ

法人カードは少額限度額だと経費を支払えない状況があるため、月間の経費支出に見合った限度額の法人カードを選びましょう。

- カードによって限度額の上限は大きく異なる

- カード選びの段階で限度額の上限に注目

- 限度額は利用実績から上限まで高められる

- 限度額はカード会社に相談すると上限の範囲で高められることがある

- すでに法人カードを持っているなら2枚目を検討するのもおすすめ

- インビテーションで上位カードを狙うのも効果的

各カードごとに限度額設定は大きな違いがあるため、しっかり限度額も考慮しながら法人カードを選んでくださいね。

▼高い限度額が狙えるおすすめ法人カード▼

→限度額は最大1,000万円!マイル還元率1.125%と高還元&年会費に対してのスペック・特典が最高です。

→一律の限度額なし&事前入金サービスで柔軟な対応可能!金属製カードに豊富な特典ついたハイステータスな1枚。

→最短当日発行できる法人カード!年会費無料で還元率1.0%~1.5%、最大10億円の高限度額が期待できます。

コメント