【結論】法人カードは作るべきです!!

法人カードの作成はデメリットと比べメリットの方が圧倒的に多いです。

本記事では、法人カード作成で得られる6つのメリットを紹介していきます。

とくに法人カードをもつことで、決済の公私混同を避けられるのは大きなメリットです。

法人設立直後、独立直後でも作りやすい法人カードを紹介します。

▼作りやすく失敗しにくい法人カード▼

>>もっといろいろな種類の法人カードを知りたい方はこちらをクリック

法人カード導入の6つのメリット

今さら聞けない初歩的な疑問も含め、丁寧に解説するのが本記事の趣旨です。

法人カードのメリットを知っておくと「法人カードを導入すべきか?」についての答えを見つけやすくなりますよ。

「ポイント還元が受けられる」や「付帯サービスを受けられる」など経費コスト削減に繋がるメリットはカード会社でもよく紹介されています。

それ以外にも「経理処理が楽になる」や「キャッシュフローが改善される」など業務面でのメリットもあります。

それでは具体的に法人クレジットカードを持つべき6つのメリットを見ていきましょう。

公式サイト・今すぐ申込み

※【重要】リンク遷移後は「個人事業主さま:EX Gold for Biz S」、「法人代表者さま:EX Gold for Biz M」をお選びください。

広告:オリコカード

公式サイト・今すぐ申込み

※【重要】リンク遷移後は「個人事業主さま:EX Gold for Biz S」、「法人代表者さま:EX Gold for Biz M」をお選びください。

広告:オリコカード

①経理処理が楽になる

法人カードはプライベートのクレジットカードと同様に利用明細が発行されます。

利用明細があることでカードの利用履歴を一目で確認できるため、経費処理が楽になります。

利用明細は「Web明細」と「郵送明細(最近は有料であることが多いです)」の2種類用意されているところがほとんどです。

選択時は、いつでも明細を確認できる「Web明細」を選ぶといいでしょう。

法人カードは利用明細から一目で経費処理を行える

現金で経費を支払う場合、領収書やレシートを1つ1つ確認しなければなりません。

しかし、法人カードで経費を支払った場合は、利用明細から一目で確認できるので業務負担の軽減にも繋がります。

CSVファイルでインポートも可能なので記帳が楽

法人カードの利用明細はCSVファイルで簡単にインポートできます。

経費業務で使うソフトによっては、法人カードの利用明細をインポートして自動入力できるタイプもあります。

「利用明細のインポート」や「自動入力機能」のあるソフトを導入している企業なら、法人カードの導入でさらに業務の効率化を進められます。

【重要】経費処理の負担軽減が法人カードの主なメリット

法人カードの主な用途は経費の支払いです。

用途と同様に、法人カードの導入でもっとも大きな改善効果をあげるのも「経費関係(経費処理の負担軽減など)」です。

現在、経費関係のお悩みを抱えている経営者さんには、ぜひ法人カードの導入を検討してみてください。

②キャッシュフローが改善する

現金で経費を支払う場合は、その時点でキャッシュがなければ支払えません。

法人カードは後払い方式(支払いよりも引き落とし請求が後)のため、キャッシュフローが改善できるのもメリットです。

余談ですが、以前は当月末締め翌々月4日払いという法人向けカードが存在しており、筆者は創業当初キャッシュが不足しているタイミングでかなり助けられました。

※対応カードが少ないですが、法人カードも一部では分割払いやリボ払いの利用ができます。

カードによって締め日・支払日が異なるため注意

- 締め日:1ヶ月の利用金額の集計が確定する日

- 支払い日:締め日に確定した代金を実際に支払う日

基本的に「締め日」と「支払い日」はどのカードも1パターンしかありません。

ただし、三井住友カードなど一部のカード会社では締め日が複数パターン用意されており、都合のいい支払いサイクルを選べます。

資金繰りが厳しい場合、事業の入金日と支払日を調整しやすい三井住友カードの「三井住友カード ビジネスオーナーズ」がおすすめです。

締め日・支払い日を選べるだけでなく、その他の部分も優秀で人気の高い法人カードです。

公式サイト・今すぐ申込み

広告:三井住友カード

公式サイト・今すぐ申込み

広告:三井住友カード

法人カードは一括払いのみで分割払いはできないカードも多いため注意

法人カードは分割払いに対応していないカードが多いです。

一部、分割払いに対応しているカードもありますが主流ではないため、分割機能が欲しい方はあらかじめ利用できる支払い方法を確認しておいてください。

③会社とプライベートの線引きができる

法人カードを導入すると、会社とプライベートの支出を明確に分けることができます。

これは主に個人事業主や小企業など、経費管理を社長さんが行うケースが該当します。

プライベートの支出と会社の経費が曖昧だと、経費管理が複雑になってしまいますね。

法人カードを作ることで、「会社の支出」を明確にできます。

個人用カードで代用することもできるけど……

法人カードをすぐに作れない場合などは、個人用カードで決済することもできます。

しかし、個人用カードを法人利用してしまうと、その後の経費処理が非常に面倒です。

利用明細から個人利用と会社利用を分けるのに、かなりの手間を要します。

【重要】プライベートとの線引きは明確な方がいい

プライベートの支出を誤って経費処理にし、税務署から指摘を受けた場合は罰金(延滞税及び延滞金)を払う可能性があります。

経費はプライベートとしっかり線引きして管理しなければなりません。

④ポイント還元が受けられる

クレジットカードといえば「ポイント還元を受けられること」が1つのメリットですね。

これは法人カードも同じで、ポイントプログラムもあるカードなら現金で支払うよりカードで支払った方がお得です。

貯めたポイントは上手に使うことで、1PT=1円相当のポイントが3円や15円など高還元率になることもあります(とくに飛行機のマイルとして使うとお得になりやすいです)。

事前にポイントプログラムの有無を確認しておきましょう(とくに大企業向けの「コーポレートカード」などは未搭載の可能性が高いです)。

利用金額に応じてポイントがたまりAmazonポイントやマイルに替えられる

法人カードは、プライベート用カード以上に、ポイントの用途や還元率に大きな差があります。

多くのカードで「Amazonポイントに交換」や「マイルに交換」といった使い道が用意されています。

他にも「ギフト券」や「他社ポイントへ移行」なども定番な使い道です。

貯めたポイントには何かしらの使い道があるので、法人カードでもポイントプログラムが搭載されているほうがお得度は高いです。

マイルは使い方によってほかのポイントよりも高還元で利用でき、還元率3%~15%で利用することもできます。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

⑤従業員に追加カードやETCカードを発行できる

複数の社員を抱える企業になると、従業員が経費を支払う機会も多くなりますね。

法人カードは「社員用追加カード」や「ETCカード」を発行でき、社員の経費支出も含めて経費業務を一本化できます。

社員に追加カードを持たせれば、立替払いやそれに伴う精算業務を大幅に減らせます。

「発行枚数」にも注目しておきましょう。

公式サイト・今すぐ申込み

広告:三井住友カード

公式サイト・今すぐ申込み

広告:三井住友カード

【注意点】社員に不正を防ぐため導入にはルール作りも必要

社員に法人カードを持たせる場合、社内ルールをしっかり作っておきましょう。

- 信頼できる役職者・経理のみに渡し良心の範囲で利用を任せる

- 領収書の提出を義務化する

- 直属への事前申告制を導入する

- 不正利用発覚に対する罰則規定を設置

- 限度額、毎月の利用明細を細かく管理し開示する

上記のように法人カードの使い方に関するルールを作っておくと、社員の不正利用を防ぎやすくなります。

また、社内規定が明確なほど、社員も法人カードを使いやすくなります。

⑥付帯サービスを受けられる

法人カードはさまざまな付帯サービスが付いているため、お得で便利なビジネス生活を送れるようになることもメリットです。

付帯サービスは各カードによって内容が異なりますが、「ショッピング保険」や「旅行保険」はほとんどのカードについています。

傾向としては「ゴールドカード」や「プラチナカード」といった高級カードになるほど付帯サービスが充実しています。

各種保険

法人カードの付帯保険は、「ショッピング保険」や「旅行保険」が代表的です。

法人カードの付帯保険は社員用追加カードにも適用され、優待特典なども同じです。

プラチナカードのように付帯サービスが充実しているカードで社員用追加カードを発行するほうが、社員にとってもメリットを感じやすいですよ。

空港ラウンジの利用

空港ラウンジは、国内や一部海外の空港に設置されている有料ラウンジを無料利用できるサービスです。

主な対象空港は国内主要空港です。

海外出張が多い企業は「プライオリティパス※」が付帯しているカードがおすすめです。

※プライオリティパスは世界主要空港の有料ラウンジを無料利用できるサービスです(主にプラチナ以上のカードに付いている特典)。

コンシェルジュ

コンシェルジュサービスは、ホテルやレストランなどの予約手配を代行してくれるサービスです。

このサービスを使えると、接待でレストランを探したいなどに電話一本で手配できるようになります。

コンシェルジュサービスもプラチナ以上の法人カードに付帯しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

その他予約サービス

コンシェルジュサービスとは別に、カード会社や各カードにレストランやホテルの優待予約が備わっているカードもあります。

代表的なのがカード会社のトラベルサービスで、優待価格でチケットを購入できるのでお得です。

また、「VISA」や「Master Card」などの国際ブランドが提供している特典にも、レストランやホテルの優待予約は多いです。

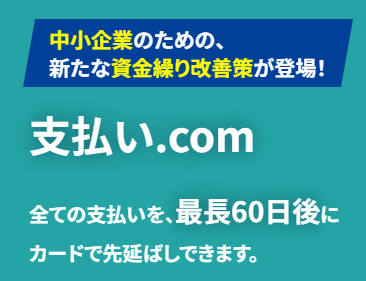

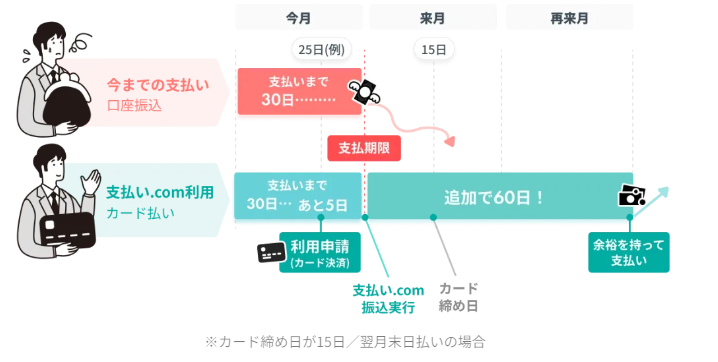

【コラム:資金繰りに困ったら】請求書払いの期間を延長できる「支払い.com」について

「支払い.com」はすべての支払い(事業目的の支払い)を最長60日後に手持ちのクレジットカードで先延ばしできるサービスです。

2024年8月時点で累計決済額が700億円を突破しており、利用者も続々増加しています。

何かしらの事情で期限が支払いを延長したい請求書もこのサービスで最長60日後に変更できます。

具体的には下記のような図のイメージです。

「仕入れから売上までの資金繰りが厳しい」

「今は支払えないが少し待てば支払える」

このような状況でお悩みの企業はぜひサービス利用を検討してみてください。

利用に必要なのは「クレジットカード」のみで、担保不要、審査と書類は原則不要です。

※UPSIDERカード・セゾンカード利用で前営業日正午までに振り込みを行った場合

1.振込金額や口座情報を入力

2.振込金額+利用手数料分をカード決済

3.指定日に支払い.comが口座振込を実施

4.利用者が振込金額+手数料をカード会社へ支払い

ご利用者様の声

建設業 代表 様

本当に60秒で300万円の支払いが完了してびっくりしています。

月末の職人への支払いに迫られ本当に困っていましたが、圧倒的に簡単に振り込みが完了し、手数料も安かったので大変助かりました。また利用させていただきます。

■引用:支払い.com-ご利用者様の声

公式サイト・今すぐ申込み

広告:支払い.com

公式サイト・今すぐ申込み

広告:支払い.com

ファクタリングとの違いは?

ファクタリングサービスは、売掛金をファクタリング会社に売却して資金調達を行います。

利用には事前審査があり、審査に通らなければ資金調達できません。

これに対して、支払い.comは利用時の審査は原則不要で、オンラインで最短60秒で手続きできます。

手数料も一律4.0%と一般的なファクタリング業者の水準より安くなっています。

その他の詳しい情報については、下記公式サイトをご確認ください。

■詳細:支払い.com(公式サイト)

まとめ:法人カードの導入にはメリットがたくさん

法人カードを導入すると、今回紹介した6つのメリットを受けられます。

基本的に、法人カードの導入はデメリットよりもメリットが大きいため、創業当初からぜひ導入してほしいです。

法人カードなら年会費を全額経費として処理できます。

プライベート用カードと比べて特典の整った高級カードも持ちやすいですよ。

▼作りやすく失敗しない法人カード▼

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 3,300円(税込) | |

| ポイント・還元率 | 基本 | 0.60% |

| 上限 | 1.10% | |

| 追加カード・ETCカード | ||

| 追加カード | × | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | VISA,Mastercard,JCB | |

| 入会特典 | |

|---|---|

新規入会&キャンペーン条件達成で最大20,000円相当のポイントがもらえる!(2026年3月31日まで) | |

| その他のキャンペーン情報 | |

|---|---|

- | |

個人事業主さんへ初めての法人カードとしてオススメしたい1枚。年会費・還元率・その他特典どれをとってもバランスよくユーザー第一に作られたクレジットカードです。

| 年会費・還元率 | ||

|---|---|---|

| 年会費 | 初年度 | 0円(税込) |

| 2年目以降 | 33,000円(税込) | |

| ポイント・還元率 | 基本 | 0.5% |

| 上限 | 1.125% | |

| 追加カード・ETCカード | ||

| 追加カード | ◯ | |

| ETCカード | ◯ | |

| 付帯保険 | ||

| 海外旅行保険 | ◯ | |

| 国内旅行保険 | ◯ | |

| ショッピング保険 | ◯ | |

| 国際ブランド | AMEX | |

| 入会特典 | |

|---|---|

初年度年会費(33,000円)が無料! | |

| その他のキャンペーン情報 | |

|---|---|

新規入会後3ヵ月間のショッピングのご利用で、永久不滅ポイントを通常の4倍(1,000円(税込)ごとに4ポイント)還元。 | |

当サイトのおすすめ+コスパに優れた法人初年度から持ちたいプラチナカードです。コンシェルジュ・サービス付き、JALのマイルが最大1.125%還元・海外/国内の空港ラウンジが利用可能なプライオリティ・パス等の特典も全部込みで年会費3.3万円/税込です。

コメント