法人カードの選び方!7つのチェックリスト

法人カードをスペック比較で選ぶ時は、以下の7項目をチェックしておくのがおすすめです。

※気になる項目までクリック(タップ)で移動できます。

個人用カードの場合は「年会費」+「還元率」で選ぶケースが多いですが、法人カードでは不自由なく経費を支払うために「限度額」や「追加カードの有無」も重要なポイントになります。

「何を基準に法人カードを選べばいいのかわからない…」という方は、今回紹介する法人カードの選び方を参考にしてみてくださいね。

▼今作るなら!おすすめ法人カード3選▼

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

1.限度額の上限

法人カードは「限度額の上限」によって、使い勝手が大きく変わります。

毎月の経費支出が少額なら問題ありませんが、限度額が低いと「経費を支払えなかった!」というケースが起こり得ます。

高額な経費を支払うことが多い場合「限度額の上限が高いカード」や「限度額に制限のないカード」がおすすめですよ。

国税や広告費の支払いなど、金額の大きい用途の場合は特に重要

国税もクレジットカードでの支払いができます。

「カードの還元率 > 手数料」になっていれば、国税はカード払いが断然おすすめです。

国税のカード払いには、手数料が発生するため、これと獲得できるポイントを比べる必要があります。

お得に国税をカード払いするには、還元率0.8%以上を目安にするといいでしょう。

決済手数料はここでシミュレーション可能

国税をクレジットカードで支払う際の決済手数料は、「国税クレジットカードお支払サイト」でシミュレーションできます。

自社の税金を支払う際にどのくらいの手数料が発生するのかを先にチェックしておけば、還元率を見ながら法人カードを選びやすくなります。

ポイント還元率が減少するクレジットカードがあるので要注意←ダイナースなど

ダイナースクラブなど一部のカードは、国税を支払う場合だけ還元率が通常の半分になってしまいます。

両カードともに、通常は「100円で1PT付与」のところが国税払いは「200円で1PT付与」となります。

どちらも人気の高級カードですが、国税の支払いをメインに考えるなら、同じ高級カードでも還元率が下がらない「ラグジュアリーカード(還元率1.0%以上)」がおすすめですよ。

以下の記事では「支払可能な税目」や「支払時の手数料」などをまとめているので、あわせて読んでみてくださいね。

▼税金の支払いに使える高還元率法人クレカ▼

→マイル還元率1.25%と高還元&年会費に対してのスペック・特典が最高です。従業員カードは4枚まで発行OK!

→還元率1.25%と高還元!金属製のカード、豊富な特典にコンシェルジュサービスもついたハイステータスな1枚。

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

公式サイト・今すぐ申込み

広告:ラグジュアリーカード

広告費で使えないカード

広告費は国際ブランドによって支払いできるかが異なります。

メインで使用している会社がどの国際ブランドに対応しているかを事前に確認しておきましょう。

例として、Google広告とFacebook広告を紹介しておきます。

- Google広告はダイナースクラブに未対応

- Facebook広告はダイナースクラブに未対応

ダイナースは非対応の会社が複数あるためご注意ください。

限度額の記載がないカードがおすすめ

自社の毎月の経費支出額を計算しておき、それに対応できるだけの利用額を得られる法人カードを選ぶのがベストです。

一般的に限度額は、「一般<ゴールド<プラチナ」の順に高く設定されています。

最初から大きな限度額が必要な方は上位カードに申し込みましょう。

2.ポイント・マイル還元率

法人カードには、ポイントプログラム未搭載のカードがあります。

まずは「ポイントやマイルが貯まるのか?」は必ず確認しましょう。

当然ながら、ポイントプログラムが搭載されているカードの方がお得です。

※これらは大企業向けにリリースされている法人カードです。

飛行機出張をするのであれば間違いなくマイルがおすすめ

ポイント交換でおすすめなのが「マイル(=航空券を無料で取得できる)」です。

マイルについては、事前のカード選びに少しコツが必要です。

「ANAマイル、JALマイルどちらが貯まるのか」や「マイル還元率は何%なのか」を事前に確認しておかないと、思い通りにマイルは貯まりません。

事前確認が面倒な場合は、以下の当サイトおすすめマイル向けカードからお選びください!

▼法人でマイルを貯めるならこのカード▼

→マイル還元率1.125%と高還元&年会費に対してのスペック・特典が最高です。コスパ抜群のプラチナカード!

3.年会費

年会費が安いカードは、コストが安く付くので持ちやすいイメージがありますよね。

しかし、法人カードの場合は年会費を全額経費にできるため、節税を考えると年会費が高いカードを持つのもアリです。

年会費が高額なハイステータスカードを選んでも、節税効果や特典、ポイント還元で結果的にはお得なケースもあります。

「プライオリティパス(世界中の空港ラウンジが使える)」や「高額な各種保険」は、ハイステータスカードならではの魅力です。

法人カード選びでは、年会費の高さは必ずしもデメリットになりませんよ!

公式サイト・今すぐ申込み

※【重要】リンク遷移後は「個人事業主さま:EX Gold for Biz S」、「法人代表者さま:EX Gold for Biz M」をお選びください。

広告:オリコカード

公式サイト・今すぐ申込み

※【重要】リンク遷移後は「個人事業主さま:EX Gold for Biz S」、「法人代表者さま:EX Gold for Biz M」をお選びください。

広告:オリコカード

4.追加カード、ETCカードで選ぶ

「社員用追加カード」や「ETCカード」も、法人カードの選び方では重要度が高い項目です。

事前に、「社員用追加カードは何枚必要か?」と「ETCカードは何枚必要か?」を想定しておきましょう。

カードによって発行できる追加カードの上限枚数は大きく異なるため、5枚以上の追加カードが必要な場合は「追加カード重視」で法人カードを選んでいくことになります。

▼追加カードをお得に発行できるおすすめ法人カード▼

社員用追加カードを大量に発行できる法人カード

ほとんどの法人カードは、社員用追加カードの発行枚数が3~5枚ほどです。

お得に追加カードを発行できるカードとしては「三井住友カード ビジネスオーナーズ」がおすすめです(19枚まで発行可能)。

公式サイト・今すぐ申込み

広告:三井住友カード

公式サイト・今すぐ申込み

広告:三井住友カード

ETCカードが上限発行枚数無しのカード

ETCカードの発行枚数も、カードによる違いが大きいです。

無制限にETCカードを発行したいなら「JCB一般法人カード」がおすすめですよ。

年会費も発行手数料も無料で、無制限にETCカードを発行できます。

5.付帯サービスで選ぶ

法人カードの付帯サービスは、各カードによってかなり違います。

「優待特典」や「旅行保険」といった定番以外にも、「コンシェルジュサービス」や「プライオリティパス」といった豪華特典が付いているカードもあります。

決済機能以外にサービス面も重視したい方は、付帯サービスにも注目してカードを選んでください。

コンシェルジュサービス

コンシェルジュサービスでは、「ホテルの予約」や「出張の手配」を無料で代行してくれます。

ちょっとした秘書のように予約手配をサポートしてくれるので、コンシェルジュサービスを使えるとかなり便利です。

※コンシェルジュサービスは主にプラチナ以上の法人カードに付帯しています。

プライオリティパス

プライオリティパスがあれば、世界中の空港ラウンジを無料で利用できます。

海外出張が多い企業に嬉しいサービスです。

※プライオリティパスも主にプラチナ以上の法人カードに付帯しています。

レストランやホテルの予約や優待割引

レストランやホテルの予約や優待割引を使えると、接待等が多い企業にとって便利です。

カード独自の特典として備わっている場合以外にも、国際ブランドが提供する特典(VISAやMastercard)も使えます。

カード独自の特典or国際ブランドの特典のどちらかは付帯していることが多いので、カード選びでの優先順位は低くてOKです。

6.支払いサイクル・締め日・支払い日で選ぶ

法人カードには「キャッシュフロー改善効果」もあります。

ここに細かくこだわるなら、締め日と支払日のサイクルも気にするとより良いでしょう。

カード会社によって締め日と支払日は異なります。

自社の取引先からの入金サイクルとカードの支払いサイクルを調整することで、最大51~58日程度の支払い猶予期間をもてます。

主要な法人カードの締め日と支払日と最大支払いサイクルは以下の通りです。

- セゾン:毎月10日締め、翌月4日払い

- JCB:毎月15日締め、翌月10日払い

- 三井住友:毎月15日または毎月末日締めを選択可能、同様に支払日も翌月10日または翌月26日

締め日と支払日に正解はありません。

企業によって収益や経費の状況が異なるので「相性がいいかどうか?」が重要です。

支払いサイクルを2パターンから選べる三井住友カードは便利ですよ。

公式サイト・今すぐ申込み

広告:三井住友カード

公式サイト・今すぐ申込み

広告:三井住友カード

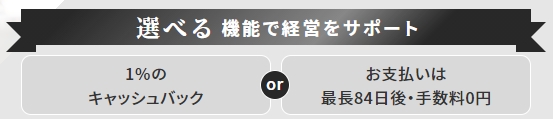

支払いサイクルを最長84日にできるセゾンプラチナ・ビジネス プロ・アメックス

セゾンプラチナ・ビジネス プロ・アメックスの最大の魅力は「選べる機能」です。

2種類の機能(特典)が用意されており、好みの機能を選べます。

- 1%キャッシュバック

- 支払い最長84日後(手数料0円)

筆者の予想では、恐らく多くの経営者さんは「支払い最長84日後」を選ぶのでは?と考えております。

法人カードの一般的な支払いサイクルは55日~60日程度です。

84日後はほかのカードと比べても圧倒的に長い支払いサイクルであり、キャッシュフローの改善が見込めます!

※1%キャッシュバックも悪くはありませんが、高還元率狙いの場合はほかにも検討すべきカードがあります。

7.そもそも審査に通りそうか?

法人カードは審査に合格できなければ所持できません。

そのため、申込条件や必要書類を考慮しておくことも大切です。

ちなみに審査基準はどのカード会社も非公開のため、具体的に合格できる条件はどれだけ探しても見つかりません。

しかし、申込条件や必要書類すぐに揃う法人カードは、調べれば簡単に見つかります(気軽に申し込める法人カードというイメージです)。

法人設立初期・赤字でも申込可能な法人カードは多い

法人カードの中には「法人設立初期」や「経営が赤字」といった状況でも、申し込めるカードが多くあります。

とくに決算が問われない法人カードは独立直後でも作ることができることから人気です。

▼法人設立直後でも作れる法人カード▼

登記謄本や決算書類が必要になるカードは申込ハードルが高め

「登記簿謄本」や「印鑑証明」などの法人書類が必要なカードは、必要書類を揃える手間がかかり、申し込みまでのハードルが高いです。

独立直後は登記登録に約1ヶ月ほどかかるので、その間は法人書類を求められる法人カードへ申し込むことができません。

多くの法人カードは本人確認書類だけで作ることができるので、簡単に法人カードを持ちたい場合は「必要書類」を確認しながら申し込むカードを探してみてくださいね。

【おすすめ】ネットで開設できる:三井住友銀行の法人口座Trunk

三井住友銀行より、中小企業をターゲットとした「法人向けデジタル金融サービス」です。

おもに従業員5~10名規模の法人をターゲットにしています。

法人ネット口座を中心に、請求経理のDX、ビジネスカード、AI活用など中小企業のおカネ周り業務を効率化するサービスを提供してくれます。

今までの「メガバンクでの口座開設=面倒、手間がかかる」というイメージを覆す設計で、口座開設はスマートフォンからでき、オンライン完結可能です。

>>詳細はこちら(公式サイト)に移動します。

まとめ

法人カードの選び方は、比較項目をおさえておくとスムーズです。

- 限度額の上限

- ポイント・マイル還元率

- 年会費

- 社員用追加カードとETCカード

- 付帯サービス

- 締め日と支払日

- 審査

今回紹介した7つのチェックリストは一般的に注目度の高い項目なので、参考にしながら納得できる法人カードを探してみてくださいね。

▼今作るなら!おすすめ法人カード3選▼

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

公式サイト・今すぐ申込み

広告:セゾンカード

※「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

コメント